基礎知識

キャッシングとは?カードローンとの違いや仕組み・審査・返済方法を解説

更新日:2024年3月4日

キャッシングとは、お金を借りるサービス全般のことを指します。持ち合わせている現金がないときや、外出中に突発的な出費があった際など、必要なときにお金を借り入れできる便利なサービスです。

キャッシングにはカードローンとクレジットカードのキャッシング枠の2種類があり、主にショッピング機能の有無が異なります。キャッシングは、仕組みを理解したうえで、返済計画を立てて無理のない範囲で利用しましょう。

この記事でわかること

- カードローンとキャッシング枠の違い

- キャッシングの申込方法と利用方法

- キャッシングを利用するメリットや注意点

目次

- キャッシングとは現金を借りるサービスのこと

- カードローンとクレジットカードのキャッシング枠との違いは「ショッピング機能」の有無

- キャッシングでお金を借りる方法

- キャッシングでお金を借りるときの注意点

- キャッシングを利用する4つのメリット

- 外貨両替より海外キャッシングを利用したほうが手数料がおトクになる場合がある

- キャッシングの申し込み時に行われる審査の必要性と確認事項

- キャッシングの借入金額は年収によって決まる

- キャッシングで借りたお金を返済できる方法・場所

- キャッシングで借りたお金の返済方式

- キャッシングの「利息」とはお金を借りた対価のこと

- カードローンとキャッシング枠はどちらを利用するといい?

- 初めて借り入れする方にも。低金利(JCB比)のJCBカードローン「FAITH」

- JCBのクレジットカードもキャッシング枠を設定できる

- よくある質問

キャッシングとは現金を借りるサービスのこと

キャッシングとは、お金を借り入れるサービス全般を指し、主に「カードローン」と「クレジットカードのキャッシング枠」の2つがあります。

カードローンとは金融機関が提供する個人向け融資サービスのこと

銀行やクレジットカード会社・信販会社、消費者金融などの金融機関では、個人向けの融資サービスとしてカードローンを提供しています。

借入専用のカードを利用するため「カードローン」と呼びますが、物理的なカードを発行せずにスマートフォンなどを使ってWEB上で借り入れできるものもあります。

キャッシング枠とはクレジットカードでお金を借りられるサービスのこと

クレジットカードは、買い物などに利用するショッピング機能が主流ですが、お金を借り入れできるキャッシング機能も付帯しています。キャッシング枠とは、クレジットカードでお金を借りられるサービスを指すことが多いです。

あらかじめ「キャッシング枠」が設定されているクレジットカードでは、枠の範囲内であれば、コンビニATMやWEBサイトからの申し込みなどでお金を借り入れることが可能です。

カードローンとクレジットカードのキャッシング枠との違いは「ショッピング機能」の有無

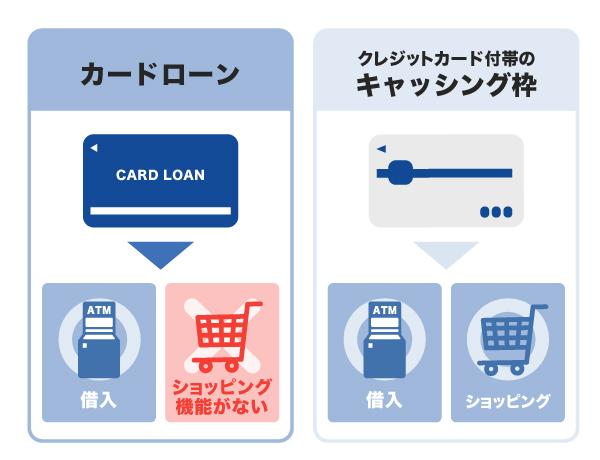

カードローンとクレジットカードのキャッシング枠では、ショッピング機能の有無が異なります。

ショッピング機能とは、実店舗や通販の利用代金を支払うための機能のことです。クレジットカードにはショッピング機能とキャッシング機能の両方が付いていますが、カードローンはキャッシングのみのサービスです。

カードローンのカードにはショッピング機能がないため、買い物などでカードによる支払いをすることはできません。

キャッシングでお金を借りる方法

カードローンとクレジットカードのキャッシング枠は、どちらもWEBや電話、郵送などで申し込み、必要書類を提出する点は共通します。審査の有無などが異なる場合があるので、次の章で詳しく見ていきましょう。

キャッシングには本人確認書類+収入証明書類が必要

キャッシングの申し込みには、本人確認書類の他に収入証明書類の提出が必要となる場合があります。

本人確認書類は、申込者と本人が一致していることを確認するための書類です。金融機関によって異なりますが、主に以下の書類が1~2点必要になります。

本人確認書類の例

- 運転免許証または運転経歴証明書

- マイナンバー(個人番号)カード

- 住民票の写し

- 各種健康保険証

これらの他、公共料金や国税、社会保険料の領収証書などにも対応している場合があります。

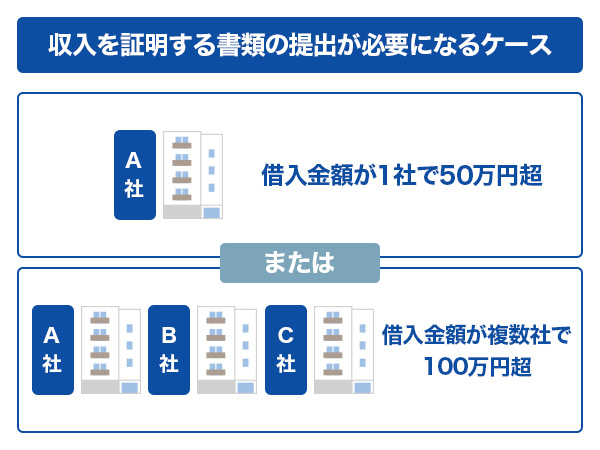

収入証明書類は、本人の収入状況が確認できる書類です。本人確認書類は提出が必須ですが、収入証明書類は「1社で50万円を超える借り入れをする場合」もしくは「複数社で100万円を超える借り入れをする場合」に提出が必要になります。

収入証明書類の例

- 源泉徴収票

- 確定申告書

- 課税証明書

- 納税通知書

- 給与明細書

条件に該当しない場合でも、金融機関から提出を求められた場合は提出が必要です。申し込む前に用意しておくとスムーズに手続きができるでしょう。

- 必要書類は金融機関により異なる場合があります。

カードローンでキャッシングを利用する場合

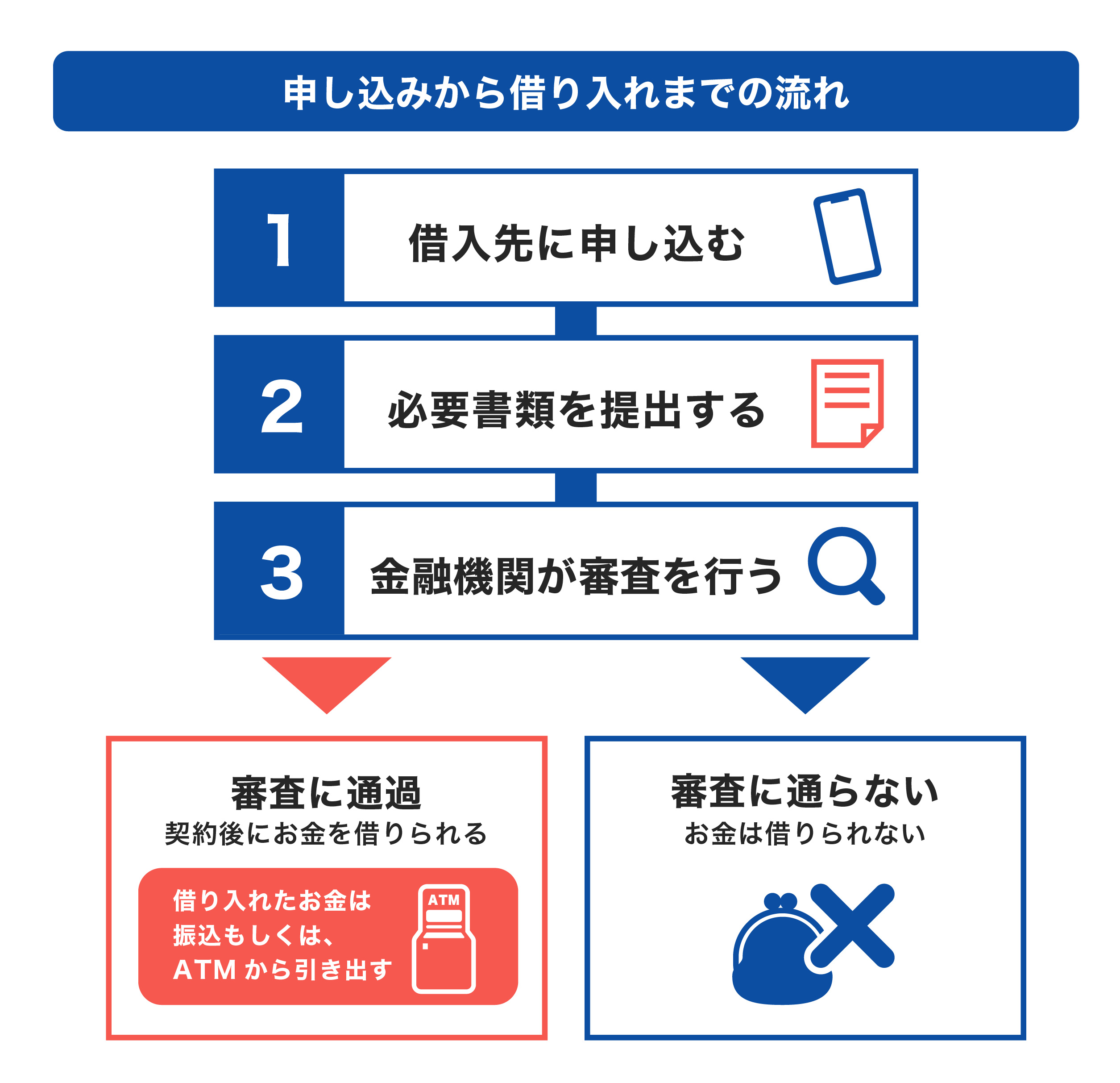

カードローンでキャッシングを利用する流れは次の通りです。申込方法は金融機関によって異なりますが、WEBや電話で申し込み、あるいは申込書を郵送する方法が一般的です。

カードローンの申し込みには審査が必要です。審査に通過した場合のみ、振り込みもしくはATMを利用してお金を借り入れできるようになります。

クレジットカードのキャッシング枠を利用する場合

クレジットカードの場合、すでに所有しているクレジットカードにキャッシング枠を設定するか、新たにクレジットカードを発行するかで申込方法が異なります。

すでに所有しているクレジットカードのキャッシング枠を利用する場合、会員専用アプリやWEBページ、電話でのお問い合わせ、申請書の郵送などで申し込みが可能です。

これから新しくクレジットカードを作る場合は、申し込み時にキャッシング枠を設定すると、カード発行と同時にキャッシング機能を使えるようになります。

カード申し込み時に設定済みなら審査なしで借り入れできる

クレジットカードのキャッシング機能は、新規申し込みの際にキャッシング枠を設定して審査に通過していれば、改めて申し込みをする必要はありません。すでにキャッシング枠が設定されている可能性もあるので、まずは会員専用アプリやWEBサイト、または電話で、キャッシング枠の設定を確認してみましょう。

キャッシング枠が設定されていれば、枠の範囲内で借り入れが可能です。その場合、クレジットカードのキャッシング枠の利用が、最短でお金を借り入れできる手段である可能性が高いです。

キャッシングでお金を借りるときの注意点

キャッシングは、急な出費や、お金が必要になった際に便利な手段です。しかし、仕組みをきちんと把握したうえで、返済計画を立てて利用しないと、返済が難しくなることも考えられます。

ここでは、キャッシングでお金を借りるときの注意点を紹介します。

返済計画を立てずに借りると返済できなくなる危険性がある

カードローンとクレジットカードのキャッシング枠を利用する際には、どちらも共通して「返済計画を立てる」ことが重要です。お金を借りる前に「毎月いくら返済していけるか」を考え、無理のない範囲で利用しましょう。

キャッシングの申し込みページなどには「返済シミュレーション」の機能が用意されていることがあります。シミュレーションをすることで、借り入れた金額に対して、利息を含む支払総額がいくらになり、毎月いくら返済していくことになるかをイメージできます。

少額の借り入れや一時的な利用でも、返済シミュレーションを行い、計画的に利用することが大切です。

返済に遅れると遅延損害金が発生する

キャッシングの利用は、借り入れたお金を毎月決められた日に返済することが前提です。返済に遅れてしまうと遅延損害金が発生します。遅延損害金とは、支払いが間に合わなかった際に発生する利息のことです。

さらに、返済が長期間遅れると、遅延損害金が発生するだけでなく、カードローンやクレジットカードの利用ができなくなったり、一括返済を求められたりすることもあります。

指定口座からの引き落としで返済する場合、口座残高の不足により返済が遅れることも考えられます。借り入れをした場合は、返済期日と返済額を把握したうえで、残高不足にならないよう気をつけましょう。

クレジットカードのショッピング枠が減る

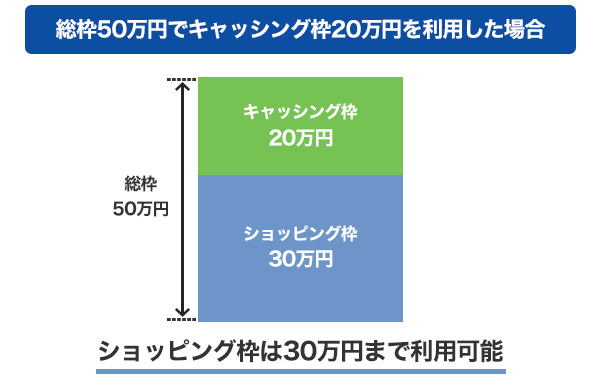

クレジットカードは、ショッピング枠のなかにキャッシング枠が含まれています。つまり、キャッシングを利用すると、借り入れた金額分のショッピング枠が減り、クレジットカードで決済できる金額の上限が減る仕組みです。

たとえば、利用可能枠(限度額)が50万円でキャッシング枠を20万円利用した場合、ショッピング枠は30万円になります。クレジットカードを利用可能枠(限度額)の上限近く使う人の場合、キャッシングを利用することで上限が減り、クレジットカード決済ができなくなることも考えられます。

利用可能枠(限度額)を超える可能性がある場合は、利用可能枠(限度額)の増枠や、カードローンを利用する手段も検討してみましょう。

キャッシングを利用する4つのメリット

キャッシングは、正しい使い方をすれば、万が一のときの助けになる便利な仕組みです。ここでは、キャッシングを利用するメリットを紹介します。

- 最短即日でお金を借りることができる

- 急な高額出費に備えられる

- お金の使い道が限定されていない

- 海外で現地通貨が足りなくなったときも利用できる

最短即日でお金を借りることができる

すでにキャッシング枠が設定されているクレジットカードや、最短で即日融資可能なカードローンの場合、お金が必要になった当日中に借り入れできる場合があります。

「今日中に支払いをしないといけない」など、急いでいるときに便利です。ただし、利用する金融機関や審査状況によっては、即日融資できない場合もあるので、申し込み前に確認しておきましょう。

今すぐお金が必要なときの対処法|借入先や借りる以外の方法、注意点を解説

急な高額出費に備えられる

カードローンやキャッシング枠を契約しておくことで、外出中でも借り入れできます。コンビニや金融機関のATM、CD(キャッシュディスペンサー)(※1)などで借り入れできるので、外出中に突然お金が必要になったときにも便利です。

外出中以外でも、体調不良により治療費や入院費が必要になったときや、家電の故障、冠婚葬祭など、突発的な出費が発生したときに心強い存在となるでしょう。

カードローンやキャッシング枠は、年会費・入会費がかからないものも多いです。借り入れをせずに契約をするだけであれば費用はかからないので、事前に備えておくこともひとつの選択です。

- 1 CD(キャッシュディスペンサー)は、金融機関のATMと同じように利用できる機械ですが、ATMと違い「お金を引き出す」のみの機能が備わっています。

急な出費への対処法!出費の例やお金が必要なときの注意点

お金の使い道が限定されていない

カードローンやキャッシング枠は、借りたお金の使い道が限定されていないため、生活費や趣味など幅広い用途に利用することができます。たとえば、生活費の支払いや欲しいものの購入、冠婚葬祭における費用など、様々な場面で活用することが可能です。

お金の借り過ぎには注意が必要ですが、借りる手段があることで、人生を豊かにする買い物ができることもあるでしょう。お金を借りるときは「本当に必要なものか」を十分に考えたうえで、申し込みを検討しましょう。

海外で現地通貨が足りなくなったときも利用できる

クレジットカードには「海外キャッシング」と呼ばれるサービスが付帯しています。海外キャッシングは、あらかじめキャッシング枠を設定しておくことで、海外の現地通貨を借り入れできる便利な仕組みです。主に空港や観光地の中心にあるATMで利用できます。

海外キャッシングは、旅先でクレジットカード決済ができず、現地通貨が足りなくなってしまったときなどに役立ちます。旅行や出張で海外に行く機会がある方にとっては、万が一の備えになるでしょう。

外貨両替より海外キャッシングを利用したほうが手数料がおトクになる場合がある

海外キャッシングは、必要なときに現地通貨を引き出せる便利さだけでなく、外貨両替よりもおトクになる場合があります。

旅先で500USD必要になった場合を例に、外貨両替と海外キャッシングを利用した場合を比べてみましょう。

[現地で外貨両替をした場合の例]

両替額:500USD(約67,500円)

両替手数料:18.51USD(約2,500円)

必要な金額:67,500円+2,500円=約70,000円

[現地で海外キャッシングをした場合の例]

利用金額:500USD(約67,500円)

利用日数:10日

融資利率(年利):15.00%

手数料:67,500円×(0.15÷365)×10日=約277円(借入金額×実質年率÷365×借入日数)

支払総額:67,500円+277円=約67,777円

- 換算レート 1USD=135円とした場合

- カード会社や利用するATMによっては別途利用手数料がかかる場合があります。

海外キャッシングを利用すると利息がかかりますが、例のように、外貨両替よりも必要な金額が少なく済む場合があります。帰国後早めに一括返済すれば、その分支払う利息は少なく済むでしょう。

海外キャッシングは旅先で現金が困ったときの備えとしてだけでなく、両替手数料を節約するためにあえて借りるのもひとつの選択肢になります。

キャッシングの申し込み時に行われる審査の必要性と確認事項

カードローンとクレジットカードのキャッシング枠は、申し込み時に審査が必要です。

カードローンの場合、最短即日で審査が完了するサービスもありますが、クレジットカードにキャッシング枠を追加する場合、審査に1~2週間要することもあります。

ここでは、キャッシングを申し込む際の審査の目的や確認させる項目を説明します。

審査の目的は本当に返済できるかを確かめるため

カードローンとクレジットカードのキャッシング枠の審査目的は、申込者に返済能力があるかを確かめるためです。審査基準は公表されていませんが、自己申告した情報や、提出した書類、信用情報をもとに行われます。

審査結果によっては、キャッシングを利用できないこともあるので、申し込みをすれば必ずしも利用できるとは限りません。

審査では「属性」と「信用情報」を確認される

審査では、申込者の属性情報と信用情報が確認されます。属性情報は、家族構成や勤務先などを指し、信用情報は、信用情報機関で保存されている、クレジットカードやローンの利用状況に関する情報です。

属性情報の一例

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸・持ち家)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先企業の規模

- 雇用形態(正社員・非正規社員・アルバイト・無職など)

- 年収

信用情報の一例

- 新規申し込みや契約の内容

- 支払状況

- 借入金額

- 借入件数

- 過去のトラブル(支払いの遅れなど)

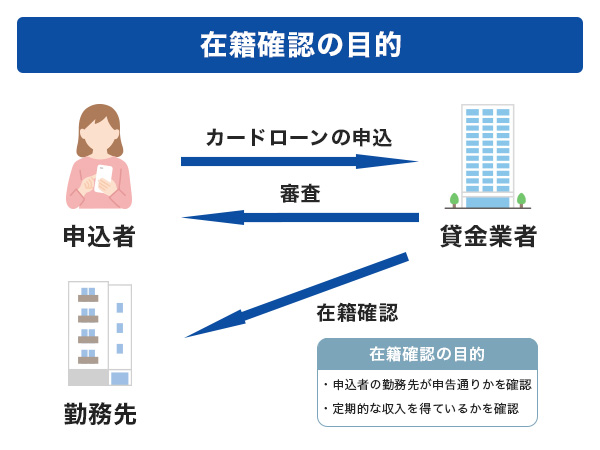

勤務先に電話確認をする「在籍確認」とは

在籍確認とは、申し込み時に書かれた勤務先に利用者が在籍しているか否かを確認するものです。カードローンの場合、利用条件として安定した継続収入があることが設定されているため、勤務先が申告通りであるかを確かめるために在籍確認を行います。

在籍確認の実施の有無や確認方法は、金融機関によって異なります。提出した書類の確認、もしくは電話で確認することが一般的です。

JCBが提供するカードローン「FAITH」では、原則として電話での在籍確認は行いません。

カードローンは在籍確認なしで利用できる?目的や電話の流れ・内容を解説

増枠の際も審査が必要となる

増枠とは、設定されている利用可能枠(限度額)を引き上げることです。増枠をすると利用可能枠(限度額)の上限が増えるので、借り入れできる金額が大きくなります。

ただし、増枠の申し込みには審査が必要です。増枠するための審査でも、年収などを証明する書類の提出が必要となる場合があるので、増枠したい場合は早めに準備しておきましょう。

カードローンの借入可能額を増額する方法

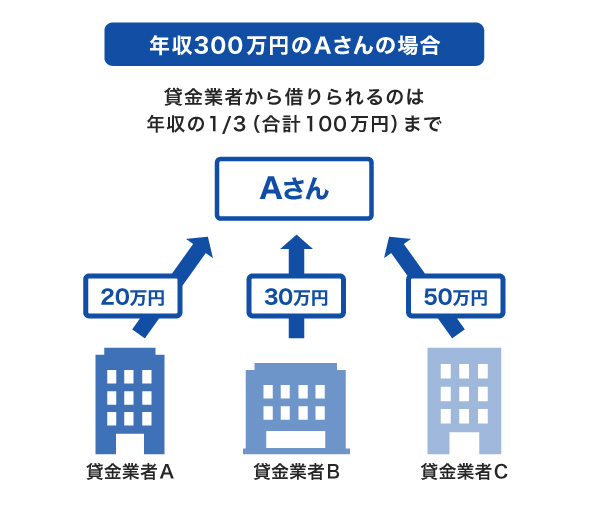

キャッシングの借入金額は年収によって決まる

カードローン、キャッシング枠どちらの場合も、総量規制により年収の3分の1を超える貸し付けが禁止されています。総量規制とは、クレジットカード会社・信販会社、消費者金融などの「貸金業者」に適用される法律で、お金の借り過ぎで返済できなくなることを防ぐためのものです。たとえば、年収300万円であれば、最大で100万円まで借り入れできます。

銀行は総量規制の対象ではありませんが、銀行が提供する融資サービスでも、総量規制と同程度の上限があるとされています。

総量規制とは?対象外となる借り入れ方法や審査の仕組み

キャッシングで借りたお金を返済できる方法・場所

キャッシングで借りたお金の返済方法は、金融機関やコンビニのATMでの振り込み、口座引き落とし、指定口座への振り込みのいずれかであることが一般的です。ATMで返済する際には、別途ATM利用手数料がかかる場合があります。

キャッシングを利用した金融機関によって返済方法が異なる場合もあるので、申し込みをする金融機関で確認しておきましょう。

キャッシング返済方法と手数料。遅延したときのリスクと対処法も解説

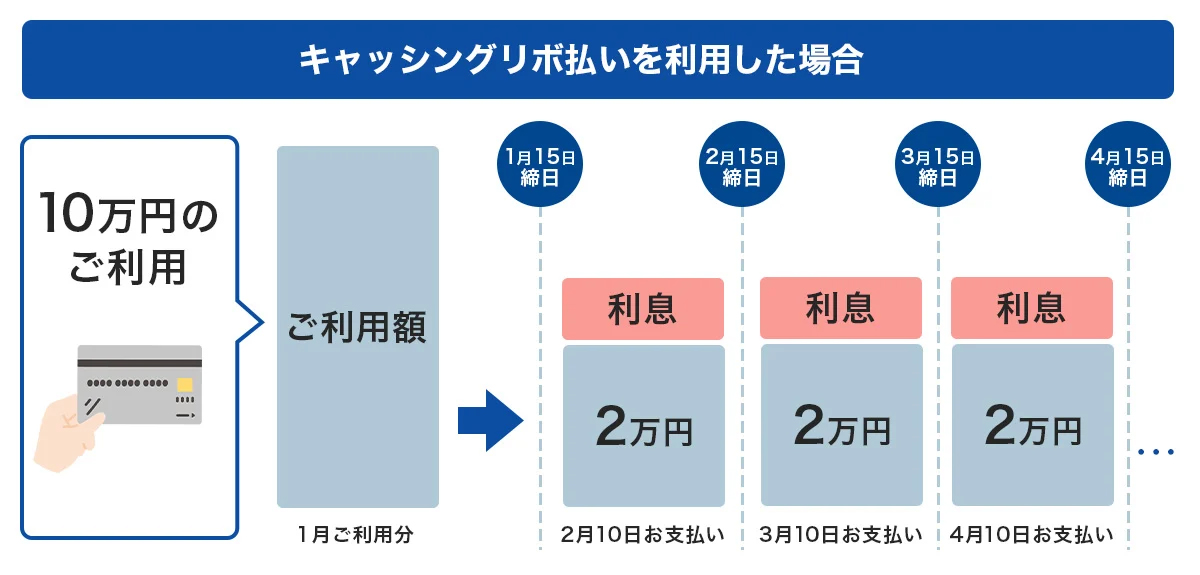

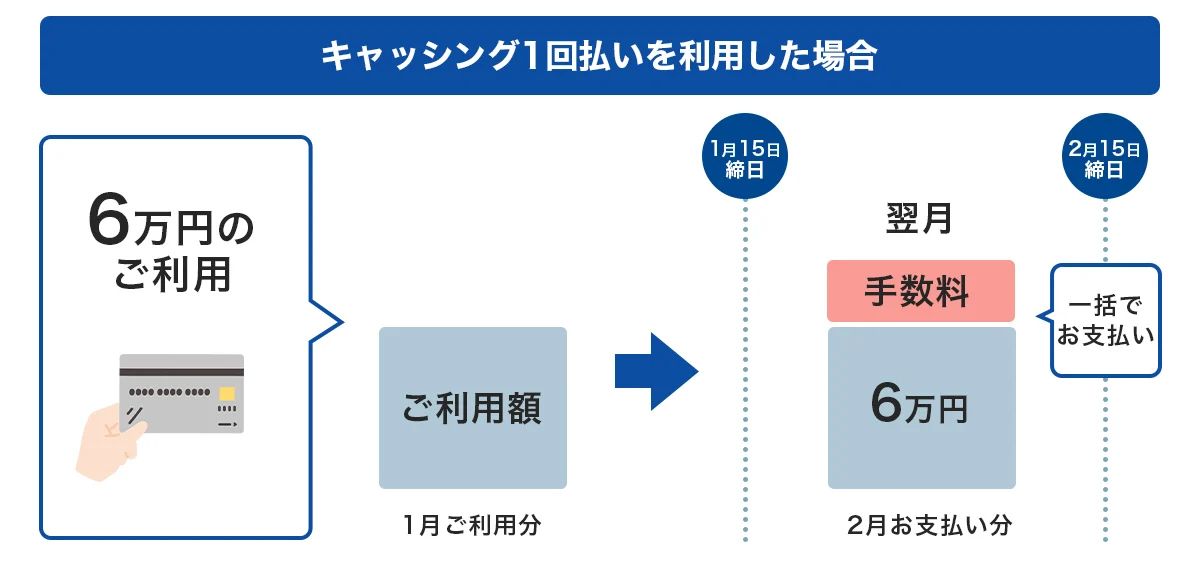

キャッシングで借りたお金の返済方式

返済方式とは、返済における元金や利息の割合などのことです。金融機関が定めた金額を、複数回に分けて返済する方法と、一括で返済できる方法があります。

返済方法としては「キャッシングリボ払い」と「キャッシング1回払い」があります。キャッシングリボ払いでは毎月一定額を支払い、キャッシング1回払いは借りたお金を一括で支払う仕組みです。

毎月定められた金額を返済していく

キャッシングで借りたお金は、複数回に分けて返済することが可能です。借りた金額に対して「毎月いくら返済していくか」によって回数を決める方法の他、借り入れした金額で毎月の返済額が定められているものもあります。

毎月の返済額が小さいほど返済の負担は少なくなりますが、返済額が小さいと完済までの期間は長期化します。返済シミュレーションを行い、毎月の返済額と完済までの期間のバランスを見て、返済計画を立てましょう。

借りたお金を一括で返済することもできる

キャッシングで借りたお金は、一括返済も可能です。一括返済にすることで借入期間が短くなるため、利息の負担が減り、支払総額が少なくなります。早めに返済を終えれば「お金を借りている」という心理的負担を軽減できるメリットがあります。

給料が入るまでの数日だけお金が必要な場合や、少額の借り入れですぐに返済できる場合は、一括返済を選ぶのもよいでしょう。

毎月返済している途中で借入残高をすべて返済する「一括返済」や、決められた返済額に上乗せして返済する「繰り上げ返済」も可能です。

キャッシングの「利息」とはお金を借りた対価のこと

キャッシングを利用すると、借りた金額に対して「利息」が発生します。返済時は、借りたお金と利息を合わせて返すことになり、返済期間が長くなるほど支払う利息も大きくなる仕組みです。

なお、元金に対する利息の割合である「金利」は、金融機関や借入金額などにより異なります。金利は低いほど支払総額が少なくなるので、できるだけ低金利の金融機関で借り入れするとよいでしょう。

カードローンとキャッシング枠はどちらを利用するといい?

金融機関により異なりますが、カードローンは、クレジットカードのキャッシング枠よりも金利が低めの傾向があります。JCBが提供するサービスでは、カードローン「FAITH」の金利は最大4.40~12.50%、JCBキャッシングリボ払いの金利は15.00~18.00%です。

そのため、大きな金額を借りる場合や、返済期間が長期になる場合は、JCBのキャッシング枠よりもカードローン「FAITH」を利用するほうが返済の負担が少なくなる可能性が高いです。

クレジットカードのキャッシング枠は、新規申し込み時にキャッシング枠の申し込みと審査が完了していれば、改めて審査を受けることなく借り入れできます。キャッシング枠が付帯されたクレジットカードを所有しており、すぐにお金を借りたい場合は、クレジットカードのキャッシング枠が便利です。

初めて借り入れする方にも。低金利(JCB比)のJCBカードローン「FAITH」

「FAITH」は、JCBが提供している、入会金・年会費無料のカードローンです。

「FAITH」の融資利率(金利)はキャッシングリボ払いでも最大12.50%。JCBキャッシングリボ払いの融資利率(年利)15.00~18.00%と比較すると低金利であることが魅力です。

さらに、キャッシング1回払いの場合は、利用可能枠(限度額)最大5万円、融資利率(年利)5.00%で借り入れできます。JCBのクレジットカードのキャッシングと比較して低金利なので、少しだけお金を借りたい人や、一時的にお金を借りて来月には返済できるといった人にも向いています。

「FAITH」はWEBから申し込みができ、審査は最短即日で行われます。契約後は、WEBまたは電話の申し込みによって最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

カードローンを利用したことがない人やキャッシングリボ払いに抵抗がある人、返済に不安がある人は、まずはFAITHのキャッシング1回払いを利用してみるのもよいでしょう。

JCBのクレジットカードもキャッシング枠を設定できる

JCBが発行しているクレジットカードでも、キャッシング枠を設定することが可能です。

JCBのクレジットカードをお持ちでない場合は、新規発行時に設定するとキャッシング機能付きのクレジットカードが発行されます。ただし、審査に通過しなかった場合、キャッシング機能は付きません。

すでにJCBのクレジットカードをお持ちであれば、会員専用WEBサービス「MyJCB」で設定できます。

よくある質問

-

キャッシングとは何かわかりやすく教えてください

-

キャッシングとは、お金を借り入れできるサービスの総称です。キャッシングには「カードローン」と「クレジットカードのキャッシング枠」の二種類があり、いずれも審査に通過することでお金を借りることが可能です。

キャッシングで借りたお金には利息が発生し、期日までに返済をしていくことが大切です。必要以上に借り入れをして返済が困難にならないように、計画を立てて利用しましょう。

-

キャッシング枠とはどのようなものですか?

-

キャッシング枠とは、クレジットカードで現金を借り入れる際の限度額のことです。クレジットカードを新規発行する際に設定する、もしくはカード発行後に申し込み、審査に通過することでキャッシング枠を設定できます。

クレジットカードの利用可能枠(限度額)は、ショッピング枠のなかにキャッシング枠が含まれています。そのため、キャッシングを利用するとショッピング枠の上限も減ってしまう点は覚えておきましょう。

-

学生でもキャッシングを利用できますか?

-

カードローンの申込対象者は、金融機関によって異なりますが、20歳から申し込みできるサービスもあります。ただし、本人に安定した継続収入があることなどの条件が設けられていることが多いです。学生でも、アルバイトなどで収入を得ていれば、審査に通過する可能性はあるでしょう。

クレジットカードのキャッシングの場合も、カードローンと同様に安定した継続収入が条件となっている場合が多いです。すでにクレジットカードにキャッシング枠が設定されていれば、学生でも利用できます。

-

「キャッシングはしないほうがいい」と言われる理由を教えてください

-

キャッシングは、借りている金額に対して利息が発生します。お金を借り過ぎると返済が困難になることもあるため「キャッシングはしないほうがいい」と言われることが考えられます。

借り入れの際は、毎月無理のない返済額を設定し、きちんと返済計画を立てて利用しましょう。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大500万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る