基礎知識

カードローンの限度額の増額方法!審査の流れや落ちる原因、注意点を解説

更新日:2025年7月16日

カードローンの利用可能枠(限度額)は、増額が可能です。増額申請をすると審査が実施され、審査に通過すれば、新たなカードローンを申し込むよりも早く借り入れができるなどのメリットがあります。

ただし、勤務先や収入の変化、これまでの借入状況によっては、審査に通過しないことや、利用可能枠(限度額)の減額が行われることもあります。利用可能枠(限度額)を引き上げたい場合は、これらのデメリットも考慮したうえで増額申請を検討してみましょう。

この記事でわかること

- カードローンを増額するメリット

- カードローンを増額する方法

- カードローンの増額審査のポイント

目次

カードローンの利用可能枠(限度額)とは借り入れができる上限金額

カードローンを契約すると、借り入れができる上限金額を示す「利用可能枠(限度額)」が設定されます。

利用可能枠(限度額)の上限は各金融機関によって異なり、申込者の審査を通じて個々の利用可能枠(限度額)を決定される仕組みです。

利用可能枠(限度額)は、申込者の信用情報や収入状況をもとに設定され、その範囲内で借り入れが可能となります。

カードローンの利用可能枠(限度額)は増額可能!

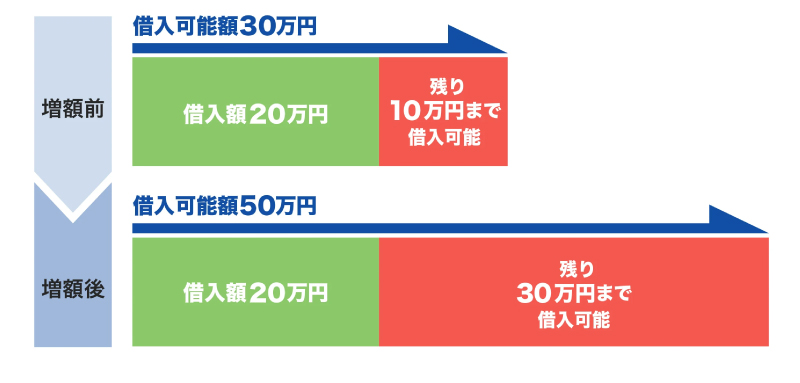

利用可能枠(限度額)は、契約後でも申請により増額が可能です。増額することで借り入れられる金額が増えるため、利用可能枠(限度額)を超える借り入れを希望する場合は、増額を検討してみましょう。

ただし、増額には審査を受ける必要があり、審査に通過しなければ増額はできません。増額審査を行う主な目的は、申込者の返済能力を確かめるためです。カードローン契約時に行われる審査と同様に、増額申請時も再度、返済能力を確認されます。

複数契約よりいい?カードローンの利用可能枠(限度額)を増額するメリット

カードローンの増額には、単純に借り入れ可能な金額が増えるだけでなく、今後返済していくうえでのメリットもあります。

適用金利が下がる可能性がある

カードローンは、利用可能枠(限度額)が高いほど適用される金利が下がる傾向です。そのため、新たなカードローンを契約するより、既存のカードローンで増額申請をするほうが、金利負担を減らせる可能性があります。

JCBのカードローン「FAITH」の利用可能枠(限度額)を見てみましょう。

[カードローン「FAITH」の利用可能枠(限度額)および金利]

| 利用可能枠(限度額) | 金利 |

|---|---|

| 900万円 | 1.30% |

| 700~899万円 | 3.30% |

| 500~699万円 | 4.40% |

| 400~499万円 | 6.20% |

| 350~399万円 | 6.90% |

| 250~349万円 | 8.00% |

| 150~249万円 | 10.50% |

| ~149万円 | 12.50% |

上表でわかるように、利用可能枠(限度額)が増額するほど金利が下がります。

たとえば「FAITH」と同じ金利設定の金融機関で200万円を借りる場合、2社から100万円ずつ借りると金利は12.50%ですが、1社で全額の200万円を借りる場合の金利は10.50%です。

金利は金融機関によって異なりますが、1社でまとめて借り入れをしたほうが、低金利で借り入れができる可能性が高いです。

新規契約と比べて審査がスムーズ

カードローンの新規契約では、申し込み後に審査を経て、カードが届くまでに数週間かかることがあります。

すでに利用しているカードローンで増額を申請する場合、審査に通過すれば既存のカードで借り入れができるため、新しいカードの発行を待つ必要がありません。

そのため、審査の結果次第では、新規契約よりもスムーズに借り入れができるでしょう。

返済の管理がしやすい

複数のカードローンから借り入れるより、ひとつのカードローンで借り入れをまとめたほうが、返済の管理がしやすくなります。

借入先が複数あると、返済日も複数になるため、振り込みを忘れたり、返済日に残高不足となったりする可能性が高いです。

既存のカードローンの利用可能枠(限度額)を増額すれば、借り入れを1本にまとめられて、返済管理がしやすくなるでしょう。

| 監修者:小宮崇之氏のコメント |

|---|

| カードローンの利用可能枠(限度額)は、あくまでも借り入れができる金額の範囲に過ぎないため、限度額を増額するだけでは返済の負担は大きくなりません。また、カードローンの金利は限度額が増えるごとに、金利が下がる仕組みになっているため、限度額を増やしたいと考えたときに、別のカードローン会社に新規申込するよりも、既に持っているカードローン会社で増額申請をしたほうが、金利を抑えられる傾向にあります。 |

カードローンの返済方法は?仕組みや上手な返済のコツを解説

カードローンを増額する方法・流れ

カードローンを増額する方法は金融機関によって異なりますが、一般的には次の流れで行います。

- 利用可能枠(限度額)の引き上げを申請する

- 増額審査を受ける

- 増額の可否や増額された利用可能枠(限度額)が提示される

1.利用可能枠(限度額)の引き上げを申請する

増額申請の方法は金融機関によって異なりますが、主に各金融機関のWEBサイトやアプリ、電話、郵送などで申請できます。

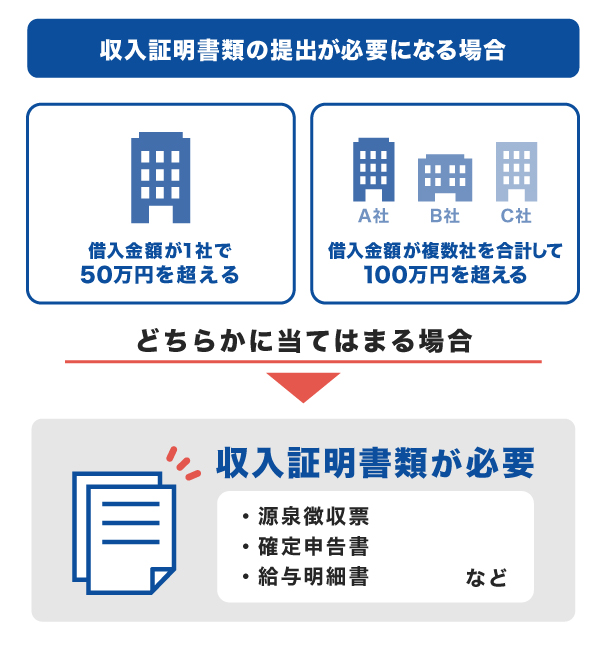

希望する利用可能枠(限度額)の金額によっては収入証明書類の提出が必要となる場合もあるので、用意しておくとスムーズです。

[収入証明書類の一例]

| 書類 | 備考 |

|---|---|

| 源泉徴収票 | 毎年12月ごろに発行される最新のもの(給与所得に限る) |

| 確定申告書 | 毎年2~3月ごろに確定申告を行った際の最新のもの |

| 課税証明書 | 給与収入または事業所得金額の記載がある最新のもの |

| 納税通知書 | 毎年5~6月ごろに発行される最新のもの |

| 給与明細書 | 直近2ヵ月間に発行された2ヵ月分 |

これらのうち、いずれか1点のコピーが必要です。

2.増額審査を受ける

増額審査は、申請内容や信用情報機関のデータをもとに実施されます。審査で考慮される項目は、収入の安定性や信用情報、借入状況などです。

信用情報機関には、カードローンやクレジットカード、キャッシングの利用情報・返済遅延などが記録されているため、利用履歴にマイナスな記録があると、増額審査に通過できない可能性が高くなります。

また、審査の一環として在籍確認が行われる場合もあります。在籍確認では、申込内容に記載された勤務先に申込者が在籍しているかを確認します。金融機関や申込内容によっては、増額審査では在籍確認を実施しないこともあります。

カードローンの在籍確認はいつ・どんなとき?なしにする方法はある?

3.増額の可否や増額された利用可能枠(限度額)が提示される

審査結果は、電話、メール、郵送などの方法で通知されます。増額の審査結果が通知されるまでの日数は金融機関によって異なります。

最短当日で審査結果がわかるカードローンもありますが、夜間や土・日に申請する場合や混雑状況によっては、審査結果の連絡が翌営業日以降となる可能性もあります。急いでいる場合は、できるだけ平日の日中に申請しておくとよいでしょう。

カードローンの増額審査で確認されるポイント

カードローンを提供する金融機関は、さまざまな要素をもとに申込者の返済能力を評価し、増額の可否を判断しています。

具体的な審査基準は各社によって異なりますが、一般的に確認される項目は次の通りです。

- これまでの利用履歴・遅延履歴の有無

- 信用情報に傷がないか

- 総量規制を超えていないか

- 返済できるだけの収入があるか

これまでの利用実績・遅延履歴の有無

増額申請をしたカードローンの利用実績や返済履歴の有無を見て、これまで借りた金額を問題なく返済できているかが確認されます。

すでに返済に遅れた経験がある場合は増額審査に落ちる可能性は高くなります。増額することでさらに借り入れが増え、返済できなくなる可能性があるためです。

また、カードローンによっては、増額申請に「半年以上の利用実績がある方」といった条件を設けていることがあります。そのため、カードローンの新規契約からあまり日数が立っていない場合、審査は通らないこともあるでしょう。

信用情報に傷がないか

信用情報とは、カードローンやクレジットカードの申込状況や返済状況といった個人の金融履歴に関する情報を指し、第三者機関である信用情報機関によって管理されているものです。

カードローンの増額審査では信用情報を照会するため、申し込み時に他社での借り入れを申告していなくても、その情報を把握することが可能です。

増額審査では、信用情報を照会して「他社の借入状況」や「返済遅延の有無」などが確認され、これらの情報をもとに増額の可否が判断されます。

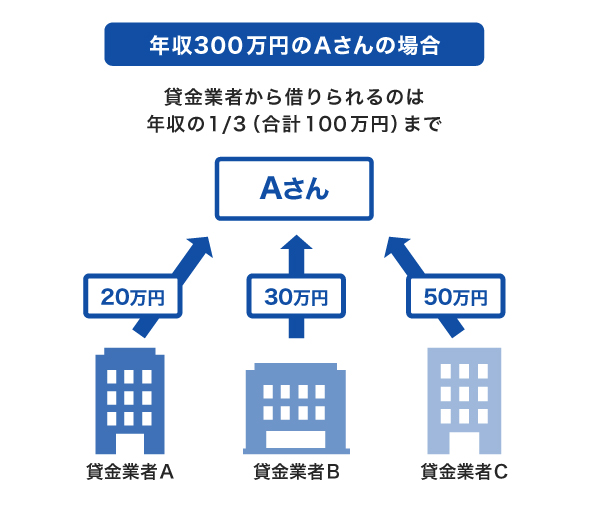

総量規制を超えていないか

クレジットカード会社・信販会社、消費者金融などの貸金業者には、法律により総量規制と呼ばれるルールが定められています。総量規制とは、申込者の年収の3分の1を超える貸し付けを禁止する制度のことです。

たとえば、年収が300万円の場合、貸金業者からの借り入れできる金額は合計100万円までとなります。

増額することで総量規制の範囲を超えてしまわないかも判断されます。ただし、総量規制の範囲内であっても、希望した利用可能枠(限度額)に設定されるとは限りません。個々の返済能力によっては、総量規制に余裕があっても審査に落ちる可能性があります。

なお、銀行系のカードローンは総量規制の対象となりませんが、総量規制と同程度の上限を定めている可能性が高いです。

総量規制とは?対象外の借り入れ・審査、貸金業者と銀行の違いを解説

返済できるだけの収入があるか

増額審査では、申込者の返済能力を判断するために収入状況が重視されます。収入が不安定な場合や、収入に急激な変動がある場合、増額審査に通る可能性は低いでしょう。

また、増額申請時の希望枠によっては、客観的に見て信頼性の高い「収入証明書類」の提出を求められることがあります。

カードローンの審査の内容は?審査の必要性や影響を与える理由を解説

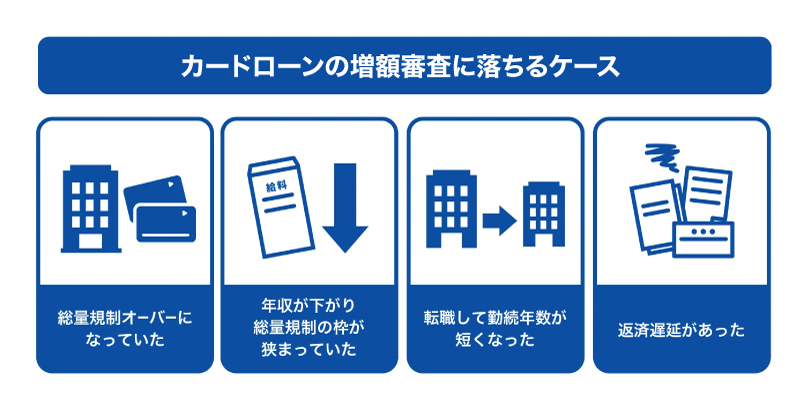

カードローンの増額審査に落ちるケース

次のケースでは、カードローンの増額審査に落ちる可能性があります。

総量規制オーバーになっていた

他社のカードローンやクレジットカードのキャッシングを利用している場合、増額の申請時点で総量規制を超えている可能性があります。

申請時点で総量規制を超えていた場合、増額審査には通らない可能性が高いです。さらに、総量規制の範囲内に収めるために、利用可能枠(限度額)を減額(調整)されることがあります。

返済遅延があった

カードローンの審査では、第三者機関に記録されている信用情報をもとに、返済遅延の有無や他社のカードローンやクレジットカードの利用状況、他社の借入状況などが確認されます。

過去に返済遅延があった場合、増額審査に通ることは難しくなります。増額申請を行うカードローンの返済遅延だけでなく、他社のカードローンやキャッシング、クレジットカードの支払いに遅れた場合も同様です。

返済遅延の履歴があると、増額審査に落ちる可能性が高いだけでなく、場合によっては現在の利用可能枠(限度額)が減額されることもあります。

年収が下がった

カードローンの増額審査において「年収」は重要な判断基準です。

クレジットカード会社・信販会社、消費者金融では、総量規制により年収の3分の1を貸し付けの上限としています。そのため、転職や離職によって年収が下がると総量規制の上限が下がり、増額申請が通りにくくなる可能性があります。

たとえば、年収が450万円から300万円に下がると、借り入れの上限も総額150万円から100万円に下がります。現在の利用可能枠(限度額)が100万円に近い場合、総量規制を超えてしまう可能性が高いため、増額審査に通りにくくなるでしょう。

転職して勤続年数が短くなった

転職により勤続年数が短くなった場合も、増額審査で不利になる可能性があります。

カードローンの審査では、「借りたお金を計画通りに返済できるか」が重要視されます。勤続年数が長ければ収入の安定性が高いと判断されるため、増額審査において重要な要素です。

ただし、審査では勤続年数だけでなく、勤務先や役職も考慮されます。転職によってこれらの項目に変化があれば、増額審査に通る可能性が低くなることもあるでしょう。

増額時の注意点:審査の結果、減額される可能性もある

カードローンによっては、増額申請を行ったにもかかわらず、利用可能枠(限度額)が減額されてしまう場合があります。理由は増額審査に落ちるケースと同じように「総量規制を超えていた」「転職や離職により年収が下がった」などが挙げられます。

これらの項目に該当する場合、借り入れられる金額が少なくなる可能性があることも認識しておきましょう。

なお、審査により利用可能枠(限度額)が減額されたとしても、すでに借りている金額に対する影響はありません。

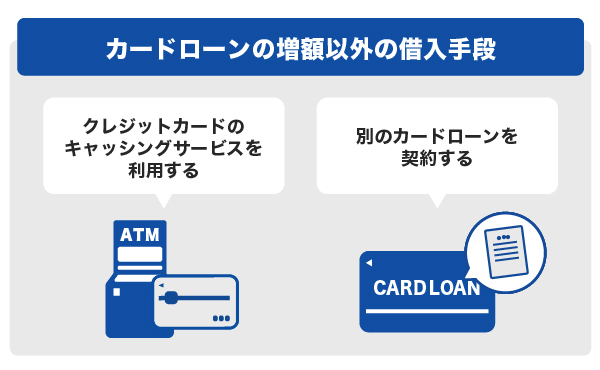

カードローンの増額以外の借入手段

カードローンの増額以外にも、新たに借り入れる手段があります。状況に応じて、これらの手段も検討してみましょう。

クレジットカードのキャッシングサービスを利用する

クレジットカードでは、買い物などの支払いに利用できるだけでなく「キャッシング枠」を利用して現金を借りることが可能です。すでにクレジットカードにキャッシング枠が付帯している場合には、あらためて審査を受けることなくお金を借り入れることができます。

キャッシング枠が付いていない場合は、申請をして審査に通過することで、借り入れができるようになります。

ただし、クレジットカードのキャッシング枠は、カードローンの利用可能枠(限度額)より小さく、適用金利は高めの傾向です。借入金額が増えると利息によって支払総額が高くなり、返済が難しくなる可能性があるので、利用の際は借り過ぎないように注意しましょう。

別のカードローンを契約する

カードローンの増額ではなく、新たに別のカードローンを契約するのも選択肢のひとつです。

カードローンにはさまざまな種類があり、金利や返済方法なども各社で異なります。たとえば、利息の負担を最小限に抑えたい場合は、低金利のカードローンが便利です。

ただし、増額審査に落ちた場合、カードローンの新規申込の審査も困難になる可能性があります。その点も踏まえたうえで、申し込みを検討してみましょう。

カードローンは複数申し込みできる?審査や総量規制など注意点も解説

お金を借りるならJCBのカードローン「FAITH」

JCBのカードローン「FAITH」は、JCBクレジットカードのキャッシングと比較して低金利であるため、利息の負担を抑えて借り入れができます。

新たにカードローンに申し込んだり、クレジットカードのキャッシング枠を付帯したりするよりも早く借り入れられる可能性があるので、できるだけ早めに借りたいときにも便利です。

「FAITH」は年会費無料なので、借り入れをしない限りは追加の費用は発生しません。そのため、コストをかけずに急な出費に備えられます。

金利1.30~12.50%でクレジットカードのキャッシングより低金利(JCB比)

「FAITH」の融資利率(金利)はキャッシングリボ払いでも最大12.50%です。

JCBクレジットカードのキャッシングリボ払いの融資利率(金利)は最大18.00%なので、「FAITH」のほうが低金利であることがわかります。

支払う利息を少しでも抑えたい人には「FAITH」のほうが便利です。

5万円までの借り入れならキャッシング1回払いで金利5.00%

「FAITH」の特徴として、融資利率(金利)5.00%で借り入れができる「キャッシング1回払い」があります。借りたお金を1回で完済する必要はありますが、キャッシングリボ払いやクレジットカードのキャッシングよりも少ない負担での借り入れが可能です。

「とりあえず5万円を借りたい」「給料が入ればすぐ返済できる」というときは、「FAITH」のキャッシング1回払いを検討してみましょう。

最短即日融資可能

「FAITH」の審査は最短で当日に完了します。

契約後は、最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」を利用できるので、急ぎの借り入れにも便利です。

JCBのカードローン「FAITH」の増額方法

JCBのカードローン「FAITH」では、郵送での増額申請が可能です。増額の手順は次の通りです。

- 「ご利用可能枠増額申請書」を取り寄せる

- 申請書の必要事項を記載、収入証明書類を添付のうえ返送する

- 審査が完了する

- 郵送にて増額可否の結果が届く

「ご利用可能枠増額申請書」は、資料請求サービスまたはJCB ローンカードデスクへの電話にて取り寄せ可能です。

詳しくはこちらのページをご覧ください。

JCBのカードローン「FAITH」のシミュレーションを利用しよう

「FAITH」での借り入れを検討している人は、まず簡易審査シミュレーションを利用し、支払総額や利息総額を確認してみましょう。

「FAITH」の簡易審査シミュレーションでは、年収と他社から借りている金額を入力して、借り入れができるか、借り入れ可能な金額はいくらかを確認できます。

ただし、あくまでも簡易的なシミュレーションであるため、実際の融資を受けるためには正式な申し込みと審査が必要です。

よくある質問

-

カードローンの利用可能枠(限度額)を引き上げる方法を教えてください。

-

増額申請の方法は金融機関によって異なりますが、主に各金融機関のWEBサイトやアプリ、電話、郵送などで申請できます。

-

カードローンの増額申請にかかる時間・期間は?

-

金融機関や申込者の情報により異なりますが、数日から1週間かかることが一般的です。

-

カードローンの増額審査では、在籍確認が行われますか?

-

金融機関や申請内容によっては在籍確認が行われる場合がありますが、在籍確認なしで借りられることもあります。

-

カードローンを増額するデメリットはありますか?

-

増額をして借入金額が増えると、返済期間が長くなる可能性があります。返済期間が長くなると、その分利息と支払総額が増えて、返済が困難になる可能性がある点はデメリットといえるでしょう。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る