クレジットカードを上手に使う

キャッシュレス決済とは? 種類やメリットなど知っておきたい基礎知識

更新日:2026年1月13日

キャッシュレス決済とは、現金(紙幣・硬貨)を使わずに代金を支払う仕組みの総称です。クレジットカードや電子マネーに限らず、スマホアプリによるコード決済や銀行口座の即時引き落とし(デビット)など、幅広い手段が含まれます。

支払いをスムーズにするキャッシュレスは、近年注目が集まる決済手段です。ただし、利用できる店舗やサービスが増えるにつれてキャッシュレスの種類も増えており、「おすすめのキャッシュレス決済方法はどれ?」と、選び方が分からない方や使い方に迷う方もいるでしょう。

この記事では、そもそもキャッシュレスとは何か、どのような種類があるのかについて解説します。また、キャッシュレスのメリットや利用時の注意点もご紹介します。

この記事でわかること

- キャッシュレス決済とはどのようなものか

- キャッシュレス決済の種類

- キャッシュレス決済のメリット

キャッシュレス決済とは

近年、幅広いシーンでキャッシュレス決済が普及しており、支払いはキャッシュレスのみで運営する店舗・サービスも増えています。まずは、キャッシュレス決済とはどのようなものかについて解説します。

キャッシュレス決済は現金を使わない支払い方法

キャッシュレス決済とは、クレジットカードやICカード、スマホを使って決済をする方法です。電子マネーやコード決済など、キャッシュ(現金)を使わないため、このような名称が使われています。

現金を使わないため、買い物時に現金不足で困ることが減ります。また、支払いを受ける店舗や事業者にとっても、多額の現金を保管するリスクの軽減や、キャッシュレス決済に対応しているほうが集客増につながるなどのメリットがあります。従来のキャッシュレス決済といえばクレジットカードですが、近年はコード決済も普及しており、店頭はもちろん、ネットショッピングでも利用できる場面が増えてきています。キャッシュレス決済は今後もサービスの多様化が見込まれます。キャッシュレス決済は今後もサービスの多様化が見込まれます。

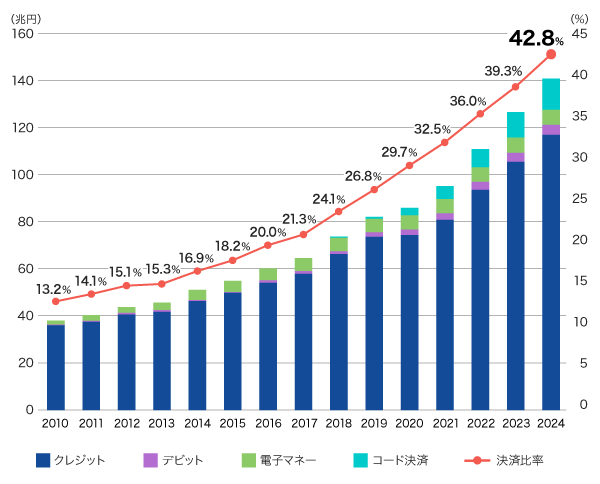

キャッシュレス決済の最新利用状況

経済産業省は、2025年までにキャッシュレス決済比率を4割程度にするという目標を掲げ、定期的にデータを算出・公表しています。

2024年のキャッシュレス決済比率は42.8%で、目標の4割を前倒しで達成しており、その内訳は、クレジットカードが82.9%、デビットカードが3.1%、電子マネーが4.4%、コード決済が9.6%です。現在、キャッシュレス決済比率80%を目指して、国はさらなる環境整備を進めています。クレジットカードが82.9%、デビットカードが3.1%、電子マネーが4.4%、コード決済が9.6%です。現在、キャッシュレス決済比率80%を目指して、国はさらなる環境整備を進めています。

- 出典:「我が国のキャッシュレス決済額及び比率の推移(2024年)」,(経済産業省)

https://www.meti.go.jp/press/2024/03/20250331005/20250331005.html

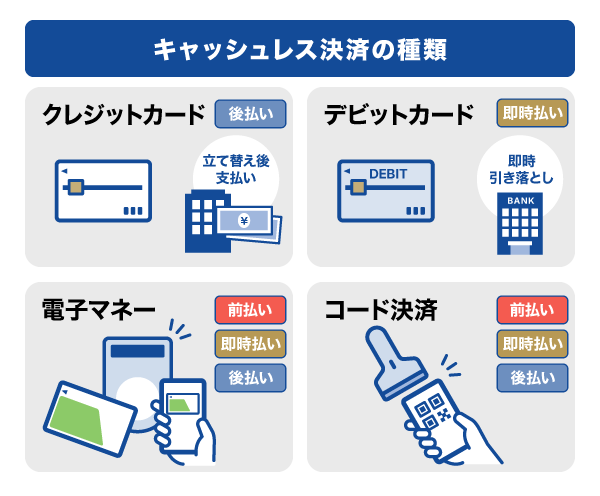

キャッシュレス決済の支払いタイミングは3種類

キャッシュレス決済は、利用した金額の支払いを行うタイミングによって「前払い」「即時払い」「後払い」の3種に分類されます。

| 支払い方法 | 前払い(プリペイド型) | 即時払い | 後払い(ポストペイ型) |

|---|---|---|---|

| サービス例 | 電子マネー(※) | デビットカード | クレジットカード |

| コード決済(QRコード・バーコード) | |||

| 特徴 | 金額を事前にチャージする | リアルタイムで取り引きする | 後で支払う |

- iDのように、前払い・即時払い・後払いを選べるタイプもあります。

- 「QRコード」は株式会社デンソーウェーブの登録商標です。

前払いは、金額を事前にチャージして決済に使用する支払い方式です。あらかじめ現金やクレジットカードなどでチャージし、その金額内で決済を行います。

即時払いは、決済と同時に銀行口座から代金が引き落とされる方式です。口座残高を超える金額は利用できず、分割払いへの対応もありません。

後払いは、クレジットカードに代表されるように、利用分が後日に請求される方式です。クレジットカードをスマホに登録して利用する「Apple Pay」「Google Pay(TM)」「Samsung Wallet」なども、すべて後払いに分類されます。

キャッシュレス決済の種類

次に、キャッシュレス決済の代表的な種類について見ていきましょう。

クレジットカード

クレジットカードは、利用分が後日に請求される「後払い方式」のキャッシュレス決済です。JCB、VISA、MasterCard、American Expressといった国際ブランドがあり、一括払いや分割払い、ボーナス払い、リボ払いといった支払い方法の多様さが利点です。

店舗で利用する際は、決済端末にカードを差し込み、暗証番号を入力する方法が一般的です。最近では、決済端末にカードをかざすだけで支払いが完了する、タッチ決済機能が付いたクレジットカードもあります。

デビットカード

デビットカードは、決済と同時に銀行口座から代金が引き落とされる「即時払い方式」のキャッシュレス決済です。発行にあたってクレジットカードで実施されるような与信審査はなく、銀行口座を持っている人なら原則として15歳(中学生を除く)から利用できます。利用方法はクレジットカードと同様で、電子マネーのようなチャージの手間は必要ありません。

電子マネー

電子マネーは、現金の代わりにICカードやスマホアプリを使って「電子データ化されたお金」で支払うものです。大きく分けて鉄道会社が提供する交通系のSuicaやPASMO、スーパーマーケットやネット通販会社が提供する流通系のnanaco、WAON、楽天Edy、クレジットカード系のQUICPay(クイックペイ)TM 、iDなどがあり、電子マネーの機能が搭載されているカードやスマホを決済端末にかざして支払います。

支払いの形式には、前払い(プリペイド型)、即時払い、後払い(ポストペイ型)の3つがあります。事前に現金をチャージして使用する前払い(プリペイド型)が主流ですが、「前払い」「即時払い」「後払い」の3つに対応するiDのようなものもあります。

コード決済

コード決済は、近年、急速に利用が拡大している支払い方法で、QRコードやバーコードで認証して支払いを行います。決済方法は、2パターンあります。スマホアプリでQRコード・バーコードを表示して店舗のリーダーで読み取る形式と、店舗に設置してあるQRコード・バーコードをスマホアプリで読み取る形式です。

支払いも2種類あり、現金や登録した銀行口座等から事前にチャージする方法と、事前に登録したクレジットカードや銀行口座から直接支払う方法があります。事前にチャージをする方法であれば、登録後すぐに利用できます。一方、クレジットカードを登録して利用する場合は、カード会社の審査がありますが、コード決済アプリとクレジットカードの両方でポイント還元を受けられることもあります。また、クレジットカードと連携できれば後払い方式でも支払い可能です。

代表的なコード決済サービスには、以下のようなものがあります。

- PayPay

- 楽天ペイ

- メルペイ

- d払い

- au Pay

- MyJCB Pay

現在は、決済サービスごとに異なるコードを使用しますが、QRコード決済の統一規格「JPQR」や、地方税統一QRコード「eL-QR(エルキューアール) 」を導入する流れもあり、今後ますます便利になることが予想されます。

キャッシュレス決済のメリット

近年、キャッシュレス決済の利用率が増加している理由は、その利便性にあります。キャッシュレス決済のさまざまなメリットをご紹介します。

ポイントが還元される

キャッシュレス決済サービスの多くがポイント還元を実施しています。還元率は、キャッシュレス決済事業者およびカード会社によって異なります。

おすすめは、クレジットカードを決済アプリに登録することです。そうすれば、クレジットカードと決済アプリの双方のポイント還元を受けることができる場合もありおトクです。還元率や、定期的に行われる還元率アップキャンペーンなどは、カード会社や決済事業者、利用する店舗によっても異なるので、事前に確認しておきましょう。

「JCB カード W」は、国内外のどこで使ってもポイントが常に2倍です。さらに、Amazon.co.jp(※1)やセブン‐イレブン(※2)、スターバックスなどのパートナー店で利用すると、ポイント倍率が上がり、スターバックスの場合最大21倍(※3)までアップします。電子マネーやコード決済と連携すれば、各社のポイントを二重で獲得できることもあります。

- 1 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- 2 一部対象とならない店舗があります。法人会員の方は対象となりません。

- 3 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

スムーズ&スマートに買い物できる

スマホやクレジットカードを持っていれば、財布や小銭入れを持ち運ぶ必要がなくなるのもキャッシュレス決済の大きなメリットです。現金を携帯しなければ紛失のリスクが軽減され、支払いもスムーズになります。

また、ATMで現金を引き出す手間も省けます。さらに、キャッシュレス決済で支払えば、決済履歴が見える化されるため、取引履歴の確認や家計の管理もしやすいでしょう。

JCBのクレジットカード、デビットカードはタッチ決済に対応しているものが多くあります。対象店舗のレジ端末にカードをかざすだけで支払いが完了し、1万円未満など少額の買い物であれば暗証番号は不要です。

タッチ決済とは?クレジットカード・スマホでの支払い方法と伝え方

安全・安心のセキュリティ対策

キャッシュレス決済では、ワンタイムパスワードや不正検知システムなど、さまざまなセキュリティ対策が行われています。万が一、不正利用された場合は、補償があるキャッシュレス決済もあるので、事前に確認しておきましょう。

JCBでは、3Dセキュア(J/Secure™)を導入しています。ネットショッピングなどで、必要に応じてパスワード入力の要求や、会員の方のデバイス情報といった追加情報を利用して本人認証を行い、不正利用を防ぎます。

ただし、お客様ご自身でもIDやパスワードを管理し、クレジットカードを紛失しないようにするなど、個人情報の取り扱いには十分に注意することが必要です。

さまざまな支払いに使える

近年、飲食店や自動販売機、電車、タクシーなどでもキャッシュレスで支払えるようにする動きがあります。クレジットカードやコード決済で納付できる国税、地方税も増えてきました。ただし、なかには、現金払いのみの場所やサービスもあるため、キャッシュレス決済と現金をうまく併用するとよいでしょう。

キャッシュレス決済の注意点

利便性が高くメリットも大きいキャッシュレス決済ですが、すべてのシーンで活躍するわけではありません。キャッシュレス決済を利用する際の注意点は、主に以下の通りです。

- 対応していない店舗やサービスがある

- 停電や通信障害の影響を受ける

- お金を使い過ぎてしまう傾向がある

- チャージのし過ぎに注意する

各種キャッシュレスは、対応していない店舗やサービスもあります。買い物をする際は、その店舗が利用できるか調べておくとよいでしょう。

また、電気や通信を利用するキャッシュレス決済は、社会インフラの影響を受けるという特徴があります。トラブルや災害等で停電や通信障害が起きた場合は、決済ができなくなってしまうことに注意が必要です。

さらに、キャッシュレス決済は、現金を使用せずに支払いができるため、お金を使っている感覚が薄れる傾向があります。また多くの場合、チャージしたものは再現金化ができないため、誤って多くの金額をチャージしないようにしましょう。

JCBでは、会員専用WEBサービス「MyJCB」で利用明細を確認できます。月々のご利用金額を管理できる「使いすぎアラート・ブロック」も設定できるため、使い過ぎ防止に役立ちます。

キャッシュレス決済のなかには、「一度チャージした残高は銀行口座に出金できない」など、現金として引き出せないものも少なくありません。払い戻しに対応していても、多くは手数料がかかります。そのため「残高を使い切れなかった」ということも起こりがちです。こうした不便を避けたい方は、チャージして使うタイプよりも、銀行口座からその場で引き落とされるタイプや、後日まとめて支払うタイプを選ぶと安心です。

決済手段を検討するときは、ポイント還元や利便性だけでなく、「残高を無駄なく使い切れるか」という視点も加えると、より自分にあった選び方ができるでしょう。

- AFP・2級ファイナンシャル・プランニング技能士

- 張替 愛

キャッシュレス決済の利用には、便利でおトクなJCBカードがおすすめ

JCBのクレジットカードは、QUICPay、WAON、nanaco、楽天Edy などの電子マネーや、メルペイ、FamiPayといったコード決済に登録・チャージが可能です。決済用のカードとしてJCBカードを登録することで、事前にチャージをしておけるため、支払いが簡単・スピーディーになります。

優待店により特典・条件等が異なります。詳細はJ-POINTパートナーサイトで確認ください。

JCB カード W

JCB カード Wは高校生を除く18~39歳限定で申し込める、年会費が永年無料のクレジットカードです。39歳までに入会しておけば、40歳以降も年会費が永年無料で利用できます。コストを抑えておトクにクレジットカードを利用したい方にぴったりです。

JCB カード Wは、JCBカードのなかでも特にポイント還元率が高いのが特徴です。国内・海外のどこで利用しても、J-POINTが2倍たまります。J-POINTパートナーで利用すればさらにポイントが高還元になり、おトクに買い物ができます。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- 3 セブン‐イレブンでは、⼀部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- 4 JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2026年1月時点の情報です。

事前にポイントアップ登録が必要です。ショップにより特典・条件等が異なるため、最新情報は下のサイトよりご確認ください。

たまったポイントは1ポイントあたり最大1円分で利用できます。

- ポイント移行商品などの申し込み可能ポイントは商品により異なります。

JCB カード S

年会費無料で優待も充実している「JCB カード S」

JCB カード Sは、18歳以上で本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上の方が申し込みできます。

年会費は永年無料なので、初めてのクレジットカードや2枚目のクレジットカードにおすすめです。

JCB カード Sは年会費が無料なうえに、充実した優待サービスがついています。「JCB カード S 優待 クラブオフ」は、国内外20万ヵ所以上で利用できる割引優待サービスです。グルメ、レジャー、映画館やカラオケなどのエンタメ、ホテル、テーマパークなどで割引を受けることができます。

ほかにも、パートナー店での最大20倍のポイントアップ、旅行傷害保険やJCBスマートフォン保険をはじめとした各種保険も付帯しています。

新規入会限定のおトクなキャンペーンも実施中!

よくある質問

-

キャッシュレス決済とクレジットカードの違いは?

-

クレジットカードは、多くの種類があるキャッシュレス決済の手段の1つです。

キャッシュレス決済とは、現金を使わずに行う決済方法のこと全般を指します。キャッシュレス決済の種類には、クレジットカードやデビットカード、電子マネー、コード決済などがあります。このように、クレジットカードは、キャッシュレス決済の1つという関係になります。 -

キャッシュレス決済はどれがいいですか?

-

人によって、キャッシュレス決済に求めることの優先順位は異なりますが、迷ったときは、日常での使いやすさを踏まえたうえで、利用時のポイント還元率や特典・優待などの有無を基準に選びましょう。

キャッシュレス決済の手段の1つにクレジットカードがあります。タッチ決済でスムーズに支払えることに加えて、クレジットカードは各キャッシュレス決済の支払い方法としても設定できます。この場合、口座引き落としよりもポイントがたまっておトクです。そのため、クレジットカードを1枚持っておくことをおすすめします。

-

キャッシュレス決済でJCBカードをおトクに利用するには?

-

たとえば、「JCB カード W」を電子マネーやタッチ決済などに事前に登録しておけば、クレジットカードを使うときだけでなく、電子マネーやコード決済で支払ったときもJCBのポイントが2倍(200円(税込)につき2ポイント)獲得できます。

また、ポイント優待店である「J-POINTパートナー」では、通常より多くのポイントがたまります。「JCB カード W」でスターバックス カードへのオンライン入金、オートチャージや、Starbucks eGift の購入、モバイルオーダーにより、21倍までアップします。

初めての1枚を選ぶなら

JCBカードがおすすめ!

39歳以下の方限定カード

J-POINTは常に2倍

サービスも充実のJCBのスタンダードカード

- 記載内容は予告なく変更となる場合があります。

- Apple Pay は、米国および他の国々で登録されたApple Inc. の商標です。

- Google Pay は Google LLC の商標です。

- 「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

その他、記載されている会社名、商品名、サービス名称等は、各社の商標または登録商標です。 - QUICPayを利用するには、おサイフケータイ(R)対応のデバイスが必要です。

- おサイフケータイは、株式会社NTTドコモの登録商標です。

- Suicaは東日本旅客鉄道株式会社の登録商標です。

- 【監修者】

-

氏名:張替 愛(はりかえ あい)

資格:AFP・2級ファイナンシャル・プランニング技能士FP事務所マネセラ代表。保険や投資信託などの金融商品を販売せずに、お客様の味方となってアドバイスを行うお金の専門家。共働きや海外転勤がある家庭を中心に、年100件前後の個別相談を行う。専門分野は教育費・住宅購入・資産運用・ママのキャリアなど。コラム執筆や監修、オンライン・動画によるマネー講座などでも活躍中。2児の母でもある。

著書『~共働き800万円以下の夫婦でもハッピーライフ~プチ贅沢を楽しみながらムリなく資産を増やす』(ビジネス教育出版社)

関連記事を見る

キャッシュレス決済を上手に使うと、家計管理がぐっと楽になります。現金払いはレシートを集めて記録しなければなりませんが、キャッシュレスなら利用履歴が自動的に残るため、出費を振り返りやすいことがメリットです。

特にクレジットカードやコード決済では、オンラインで簡単に明細を確認できるため、「最近外食が増えているな」「定額サービスの支払いが重なってきたな」といった気付きにつながります。

便利な反面、気付かないうちに使い過ぎることもありがちです。月ごとに利用上限を決めたり、明細をこまめにチェックしたりする習慣をつけておくとよいでしょう。