ステータスカード

プラチナカードの年収目安はどのくらい?審査基準や条件を解説

更新日:2025年8月21日

プラチナカードは、一般カードやゴールドカードより上位ランクに位置付けられる、ステータス性の高いカードです。年会費がかかりますが、その分充実した特典やサービスを魅力に感じる方も多いことでしょう。

ただしハイグレードであるがゆえに、年収や信用情報などの審査基準や発行条件は通常のクレジットカードよりも厳しいといわれています。この記事では、プラチナカードの審査や発行のためのポイントを紹介します。

この記事でわかること

- プラチナカードの審査基準と条件

- プラチナカードの魅力

- 「JCBプラチナ」の特長と魅力

目次

プラチナカードの発行に必要な年収とは?

クレジットカードを申し込むと、カード会社による審査が行われます。審査はさまざまな情報をもとに行われますが、基準は公表されていないため「いくら以上の年収があればプラチナカードを発行できる」とは明言できません。

また審査では、年収以外の要素も評価の対象とされます。そのため、年収が高くても、そのほかの条件で結果が左右される可能性もあります。

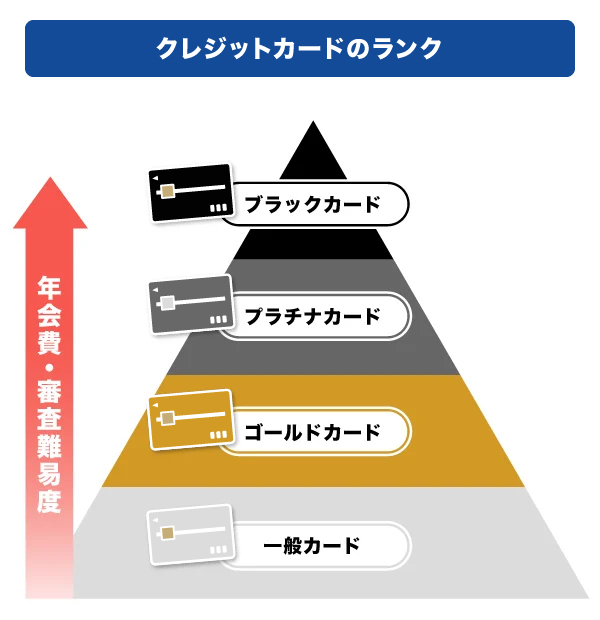

プラチナカードは、ゴールドカードよりも上位ランクに位置付けられるカードです。最高ランクであるブラックカードがないカード会社の場合、プラチナカードが最高ランクになることもあります。

一般的にランクの高いカードほど、発行のためには支払い能力や高い信用性が求められるため、年収など全体的な審査基準が高くなるといえるでしょう。

年収以外のプラチナカードの審査基準・条件

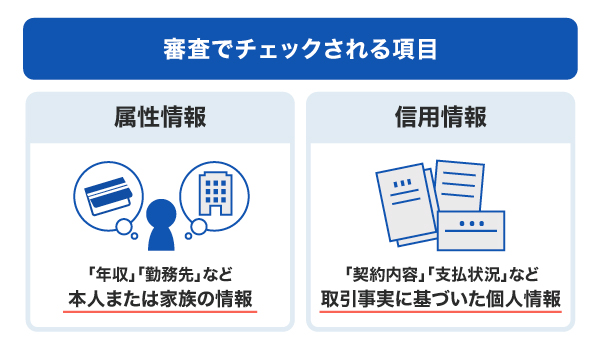

クレジットカードの審査では、主に次の2つの情報が確認されます。

これらの情報をもとに審査を通過した方だけが、プラチナカードを発行することができます。

属性情報|年収を含む個人の情報

属性情報とは、申込者個人の仕事や収入、住まいなどに関する情報のことで、支払い能力を推測するための重要な指標です。

具体的には、次のような項目が挙げられます。

- 年齢

- 年収

- 勤務先

- 勤続年数

- 雇用形態(正社員・非正規雇用・アルバイト)

- 家族構成

- 配偶者の有無

- 住まい(持ち家・賃貸)

- 居住年数

クレジットカードの発行には、申込者の安定的かつ継続的な収入が必要です。勤務先の規模や雇用形態、役職なども審査のポイントに含まれます。

審査の一環として、カード会社が勤務先に電話をかけて、申込者が在籍しているかを確認する場合もあります。

信用情報|クレジットカードの利用・返済の情報

信用情報とは、過去のクレジットカードの利用履歴や支払いの記録などです。信用情報の例は次の通りです。

- 新規申し込みや契約の内容

- 支払い状況

- 借入金額

- 借入件数

- 過去のトラブル(支払いの遅れなど)

クレジットカードに加えて、カードローンや住宅ローンなどの個人の信用情報は、信用情報機関によって厳重に管理されています。

クレジットカード会社は申込者の信用情報を信用情報機関に照会して、審査の参考にします。クレジットカードやカードローンの支払いが遅れた場合などは、クレジットカードの審査でも不利に働く可能性が高いでしょう。

プラチナカードがおすすめな人とは?

プラチナカードは主に以下のような人におすすめです。それぞれを詳しく解説します。

- ステータスや社会的信用を重視する人

- 旅行や出張が多い人

- コンシェルジュサービスを活用したい人

- ポイントやマイルを効率よくためたい人

- 年会費に見合う特典を活用できる人

- 安定した収入や勤続年数がある人

ステータス性や社会的信用を重視する人

プラチナカードは、ゴールドカード以上のステータス性を持ち、社会的信用の高さを示せるカードです。

JCBプラチナも例外ではなく、ビジネス会食などでさりげなくプラチナカードを出すことで、社会的信用の高さに裏付けされた安心感を提供できます。ビジネスシーンではもちろん、プライベートでも信頼性や格式を重視したい方におすすめです。

旅行や出張が多い人

プラチナカードは、カード会社によって国内外の空港ラウンジが無料で利用できる場合があるなど、旅行の際にも大きなメリットがあります。特に、JCBプラチナは、日本各地の上質なホテルや旅館へ特典付きで宿泊できる「JCBプレミアムステイプラン」や世界中の空港ラウンジが無料で利用できる「プライオリティ・パス」、最高1億円補償の旅行傷害保険を付帯するなど、旅行や出張の多い方が快適かつ安心して楽しめる特典やサービスが充実しています。

コンシェルジュサービスを活用したい人

プラチナカードの大きな魅力のひとつにコンシェルジュサービスがあります。JCBプラチナには「プラチナ・コンシェルジュデスク」が付帯しており、旅行やレストランの予約、各種手配などを24時間365日サポートしています。仕事が忙しい方や、ワンランク上のサービスを求める方にとって、JCBのコンシェルジュサービスは大きな魅力です。

ポイントやマイルを効率よくためたい人

プラチナカードはポイントやマイルの還元率が高いことが多く、日常の支払いで効率よくポイントをためたい方にも適しています。JCBプラチナにおいても、優待店の利用でポイント倍率がアップする制度があり、一般ランクのカードよりもおトクにポイントがたまるようになっています。

年会費に見合う特典を活用できる人

プラチナカードの年会費は1万円~10万円を超えるものまであり、一般カードと比べると高めですが、付帯する特典やサービスを積極的に利用できる方にはおすすめでしょう。JCBプラチナの年会費は27,500円(税込)と比較的リーズナブルです。それでいて、有名レストランでの食事や、上質なホテル・旅館の宿泊、世界の空港や全国のさまざまな施設のラウンジの優待利用、家族カード1枚無料など、年会費以上の価値を感じられる特典が充実しています。

安定した収入や勤続年数がある人

プラチナカードは年会費が高額なことや、審査が厳しいことから、安定した収入がある人にふさわしいカードです。JCBプラチナは、20歳以上で安定した収入があればインビテーション(招待)不要で申し込める点も魅力のひとつです。

プラチナカードとは?年会費やメリット、作り方から入会・審査の条件まで解説

プラチナカードを持つためのポイント

プラチナカードの発行を希望する方は、審査を受ける前に次のポイントをチェックするとよいでしょう。

- 支払い能力や信用性を高めてから申し込む

- カード代金やローンの支払いに遅れない

- 一般カード・ゴールドカードを継続して使う

審査通過の可能性を高めるための対策を、以下で詳しく紹介します。

支払い能力や信用性を高めてから申し込む

昇給や昇格によって年収が上がったタイミングや、転職直後ではなく、勤続年数が一定期間経過した後に申し込むことが効果的だといえます。

「年収が高い」「役職が高い」「勤続年数が長い」など、信用性が高い状態で申し込むと、プラチナカードの審査を通過する可能性も高まるでしょう。

ただし、プラチナカードの発行に必要な年収が正確にはわからないように、カードの利用履歴や勤続年数の基準も明らかにされていません。

カード代金やローンの支払いに遅れない

クレジットカードの利用代金の支払いやカードローンの返済に遅れないように注意しましょう。支払いや返済が滞った場合、クレジットカードの利用履歴などを記録した個人の信用情報にマイナスの影響がおよび、プラチナカードの審査も通りにくくなってしまう恐れがあります。

なお、スマートフォンの本体代金などを分割払いしているときも、支払いに遅れないように注意が必要です。

一般カード・ゴールドカードを継続して使う

プラチナカードの発行を希望するなら、まず一般カードやゴールドカードの利用実績を積み重ねることも有効です。

カードを利用した実績も審査基準のひとつに含まれるため、普段からカードの利用を続ければカード会社からの信頼が高まるでしょう。

一般カードやゴールドカードを使い続けていると、クレジットカード会社からプラチナカードへのアップグレードの案内を受け取る可能性も高まります。

ただし、アップグレードの案内を受けても、審査を通過しなければカードは発行されません。

プラチナカードの特長・魅力

プラチナカードに付帯する特典や優待は、カード会社によって異なりますが、一般的に次のようなメリットがあります。

- グルメや旅行などに関する特典・サービスが充実している

- 世界の国や地域の空港ラウンジが無料で利用できる

- 国内外の旅行傷害保険が付帯していて補償額も大きい

- 社会的信用につながる

- 一般カードよりポイントがたまりやすい

プラチナカードは、著名なレストランやホテルを優待価格で利用できるなど、上質な特典・サービスが豊富に付帯しています。

専用のコンシェルジュサービスでは、上質なレストランの提案や予約の対応をしてくれます。ゴールドカードよりもさらに補償額の大きい旅行傷害保険が付帯していたり、プライオリティ・パスやコンシェルジュデスクといった特別なサービスが充実していたりする点も特長です。

プラチナカードを持つ5つのメリット!優待特典や付帯サービスなどを紹介

ステータス性とサービスの充実度が魅力「JCBプラチナ」

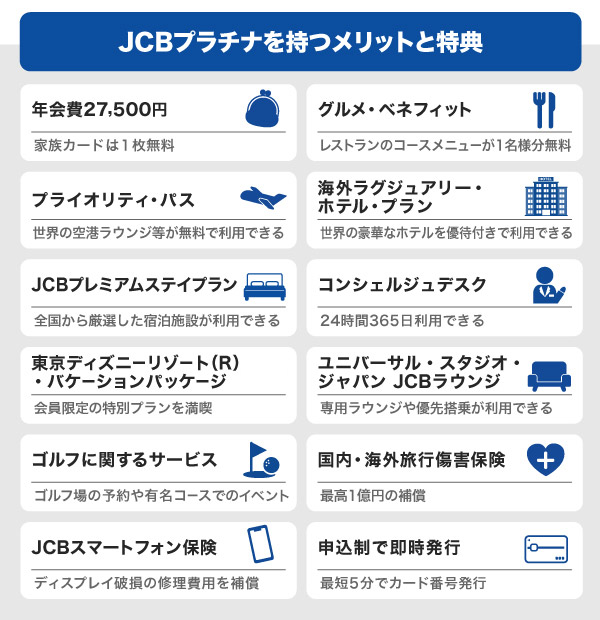

JCBプラチナは、20歳以上(学生を除く)が申し込みできる年会費27,500円(税込)のカードです。

レストランのコースメニューが1名様分無料になる「グルメ・ベネフィット」や、世界の空港ラウンジ等を無料で利用可能な「プライオリティ・パス」、24時間・365日利用可能な「プラチナ・コンシェルジュデスク」など、プラチナカードならではのサービスが付帯しています。

JCBプラチナを利用して一定の条件を満たすと、JCB最高峰のブラックカード「JCB ザ・クラス」の招待が届く可能性があります。将来的にブラックカードを持ちたい方は、JCBプラチナを検討してみましょう。

JCBプラチナを持つメリットと特典

JCBプラチナでは、上質なステータス性を実感できるさまざまな特典が受けられます。

- CL252319

付帯サービスの一例

- 家族カード1枚無料で発行可能

- レストランの所定のコース料理が1名様分無料(2名以上で予約の場合)になる「グルメ・ベネフィット」

- 世界約1,700ヵ所以上の空港ラウンジを無料で利用できる「プライオリティ・パス」

これらの特典は、豪華な食事や旅行を楽しみたい方や国内外の出張が多いビジネスパーソンには、特に大きなメリットと感じられるでしょう。

また、ユニバーサル・スタジオ・ジャパンなど、人気のアミューズメントパークでも会員向けの特典が用意されています。JCBプラチナは、家族連れ、カップルなどにもメリットの多いカードです。

- ユニバーサル・スタジオ・ジャパン JCBラウンジは、事前予約制です。

★JCBは、ユニバーサル・スタジオ・ジャパンのオフィシャル・マーケティング・パートナーです。

TM & © 2025 Universal Studios. All rights reserved. CR25-3082

よくある質問

-

プラチナカードは年収いくらから持てますか?

-

クレジットカードの審査基準は公開されていないため、いくら以上の年収なら発行が受けられると明言はできません。プラチナカードは通常のカードと比べて審査が厳しいといわれ、年収以外に属性情報と信用情報がチェックされます。

-

プラチナカードの審査が厳しいといわれる理由を教えてください

-

プラチナカードは、ゴールドカードよりもさらにランクが高く、ご利用可能枠(限度額)の大きさと、ステータス性の高さが魅力です。そのため、発行には支払い能力や信用性の高さが必要であり、審査基準も通常より厳しいといわれています。

-

プラチナカードを選んでいるのはどんな人ですか?

-

プラチナカードには、飲食店やホテルの優待、空港ラウンジサービスなどさまざまな特典やサービスが付帯しています。そのため、支払う年会費以上にプラチナカードによる恩恵を受けられると判断した人が選ぶケースが多くあります。

-

プラチナカードの作り方を教えてください

-

クレジットカード会社によって異なりますが、カード会社のウェブサイトから申し込む、またはアップグレードの案内を受け取ることで申し込めます。

ただし、カード会社から案内が届いた場合でも、審査に通過しなければ発行されません。

-

プラチナカードのメリットを教えてください

-

カード会社によって異なりますが、プラチナカードには次のようなメリットがあります。

- グルメや旅行などに関する特典・サービスが充実している

- 世界の国や地域の空港ラウンジが無料で利用できる

- 国内外の旅行傷害保険が付帯していて補償額も大きい

- 社会的信用につながる

- 一般カードよりポイントがたまりやすい

ハイステータスな1枚を

持ちたい方におすすめのカード

プラチナカードならではのサービスが充実

- 掲載内容は予告なく変更となる場合があります。

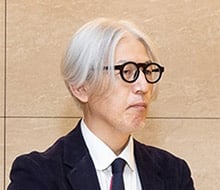

- 【監修者】

-

氏名:楠本学(くすもとまなぶ)

資格:1級ファイナンシャル・プランニング技能士 AFP 証券外務員一種資格金融商品を販売しない独立系ファイナンシャルプランナーとして、資産運用・家計管理・住宅購入・保険見直しなど、次々と押し寄せる不安の波を、お客様の立場に立って将来にわたり安心できるアドバイスを行っている。

FP志望者の育成・教育にも携わっており、FP試験対策本も出版。日本FP協会主催「CFP30周年記念プロモーション動画コンテスト 最優秀賞受賞」

関連記事を見る

プラチナカードは、ゴールドカードを上回るステータスと充実したサービスを備えた上位ランクのクレジットカードです。空港ラウンジの無料利用、専用コンシェルジュのサポート、手厚い旅行傷害保険など、日常や旅行をより快適にする付帯サービスが多数用意されており、ワンランク上のライフスタイルを求める方にとって非常に魅力的です。こうした高付加価値のサービスが提供される一方で、審査基準は一般カードよりも厳しく、年収はもちろんのこと、勤続年数や職業、信用情報、現在のカード利用実績などを含めた総合的な評価が行われます。日頃から一定の利用額を安定的に継続し、支払いを遅延なく行うことで、信頼を積み重ねることが重要です。プラチナカードは年会費が高額になることもあるので、自身のライフスタイルや利用目的に合った1枚を選び、費用対効果をしっかり見極めることが大切です。