ステータスカード

プラチナカードとは?年会費やメリット、作り方から入会・審査の条件まで解説

更新日:2025年1月28日

プラチナカードは、年会費が高額ではあるものの、付加価値のあるサービスが充実していたり高いステータス性があったりと、所有者を満足させてくれるクレジットカードです。

自分に合うプラチナカードを選び、特典・優待をフル活用することで、旅行やビジネスシーン、日常生活がより便利になるでしょう。

この記事でわかること

- プラチナカードを持つ前のチェックポイント

- プラチナカードを持つメリット、デメリット

- 自分に合うプラチナカードの選び方

目次

プラチナカードとは?

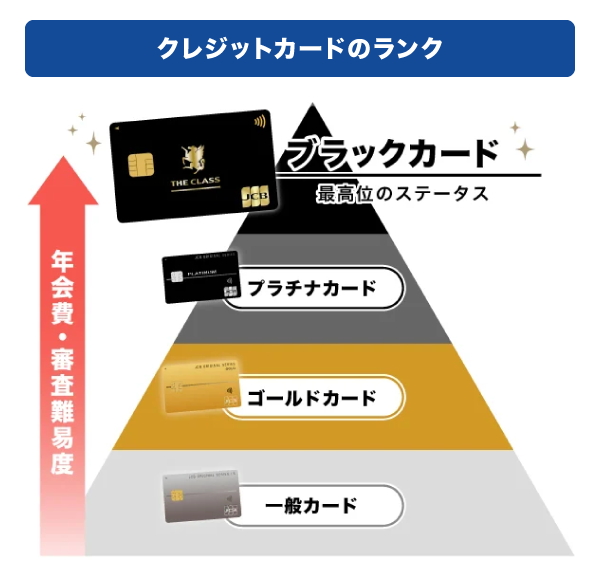

プラチナカードとは、一般カード、ゴールドカードよりもさらにランクが高いクレジットカードです。クレジットカードのなかでもステータス性が高く、一定の基準を満たした方だけが所有できること、付帯する特典・優待のサービスが充実していることが特徴です。

ブラックカードがないクレジットカード会社の場合、プラチナカードが最高位のステータスとなります。プラチナカードを持ちたい方は、興味のあるカードのランクを確認してみましょう。

ステータスの高いクレジットカードの特徴とは?必要性や年会費・特典を解説

プラチナカードを持つ前のチェックポイント

プラチナカードは、一般カードやゴールドカードに比べるとサービスが充実している分、「年会費」と「ご利用可能枠(限度額)」が高くなる傾向があります。この2つのチェックポイントについて、自分のライフスタイルに合っているかを確認しましょう。

年会費は3万~5万円が多い

プラチナカードは、一般カードやゴールドカードよりもハイクラスなユーザー向けのクレジットカードです。カード会社によって差が大きいのですが、年会費は3万~5万円前後が多く、なかには10万円を超えるものも存在します。

年会費は高額ですが、付帯する特典・優待に相応する価格設定といえます。自分にとって無理なく支払える年会費なのか、十分な検討が必要です。

ご利用可能枠(限度額)は100万~500万円程度

ご利用可能枠(限度額)とは、クレジットカードを利用できる金額の上限です。

プラチナカードは、一般カードやゴールドカードと比較して、ご利用可能枠も高額に設定されていることが一般的です。クレジットカードで買い物をする機会が多く、高額利用になりやすい方には便利でしょう。

実際のご利用可能枠は審査によって決まり、所有者によって異なります。たとえば「ご利用可能枠が最大500万円」のプラチナカードでも、すべての方に500万円が設定されるわけではありません。100万円や300万円などの場合もあります。

クレジットカードの限度額とは?仕組みと増枠する方法を解説

プラチナカードを持つメリット

プラチナカードには、次のような5つのメリットがあります。上位カードならではの魅力的なサービスも複数あるので、上手に活用しましょう。また、JCBプラチナはここで紹介するメリットはもちろん、さまざまなサービスを提供しています。詳しくは本記事の後半をご覧ください。

レストランやホテルの優待が付帯している

プラチナカードには、飲食店や宿泊施設に関する会員専用の優待サービスが付帯しています。

レストランの優待であれば、プラチナ以上のカード限定で、2名以上のコース料理が1名分無料になるサービス、会員専用の特別な料理やコースの提供、優先予約などがあります。

ホテルの優待であれば、提携する宿泊施設をお値打ち価格で予約できるなど、いつもよりおトクに利用できます。

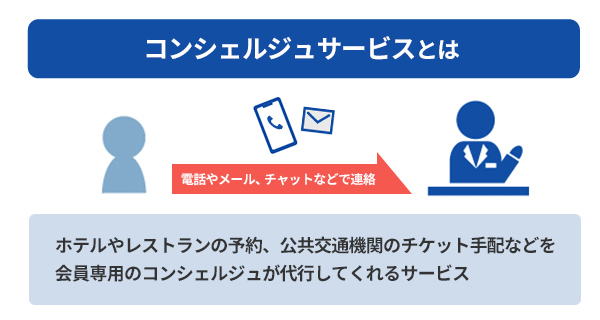

コンシェルジュサービスを利用できる

クレジットカードに付帯しているコンシェルジュサービスは、プラチナカードよりも上位のカードに付帯されていることが多く、個人秘書のようにさまざまな依頼ができる特典です。たとえば、旅行に関する各種サポートと相談、ゴルフ場やレストランの予約、コンサートや映画のチケット手配など、自分で行うのが面倒なことを依頼できる点が便利です。

ただし、コンシェルジュサービスはカードによってクオリティに差異があるため、プラチナカードを利用する場合は注意しましょう。

コンシェルジュ特典を重視する場合は、以下の点で判断してみるのがおすすめです。

- 依頼できるサービスが豊富か

- 依頼方法が簡単か

- 対応の質がよいか

- 手数料はサービスに見合っているか

コンシェルジュには、次のようなサービスが依頼できます。

- 【旅行】航空券・ホテルの予約、レンタカーの手配など

- 【飲食】レストランの提案、予約など

- 【エンターテインメント】コンサート・演劇・スポーツ観戦のチケット手配など

- 【ビジネス】接待のための店舗選び、予約など

- 【ゴルフ】ゴルフ場の提案、予約など

コンシェルジュは、秘書のような役割をしてくれるため、なかなか時間がとれないビジネスパーソンにおすすめです。

旅行に関する保険が充実している

クレジットカードには、旅行先でのケガやトラブルに関する保険・補償があります。一般カードやゴールドカードにも旅行傷害保険は付帯していますが、プラチナカードのほうが補償内容は充実していることが多くあります。たとえば一般カードの場合、海外旅行の保険のみであったり、航空機遅延保険が付帯していなかったりと、補償内容が限定されるものも少なくありません。

一方でプラチナカードの場合は、海外旅行・国内旅行ともに保険が付帯しており、保険金額が大きい傾向にあります。付帯保険を重視している方や、国内外に旅行や出張へ行く機会が多い方に向いています。

プラチナカードに付帯している主な保険は以下の通りです。

旅行傷害保険(海外/国内)

旅行期間中の事故によるケガで治療や死亡・後遺障害が生じたときに受けられる補償です。

疾病保険(海外)

旅行期間中に発病し、治療を受けたときに受けられる補償です。

賠償責任(海外)

旅行期間中に誤って他人にケガをさせたり、他人のものを壊して損害賠償を請求されたりしたときのための補償です。

救援者費用等(海外)

旅行中に事故で行方不明になった際の捜索費用や、病気やケガで入院したときなどに家族が駆けつけるための費用が補償されます。

航空機遅延保険(海外/国内)

搭乗した航空便の遅延で代替便を利用できず、食事やホテルでの宿泊が必要になったときや、到着後一定時間内に手荷物が届かず、旅行期間中に衣類や生活必需品を購入したときの補償です。

ショッピングガード保険

旅先で購入した品物に破損や盗難などの損害が発生した場合の補償です。

モバイル端末(スマートフォン)保険

スマートフォンなどのモバイル端末機器が破損・故障した場合に、補償を受けられます。

国内外の空港ラウンジを利用できる

プラチナカードでは、一定のランク以上のクレジットカードと利用当日の搭乗券を提示して入室できる「カードラウンジ」を利用できることが多いのも魅力のひとつです。

世界各国にある、1,600ヵ所以上の空港ラウンジ等を無料で利用できるサービス「プライオリティ・パス」を付帯しているプラチナカードもあります。

空港ラウンジはロビーよりも静かで落ち着いたスペースで、フライトの前後やトランジットの際もゆったりと過ごせるでしょう。ラウンジにより異なりますが、ソフトドリンクの提供があるほか、スマートフォンやパソコンの充電、Wi-Fiの利用も可能です。

社会的地位を示せる高いステータス性がある

プラチナカードは、一般カードやゴールドカードと比較して、審査基準が高いといわれています。具体的な審査基準は明かされていませんが、クレジットカード会社が定める基準を総合的に満たすことで、審査に通過します。

このことから、プラチナカードを持っていることで、社会的地位の高さを示せるでしょう。

年会費が高めに設定されており、かつ誰でも持てるクレジットカードではないことも、ステータス性の高さを示すポイントになるといえます。

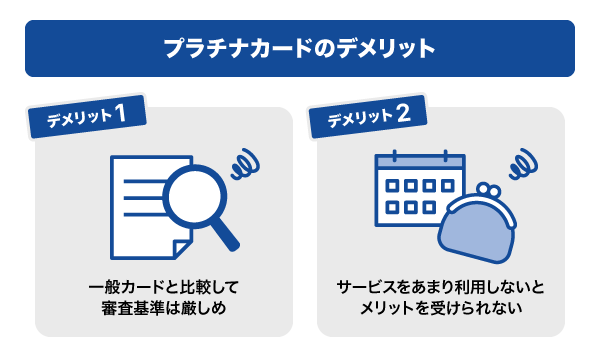

プラチナカードのデメリット

特典・優待が充実しているなど、メリットが豊富なプラチナカードには、注意点もあります。プラチナカードを申し込む前に、十分理解しておきましょう。

一般カードと比較して審査基準は厳しめ

プラチナカードはランクが高いクレジットカードであるため、一般カードと比較して審査基準が厳しいといわれています。一般的には、ランクが高くなるほど審査基準は厳しく、安定・継続した収入のある方でも審査に通過できない可能性があります。

受けられるサービスは限られてしまいますが、プラチナカードの審査に通過するか不安な方は、ゴールドカードから利用するのもよいでしょう。ゴールドカードにも保険やグルメなどの特典・優待があります。

サービスをあまり利用しないとメリットを受けられない

プラチナカードの年会費は1万円台~10万円以上と幅があるものの、付帯する特典や補償には見合った金額といえます。また、プラチナカードのご利用可能枠(限度額)も、一般カードと比べて高くなります。

プラチナカードのメリットは、前述したように、年会費に相当する上質な特典・優待です。旅行や出張の機会が少ない方、ホテル・レストラン・レジャー施設を使わない方は、年会費に見合うサービスが受けられない場合があります。

興味を持ったプラチナカードがあれば、事前に特典・優待の内容を把握し、サービスが活用できそうかを確認しましょう。

プラチナカードがおすすめなのはこんな人

「プラチナカードを持ちたいけれど、自分に合っているのか不安」という方は、次のようなポイントが当てはまるかをチェックしてみましょう。

- 旅行や出張に行く機会がある

- 飲食店や宿泊施設の優待サービスを利用したい

- ゴルフなどのレジャー、趣味を充実させたい

- 上位カードの招待を狙っている

旅行や出張の機会が多い方であれば、空港ラウンジが利用できるのはメリットです。カードラウンジを利用できるカードや、プライオリティ・パスが付帯しているカードを選ぶとよいでしょう。旅行傷害保険や航空機遅延保険も付帯し、補償が充実しているとより安心です。

飲食店や宿泊施設の特典・優待は、家族をはじめとした大切な人と特別な時間を過ごしたい方にとって、さまざまなシーンで利用できるサービスです。会食や接待の機会が多い方にも便利でしょう。

加えてプラチナカードには、ゴルフ場の予約や会員限定のコンペ参加のように、レジャーに関する優待サービスを付帯しているものがあります。趣味やビジネスでゴルフを楽しみたい方にとって、うれしいサービスといえるでしょう。

また、ブラックカードをはじめとしたさらなる上位のカードを持ちたい方にもプラチナカードはおすすめです。カード会社によっては、プラチナ以上のカード(ブラックカードなど)が用意されており、招待でしか申し込めないことがあります。実際に、JCBカードの最高位ザ・クラスは、JCBプラチナを含むJCBプレミアムカードを利用し、一定の条件を満たした方をご招待します。最高位のカードを持ちたい方は、一度プラチナカードのご検討をおすすめします。

- JCBプレミアムカードとは、JCBザ・クラス、プラチナ、ゴールドザ・プレミア、ゴールド、ネクサスの総称です。

プラチナカードの作り方

プラチナカードの作り方には、新規で申し込む方法とインビテーションを受け取る方法の2つがあります。

新規で申し込む方法

一般カードやゴールドカード同様、自ら新規で申し込む方法です。クレジットカード会社の公式ウェブサイトにある、プラチナカードのページから申し込みます。申し込み後は入会審査があり、この審査に通ればプラチナカードが発行されます。

インビテーションを受け取る方法

新規で申し込む方法のほかにも、カード利用をはじめ条件を満たした方に、クレジットカード会社から「インビテーション(招待)」が届くこともあります。インビテーションが届いても、別途、入会の審査は必要です。

ブラックカードのように、同じカード会社のハイクラスなカードを継続利用していないとインビテーションを受けられず、かつ完全招待制というカードもあります。しかしプラチナカードは、同じカード会社の一般ないしゴールドランクのカードをある程度使っていると招待されることがあります。自身が所有したいプラチナカードの申し込みについて、よく確認しましょう。

プラチナカードを持つための条件・審査基準

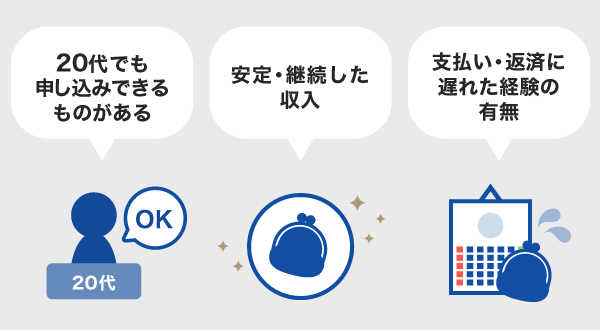

プラチナカードに限らず、クレジットカードの審査に関する基準は明かされていません。ただし、年齢といった必要最低限の条件は記載されているため、確認したうえで申し込みしましょう。

年齢は20歳から申し込めるものがある

ランクの高いプラチナカードですが、審査に通過すれば20代でも所有できます。クレジットカードの種類により異なりますが、年齢は20歳以上や25歳以上を申込条件としていることが一般的です。

年齢の条件を満たしていれば、20代という理由だけで、プラチナカードの審査に落ちてしまうことはないでしょう。

本人に安定・継続した収入が求められる

一般カードの場合、「本人または配偶者に安定・継続収入のある方」のように、収入の有無が配偶者まで対象となっているクレジットカードも存在します。プラチナカードの場合は、申込条件に「申込者本人に安定・継続した収入があること」と記載されており、自分自身の収入が安定、継続していることが重要です。

ただし、具体的に「年収◯万円以上」や「役職」などが記載されていることはなく、収入を含むカード会社が定める基準を満たす必要があります。一般的に年収は審査条件のひとつではありますが、年収が高ければどのようなプラチナカードでも発行できるとはいえないでしょう。

過去に支払い・返済に遅れた経験がない

過去に、クレジットカードの利用代金の引き落としができなかったり、キャッシングサービスの返済に遅れたりした経験がある場合、プラチナカードの審査に影響を及ぼす可能性があります。

支払いや返済が一定以上遅れると、信用情報機関に最長5年間も記録が残るといわれています。支払いや返済の遅れは、プラチナカードだけではなく、クレジットカード全般や各種ローンにも影響するものです。期日通りに支払い・返済を済ませることを徹底しましょう。もし支払い・返済が遅れた経験があっても年月が経過し、情報が消えていれば、審査には影響しにくくなるといわれています。

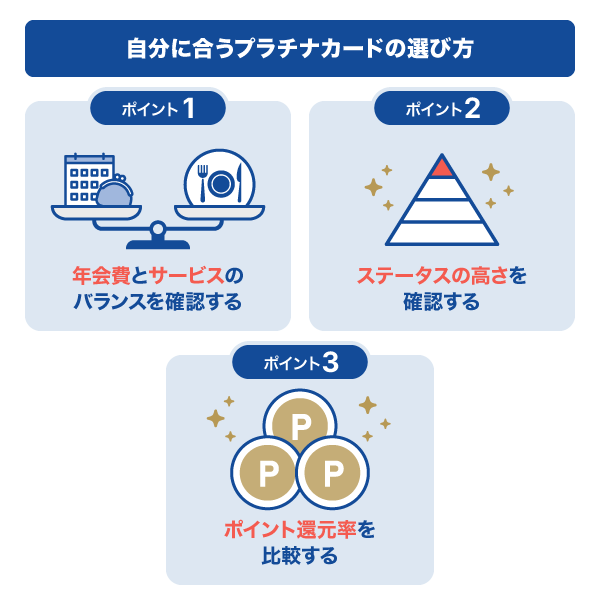

自分に合うプラチナカードの選び方

プラチナカードはさまざまなカード会社が発行しており、各社の年会費やサービス内容は異なります。「おすすめされているプラチナカードが多く、どれを選べばよいのかわからない」「自分に合うプラチナカードを選びたい」という方は、以下3つのポイントに注目しましょう。

年会費とサービスのバランスを確認する

プラチナカードを選ぶときは、年会費の金額だけではなく、サービスとのバランスを確認しましょう。

「年会費が安いから」という理由だけでプラチナカードを選んでも、利用したい特典・優待が付帯していなければ、自分にとって最適なカードとはいえないかもしれません。

まずは、自分が支払える年会費を決め、その範囲でサービスが充実していて、興味のあるプラチナカードを選ぶのがおすすめです。

ステータスの高さを確認する

プラチナカードはステータスが高いクレジットカードですが、種類や発行するカード会社によってステータス性が異なります。

ステータス性の目安のひとつは年会費です。クレジットカードは、年会費が高額であるほどサービスが充実している傾向にあり、ステータスも高くなります。

ステータスの高さ、サービスの充実度を重視したプラチナカードであれば、年会費が高額なクレジットカードを選択するのもおすすめです。

ポイント還元率を比較する

おトクにクレジットカードを使いたい方は、ポイント還元率にも注目しましょう。

まずは通常時のポイント還元率を確認し、次に、生活のなかで利用する機会の多い店舗の還元率もチェックします。クレジットカードによっては、カード会社と提携している企業・店舗でポイントを獲得できる倍率がアップすることがあります。自分がよく使うスーパーやコンビニなどの店舗での倍率も確認しましょう。

利用合計金額が大きいほど、ポイントはたまりやすくなります。おトクさ重視でプラチナカードを選択するなら、還元率を比較してみてください。

なお、ポイント還元率が高いプラチナカードは、付帯する特典・優待サービスを減らしてポイントを優遇している場合があります。ポイント還元率を重視する際、欲しいサービスが付帯しているか確認しましょう。

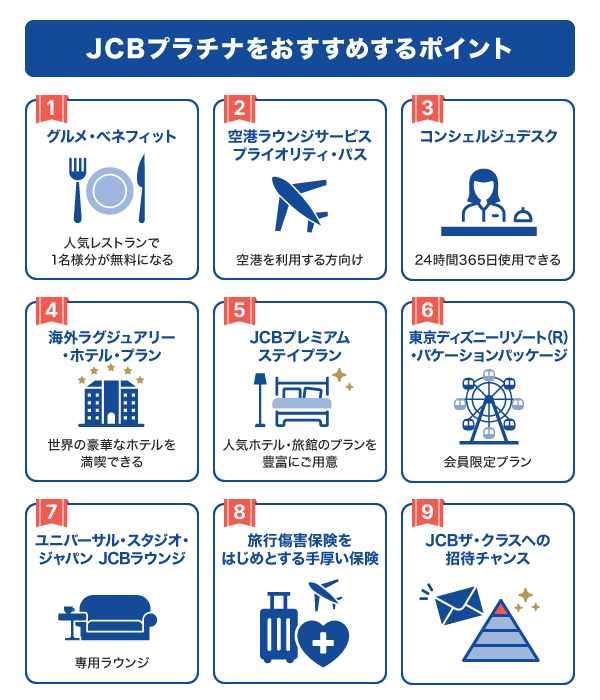

特典・優待・保険が充実!「JCBプラチナ」

JCBプラチナは、20歳以上(学生を除く)が申し込みできる年会費27,500円(税込)のカードです。

レストランのコースメニューが1名様分無料になる「グルメ・ベネフィット」や、世界の空港ラウンジ等を無料で利用可能な「プライオリティ・パス」、24時間・365日利用可能な「プラチナ・コンシェルジュデスク」など、プラチナカードならではのサービスが付帯しています。

JCBプラチナを利用して一定の条件を満たすと、JCB最高峰のブラックカード「JCB ザ・クラス」の招待が届く可能性があります。将来的にブラックカードを持ちたい方は、JCBプラチナを検討してみましょう。

JCBプラチナでおすすめしたい9つのポイント

JCBプラチナの、9つのおすすめポイントを紹介します。

ここで紹介するのは一部のサービスです。ほかにもさまざまな特典・優待があるため、JCBプラチナについてさらに詳しく見ていきましょう。

人気レストランで1名様分が無料になる「グルメ・ベネフィット」

- 画像はイメージです。

グルメ・ベネフィットは、さまざまな国内レストランのコースを、1名様分無料でご利用いただける優待サービスです。たとえば、このようなサービスを利用できます。

- 対象レストランの所定コースメニューを2名様以上で予約すると、1名様分の料金が無料に

- 和洋中、フレンチ、イタリアンなど幅広いジャンルで、全国のさまざまなレストランをご用意

家族や友人など大切な方と過ごす際に、憧れの飲食店を利用するのもよいでしょう。

JCBプラチナでは、ほかにもグルメを楽しめるサービスを用意しています。ミシュランガイド星付き店舗等の予約ができる「JCB スター・ダイニング byOMAKASE」や、厳選したグルメをお取り寄せできる「お取り寄せグルメ」などがあり、食事の時間を充実させたい方にもぴったりです。

空港を利用する方向け「空港ラウンジサービス」「プライオリティ・パス」

- 画像はイメージです。

JCBプラチナでは、国内の主要空港、およびハワイ ホノルルの国際空港内にあるラウンジを利用できる「空港ラウンジサービス」と、「プライオリティ・パス」が付帯しています。

プライオリティ・パスは、世界145の国や地域にある1,600ヵ所以上の空港ラウンジ等を無料で利用可能です。なお、プライオリティ・パスを利用するためには、JCBプラチナ入会後、プライオリティ・パスへの申込手続きも必要です。

24時間365日利用できる「コンシェルジュデスク」

- 画像はイメージです。

コンシェルジュデスクは、JCBプラチナ専用のコンシェルジュが、飲食店や宿泊施設のリサーチ・ご予約、ゴルフ場のご案内など、さまざまなご相談を承ります。

コンシェルジュは24時間365日利用可能で、ビジネスでお忙しい方、旅先でご相談をしたい方などに便利です。

世界の豪華なホテルを満喫できる「海外ラグジュアリー・ホテル・プラン」

- 画像はイメージです。

海外ラグジュアリー・ホテル・プランは、世界各地にある豪華なホテルに、部屋のアップグレードや朝食無料などさまざまな特典つきで宿泊できるサービスです。

JCBプラチナの会員、または家族会員を1名以上含むグループが対象であるため、家族や知人との旅行でも利用できます。

海外旅行の際に、憧れのホテルに宿泊して特別な時間を体験したい方におすすめです。

人気ホテル・旅館をご用意「JCBプレミアムステイプラン」

JCBプレミアムステイプランでは、上質で人気の高い国内の宿泊施設を厳選し、お値打ち価格をはじめとする豊富なプランでご提供します。

海外へ行く機会がない方でも、日本国内の旅行で利用できるサービスです。JCBプラチナの所有をきっかけに、国内旅行を楽しむのもよいでしょう。

会員限定プラン「東京ディズニーリゾート(R)・バケーションパッケージ」

東京ディズニーリゾート(R)・バケーションパッケージでは、ディズニーホテルの宿泊、パークチケットやアトラクション利用券などをセットにした、「プレミアム会員限定オリジナルのパッケージ」を利用できます。

少ない待ち時間でスムーズに楽しめるアトラクション利用券や、鑑賞席(エリア)をリザーブできるショー鑑賞券、バケーションパッケージ限定オリジナルグッズの引換券などが含まれ、会員の皆様だけのワンランク上の特別な時間を楽しめます。

専用ラウンジ「ユニバーサル・スタジオ・ジャパン JCBラウンジ」

JCBプラチナの会員は、ユニバーサル・スタジオ・ジャパン内に設置されたJCBラウンジが利用できます。

JCBラウンジはジュラシック・パークのアトラクション「ザ・フライング・ダイナソー」施設内に設置されており、ドリンクの無料提供サービスを利用できます。ほかにも、ご希望の方には「ザ・フライング・ダイナソー」に優先搭乗が可能です。

JCBは、ユニバーサル・スタジオ・ジャパンのオフィシャル・マーケティング・パートナーです。

TM & (C) Universal Studios & Amblin Entertainment

TM Universal Studios. CR24-4956

旅行傷害保険をはじめ手厚い保険

- 画像はイメージです。

JCBプラチナには、国内外の旅行傷害保険と航空機遅延保険のほかに、ショッピングガード保険、JCBスマートフォン保険が付帯しています。

こちらは、JCBプラチナに付帯する保険の一部です。

| 保険の種類 | 保険金額 |

|---|---|

| 海外旅行傷害保険 (死亡・後遺障害) |

最大1億円 |

| 国内旅行傷害保険 (死亡・後遺障害) |

最大1億円 |

| ショッピングガード保険(※1) | 年間500万円限度 |

| JCBスマートフォン保険(※2)(※3) | 1年間通算で最高50,000円 |

CL242607

- 1 自己負担額:1回の事故につき3,000円

- 2 保険事故発生時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続してJCBプラチナでお支払いされている場合、JCBスマートフォン保険が適用されます。保険事故発生時点で、購入後24ヵ月以内のスマートフォンが補償対象です。

- 3 自己負担額:1回の事故につき10,000円

保険金をお支払いする場合など、詳しい情報は下のリンク先から確認してください。

JCBザ・クラスへの招待チャンス

「JCBザ・クラス」は、JCBカード最高位のブラックカードです。完全招待制(インビテーション制)で、JCBプレミアムカードを所有する方のうち、一定の条件を満たした方を招待します。

コンシェルジュサービスやプライオリティ・パス(国内外にある空港ラウンジを利用できる会員制サービス)だけでなく、JCBザ・クラス会員の方だけに厳選した特別なサービスを提供しています。

よくある質問

-

プラチナカードとはどのようなクレジットカードですか?

-

プラチナカードとは、一般カード、ゴールドカードよりもさらにランクが高いクレジットカードです。

高額な年会費のプラチナカードもありますが、サービスも充実していることが大きな特長です。

-

プラチナカードの年会費はどのくらいですか?

-

種類により異なりますが、多くのプラチナカードは3万~5万円です。なかには、10万円を超える年会費のプラチナカードもあります。

-

プラチナカードを持つために必要な年収などの条件はありますか?

-

プラチナカードを持つためには、カード会社が定める基準を満たし、審査に通過する必要があります。

具体的な基準は明かされていませんが、クレジットカード会社の公式ウェブサイトには、年齢などの申込条件が記載されています。

-

プラチナカードを持っているのはどのような人ですか?

-

プラチナカードには、空港ラウンジサービス、ホテルやレストランに関する優待、レジャーに関するサービスなどが付帯しています。

このことから、旅行や出張に行く機会が多い方、飲食店や宿泊施設のサービスを利用したい方、ゴルフが趣味の方などがプラチナカードを所有し活用していると考えられます。

ほかに、ステータスの高いクレジットカードを所有したい方も利用しているでしょう。

-

ゴールドカードとの違いを教えてください

-

プラチナカードとゴールドカードの違いは、ステータスの高さとサービスの充実度、そして年会費です。

ゴールドカードよりもステータスが高く、サービスも充実しています。その分年会費も高額ですが、ゴールドカードにはない、プラチナカードだけのサービスも利用できます。

ハイステータスな1枚を

持ちたい方におすすめのカード

プラチナカードならではのサービスが充実

- 【監修者】

-

氏名:張替 愛(はりかえ あい)

資格:AFP・2級ファイナンシャル・プランニング技能士FP事務所マネセラ代表。保険や投資信託などの金融商品を販売せずに、お客様の味方となってアドバイスを行うお金の専門家。共働きや海外転勤がある家庭を中心に、年100件前後の個別相談を行う。専門分野は教育費・住宅購入・資産運用・ママのキャリアなど。コラム執筆や監修、オンライン・動画によるマネー講座などでも活躍中。2児の母でもある。

著書『~共働き800万円以下の夫婦でもハッピーライフ~プチ贅沢を楽しみながらムリなく資産を増やす』(ビジネス教育出版社)

関連記事を見る

プラチナカードを持っているのは、医者や経営者などの高額所得者だけと思うかもしれません。しかし実際は、会社員や公務員などの一般的な職業の人でも所有しています。プラチナカード特有の特典やステータス性に魅力を感じたら、積極的に活用していきましょう。

年会費が家計を圧迫するような状況でなければ、時短や快適さにつながる便利なサービスが利用できることや、旅行や趣味の満足度を上げる特典が受けられることは、賢いお金の使い道であるともいえます。

おすすめの選び方は、気になるハイランクカードの詳細情報が載っているwebサイトをひとつひとつ見ていき、自分の心に刺さるサービスがあるカードを見つけることです。ご自身の生活スタイルと価値観に合ったカードを見つけて、QOL(生活の質)を向上させましょう。