法人カードの基本をおさえる

個人事業主が事業用と個人用のクレジットカードを分けるメリット|おすすめカードも紹介

更新日:2026年1月13日

個人事業主の方のなかには、事業に関する支払いを個人用のクレジットカードで行っている方もいるでしょう。しかし、事業用のクレジットカードを別に持つことで、経理作業が効率化できたり、仕訳の負担を軽減できたりなど、さまざまなメリットを得られます。

事業用クレジットカードの年会費や付帯サービス、ポイント還元率は、カードの種類によって異なります。それぞれの項目を確認したうえで、条件に合うクレジットカードを選びましょう。

この記事でわかること

- 個人事業主が使えるクレジットカードの種類

- 個人事業主が事業用クレジットカードを使うメリット

- 個人事業主向けのクレジットカードの選び方

目次

個人事業主(フリーランス)が使えるクレジットカードの種類

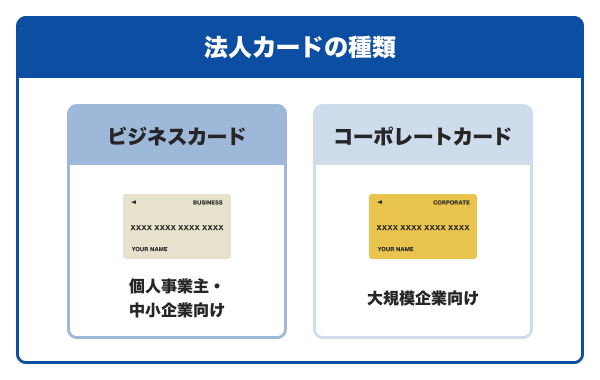

事業者向けのクレジットカードは「法人カード」と呼ばれます。法人カードは、大きく分けて個人事業主や中小企業向けの「ビジネスカード」と、大企業向けの「コーポレートカード」の2種類があります。

個人事業主が事業用のクレジットカードとして利用する場合は、ビジネスカードが選択肢となります。

事業用のクレジットカードは、利用合計金額に応じたポイントがたまるといった個人用のクレジットカードと共通のメリットに加え、ビジネスで活用できる特典が付帯されていることが特徴です。

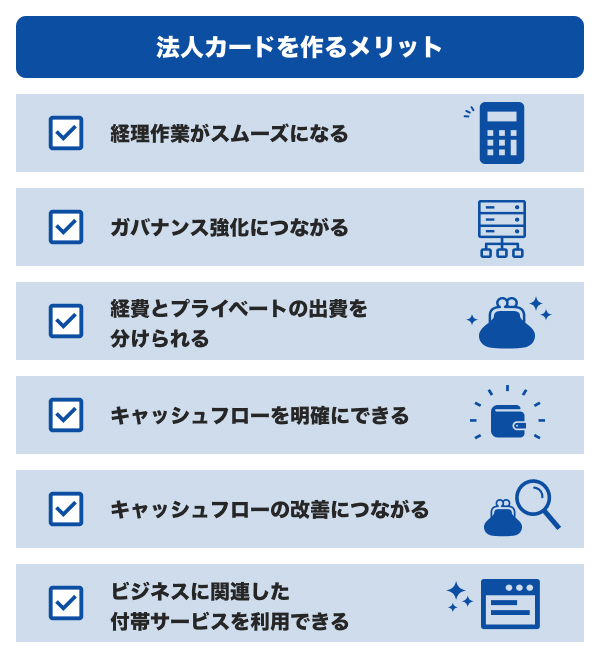

個人事業主が事業用クレジットカードを使うメリット

ここでは、個人事業主が事業用クレジットカードを持つことで得られる、6つのメリットを紹介します。

経理作業が効率化できる

これまで現金で支払っていたものをクレジットカードで支払うことで、経理作業の効率化につながります。

支払いをクレジットカードにすると、利用明細を通じて、利用日や店名、金額が一覧で確認できます。利用明細はスマートフォンやパソコンでも閲覧可能です。クレジットカードと会計ソフトを連携させれば、仕訳が自動入力されるため、入力漏れも防げるでしょう。

個人用と事業用の出費を分けられる

個人用と事業用のクレジットカードを2枚持つことで、用途に応じて使い分けができます。

事業用のクレジットカードでプライベートの買い物をすると仕訳が必要になりますが、個人用のクレジットカードでプライベートの買い物をすれば、仕訳をする必要はありません。これにより、確定申告の経費集計がしやすくなり、申告作業をスムーズに進められます。

また、個人用と事業用のクレジットカードを使い分けることで利用明細が整理されるため、経理業務の効率化につながるでしょう。

支払い手続きの負担を軽減できる

クレジットカードがない場合、支払い方法は銀行やコンビニでの現金払い、口座振り込みなどが選択肢になります。これらの方法をクレジットカードでの支払いにすることで、支払いのたびに現金を用意したり、手続きをしたりする負担を軽減できます。

たとえば、ガソリン代や高速道路の料金の支払いは、クレジットカードや付帯するETCカードを利用するとスムーズになります。また、スマートフォンの通信費や光熱費などの支払いもクレジットカードにまとめることで、経費管理もしやすくなり、負担軽減につながるでしょう。

ポイントが支払いに使える

クレジットカードを利用すると、利用代金分のポイントをためられることも大きなメリットです。クレジットカードでためたポイントは、他社ポイントに交換して事業で利用する物品の購入に使えるほか、カード利用代金の支払いに充てることも可能です。

また、さまざまな支払いをクレジットカードにまとめて、効率よくポイントをためることで、経費削減にも役立ちます。

ビジネスに利用できる特典・サービスがある

事業用のクレジットカードのなかには、ビジネスに利用できる特典やサービスが付帯されているものが多くあります。たとえば、空港ラウンジを無料で利用できるものや、旅行傷害保険が付帯されているものがあります。出張や移動が多い個人事業主にとって、移動時の快適性や万が一の補償が充実していることは、メリットに感じられるでしょう。

現金が足りないときも支払いができる

事業用のクレジットカードがあれば、現金を持っていなくても商品やサービスの支払いができるため、急な出費にも対応しやすくなります。たとえば、外出先で必要なものを購入したいときに現金が不足していても、クレジットカードの利用可能枠の範囲内であれば支払いが可能です。

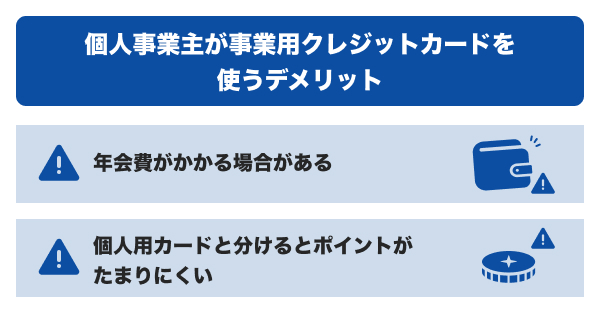

個人事業主が事業用クレジットカードを使うデメリット

個人事業主が事業用クレジットカードを使う際のデメリットについても確認しておきましょう。

年会費がかかる場合がある

事業用クレジットカードのなかには、年会費がかかるものもあります。年会費は数千円程度のものから数万円するものまでさまざまですが、年会費が高額であるほど特典やサービスが充実している傾向です。

一方で、事業用クレジットカードのなかには、年会費無料のカードも存在します。コストを抑えたい場合は年会費無料のものが選択肢になるでしょう。

年会費無料の法人カードの選び方とデメリット。JCBのおすすめカードも紹介

個人用カードと分けるとポイントがたまりにくい

個人用と事業用でクレジットカードを分けると、ポイントを効率よくためられない場合があります。たとえば、個人用カードをA社、事業用カードをB社といったように、異なるクレジットカード会社のカードを利用すると、それぞれのカードでポイントが分散してしまいます。

このデメリットを解消するには、個人用と事業用のクレジットカードを、同じカード会社で統一する方法が有効です。同じカード会社で同一名義人のクレジットカードなら、複数カードでもポイントを合算して交換の申し込みができる場合があります。

すでに個人用として利用しているクレジットカードのカード会社が事業用カードのサービスを提供しているなら、申し込みを検討してみましょう。

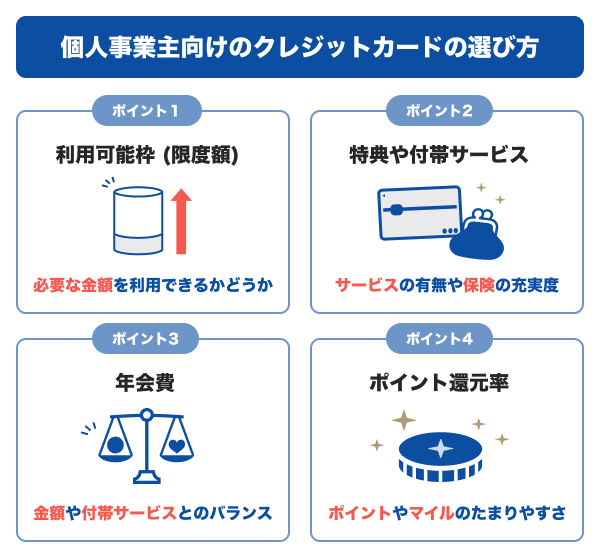

個人事業主向けのクレジットカードの選び方

個人事業主が法人用クレジットカードを選ぶ際には、次の4つのポイントをチェックしましょう。

利用可能枠(限度額)が十分であるか

事業用クレジットカードを選ぶ際、「利用可能枠」は注目したいポイントです。事業内容によっては、広告費や仕入れなどで毎月数十万円以上の支払いが発生することが考えられます。毎月の支払いが多い場合は、利用可能枠の大きいカードを選ぶと安心です。

個人事業主向けのクレジットカードの利用可能枠は10万程度のものから、最大500万円などさまざまです。ただし、実際の利用可能枠は審査によって決まります。

複数枚のクレジットカードを所有する選択肢もありますが、1枚で十分な利用可能枠が設定されているほうが利用しやすいでしょう。

法人カードの利用可能枠(限度額)が決まる3つの要素。引き上げる方法も紹介

使いたい特典や付帯サービスがあるか

特典を重視したい方は、クレジットカードごとの付帯サービスを比較してみましょう。事業用クレジットカードの特典には、空港ラウンジサービス、旅行傷害保険、航空機遅延保険、ETCカードの発行などがあります。自身や事業にとって、役立つ特典があるクレジットカードを選べば、メリットを得やすくなります。

年会費とサービスのバランスはよいか

事業用クレジットカードの年会費はカードにより異なりますが、特典や付帯サービスが充実しているほど、年会費は高くなる傾向があります。たとえば、ゴールドカードやプラチナカードは特典が豊富ですが、そのぶん年会費も高く設定されています。特典やサービスを有効に活用できる場合は、年会費を支払う価値があるといえるでしょう。

ポイント還元率が高いか

ポイントやマイルを重視する場合、クレジットカードのポイント還元率に注目しましょう。ポイント還元率とは、クレジットカードの利用合計金額に対して付与されるポイントの割合のことです。

カードによっては、特定の店舗やサービスで利用した場合に通常より高い還元率が適用されるものもあります。自分がよく利用する店舗やサービスの還元率を確認して選ぶと、ポイントを効率よくためられます。

個人事業主はクレジットカードの審査に通りにくい?

「個人事業主は審査に通りにくい」といわれることもありますが、必ずしもそうとは限りません。事業用のクレジットカードのなかには、設立から1年未満の企業や、起業直後に申し込めるものもあります。

事業用クレジットカードの審査で確認されるのは、申込者本人の「属性情報」と「信用情報」です。

属性情報とは、申込者個人に関する情報を指します。

属性情報の例

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸か持ち家か)

- 年収

信用情報とは、クレジットカードやローンの利用状況および返済状況のことです。信用情報は信用情報機関に登録・管理されており、審査時に確認されます。

信用情報の例

- ローンやクレジットの新規申し込みや契約内容

- 借入件数

- 借入金額

- 返済状況

- 返済遅延や債務整理等過去のトラブル

- 消耗品を購入したとき

- クレジットカードの年会費

- プライベートのものを購入したとき

事業の安定性だけでなく、個人の信用情報も審査に影響するため、過去に支払いの延滞や滞納などの履歴がある場合は、審査に通りにくくなる可能性があります。

開業前に法人カードを発行できるのか

事業用クレジットカードのなかには、現在会社員の方が、今後個人事業主として開業予定だったり、法人設立を考えていたりする場合でも発行できるものもあります。

たとえば、JCBが提供する「JCB Biz ONE」シリーズは、開業前でも申込可能です。事業開始前にクレジットカードを用意しておけば、開業後の支払いもスムーズにできるでしょう。

本記事の審査・申込条件の情報は一般的な解説です。カードや発行会社により異なるため、実際の適用条件は各カードの公式サイトでご確認ください。

個人事業主がクレジットカードを開業前に作るメリットと事業用カードの選び方

個人事業主がクレジットカードを発行する方法

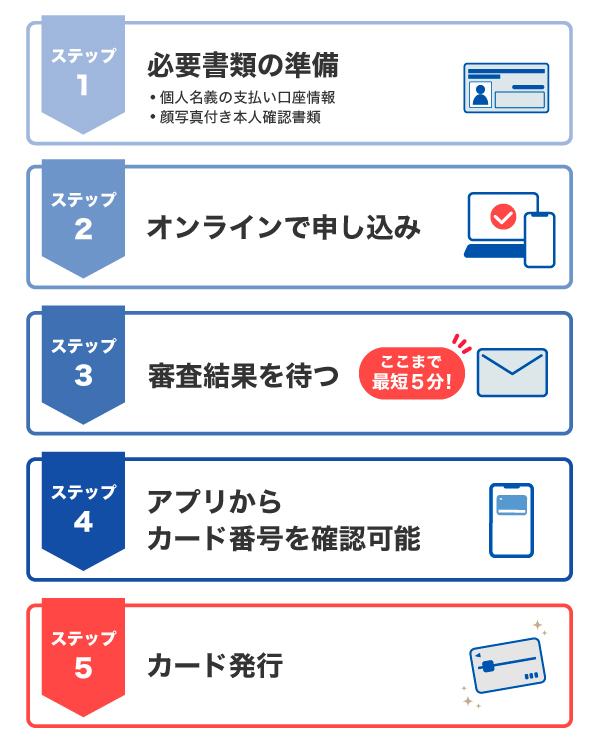

事業用クレジットカードの発行方法は、通常、個人カードと同じ流れです。例として、JCBの事業用クレジットカード「JCB Biz ONE」の申し込みから発行までの流れを紹介します。

まずは、必要書類を準備し、入会申し込みを行います。「JCB Biz ONE」はオンラインでの申し込みが可能で、「通常入会」と「即時入会」を選べます。即時入会を選択すると、最短5分で審査が完了してカード番号が発行されるため、すぐに利用したいときに便利です。

即時入会の場合、申し込み完了後に審査結果がメールで通知され、アプリ(会員専用WEBサービス「MyJCB」)を通じてカード番号を確認できるようになります。通常入会の場合は、申し込み完了後にウェブで支払い口座を設定したのち、審査結果がメールで届きます。審査に通過すると、約1週間後にカードが自宅に届く流れです。

個人事業主が事業用クレジットカードを使ったときの仕訳方法

事業用のクレジットカードで支払いをした場合、会計ソフトなどを活用して仕訳を行う必要があります。原則として、クレジットカードで支払いをした日に「未払金」として処理をして、クレジットカードの利用金額が引き落とされた日に「普通預金」として未払金を減らす処理を行います。

次の3つのパターンで、具体的な仕訳例を見ていきましょう。

- 消耗品を購入したとき

- クレジットカードの年会費

- プライベートのものを購入したとき

消耗品を購入したとき

業務で使用するノート(1冊200円)を5冊、事業用クレジットカードで購入した場合の仕訳は、次のとおりです。

【支払い時の仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定項目 | 金額 | 勘定項目 | 金額 |

| 消耗品費 | 1,000円 | 未払金 | 1,000円 |

【引き落とし時の仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定項目 | 金額 | 勘定項目 | 金額 |

| 未払金 | 1,000円 | 普通預金 | 1,000円 |

クレジットカードで購入や支払いをした場合は、例外的にクレジットカード代金の引き落とし時に1回の記帳で済ませることが認められています。その場合は、下のように記帳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定項目 | 金額 | 勘定項目 | 金額 |

| 消耗品費 | 1,000円 | 普通預金 | 1,000円 |

クレジットカードの年会費

事業用クレジットカードの年会費の仕訳方法は次のとおりです。

【支払い時の仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定項目 | 金額 | 勘定項目 | 金額 |

| 支払手数料 | 5,000円 | 未払金 | 5,000円 |

【引き落とし時の仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定項目 | 金額 | 勘定項目 | 金額 |

| 未払金 | 5,000円 | 普通預金 | 5,000円 |

勘定項目は「雑費」や「諸会費」でも問題ありませんが、毎年統一するようにしましょう。

プライベートのものを購入したとき

事業用クレジットカードでプライベートの支払いをした場合、支払い時の借方の勘定項目は「事業主貸」を使用します。

【支払い時の仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定項目 | 金額 | 勘定項目 | 金額 |

| 事業主貸 | 10,000円 | 未払金 | 10,000円 |

【引き落とし時の仕訳】

| 借方 | 貸方 | ||

|---|---|---|---|

| 勘定項目 | 金額 | 勘定項目 | 金額 |

| 未払金 | 10,000円 | 普通預金 | 10,000円 |

個人事業主・フリーランスにおすすめ!最短5分で発行も可能な「JCB Biz ONE」

「JCB Biz ONE」は、個人事業主やフリーランス向けの事業用クレジットカードです。ウェブからの申し込みに対応しており、最短5分でカードを発行できます。

「弥生会計」や「freee」などの会計ソフトと連携可能で、経理作業の効率化に役立ちます。経費の支払いを法人カードに一本化することで、確定申告にかかる時間も削減できるでしょう。

年会費永年無料「JCB Biz ONE 一般カード」

「JCB Biz ONE 一般」は年会費が永年無料で、18歳以上の方が申込可能です。コストを抑えてクレジットカードを所有したい方に向いています。

どこで利用してもポイントが2倍になるため、事業に関する物品の支払いなどで効率よくポイントをためられます。

ためたポイントはAmazon.co.jpでのお支払いでの利用や、マイルへ移行することが可能です。

空港ラウンジサービスが付帯「JCB Biz ONE ゴールド」

「JCB Biz ONE ゴールド」の年会費は5,500円ですが、初年度無料で利用できます。年間利用額100万円以上(※1)で、翌年度も年会費無料です。

ゴールドカードのみの特典として、国内の主要空港、およびハワイ ホノルルの国際空港内にあるラウンジを無料で利用できる「空港ラウンジサービス」を付帯しています。

「JCB Biz ONE 一般カード」と同様に、どこで利用してもポイントが2倍になるため、物品の購入や交通費などで効率よくポイントをためられます。

- 年会費、ショッピングリボ払い・分割払い・スキップ払い手数料、キャッシングサービスご利用分、電子マネーチャージご利用分など一部のご利用分は集計の対象となりません。

よくある質問

-

個人事業主向けのクレジットカードの審査ではどのようなことが確認されますか?

-

個人事業主のクレジットカードの審査では、代表者本人の「属性情報」や「信用情報」が確認されます。

属性情報とは、申込者個人に関する情報です。具体的には、家族構成、配偶者の有無、住まいの状況(賃貸か持ち家か)、年収などが含まれます。

信用情報とは、クレジットカードやローンの利用状況および返済履歴のことです。たとえば、ローンやクレジットの新規申込や契約内容、借入件数、借入金額、返済状況、返済遅延や債務整理の履歴などが含まれます。 -

事業用と個人用、クレジットカードを分けないといけませんか?

-

必ずしも「分けなければならない」わけではありません。ただし、分けたほうが経理業務の効率化につながります。

事業用のクレジットカードでプライベートの買い物をした場合、仕訳処理が必要です。また、事業用と個人用の支払いが混在すると、利用明細の管理が複雑になり、経費の把握がしにくくなることもあります。

事業用と個人用のクレジットカードを使い分けることで、経費管理がしやすくなり、会計処理の負担も軽減できます。 -

個人用のクレジットカードを事業用として利用することはできますか?

-

個人事業主がクレジットカードの審査に落ちる理由を教えてください

-

個人事業主のクレジットカードの名義は個人名ですか?屋号は付きますか?

法人の本人確認書類不要!

最短5分で発行可能

初年度年会費無料+条件達成で翌年度も無料

- 掲載内容は予告なく変更となる場合があります。

- Amazon、 Amazon.co.jp、 Amazon パートナーポイントプログラムおよびそれらのロゴは、Amazon.com, Inc. またはその関連会社の商標または登録商標です。

- 【監修者】

-

氏名:高柳 政道

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。

関連記事を見る

個人事業主は事業運営も経理も自分だけで行うことが多く、経理業務が大きな負担になっているケースがあります。支払いを法人カードにまとめることができれば利用明細に自動的に集約され、会計ソフトとの連動で自動的に仕訳されます。また個人カードと分けることで個人と事業の出費の仕訳も容易になるため、経理負担を大幅に削減することも可能です。