クレジットカードを上手に使う

ポストペイとは?種類や使い方とメリット・デメリットをわかりやすく紹介

更新日:2025年7月29日

ポストペイは、電子マネーとクレジットカードを紐付けて利用する支払い方法です。ポストペイ型電子マネー(以下「ポストペイ型」と称する)は「後払い式」でチャージの必要がないため、チャージ金額や口座残高を気にすることなく支払いを行えます。

この記事では、ポストペイ型の仕組みや使い方、プリペイド型電子マネー(以下「プリペイド型」と称する)・デビット型電子マネー(以下「デビット型」と称する)との違いなどを詳しく解説します。

ポストペイ型に対応しているおすすめのクレジットカードも紹介しますので、ぜひ参考にしてください。

この記事でわかること

- ポストペイ型の使い方

- プリペイド型・デビット型との違い

- ポストペイ型のメリット・デメリット

ポストペイとは

ポストペイとは、電子マネーをクレジットカードなどと紐付けて、利用料金を後払いする支払い方法です。「ポストペイ」は「後払い」を意味しており、後払い式の電子マネーは「ポストペイ型」と呼ばれます。

ポストペイ型は基本的にクレジットカードと紐付けて利用します。クレジットカードと紐付けたポストペイ型で支払いをすると、クレジットカードの支払いと合わせて指定の銀行口座から引き落とされる仕組みです。

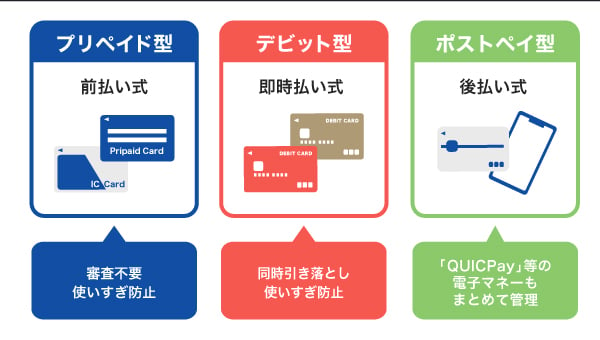

電子マネーは大きく分けて3種類

電子マネーの支払い方法はポストペイ型を含む3種類があり、それぞれ支払いのタイミングが異なります。

- プリペイド型(前払い式)

- デビット型(即時支払い型)

- ポストペイ型(後払い式)

プリペイド型(前払い式)

プリペイド型とは、電子マネーのカードやアプリにあらかじめ利用金額をチャージして利用する「前払い式」の支払い方法です。クレジットカードのような審査がないため、手軽に入手できます。

プリペイド型には、チャージして繰り返し利用できるもの以外にも、QUOカードのような使い切りタイプもあります。繰り返し使えるプリペイド型は、銀行やクレジットカードを紐付けて、アプリ上でチャージする方法のほか、ATMでチャージすることも可能です。

チャージした金額分が利用可能上限金額となるので、予算を決めておきたい方に向いています。

デビット型(即時払い式)

デビット型とは、電子マネーに銀行口座を紐付けて利用する「即時払い式」の支払い方法です。支払いが完了した時点で指定の銀行口座から利用金額が引き落とされます。

デビット型が利用できる上限金額は、口座にある残高分のみなので、使い過ぎを防げるメリットがあります。

ポストペイ型(後払い式)

ポストペイ型は、前述したようにクレジットカードなどと紐付けて利用する「後払い式」の支払い方法です。ポストペイ型には次のようなものがあります。

- Apple Pay

- Google Pay(TM)

- Samsung Wallet

- QUICPay(クイックペイ)TM

- iD

- PiTaPa

- 楽天ペイ

事前にチャージする必要がなく、クレジットカードの利用分として決まった支払い日に指定の銀行口座から利用金額が引き落とされます。

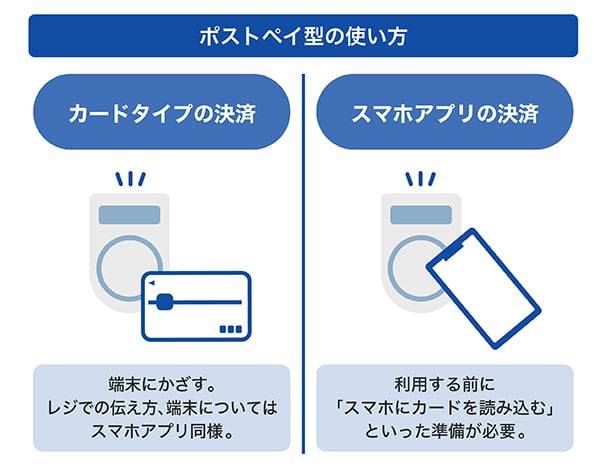

ポストペイ型の使い方

ポストペイ型で支払いをするときは、スマートフォンアプリを使う方法と、電子マネーの物理カードを使う方法の2パターンがあります。

【電子マネーのカードを使う方法】

カードタイプの電子マネーの場合、レジの決済端末にカードをかざして支払います。

レジでは、「クイックペイでお願いします」のように、支払いに利用する電子マネーを伝えましょう。自分で支払い方法を選ぶタイプのレジでは、支払い方法選択時に「電子マネー」を選びます。

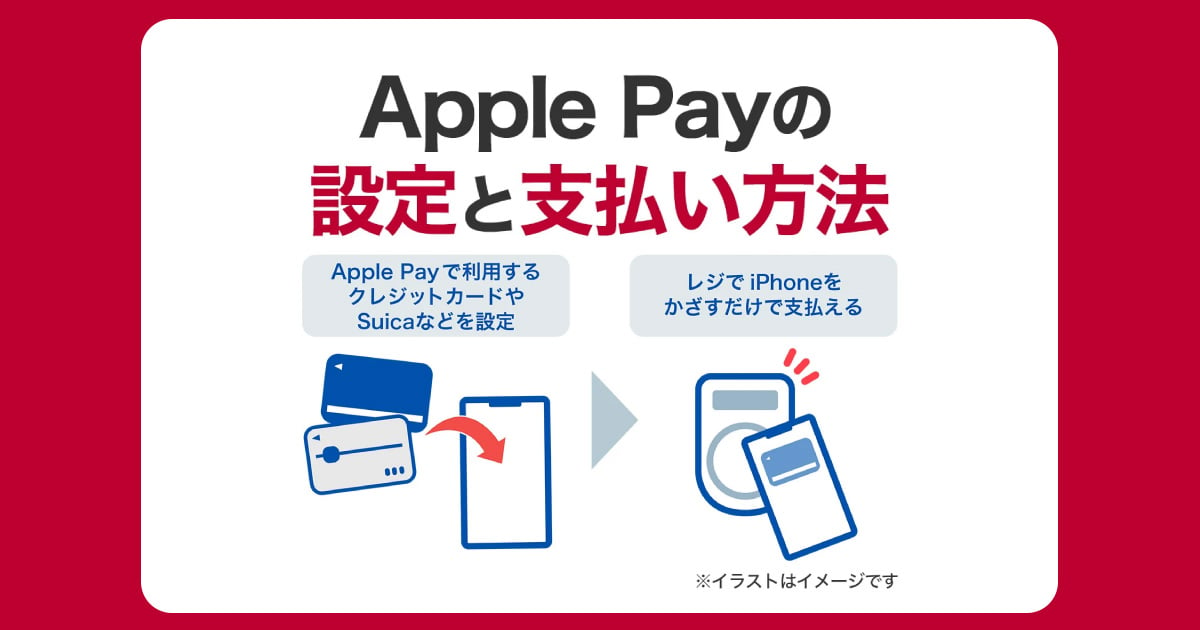

【スマートフォンアプリを使う方法】

スマートフォンのアプリを使う場合、アプリを設定したうえで、スマートフォンを決済端末にかざして支払います。

電子マネーの種類によっては、アプリの画面に表示されたQRコードやバーコードを、レジのカードリーダーで読み取る方法もあります。

アプリを利用する場合、事前にスマートフォンで電子マネーのカードを読み込む準備が必要です。Apple Pay、Google Pay で設定方法が異なるので、詳しくは次の記事をご覧ください。

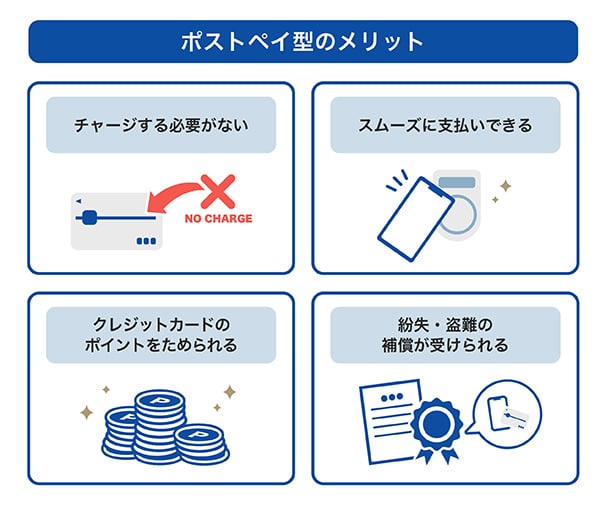

ポストペイ型のメリット

ポストペイ型を利用するメリットとして、次の4つがあげられます。

チャージする必要がない

ポストペイ型は、プリペイド型のように事前にチャージする必要がないことがメリットです。デビット型のように銀行口座の残高を気にする必要もなく、使いたいときにすぐ利用できます。

スムーズに支払いできる

ポストペイ型は、レジの決済端末にかざしたり、バーコードを読み込ませたりするだけで支払えるので、現金と比較して短時間でお支払いができます。レジが混んでいるときや、急いでいるときも便利です。

クレジットカードのポイントをためられる

ポストペイ型の利用料金は、紐付けているクレジットカードから支払うことになるので、利用金額に応じてクレジットカードのポイントをためられます。クレジットカードのポイントを効率よくためたい方におすすめです。

紛失・盗難の補償が受けられる場合がある

ポストペイ型を登録したカードやスマートフォンが紛失や盗難の被害にあった場合、ただちに発行会社に連絡し、利用を停止してください。また、補償については発行会社により異なりますので、該当の規約を確認してください。

ポストペイ型のデメリット

ポストペイ型を利用する際は、次の4つのデメリットも押さえておきましょう。

使い過ぎる可能性がある

ポストペイ型は、チャージが不要で残高を気にしなくてよいことがメリットですが、使い過ぎてしまうことも考えられます。

使い過ぎを防ぐには、あらかじめ自分で予算を決めておく、定期的に利用明細を確認するといった対策が必要です。どうしても使い過ぎてしまうのであれば、プリペイド型もしくはデビット型の電子マネーの利用を検討してみましょう。

返金処理に時間がかかる

ポストペイ型はクレジットカードに紐付いているため、購入した商品を返品すると現金に比べて返金処理が複雑になります。また、返金は即時行われるわけではないので注意が必要です。

一度の会計で利用できる上限金額が定められている

ポストペイ型の種類によっては、1回の支払いで利用できる金額の上限が設けられているものもあります。ただし、上限がある点ではプリペイド型も同様であり、デビット型も口座の残高にある分が上限であることを考えると、電子マネー全般に共通しているデメリットと考えられます。

高額な買い物をするときや分割で支払いたいときはクレジットカードを利用するなど、電子マネーとクレジットカードを使い分けるのがおすすめです。

利用開始までに時間がかかるものもある

ポストペイ型を使うにはクレジットカードが必要です。クレジットカードの発行から行う場合、利用開始までに時間がかかる場合もあります。

できるだけ早く利用したい方は、即日発行に対応しているなど、発行スピードが早いクレジットカードを選択しましょう。

ポストペイ型に対応したJCBのクレジットカード

JCBカードはポストペイ型の「QUICPay」「QUICPay+(クイックペイプラス)TM」に対応しています。それぞれの特徴は次の通りです。

| 決済方法 | 設定可能なカード | 1回あたりの利用上限金額 | |

|---|---|---|---|

| QUICPay | Apple Pay Google Pay |

|

2万円まで |

| カードタイプ |

|

2万円まで | |

| QUICPay+ | Apple Pay Google Pay |

|

上限なし(※) |

| カードタイプ |

|

2万円まで |

- 支払いに指定したカード及び利用店舗等により上限額が発生することがあります。

- プリペイドカード・デビットカードはQUICPay+マークのあるお店のみ利用できます。

また、JCBでは最短5分で審査が完了し即時入会できるため、時間をかけずにポストペイ型を利用したい方にもおすすめです。

JCB カード W

JCB カード Wは高校生を除く18~39歳限定で申し込める、年会費が永年無料のクレジットカードです。39歳までに入会しておけば、40歳以降も年会費が永年無料で利用できます。コストを抑えておトクにクレジットカードを利用したい方にぴったりです。

JCB カード Wは、JCBカードのなかでも特にポイント還元率が高いのが特徴です。国内・海外のどこで利用しても、J-POINTが2倍たまります。J-POINTパートナーで利用すればさらにポイントが高還元になり、おトクに買い物ができます。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- 3 セブン‐イレブンでは、⼀部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- 4 JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2026年1月時点の情報です。

事前にポイントアップ登録が必要です。ショップにより特典・条件等が異なるため、最新情報は下のサイトよりご確認ください。

たまったポイントは1ポイントあたり最大1円分で利用できます。

- ポイント移行商品などの申し込み可能ポイントは商品により異なります。

JCB カード S

年会費無料で優待も充実している「JCB カード S」

JCB カード Sは、18歳以上で本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上の方が申し込みできます。

年会費は永年無料なので、初めてのクレジットカードや2枚目のクレジットカードにおすすめです。

JCB カード Sは年会費が無料なうえに、充実した優待サービスがついています。「JCB カード S 優待 クラブオフ」は、国内外20万ヵ所以上で利用できる割引優待サービスです。グルメ、レジャー、映画館やカラオケなどのエンタメ、ホテル、テーマパークなどで割引を受けることができます。

ほかにも、パートナー店での最大20倍のポイントアップ、旅行傷害保険やJCBスマートフォン保険をはじめとした各種保険も付帯しています。

新規入会限定のおトクなキャンペーンも実施中!

よくある質問

-

ポストペイとはなんですか?

-

ポストペイは「後払い」という意味で、電子マネーの利用料金がクレジットカードで後払いされる支払い方法です。電子マネーとクレジットカードを紐付けて、カードやスマートフォンのアプリで支払いを行います。

-

ポストペイ型電子マネーとプリペイド型電子マネーの違いを教えてください

-

ポストペイ型は設定しているクレジットカードから利用金額が引き落とされる「後払い式」の支払い方法です。一方、プリペイド型は、事前にチャージして利用する「前払い式」の支払い方法です。

-

ポストペイ型電子マネーの利用に審査は必要ですか?

-

ポストペイ型の利用に関する審査はありません。ただし、クレジットカードを紐付ける必要があるため、新たにクレジットカードを作成する場合は審査はあります。

-

おすすめのポストペイ型電子マネーを教えてください

-

「QUICPay」「QUICPay+」がおすすめです。多くのクレジットカードに対応しているほか、全国287万ヵ所(2024年9月末時点)と幅広い場所で利用できます。

初めての1枚を選ぶなら

JCBカードがおすすめ!

サービスも充実のJCBのスタンダードカード

39歳以下の方限定カード

J-POINTは常に2倍

- 掲載内容は予告なく変更となる場合があります。

- QRコードは(株)デンソーウェーブの登録商標です。

- 「iD」は株式会社NTTドコモの商標です。

- 「PiTaPa」は、株式会社スルッとKANSAIの登録商標です。

- 「楽天ペイ」は、楽天株式会社の登録商標です。

- Apple Payを利用するには最新バージョンのiOSまたはiPadOS、watchOS、macOSが必要です。

Apple Payに対応しているデバイスについては

https://support.apple.com/ja-jp/102896をご覧ください。 - Apple Payは、米国および他の国々で登録されたApple Inc. の商標です。

- Google ウォレット に対応する Android OS のバージョンは、Google ウォレット のサポートページでご確認ください。

(https://support.google.com/wallet/answer/13314575) - Samsung Wallet のご利用には、Samsung Wallet 対応デバイスが必要です。

Samsung Wallet に対応する対象端末はサポートページにてご確認ください。(https://www.samsung.com/jp/support/apps-services/about-samsung-wallet) - 「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

その他、記載されている会社名、商品名、サービス名称等は、各社の商標または登録商標です。 - QUICPayを利用するには、おサイフケータイ(R)対応のデバイスが必要です。

- 「おサイフケータイ」は、株式会社NTTドコモの登録商標です。

- Android、Google Pay、GoogleウォレットはGoogleLLCの商標です。

- 【監修者】

-

氏名:高柳政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。

関連記事を見る