法人カードの基本をおさえる

個人事業税はいくら払うべき?個人事業主が支払う税金の種類や計算方法、申告や控除について解説

更新日:2026年1月13日

個人事業主が支払う税金にはさまざまなものがありますが、そのうちのひとつが「個人事業税」です。税金を納めることは国民の義務となるので、個人事業主であれば、その仕組みについて正しく理解することが大事です。

この記事では、個人事業税をはじめとする、個人事業主が支払うべき税金について、わかりやすく解説します。

この記事でわかること

- 個人事業主が支払う税金の種類や計算方法

- 個人事業主の納税スケジュール

- 個人事業税の計算方法納税方法

- 税金の節税のコツ

目次

個人事業主が納めるべき税金の種類

個人事業主が納めるべき税金にはどのようなものがあるのでしょうか。主な税金は、下の5種類です。

- 個人事業税

- 所得税

- 消費税

- 住民税

- 固定資産税

納税するタイミングは次のとおりです。

それぞれの税金について解説をします。

1.個人事業税

個人事業税は地方税(都道府県税)の一種で、青色申告特別控除前の事業所得が290万円を超える場合に課されます。

個人事業税納付の対象

個人事業税を納めなければならないのは、原則として「法定業種に当てはまる事業を営み、290万円を超える所得を得た個人」です。

そのため、個人事業主の開業届を出していなくても、当てはまる場合があります。また、事業所得のほかに不動産所得、場合によっては雑所得も対象となります。

個人事業税の納税方法

個人事業税の納税額は、前年の確定申告をもとに都道府県税事務所が計算します。

所得税の確定申告書や住民税の申告書を提出していない場合は、都道府県税事務所に対して、翌年度の3月15日までに個人事業税申告書を提出することが原則必要です。

納付時期は8月末日と11月末日に分かれているのが一般的で、通常は8月に都道府県事務所から納税通知書が届きます。

納税の方法には、主に次のものがあります。

- 金融機関や税務署の窓口、コンビニエンスストアでの現金納付

- 口座振替による納付

- クレジットカード決済

- スマートフォン決済(スマホアプリ納付)

- ペイジー(Pay-easy)やインターネットバンキングによる電子納付

個人事業税については以下で詳しく説明します。

2.所得税

所得税は、原則として1月1日~12月31日の1年間に生じた所得の合計額から、社会保険料控除や医療費控除などの所得控除を差し引いた残りの金額に課されます。

個人事業主の場合は、所得税を自分で計算して納める必要があります。

所得税とは?源泉徴収税額の計算方法・税率や納付について解説

所得税納付の対象

所得税は原則として、所得のある人すべてが課税の対象になります。

具体的には、所得が生じた個人事業主や給与を得た会社員のほか、財産(株や不動産など)の売買あるいは暗号資産の取引で利益が出た人などです。

ただし、所得控除のひとつに、条件を満たした人に適用される基礎控除があります。

控除額は合計所得によって異なりますが、合計所得2,400万円以下の場合の控除額は48万円です。

つまり、課税所得が48万円以下であれば、基礎控除によって所得税が0円になります。

所得税の計算方法

所得税の計算方法は以下のとおりです。

- 収入の合計額から必要経費を差し引いて、課税対象となる所得を算出する

- 1で算出した所得から所得控除額を差し引いて、課税所得金額を算出する

- 課税所得金額に所定の所得税率をかけ、控除額を差し引き、基準所得税額を算出する

- 基準所得税額に2.1%をかけ、復興特別所得税額を算出する

3の基準所得税額と4の復興特別所得税額を合わせた金額が、所得税となります。

個人事業主の所得税の計算方法や税率などについては、以下の記事で詳しく説明しています。

個人事業主の所得税を計算するシミュレーション方法と課税の仕組み

所得税の納税方法

個人事業主は自ら確定申告を行い、申告した所得税額を期限内に納付します。

確定申告は1月1日から12月31日までに発生した所得等の状況を、翌年の3月15日までに管轄の税務署に申告します。

所得税の納付期限も、原則として3月15日までです。

納税の方法としては、主に以下のものがあります。

- 金融機関や税務署の窓口、コンビニエンスストアでの現金納付

- 口座振替による納付(振替納税)

- クレジットカード決済

- スマートフォン決済(スマホアプリ納付)

- 電子納付(e-TAX)

3.消費税

消費税は消費者が負担するものですが、納税を行うのは事業者です。

消費税率には複数税率が用いられ、現在は標準税率の10%と軽減税率の8%が用いられています。

ただし、消費税には一定の条件のもと、申告が義務付けられる課税事業者と、申告が不要な免税事業者があります。

以下で詳しく解説します。

消費税納付の対象

個人事業主で消費税を納付しなければならないのは、以下に該当する課税事業者です。

- 基準期間(個人事業主の場合、前々年の1月1日から12月31日の1年間)における課税売上高が1,000万円を超える者

- 適格請求書発行事業者(インボイス発行事業者)に登録している者

- 特定期間(個人事業主の場合、前年の1月1日から6月30日までの期間)で課税売上高が1,000万円を超える者

ただし、以下に該当する場合は免税事業者となり、消費税納付が免除されます。

- 基準期間の課税売上高が1,000万円以下の者

- 適格請求書発行事業者(インボイス発行事業者)に登録していない者

- 特定期間における課税売上高が1,000万円以下の者

なお基準期間の課税売上高が1,000万円以下の場合でも、特定期間における課税売上高や給与等の支払額が1,000万を超えた場合は、課税事業者として消費税を納税する必要があります。

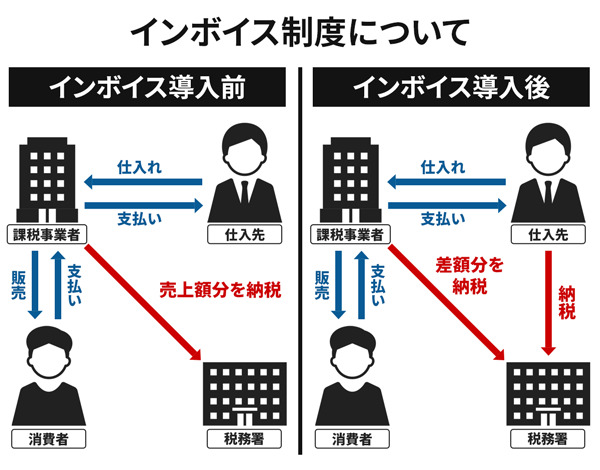

ポイントとして、2023年10月より、インボイス制度が開始されました。

インボイス制度の開始に伴い、消費税を納税する際に仕入れ先等が発行をする「インボイス」がないと、仕入税額控除が受けられません。

インボイス制度を導入することで、消費税の二重課税を防いだり、国が正しく消費税を徴収しやすくしたりするなどのメリットがあります。

消費税の納税方法と計算方法

課税事業者となった個人事業主が消費税を納めるには、申告書を作成する必要があります。

会計ソフトなどを利用する場合は、所得税の確定申告書を作成する際に消費税の申告書も作成できることが多いでしょう。

消費税の確定申告と納付の期限は、課税期間後の翌年3月31日までです。

消費税の納税方法には、一般課税(本則課税)と簡易課税の2つがあります。

ただし、インボイス制度に対応するために免税事業者が課税事業者になった場合は、軽減措置として2割特例が設定されています(個人事業主の場合、2023年10~12月分の申告から、2026年の申告までが対象)。

それぞれの計算方法は以下のとおりです。

- 一般課税(本則課税)

消費税の納付税額=課税売上にかかる消費税額-課税仕入れ等にかかる消費税額(実額) - 簡易課税

消費税の納付税額=課税売上にかかる消費税額-課税売上にかかる消費税額×みなし仕入率 - 2割特例

消費税の納付税額=課税売上にかかる消費税額×20%

4.住民税

住民税は地方税のひとつで、法人を対象とする「法人住民税」と、個人を対象とする「個人住民税」があります。

また、住民税には「道府県民税(都民税)」と「市町村民税(特別区民税)」があり、納税者がこれらを一括して市町村に納め、市町村が都道府県に道府県民税(都民税)を収める仕組みです。

住民税納付の対象

個人事業主の住民税(個人住民税)は、毎年1月1日時点で事業所を設置している住所、もしくは自身の居住している市区町村および都道府県に納付します。

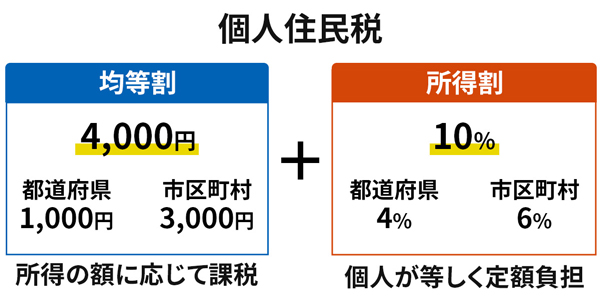

個人住民税には、所得に関係なく全員に平等な負担を求める「均等割」と、所得に応じて負担を求める「所得割」があります。

住民税の計算方法

個人住民税の計算方法は以下です。

- 均等割

市町村民税:3,000円/道府県民税:1,000円 - 所得割

所得割の税率は、所得に対し10%(道府県民税4%、市町村民税6%。政令指定都市の場合は道府県民税2%、市民税8%)です。

前年1月1日から12月31日までの事業所得から所得控除分を差し引き、標準税額10%をかけたあと、税額控除を引いた金額で算出します。計算式にすると「(前年の所得-所得控除)×10%-税額控除」です。

住民税の納税方法

確定申告を行うと、6月頃に市区町村から「納税通知書(普通徴収)」が送付されます。

一括で支払う場合は6月末日まで、分割の場合は6・8・10月、翌年1月の4回に分けて納付します。

住民税は、主に以下の方法で納付が可能です。

- 金融機関や市区町村役場の窓口、コンビニエンスストアでの現金納付

- 口座振替による納付(振替納税)

- クレジットカード決済

- スマートフォン決済(スマホアプリ納付)

- ペイジー(Pay-easy)納付

自治体によっては、「モバイルレジ」などのアプリやウェブサイトなどを利用して、住民税の納付をクレジットカードで行うことが可能です。

住民税をクレジットカード払いで納めると、ポイント還元が受けられるなどのメリットがあります。

5.固定資産税

固定資産税は、土地や家屋といった不動産のほか、事業のために利用できる資産(償却資産)の所有者に課される税金です。

固定資産が所在する市町村には市町村税として、東京都23区内では東京都に都税として納めます。

固定資産税納付の対象

固定資産税を納付する義務があるのは、固定資産を有する個人または法人です。

固定資産の種類には、具体的に以下のものが挙げられます。

- 土地:田んぼ、畑、住宅地、池沼、山林、牧場、原野、鉱泉地(温泉等)など

- 家屋:住宅、店舗、工場(発電所や変電所を含む)、倉庫など

- 償却資産:事業者が所有する構築物(広告塔やフェンス等)、飛行機、船舶、車両や運搬具(鉄道やトロッコ等)、備品(パソコンや工具等)など

固定資産税の計算方法:

固定資産税の計算式は、「固定資産税課税標準額×標準税率(1.4%)」です。

ただし、住宅用地特例などの特例措置(課税標準額の軽減措置)や、新築住宅特例などの減額措置が適用される場合もあります。

固定資産税の納税方法:

固定資産税の納付時期は市町村によって異なりますが、一般的には4・7・12月、翌年2月の年4回に分けて納付するほか、一括納付も可能です。

納税の方法としては、主に以下のものがあります。

- 金融機関や税務署の窓口、コンビニエンスストアでの現金納付

- 口座振替による納付(振替納税)

- クレジットカード決済

- スマートフォン決済(スマホアプリ納付)

- 電子納付(地方税共通納税システム「エルタックス(eLTAX)」)

自治体のなかには、クレジットカード払いで固定資産税を納められるところがあります。固定資産税は税金のなかでも高額になる傾向にあるため、クレジットカードの利用がおすすめです。

利用代金に応じたポイントがもらえるほか、現金を持ち歩く必要がない、自宅で納付できるなどのメリットがあります。

個人事業主は固定資産税を経費にできる?

個人事業主は、固定資産税を経費にできる可能性があることを押さえておきましょう。

例えば、自宅の土地や家屋を事業でも使用している場合は、その分の固定資産税を経費として計上できます。

この場合に使用される勘定科目は、「租税公課」です。

租税公課とは、国税・地方税等の税金である「租税」と、公共団体等に納める会費や罰金などの公的な課金である「公課」を組み合わせた勘定科目を指します。

ただし、固定資産税の全額を経費計上できるわけではありません。

例えば自宅をプライベートと事業で併用している場合、経費計上できるのは事業で使用している部分のみです。

このように、プライベートの費用と事業費が混在している場合、合理的な基準によって分けて計算することを「家事按分」といいます。

具体的には、床面積から事業に使用している割合を計算する方法や、事業を行う日数や時間から計算する方法などがあります。

以上、個人事業主が納めるべき税金について簡単に解説しました。

ここからは、個人事業税についてより詳しく解説します。

個人事業税とは

個人事業税は、個人事業主が都道府県に納める地方税の一種です。

個人で事業を行う際には、さまざまな行政サービスを利用します。

個人事業税はそのサービスの利用により発生した経費の一部を負担するための税金で、所得や業種によっては課されない場合もあります。

個人事業税の対象となる所得金額と業種

個人事業税は、すべての個人事業主に納税義務があるわけではなく、「法定業種」で「事業所得金額が290万円を超える個人事業主」に対して発生します。

納税の際は、事務所や事業所が所在している都道府県での申告が必要です。

個人事業税の計算上、事業主控除として290万円を差し引いて計算するため、事業所得金額が290万円以下の場合は納税義務がありません。

個人事業税の課税対象となるものは、「法定業種」という法律で定められた70の業種です。その中で「第1種(37業種)」「第2種(3業種)」「第3種(30業種)」と区分され、税率はそれぞれ3~5%と異なります。

この区分は、開業時に申請した内容ではなく、実際に行っている事業内容に適用されるので注意しましょう。

ほとんどの職種はこの70種の中に含まれており、該当しないのは一部のわずかな職種(作家、漫画家、システムエンジニアなど)です。

自分の事業が法定業種に該当するかどうかわからない場合は、都道府県に問い合わせて確認すると良いでしょう。

法定業種と税率

| 区分 | 税率 | 事業の種類 |

|---|---|---|

| 第1種事業 (37業種) |

5% | 物品販売業、運送取扱業、料理店業、遊覧所業、保険業、船舶定係場業、飲食店業、商品取引業、金銭貸付業、倉庫業、周旋業、不動産売買業、物品貸付業、駐車場業、代理業、広告業、不動産貸付業、請負業、仲立業、興信所業、製造業、印刷業、問屋業、案内業、電気供給業、出版業、両替業、冠婚葬祭業、土石採取業、写真業、公衆浴場業(むし風呂等)、電気通信事業、席貸業、演劇興行業、運送業、旅館業、遊技場業 |

| 第2種事業 (3業種) |

4% | 畜産業、水産業、薪炭製造業 |

| 第3種事業 (30業種) |

5% | 医業、公証人業、設計監督者業、公衆浴場業(銭湯)、歯科医業、弁理士業、不動産鑑定業、歯科衛生士業、薬剤師業、税理士業、デザイン業、歯科技工士業、獣医業、公認会計士業、諸芸師匠業、測量士業、弁護士業、計理士業、理容業、土地家屋調査士業、司法書士業、社会保険労務士業、美容業、海事代理士業、行政書士業、コンサルタント業、クリーニング業、印刷製版業 |

| 3% | あんま・マッサージまたは指圧・はり・きゅう・柔道整復、その他の医業に類する事業、装蹄師業 |

個人事業税の計算方法

個人事業税の計算方法について解説します。

「事業の総収入額」から「必要経費」を引いた額が「事業所得額」です。

この事業所得額から事業主控除を差し引いた金額が、個人事業税の課税対象になります。

個人事業税では、年290万円の事業主控除が認められているため、法定業種でも事業所得額が年290万円以下の場合は課税されません。

これを計算式で表すと「(事業所得額-事業主控除290万円)×税率=個人事業税額」です。

この計算式では、事業所得額から差し引くものを事業主控除としていますが、このほかにも適用できる控除があれば、事業所得額から差し引きます。

ここでいう「税率」は業種ごとに異なり、3~5%(例えば、物品販売業なら5%、畜産業なら4%)です。

なお、所得額を求める際は通常、「事業の総収入額-必要経費-青色申告特別控除=所得額」として計算しますが、個人事業税の計算の際には、青色申告特別控除を事業所得額に足し戻しておく必要があります。

「青色申告特別控除」とは個人事業主(フリーランス)を対象にした控除制度で、所得から65万円、55万円、もしくは10万円を控除できるというものです。

対象となるのは所得税のみで、個人事業税は対象ではありません。

また、納めた個人事業税は確定申告時に経費として計上できるため、忘れないようにしましょう。

個人事業税の申告と納付方法

個人事業税には、申告をすることで得られるメリットがあります。申告と納付方法について解説していきます。

個人事業税の申告

個人事業税の申告方法について説明します。

個人事業主は、毎年2月16日から3月15日までに、前年の1月1日から12月31日までに事業で生じた所得を、各都道府県税事務所に申告する必要があります。

ただし、所得税や住民税の申告を行っている人は、個人事業税の申告手続きが不要です。

その場合は、確定申告書Bの下部にある「事業税に関する事項」欄に、必要事項を記入してください。

個人事業税の申告書は、各都道府県のウェブサイトなどでダウンロードできます。

確定申告の必要書類は、国税庁のサイトからダウンロードするか、税務署に足を運んで直接取得します。

個人事業税の納付方法

個人事業税は、確定申告後に送られてくる納税通知書に従って納付をします。

納付時期は8月と11月の年2回が基本ですが、年間の納税額が1万円以下の場合は、8月の1回のみになります。

3月に確定申告を済ませていれば、自分から手続きをしなくても都道府県から納付書が郵送されるので待ちましょう。

納付方法は次のいずれかから選択します。

納付書+現金

納付書+現金の場合は、金融機関、都道府県税事務所、コンビニエンスストアで納付ができます。

コンビニエンスストアで取り扱いが可能なのは30万円以下の納付書のみのため、金額が大きい場合は他の方法で納付しましょう。

電子納付

ペイジー(Pay-easy)対応のインターネットバンキングやATMを利用して納付します。この方法では、金融窓口に出向かずに納税を済ませることが可能です。

口座振替

口座振替は、あらかじめ引き落とし口座を指定する手続きが必要です。

口座振替にすれば自動で引き落とされるので、納税のために窓口などへ出向く必要がないうえに、納付忘れを防ぐことができます。

クレジットカード

クレジットカードでの支払いは、パソコンやスマートフォンなど、インターネットを利用して納付する場合に限られます。

金融機関・コンビニエンスストア、税事務所などの各種窓口では、クレジットカードでの納付は受け付けていないので注意しましょう。

今では多くの自治体でクレジットカードでの納付に対応しています。

その際、自治体の中には納税の額の上限を定めている自治体もあるため、事前に確認してください。

クレジットカードで税金を支払うメリットには、普段のお買い物と同様にポイントがたまることが挙げられます。

また、時間や場所を選ばずに納付できること、利用履歴(支出額)の確認がしやすいことなども、メリットといえるでしょう。

個人事業税の支払いに便利なJCBカード

JCB法人カードは、多様なビジネスシーンを支援するクレジットカードです。

業界初のサイバーリスク保険を付帯しているほか、会計ソフトとの連携が可能で業務効率化をサポートします。

毎月の経費・出張費や個人事業税の支払いにも使用でき、ポイントがたまります。

ここでは、「JCB CARD Biz 一般カード」の特徴を、それぞれ紹介します。

JCB CARD Biz 一般カード

「JCB CARD Biz 一般カード」は、法人代表者または個人事業主(フリーランスや副業を含む)を対象とするカードです。主な特徴は以下のとおりです。

| 年会費 | 1,375円(税込) 初年度年会費無料(切り替えの場合は対象外) |

|---|---|

| カード利用可能枠 | 10万~500万円 |

| 付帯する保険 | 旅行傷害保険(海外・国内)、ショッピングガード保険(海外のみ)、サイバーリスク保険 |

| 特典 | J-POINT |

| 追加可能なカード | ETC、QUICPay(クイックペイ)TM |

| Apple Payや Google Pay(TM) | 設定可 |

個人事業税が控除されるケース

個人事業主のほとんどは個人事業税を納付することになりますが、対象とならないケースもあります。どのような場合に、個人事業税が控除されるのでしょうか。

事業所得が290万円以下

事業を1年間行っていれば、事業主控除の額は一律290万円になりますが、営業期間が1年未満の場合は控除額が月割額になります。

この控除額を上回らない場合は、個人事業税が課されません。

法定業種以外の業種

70の法定業種に当てはまらないケースでは、事業所得が290万円を超えたとしても課税対象にはなりません。

具体的には、次のような業種が該当します。

<法定業種以外の業種例>

漫画家、画家、音楽家、作詞・作曲家、通訳・翻訳業、文筆業、スポーツ選手、芸能人、農業(農作物を自分で栽培する場合のみ)、林業、鉱物採掘業、保険営業等の外交員、医療のうち社会保険診療報酬等に係る所得、日本国外での事業に係る所得など

過去3年の赤字の繰り越しがある

事業の所得が赤字(損失)となった場合、翌年以降3年間は繰越控除ができ、繰り越した赤字は翌年以降の事業の黒字と相殺することができます。

ただし、繰り越しをするには、青色申告をしていることが条件です。

その他の繰越控除がある

震災や風水害、火災などによって事業用資産に損失が生じた白色申告者は、翌年から3年間にわたって繰越控除ができます。

また、直接事業にかかわる資産(土地、家屋などを除く機械、装置、車両など)の譲渡により生じた損失がある場合は、事業所得の計算をするうえで控除が可能です。

青色申告をした場合には、繰越控除を翌年以降の3年にわたって行えます。

個人事業主の税金の節税ポイント

節税対策を行うことで、個人事業税の負担を減少できます。

同じ収入でも100万円近く変わることがあるため、積極的に節税対策をしていきましょう。

以下に、個人事業主の節税ポイントについて説明します。

青色申告の承認を受ける

青色申告は、節税対策として最初に始めるものといえるでしょう。

確定申告には青色申告と白色申告の2種類があり、青色は白色よりも作成する書類が多いものの、そのぶん節税効果も大きくなります。

具体的に説明すると、白色申告では10万円の控除のみですが、青色申告では最大65万円の特別控除を受けることができます。これは、大きな違いといえるでしょう。

事業にかかわるものはすべて必要経費にする

所得税や住民税の税額は所得の額によって決まるため、必要経費を多く計上し、少しでも所得の額を減らすことが税額の減少につながります。

必要経費とは事業で収入を得るために必要なお金のことです。

人件費・仕入はもちろん、仕事中に使用する文房具や交通費、取引先との飲食代など、事業にかかわるものはすべて必要経費として計上できます。

個人事業主がどのようなものを経費計上できるのか、その具体例を勘定科目別に紹介します。

| 勘定科目 | 具体的な例 |

|---|---|

| 租税公課 | 個人事業税、事業利用資産の固定資産税、印紙税、事業用自動車の自動車税など |

| 荷造運賃 | 商品発送にかかる運送料や梱包資材代 |

| 水道光熱費 | 事務所の水道代、ガス代、電気代など |

| 旅費交通費 | 事業に関係する交通費、宿泊費、コインパーキング代 |

| 通信費 | 事業で使用する電話料金やインターネット通信料、切手やはがき代など |

| 広告宣伝費 | ホームページ制作費、ウェブ広告やポスター、チラシ等の広告制作費、試供品や粗品の制作費等、宣伝にかかる費用など |

| 接待交際費 | 取引先への接待における飲食代、慶弔見舞金、贈答品代など |

| 損害保険料 | 事務所の地震保険料や火災保険料、事業用の自動車の保険料など |

| 修繕費 | 事業に関係する店舗や機械、器具、自動車等のメンテナンスおよび修理にかかる費用 |

| 消耗品費 | 事業で使用する文房具やデスク、取得価額10万円未満のパソコンなど |

| 減価償却費 | 事業用の建物・機械等の固定資産(法定耐用年数に応じて、一部を経費として計上する) |

| 福利厚生費 | 従業員の社会保険料、健康診断・慰安旅行等にかかる費用など |

| 給料賃金 | 従業員の給料や手当、賞与 |

| 外注工賃 | 外部に業務を発注した際にかかる費用 |

| 地代家賃 | 事業用の土地・建物に関する賃借料や管理費など |

| 貸倒損失 | 取引先から回収できなくなった売掛金や貸付金など |

| 支払利息 | 事業に関する借入金の利子や手形の割引料 |

| 雑費 | 上に該当しない、事業に関係する費用 |

また、自宅を事務所として使用している場合や、自家用車を仕事でも使っている場合は、家事按分することでそのぶんを経費として計上できます。

家事按分の比率には明確な基準がないため、事業用に使ったことを合理的に説明できる範囲で計上しましょう。経費として家事按分ができる主なものは、以下のとおりです。

- 自宅兼事務所の家賃や水道光熱費

- 携帯電話料金やインターネット通信料

- 自家用車の車両代、駐車場代、ガソリン代、高速代、自動車保険料、自動車税、車検費用等の自動車関連費

個人事業税を経費として計上する

また、個人事業税は「事業を行う際に受けた、公共サービスに対して支払う税金」という性質があるため、個人にかかる税金とは異なり、経費に該当します。

そのため、事業そのものに関連しないものは経費に計上できません。

計上できない例としては、個人が納める所得税・住民税や、交通規則違反等で科せられた罰金などが挙げられます。

経費としてきちんと仕訳をして必要経費として計上し、賢く節税していきましょう。

税金の控除を活用する

所得控除も最大限、活用しましょう。所得控除は、事業所得(売上から必要経費を引いた合計)から差し引くことができるため、節税に効果的です。

以下に所得控除の一覧(15種類)を掲載するため、節税に役立ててください。

| 所得控除の名称 | 説明 | 控除額 |

|---|---|---|

| 雑損控除 | 災害や盗難、横領により損害を被った場合に適用される控除 | 「損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10%」または「(災害関連支出の金額-保険金等の額)-5万円」のいずれか多いほうの金額 |

| 医療費控除 | 自己または生計を同じくする配偶者やその他の親族のために支払った医療費が一定額を超える場合に適用される控除 | 支払った医療費の総額から、保険金などで補填される金額と10万円を差し引いた金額(最高200万円) |

| 社会保険料控除 | 納税者が支払った社会保険料(健康保険、厚生年金保険など)に適用される控除 | 支払った全額 |

| 小規模企業共済等掛金控除 | 納税者が小規模企業共済やiDeCo(個人型確定拠出年金)に支払った掛金に適用される控除 | 支払った全額 |

| 生命保険料控除 | 納税者が支払った生命保険料や介護医療保険料、個人年金保険料に適用される控除 | 一定の方法で計算した金額(最高12万円) |

| 地震保険料控除 | 納税者が支払った地震保険料に適用される控除 | 一定の方法で計算した金額(最高5万円) |

| 寄附金控除 | 納税者が国や地方公共団体などに対して行った特定寄附金に適用される控除 | 「その年に支出した特定寄附金の額の合計額」または「その年の総所得金額等の40%相当額」のいずれか低い金額-2,000円 |

| 障害者控除 | 納税者自身、同一生計配偶者または扶養親族が、所得税法上の障害者である場合に適用される控除 | 障害者:27万円、特別障害者:40万円、同居特別障害者:75万円 |

| 寡婦控除 | 納税者がひとり親に該当しない寡婦に適用される控除 | 27万円(2019年分以前は、一般寡婦:27万円、特別寡婦:35万円) |

| ひとり親控除 | 納税者がひとり親であるときに適用される控除 | 35万円 |

| 勤労学生控除 | 納税者が学生で一定の要件を満たす場合に適用される控除 | 27万円 |

| 配偶者控除 | 納税者の配偶者が一定の条件を満たす場合に適用される控除 | 一般の控除対象配偶者:最高38万円(納税者の合計所得金額に応じて変動) |

| 配偶者特別控除 | 納税者の配偶者の所得が48万円を超えた場合に一定の条件を満たすと適用される控除 | 最高38万円(配偶者、納税者の合計所得金額に応じて変動) |

| 扶養控除 | 納税者に控除対象扶養親族(扶養親族のうち、16歳以上30歳未満の人など)がいる場合に適用される控除 | 一般の控除対象扶養親族:38万円、特定扶養親族(19歳以上23歳未満の人):63万円、老人扶養親族:58万円または48万円 |

| 基礎控除 | すべての納税者に対して適用される控除 | 最高48万円(納税者の合計所得金額に応じて変動) |

個人型確定拠出年金(iDeCo)や小規模企業共済に加入する

個人型確定拠出年金(iDeCo)や小規模企業共済への加入も、節税方法として挙げられます。iDeCoとは、国民年金基金連合会が実施している私的年金制度で、個人で掛金を拠出し、運用も自分で行える点が特徴です。

原則として、20歳以上65歳未満の人が加入でき、老齢給付金を60歳以降に受け取ることができます。掛金は全額控除、運用益は非課税になるなど、税制上の優遇を受けられます。

小規模企業共済は、小規模企業の経営者・役員や個人事業主の人に向けた、積立による退職金制度です。

運用は、国の機関である独立行政法人中小企業基盤整備機構が行っています。

掛金は1,000~7万円の範囲で500円ごとに設定でき、課税対象所得からその全額を控除できるほか、低金利の貸付制度もあります。

iDeCoと小規模企業共済の違いは、加入資格や掛金、手数料、給付の確実性、途中解約ができるかどうか、貸付制度の有無などです。

iDeCoと小規模企業共済は併用も可能ですが、個人事業主でどちらにするか迷うのであれば、小規模企業共済への加入をおすすめします。

その主な理由には、原則60歳まで給付金を受け取れないiDeCoとは異なり、小規模企業救済では廃業時に共済金の受け取りができること、いざというときに貸付制度が利用できることの2点が挙げられます。

法人化を検討する

個人事業主で所得が900万円以上ある場合は、税金を安く抑えられる可能性があるため、法人化も視野に入れると良いでしょう。

個人事業主には所得に応じて所得税が課せられます。

税率は5%からで、所得が900万円を超えると33%になり、最大45%まで上がります。

一方で、法人には法人税が課せられますが、税率(普通法人の場合)は、所得が800万円以下で15%、800万円を超えると23.2%です。

このことから個人事業主は、課税所得が800万~900万円を超えたあたりから、法人化の検討をするのが良いといえます。

法人化の際には、「法人カード」のご利用をおすすめします。JCBの「法人カード診断ナビ」なら、いくつかの質問に答えるだけで、あなたにおすすめのカードが提示されます。

まとめ

法定業種に該当し、事業所得が年間290万円を超える個人事業主は、個人事業税の対象となります。

個人事業税の申告は、申告時の煩雑な作業からネガティブなイメージを持たれがちですが、事業の決算を行うことは、1年間の働き方を見つめ直す良い機会にもなるでしょう。

現在は納付方法もさまざまで、時間に縛られることなく自分に合った方法を選ぶことができます。

また、経費計上処理は、データでの管理がとても便利で業務効率化にもつながります。

その際は是非、オンライン上で利用明細のデータ管理ができる、JCBの個人事業主・法人向けのクレジットカードをご活用ください。

- Apple Payは、米国およびその他の国で登録されたApple Inc.の商標です。

- Google Pay は、Google LLC の商標です。

- 【監修者】

-

氏名:三浦雅也(みうら まさや)

資格:CFP(R)/ファイナンシャル・プランナー/ライター大学卒業後、難しい用語を使わずにわかりやすくお金の知識を伝えたいと考え、独立系のFP事務所、保険会社での勤務を経てファイナンシャル・プランナーとして独立。現在はクレジットカードや保険、税金に関する記事を執筆・監修している。

関連記事を見る