あなたのビジネスチャレンジに役立つスマートな1枚

個人事業主の所得税を計算するシミュレーション方法と課税の仕組み

事業所得のある個人事業主は、所得税を支払わなければいけません。それでは、所得税額はどのように決まるのでしょうか。個人事業主が支払う税金について知識を深めることは、効果的に節税する方法を知ることにもつながります。

ここでは、所得税の計算方法と課税の仕組みについて説明します。

個人事業主の所得税とは?

個人事業主は、自分自身が確定申告をすることで所得税の金額を計算し、納税を行います。ただし、「年間に400万円の売上があったが、経費で400万円使った」といった場合、収支は0円となり、所得税をかけるべき金額がありません。

極端な例ですが、このような場合は所得税を納める必要がなく、確定申告をする必要もなくなります。会社員の場合、勤務先が所得税を計算して代理で納付してくれます。しかし、個人事業主は自分で所得や経費を計算して所得税を割り出し、自分で納めなくてはなりません。では、所得税とは、いったいどのようなものなのでしょうか。

所得税は年間の所得にかかる

所得税は、1月1日~12月31日までの1年間の所得に、一定の税率をかけて算出します。所得とは、収入から経費を引いた金額をいい、事業所得のほか、株式を所有していることでの配当や、不動産を所有していることでの家賃収入なども所得に含まれます。

確定申告は翌年になってから行う

給与所得のない個人事業主の場合、確定申告を行うことで納付する所得税額がわかります。年間の収支は、その年が終わるまで確定しないため、確定申告は翌年になってから行います。例えば、1月1日~12月31日の所得にかかる所得税は、翌年の2月16日~3月15日に確定申告を行います。確定申告の期間は通常、2月16日~3月15日ですが、期限日が土曜日、日曜日、祝日等に重なった場合は、翌平日となります。

所得税の計算手順

所得税の計算と納付は、下の5つのステップで進みます。ステップごとに、進め方を確認しましょう。

(1)年間の所得額を計算する

所得税は、年間の課税所得額に対してかかるものです。課税所得額を求めるためには所得額を計算する必要がありますが、まず、年間の収入額をまとめて経費を引き、年間の事業所得額を算出します。会計ソフトを使っている場合は自動で計算されるため、自分で計算をする必要はありません。

事業所得額の計算は、事業の決算で行う処理でもあります。この結果は、青色申告決算書や、白色申告用の収支内訳書に記載します。

事業のほかにも収入がある場合は事業所得額に合算し、1年間の所得額を出します。

個人事業主の経費の計算方法

個人事業主の経費には、事業上の仕入金額だけでなく、仕事とプライベートの両方で利用しているスマートフォン代や家賃、水道光熱費なども含むことができます。とはいえ、全額を経費に計上できるわけではなく、計上できるのは事業で利用した部分のみです。そこで、費用のうち、事業に利用した経費を合理的基準によって分けることを、「家事按分」といいます。

家事按分の比率は法律で割合が決められているようなものではなく、明確な根拠が提示できれば、個人事業主が自分で決めて良いことになっています。例えば、自宅の1室で事業を行っている場合は、家賃に対して事業で使用している面積を基に割合を出し、経費計上することが可能です。仕事とプライベートの両方で使用しているものがあれば、家事按分して経費計上しましょう。

個人事業主が経費にできるもの・できないもの一覧|計上できる上限金額・範囲を解説

(2)所得控除を差し引いて課税所得額を出す

所得額を計算したら、そこから所得控除額を差し引いて課税所得額を出します。所得控除とは、基礎控除や扶養控除、生命保険料控除などのことです。iDeCoやふるさと納税、国民年金保険料、健康保険料なども、ここで所得額から差し引きます。所得控除には、控除できる上限額が設定されている場合があるため、確認しておきましょう。

個人事業主が利用できる控除はたくさんの種類があるため、自分が該当する控除を見落とさず、しっかり申告することが大切です。所得控除は、種類によって控除額を求める計算式が異なっていて、非常に複雑です。国税庁のウェブサイト「確定申告書等作成コーナー」を利用すると簡単に行えますから、ぜひ活用してください。

(3)所得税の税額計算を行う

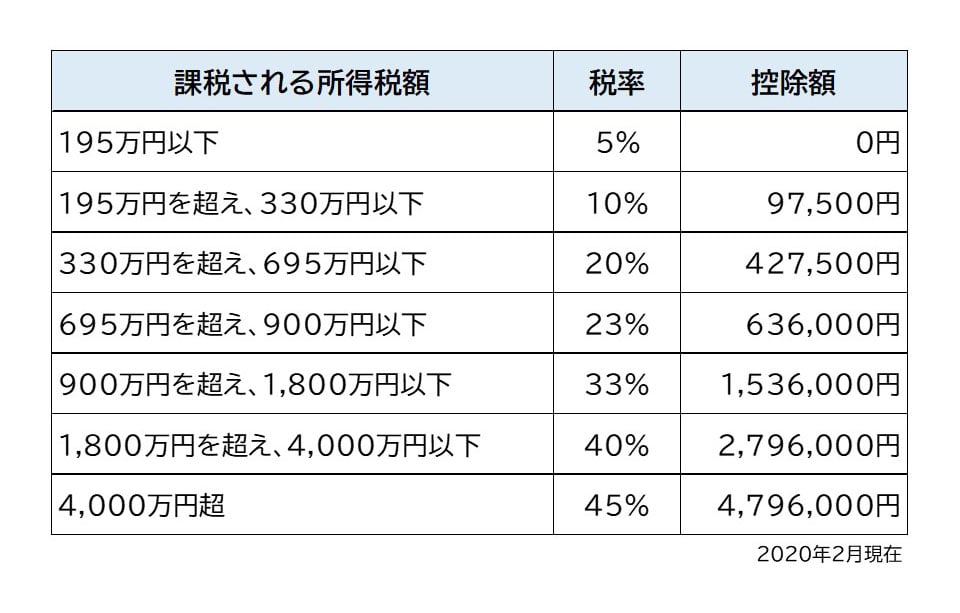

所得税は、課税所得額によってかかる税率が変わってきます。区分ごとに計算するのは手間となりますが、国税庁で速算表が用意されています。これに課税所得額をあてはめることで、自分の所得税額を知ることができます。

所得税の速算表

表を参考に、課税所得額が400万円だった場合の所得税額を計算してみると、下のようになります。

<所得税額>

400万円×20%-42万7,500円=37万2,500円

所得税額の目安や税率を知ることは、ふるさと納税をいくらすれば得なのか、小規模企業共済やiDeCoにいくら加入すべきかといったことを考える際の目安にもなります。

(4)税額控除の額を差し引く

所得税額から、税額控除額を差し引きます。税額控除とは、配当控除や住宅借入金等特別控除などのことです。これらは、所得からではなく税額から直接差し引くことができるため、節税効果が高いといわれています。税額控除に該当するものがない場合は、この手順は不要です。

(5)所得税の納付

算出された所得税を納付します。所得税の納付にあたっては、源泉徴収されている所得税の有無によって処理の仕方が変わります。

・源泉徴収されている所得税がない場合

(4)で求められた所得税額を全額納付します。金融機関や税務署窓口のほか、インターネットでの支払いや口座振替なども利用できます。

・源泉徴収されている所得税がある場合

源泉徴収されている所得税がある場合は、(4)で求められた所得税額から源泉徴収された金額を差し引き、残りの額を納付します。源泉徴収された所得税額がいくらなのかは、自分で申告する必要があります。

なお、源泉徴収された金額が(4)で求められた所得税額の金額を上回っている場合は、確定申告のときに振込口座を指定することで、払いすぎた所得税の還付を受けられます。

JCB CARD Bizで個人事業主の経費処理を簡単に

クレジットカードをクラウド会計ソフトと連動させることで、毎日の経費管理や記帳の手間を削減することができます。また、手数料はかかるものの、所得税はクレジットカードでお支払いをすることも可能です。忙しい個人事業主の方は、クレジットカードの利用を検討してみてはいかがでしょうか。

「JCB CARD Biz」は、個人事業主・法人代表者専用クレジットカードです。会計ソフトと連携してクレジットカードの利用明細を取り込むことで、会計処理の自動実行ができ、忙しい個人事業主の方の業務効率化に役立ちます。

所得税の計算方法を知った上で便利なツールを活用しよう

確定申告を行ううえで、所得税の計算方法や自分の所得税の目安を知っておくと、節税や家計管理に役立てることができます。とはいえ、所得税を手計算するのは非常に難しく、間違う可能性もあるため、できるだけ自動で計算してくれるクラウド会計ソフトを利用するのがおすすめです。

会計ソフトの中には、クレジットカードを連携させると、自動的に取引を帳簿に記帳してくれるものもあるので、確定申告の準備が楽になります。クレジットカードを利用して、経費管理の手間を削減してみてはいかがでしょうか。

JCBでは確定申告をサポートするサービスも取り揃えています!

会計ソフトを利用すれば、会計処理の自動実行が可能となり、会計処理業務を大幅に効率化できます。また、確定申告や決算書作成も大変楽になります。

この記事を読んだ方へのおすすめ記事

この記事に関連するカード

あなたのビジネスチャレンジに役立つスマートな1枚

あなたのビジネスチャレンジに上質なステイタスを

この記事に関連するサービス

弥生

弥生会計ラインアップでは、MyJCB外部接続サービスを利用し、会計処理の自動実行が可能です。「初めて」の方でも、日々の記帳から、確定申告や決算書作成まで、「簡単」にできます。

freee会計

freeeは、MyJCB外部接続サービスを利用し、JCBカードの利用明細データの自動取り込みが可能です。

「初めての方」が利用できるように、「簿記知識がなくても」仕訳をfreeeがサポートします。

「慣れている方」の手入力も、データで取り込むので大幅削減できます。電話サポートもあるので安心です。

ソリマチ

ソリマチの会計王シリーズの利用者様は、口座連携サービス「Moneylink」とMyJCB外部接続サービスを使うことで、クレジットカード明細を会計仕訳に起こすことが可能になります。

自動仕訳により、今まで手間のかかっていた会計処理を大幅に効率化でき、また簿記の知識がない方でも、簡単に利用できます。

ソリマチは中小企業・小規模事業者の経営力強化のため、「かんたん」「あんしん」「便利な」サービスを提供して参ります。

マネーフォワード

マネーフォワード クラウド会計では、MyJCB外部接続サービスを利用し、JCBカードの利用明細データの自動取込が可能です。

連携したクレジットカード・インターネットバンキングの取引明細データや、受領後にアップロードした請求書・領収書、デジタルインボイスなどの情報から、仕訳候補を自動で作成。一度登録した仕訳の内容はAIが学習するため、使うほど自動仕訳の精度が向上し、会計業務が効率化されます。

TKC

「銀行信販データ受信機能」は、複数の金融機関(銀行や信販会社)から、インターネットを経由して入出金データを自動受信できるTKCのFinTechサービスです。

さらに、仕訳ルールの学習機能を搭載しており、入出金データをもとに仕訳を“かんたん”に計上できます。TKCの会計システムには、この機能を標準で搭載しています。

上手に使って、ビジネスを効率化

法人向けソリューションの導入・利用のススメ!

上手に組み合わせることで、あらゆるビジネス課題を解決できるJCBの法人向けソリューション。

課題解決に向けて抑えておきたい効果最大化のポイントや、知っておきたいカード・サービスの上手な活用方法について、ご提案します。

導入検討中・ご利用中の方必見!効果最大化のポイント

<こんな方におすすめ!>

- 法人カード・サービスの導入を検討されている方

- 法人カード・サービスを導入されて間もない方

- 既に法人カード・サービスを導入しているが、活用できていないと感じる方

知っておきたい!カード・サービスの上手な活用法

<こんな方におすすめ!>

- 法人カード・サービスを利用しているが、活用できていないと感じる経理や営業の方

- 法人カード・サービスの導入を検討しており、具体的な利用シーンや活用方法を知りたい方