法人カードの基本をおさえる

個人事業主が経費にできるもの・できないもの一覧|計上できる上限金額・範囲を解説

更新日:2026年1月13日

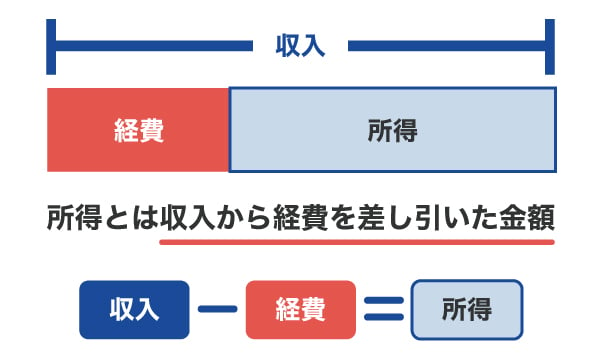

個人事業主は、事業に関する費用を経費として計上し、収入から差し引くことで所得税を抑えられます。ただし、一見すると事業に関連する費用でも、実際には経費として認められない場合もあります。

確定申告を正しく行うためには、経費として計上できるものとできないものを正しく理解することが大切です。経費の判断基準や、経費計上による節税効果についても、この記事で確認していきましょう。

この記事でわかること

- 個人事業主が経費として計上できるもの

- 経費を計上するメリット・デメリット

- 経費を計上して節税効果を高める方法個人事業主の経費とは

目次

- 個人事業主の経費とは

- 経費にできる・できないを判断する基準

- 個人事業主が経費にできるもの一覧

- 個人事業主が経費にできないもの一覧

- 経費と生活費が混在しているものは「家事按分」する

- 個人事業主が経費にできる金額に上限はない

- 個人事業主が経費を計上するメリット

- 個人事業主が経費を計上するデメリット

- 経費計上するために必要なもの

- 領収証書を紛失してしまったときの対処法

- 経費計上で節税効果を高める方法

- 不正な経費計上によるペナルティ(追徴課税)とは

- 確定申告などで不明な点があれば税務署に相談できる

- 事業用クレジットカード(ビジネスカード)で経費を払えば経理作業を効率化できる

- 個人事業主向け!会計ソフトと連動できる便利なJCBのビジネスカード「Biz ONE」

- よくある質問

個人事業主の経費とは

個人事業主の経費とは、事業を行うために支払った費用のことです。

たとえば、業務に使用する文房具を購入した際に支払った費用は経費になります。そのほか、出張時に利用した新幹線のチケット代やホテルの宿泊費なども経費として計上できます。

あくまでも事業を行うための費用に限られるため、事業とは関係のない支出を経費にすることはできません。

経費にできる・できないを判断する基準

経費にできるかどうかは、「事業の運営に関連する支出かどうか」「売り上げに関係する支出かどうか」を基準に判断します。事業に関連することを証明できる支出のみを経費として計上できます。

水道光熱費や通信費など、事業とプライベートの両方で使用するものは、全額を経費にするのではなく、使用割合に応じて「家事按分(かじあんぶん)」を適用することも可能です。

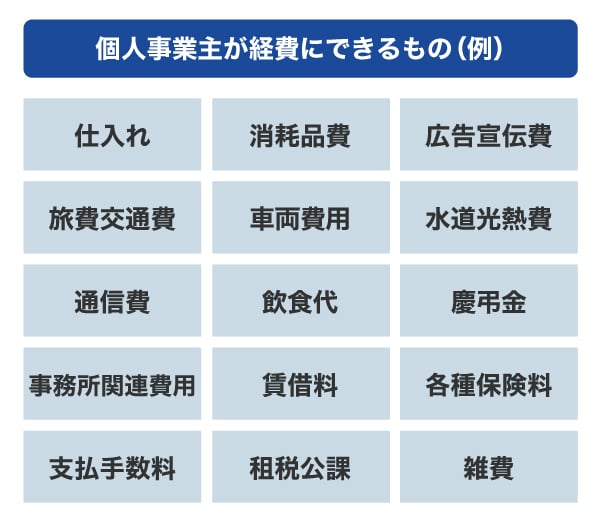

個人事業主が経費にできるもの一覧

「事業に関連する支出」といっても、具体的にどんなものが経費になるのかイメージしにくいかもしれません。ここでは、経費にできるものを項目別に紹介します。

仕入れ|販売を目的として購入する商品

販売を目的として仕入れた商品は経費として計上できます。仕入れにかかった送料も経費に含めることが可能です。

ただし、商品の購入費用の全額をそのまま計上できるわけではありません。経費として計上できるのは売上原価であり、仕入れた商品が売れた場合に、その原価として計上できます。

消耗品費|仕事に必要な物品

業務に必要な機材や消耗品の購入費用も経費にできます。たとえば、パソコン関連の機材や文房具、コピー用品などが該当します。

ただし、消耗品と認められるのは、10万円未満または使用可能期間が1年未満の物品です。10万円以上かつ使用可能期間が1年以上の消耗品は、固定資産として処理する必要があります。

広告宣伝費|ウェブ広告・CM・チラシなど

広告関連の費用も経費として認められます。

広告宣伝費の例

- ウェブ広告

- SNS広告

- 新聞・雑誌広告

- チラシやポスティング広告

- 求人広告

ただし、経費として計上できるのは、お金を支払ったときではなく、広告が実際に掲載されたときです。たとえば、雑誌広告のように出版までに時間がかかる媒体の場合は、掲載日を確認しておきましょう。

旅費交通費|新幹線・航空機・タクシーの料金やガソリン代など

打ち合わせや営業、出張など、事業に関連する移動にかかった費用は経費になります。たとえば、次のようなものが含まれます。

旅費交通費の例

- 公共交通機関の料金(新幹線、電車、航空機、バスなど)

- タクシー代

- ガソリン代

- 高速道路料金

- ETC料金

車両費用|車両本体代・メンテナンス費用など

事業で使う車にかかる費用も経費として認められます。具体的には、次のような費用が含まれます。

車両費用の例

- 車両購入費

- 車検代

- メンテナンス費

- 自動車税

- 自動車保険料

- ガソリン代

- 高速道路料金

- ETC料金

ガソリン代や高速道路料金は「旅費交通費」として計上することも可能ですが、どちらかに統一して管理することが大切です。

また、事業用の車をプライベートでも使用する場合は、家事按分が必要です。

水道光熱費|水道・電気・ガスなど

水道や電気、ガス料金も経費として計上できます。事業のみで使用するオフィスであれば全額経費になりますが、自宅兼事務所の場合は、業務で使用している割合に応じて家事按分をすることで経費を算出し、計上します。

通信費|インターネット料金・電話料金・切手料金など

インターネット料金や電話料金、スマートフォン利用料、切手代なども経費になります。事業で使用する消耗品や備品などを購入した際の送料も通信費として計上可能です。

ただし、自宅兼事務所の場合、インターネット料金や電話料金、スマートフォン利用料などは家事按分をして、事業で使用した分のみを経費として計上する必要があります。

飲食代|取引先との食事代など

取引先との会食やランチミーティングの飲食費も経費になります。個人事業主の場合、取引先とのミーティングで利用した飲食代や、仕事のために利用したカフェでのコーヒー代も経費計上が可能です。業務で使用したことを証明できるように、領収証書やレシートの裏にどんな仕事をしたかといったメモを残しておきましょう。

また、プライベートの食事や家族・友人との外食は経費にできません。営業先に向かう途中で食べたランチ代なども、事業には直接関係がないため、経費にするのは難しいでしょう。

出張時の食費は宿泊代に含まれる場合のみ経費にできる

出張時の食費は、宿泊費に含まれている場合のみ経費計上できます。たとえば、朝食付きプランで宿泊した場合は宿泊費として計上可能です。

ただし、宿泊代に含まれない夕食や移動中の弁当代など、出張先での個人の飲食代は経費になりません。また、スイートルームや豪華な食事付きプランは事業の範囲を超えるため、経費として認められない可能性があります。

慶弔金|香典・祝儀など

取引先で不幸があった際の香典や、結婚式に呼ばれた際のご祝儀は経費として計上できます。ただし、無制限に経費にできるわけではなく、あくまで常識の範囲内の金額に限られます。

香典や祝儀は領収証書が発行されないため、出金伝票に「誰に」「いつ」「いくら」支払ったかを記録しておきましょう。

事務所関連費用|家賃・住宅ローンの利息など

オフィスを借りている場合、関連する費用を経費として計上できます。たとえば、次のような費用が該当します。

- 家賃や住宅ローンの利息

- 修繕費

- 固定資産税や償却資産税

自宅兼事務所として購入した物件の場合、住宅ローンの利息は経費計上が可能ですが、元本部分は経費になりません 。建物の取得価額は耐用年数に応じて減価償却費として計上できますが、土地代は減価償却の対象となりません。また、自宅兼事務所の場合は家事按分をして計算する必要があります。

賃借料|リース・レンタル料金など

車や機械、家具、OA機器など、事業に必要な物品のリース・レンタル費用も経費にできます。

借りているものの種類によっては、ほかの勘定科目での仕分けも可能です。たとえば、土地・建物の賃料、レンタルオフィス利用料、月極駐車場は「地代家賃」として計上します。レンタルサーバーやWi-Fiのレンタル料は「通信費」として計上されます。

何をどの勘定科目で仕訳するかは最初に決めておき、変更しないようにしましょう。

各種保険料|自動車保険料・火災保険料など

自動車保険、火災保険、地震保険などの保険料は、事業に関するものであれば経費として計上できます。ただし、事業と私用を兼ねる場合や自宅兼事務所の場合は家事按分をして事業で使用した分を計算する必要があります。

従業員がいる個人事業主の場合、従業員の生命保険料、社会保険料、傷害保険料は経費計上が可能です。

一方で、個人事業主本人や家族を対象とする生命保険料、国民健康保険料、国民年金保険料は、事業に関係なく加入するものとみなされるため、対象となりません。あくまで、従業員のものが対象と覚えておきましょう。

支払手数料|振込手数料・ATM手数料など

事業に関連する支払い手数料は、経費計上が可能です。たとえば、次のような費用が含まれます。

- 振込手数料

- ATM手数料

- 為替手数料

- 仲介手数料

- クレジットカードの分割手数料、キャッシュレス決済の手数料

- 事業用アカウントの年会費、ECサイトの出店費用など

行政機関発行の証明書の発行手数料は「租税公課」に分類されます。

租税公課|国・自治体に納める税金や会費など

租税公課とは、国や自治体に納める税金や会費などを指します。たとえば、次のようなものが該当します。

- 固定資産税や償却資産税

- 自動車税

- 不動産取得税

- 事業税

- 登録免許税

- 印紙税

自動車税は「車両費用」として仕訳することも可能です。

事業に関連する団体の年会費も経費にできる

商工会などの同業者組合に加入する際の費用や年会費も経費として計上できます。これらの費用は租税公課として処理します。

雑費|上に該当しない経費

ほかの経費科目に当てはまらない費用は「雑費」として処理されます。たとえば、次のような費用があります。

- 事務所の引っ越し費用

- ゴミ処理代

- 事業所内のクリーニング代

- 町内会費

- 物品の一時的なレンタル料

- 会議室やイベントのキャンセル料

雑費と迷いやすい科目には「消耗品費」があります。判断基準としては「使ってなくなるものかどうか」を考え、なくなるものは「消耗品費」として仕訳しましょう。

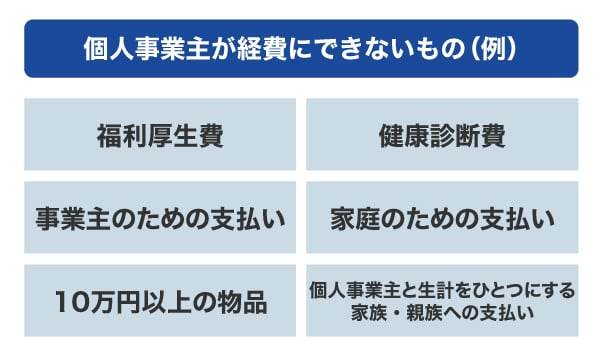

個人事業主が経費にできないもの一覧

事業にかかわる費用は経費として計上できますが、一見すると「これは事業にかかわる費用では?」と思うようなものでも、経費にできない場合があります。

ここでは、経費にできない費用のうち、判断に迷いやすい項目を紹介します。

福利厚生費

個人事業主本人の福利厚生費は、経費として計上できません。福利厚生費は「従業員の生活向上や労働環境の改善を目的とした費用」であり、個人事業主本人は従業員に該当しないためです。

ただし、従業員を雇用している場合、従業員にかかる福利厚生費は経費にできます。たとえば、社内レクリエーションや健康促進のための取り組みなどが該当します。

健康診断費

個人事業主本人の健康診断や人間ドックの費用は、事業に直接関係しないため経費にはできず、自費となります。

ただし、従業員を雇用している場合、従業員の健康診断費は経費計上が可能です。

事業主のための支払い

個人事業主は、自分自身に対して支払うお金を経費にすることはできません。個人事業主には「給与」の概念がなく、収入から経費を差し引いた残りが事業所得となるためです。先述したとおり、事業主に対する福利厚生費や健康診断費、国民健康保険料なども、経費にはなりません。

家庭のための支払い

自宅を事務所として使用していても、事業とは関係のない家庭の支出は経費に含めることができません。

家賃や水道光熱費のほか、事業とプライベートで兼用している車の本体価格やガソリン代などを経費として計上する場合は、家事按分を行い、事業で使用した割合を算出する必要があります。事業で使用した割合を証明できる根拠を用意し、合理的な基準に基づいて按分することが重要です。

10万円以上の物品

10万円以上の事業資産は、経費ではなく「固定資産」として計上します。固定資産には車、機械、建物などが該当しますが、これらのほかにも、取得価額が10万円以上かつ使用可能期間が1年以上のものは「固定資産」となります。

青色申告をしている個人事業主や中小企業の場合、一定の要件を満たせば「少額減価償却資産の特例」を利用して30万円未満の資産を一括で経費計上することも可能です。

個人事業主と生計をひとつにする家族・親族への支払い

個人事業主の場合、生計をひとつにする家族や親族に支払う給与は経費にできません。これは、「配偶者に給与を支払ったことにして、収入を全額経費にする」といった不正行為を防ぐためです。

ただし、青色申告者で一定の条件を満たす場合は「青色事業専従者給与」の制度を利用することで、家族への給与を経費として計上できます。

この制度を利用するには、次の条件を満たす必要があります。

- 「青色事業専従者給与に関する届出書」を税務署に提出している

- 給与を支払う家族が、年間を通じて6ヵ月以上事業に専従していること

- 給与の金額が「労働の対価」として適切であること

白色申告の場合は条件を満たしていても制度を利用できない

白色申告の場合は、「青色事業専従者給与」の制度を利用できません。そのため、条件を満たしていても、家族や親族に支払う給与を経費にすることはできません。

ただし、白色申告では「事業専従者控除」を利用することで、一部の費用を経費にできる場合があります。事業専従者控除を受けるには、給与を支払う家族や親族が6ヵ月以上事業に従事していることが条件となります。

年間の控除額は、配偶者が最高86万円、15歳以上のその他の親族が最高50万円です。

- 2025年3月時点

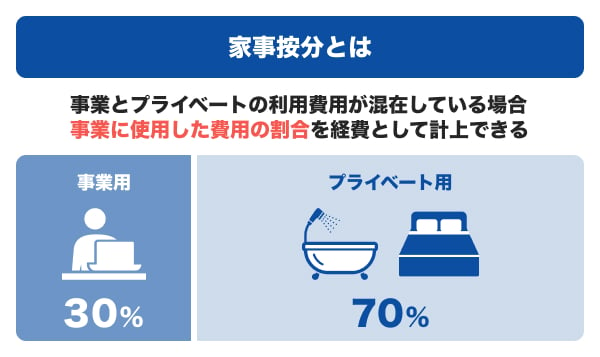

経費と生活費が混在しているものは「家事按分」する

家事按分とは、事業とプライベートの両方で使用する費用について、事業に使用した割合を計算し、その分だけを経費として計上する方法です。

自宅兼事務所で働いている場合、自宅の家賃を全額経費にすることはできません。このような場合、事業として使用している自宅の面積などを基準に割合を決め、経費として計上します。

たとえば、自宅の面積の50%を事業で使用している場合、家賃や光熱費の50%を経費にできます。同様に、通信費や車両費、ガソリン代なども、家事按分で事業に使用する割合を計算することが可能です。

青色申告の場合は事業の使用割合が50%以下でも経費として計上できますが、白色申告では、事業使用割合が50%を超えていなければ家事按分ができません。ただし、白色申告で事業での使用割合が50%以下の場合でも、その割合が明らかであれば、経費として認められる場合があります。

個人事業主が経費にできる金額に上限はない

個人事業主が経費として計上できる金額に上限はありません。事業に関わる支出であり、それを証明できる書類があれば、上限なく経費として計上することが可能です。

ただし、上限がないからといって、過剰に経費を計上したり、不自然な金額で申告したりすると、税務署から脱税を疑われる可能性があります。たとえば、「売り上げ100万円に対して、交際費を100万円計上した」「売り上げ20万円に対して、交通費を20万円使用した」といった場合、売り上げと経費のバランスが不自然であるため、指摘を受ける可能性があります。

経費として認められるのは、あくまでも事業に必要な支出であり、領収証書などの証拠を提示できるものに限られます。税務署から確認を求められた際はスムーズに説明できるよう、領収証書やレシートの裏面などに「誰と」「どこで」「何の目的で使用したか」などをメモしておくとよいでしょう。

個人事業主が経費を計上するメリット

個人事業主が経費を計上する最大のメリットは、節税につながることです。個人事業主の場合、収入から経費を差し引いたものが「所得」となり、所得に対して税金がかかります。そのため、経費を適切に計上することで所得が抑えられ、結果として税負担を軽減できる可能性があります。

また、経費をしっかり管理することで、事業に使える資金を確保しやすくなることもメリットです。支払いの際は、プライベート用と事業用でクレジットカードや銀行口座を分けておくと、経理作業を効率化できます。

個人事業主が経費を計上するデメリット

経費を計上すること自体にデメリットはありませんが、事業にまわす金額が多過ぎると自分が個人で使えるお金が減ることになります。

また、事業資金の融資を検討している場合、経費を多く計上し過ぎると収支を黒字にできず、銀行からの融資を受けにくくなる可能性があります。

経費計上するために必要なもの

経費の計上には、「支払日」「支払いをした方」「支払い額」「支払いを受けた方」「支払い内容」が記載された書類が必要です。これらがあると、事業目的で使用した費用であると証明できます。

一般的には領収証書が使用されますが、次のようなものも有効です。

- クレジットカード決済時の利用伝票(お客様控え)

- 銀行振込の明細

- 商品購入時の領収証書

- 納品書

- ウェブサイトで購入した際の取引画面や注文確認メール

個人事業主として事業を行うのであれば、これらの書類は必ず受け取り、保管しておく習慣を身に付けておきましょう。

領収書の但し書きの書き方とは?例と画像で正しい記入方法をわかりやすく解説

領収証書などが発行されない場合の対処法

経費として計上できるもののなかには、領収証書が発行されない支出もあります。たとえば、香典や祝儀、自動販売機での購入、個人間での取引(フリマアプリを含む)、コインランドリーの利用などが該当します。

このような支出があった際の対応方法は、次の3つです。

- 出金伝票を作成する

- 業務日報を活用する

- 現金出納帳を記載する

いずれの方法でも「いつ」「どこで」「誰と」「何に」「いくら使ったのか」を明確にし、すぐに確認できるように、メモを残しておきましょう。

領収証書を紛失してしまったときの対処法

領収証書を紛失してしまった場合、再発行が可能であれば、発行元に依頼して再発行手続きを行いましょう。再発行が難しい場合は、レシートや出金伝票、支払証明書、クレジットカードの売上票で代用する方法があります。これらの書類で対応する場合、支払日や支払金額、使用目的、支払事由などがわかるようにしておくことが大切です。

経費計上で節税効果を高める方法

経費計上で節税効果を高める方法としては、次の3つがあります。

青色申告を行う

個人事業主の確定申告には、青色申告と白色申告の2種類があります。青色申告を利用すると、最大65万円の特別控除を受けられるため、節税効果が高まります。また、家族や親族に給与を支払う場合も、一定の条件を満たせば経費として計上できることもメリットです。

青色申告と白色申告は帳簿の記帳方法が異なり、青色申告では複式簿記、白色申告では単式簿記で記帳します。複式簿記はやや複雑に感じるかもしれませんが、会計ソフトを活用すればスムーズに記帳できます。

必要経費を可能な限り計上する

経費を計上することで課税対象となる所得が減り、結果的に所得税を抑えられます。そのため、事業に関連する費用は忘れずに経費として計上することが重要です。

ただし、経費として認められるのは、あくまで事業に必要な支出のみです。常識の範囲内で適正に計上し、領収証書やレシートなどの証拠書類は必ず保管しておきましょう。

減価償却の特例を利用する

取得金額が10万円以上20万円未満の事業用資産を購入した場合、「一括償却資産」として3年間で均等に減価償却することになります。

さらに、青色申告をしている個人事業主であれば、30万円未満の事業用資産に対して「少額減価償却資産の特例」を利用することが可能です。少額減価償却資産の特例を適用すれば、購入した年に全額を経費として計上できるため、結果的に大きな節税につながります。

減価償却の基礎知識!資産ごとの耐用年数や仕訳・計算方法をわかりやすく解説

不正な経費計上によるペナルティ(追徴課税)とは

故意・過失を問わず、確定申告の内容に誤りがあると、納税額に差異が生じるため、ペナルティとして追徴課税が発生します。適切な経費計上を行い、申告漏れや税額の計算ミスを防ぐことが重要です。

過少申告加算税|納めるべき税額より少なく申告した場合の税金

過少申告加算税とは、本来納めるべき税額よりも少なく申告していた場合、または還付される税金が本来より多かった場合に課される税金です。

税率は、新たに納める税額が50万円以下の場合は10%、50万円を超える部分には15%の税率が適用されます。ただし、税務署から通知が来る前に自主的に修正申告を行えば、過少申告加算税は課されません。

過少申告加算税の主な原因は、帳簿の記帳ミスや計算誤りなどですが、税務調査の前に修正申告を行えば加算税が免除されるため、早めの対応が重要です。なお、修正申告は、法定申告期限から5年以内に所轄の税務署で手続きを行う必要があります。

無申告加算税|確定申告を行わなかった場合の税金

確定申告を行わなかった場合や、期限を過ぎた場合は、故意・過失を問わず「無申告加算税」を納めなければなりません。課税率は修正申告のタイミングや納税額に応じて異なります。

税務調査から通知がくる前に自主的に期限後申告を行った場合、本来の納付額の10%の無申告加算税がかかります。税務調査の事前通知後、税務調査後に期限後申告をした場合の税率は次のとおりです。

[税務調査の事前通知後に期限後申告をした場合]

| 納税額 | 無申告加算税の税率 |

|---|---|

| 50万円以下 | 納税額の10% |

| 50万円超~300万円以下 | 納税額の15% |

| 300万円超 | 納税額の25% |

[税務調査後に期限後申告をした場合]

| 納税額 | 無申告加算税の税率 |

|---|---|

| 50万円以下 | 納税額の15% |

| 50万円超~300万円以下 | 納税額の20% |

| 300万円超 | 納税額の30% |

不納付加算税(延滞税)|納めるべき所得税を期限内に納めなかった場合の税金

期限内に確定申告をしていても、納付期限までに所得税などの税金を納めなかった場合、延滞税が発生します。延滞税は、法定納期限の翌日から完納する日までの日数に応じて計算されるため、期限内の納付を徹底しましょう。

また、源泉所得税の納税義務のある個人事業主の場合、納付期限までに源泉所得税を納付していないと不納付加算税が発生します。

確定申告などで不明な点があれば税務署に相談できる

確定申告や開業に関する疑問があれば、税務署で相談することができます。相談方法は、税務署の窓口での相談のほか、電話での問い合わせや定期的に開催される相談会の利用などがあります。

確定申告前の2月中旬~3月中旬は税務署や電話相談窓口が混雑しやすいため、相談する場合は早めに行うことが大切です。税務署のウェブサイトには確定申告に関するよくある質問が掲載されているので、あわせて確認してみましょう。

また、税務署だけでなく、商工会議所でも相談を受け付けています。

事業用クレジットカード(ビジネスカード)で経費を払えば経理作業を効率化できる

個人事業主になったばかりの方や、これから開業を考えている方にとって、経理作業は難しく感じるかもしれません。

経理作業を効率化する方法のひとつに、事業用と私用のクレジットカードを分ける方法があります。個人事業主でも、事業用のクレジットカードを発行することが可能です。

私用のクレジットカードで事業の支払いを行うと、利用明細に事業用と私用の支出が混在し、仕分けが煩雑になります。しかし、事業用のクレジットカードを活用すれば、支出の管理がしやすくなり、経理作業の負担を軽減できます。

経理をスムーズに行うためにも、事業用と私用のカードを使い分けることがおすすめです。

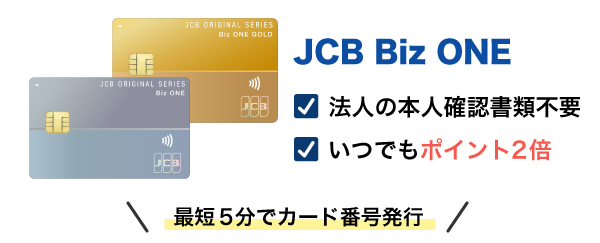

個人事業主向け!会計ソフトと連動できる便利なJCBのビジネスカード「Biz ONE」

「JCB Biz ONE」は、個人事業主の方が申し込みできるクレジットカードです。「弥生会計」「freee」「マネーフォワード ME」などの会計ソフトと連携可能で、経理作業の効率化に役立ちます。

「JCB Biz ONE 一般」は年会費が永年無料で利用できます。「JCB Biz ONE ゴールド」の年会費は5,500円ですが、初年度は無料で利用可能です。また、年間利用額が100万円以上(※)の場合、翌年度も年会費無料となります。

「JCB Biz ONE 一般カード」「JCB Biz ONE ゴールド」どちらも共通して、個人名義の場合は最短5分で発行できます。

- 年会費、ショッピングリボ払い・分割払い・スキップ払い手数料、キャッシングサービスご利用分、電子マネーチャージご利用分など一部のご利用分は集計の対象となりません。

よくある質問

-

事業に関連する費用は経費として計上できます。ただし、個人事業主本人の福利厚生費や健康診断費などは経費として認められません。

-

事業に関連する費用は経費として計上できます。ただし、個人事業主本人の福利厚生費や健康診断費などは経費として認められません。

- 「個人事業主が経費にできないもの一覧」はこちらをご覧ください。

-

個人事業主が経費にできる上限金額を教えてください

-

個人事業主が経費として計上できる金額に上限はありません。ただし、売り上げに対して交際費や交通費が不自然に高額な場合は、税務署から脱税の疑いを持たれる可能性があります。上限金額はないものの、適正な範囲内で経費を計上することが重要です。

-

個人事業主が経費を計上するメリットを教えてください

-

経費を計上することで、節税につなげられることが大きなメリットです。収入から経費を差し引いたものが所得となり、その所得に応じて税金が計算されます。よって、経費を計上して所得を減らすことで、納める税金を抑えられます。

-

個人事業主が経費を計上する方法を教えてください

-

費用の使い道にあった勘定科目を用いて帳簿に記載することで、経費として計上できます。経費として計上できるのは、事業に関する支払いに限られます。経費計上には領収証書やレシートなどの証拠書類が必要です。証拠書類はきちんと保管し、申告時に提出できるようにしておきましょう。

-

家賃は経費にすることができますか?

-

オフィスを借りている場合、家賃(賃貸料)は経費として計上できます。自宅を事務所として使用している場合は、家事按分で事業利用している面積の割合を計算し、一部を経費として計上することが可能です。

-

個人事業主が経費を不正計上してもバレないですか?

-

個人事業主は法人より規模が小さいため、不正な経費計上をしても「バレない」と考えがちですが、そのようなことはありません。個人事業主でも正しく仕訳し、適切に申告する必要があります。迷ったときは税理士に相談し、不正や誤りのないように経費を計上しましょう。

法人の本人確認書類不要!

最短5分で発行可能

初年度無料+条件達成で

翌年度も年会費無料

- 掲載内容は予告なく変更となる場合があります。

- 【監修者】

-

氏名:高柳政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。

関連記事を見る

個人事業主の方は、事業でもプライベートでも関係する支払いを「家事按分」することができますが、事業で利用している割合を超えて経費にすることはできません。税務署から指摘を受けないようにするためにも、事業に利用している割合を事前にしっかり計算しましょう。また、プライベートの支払いと事業の支払いで分けられるものは口座を分けておくと、確定申告の際の経費計上がスムーズに進みます。