基礎知識

カードローンの借り換えの仕組み|メリット・デメリットと返済シミュレーションを解説

更新日:2025年11月28日

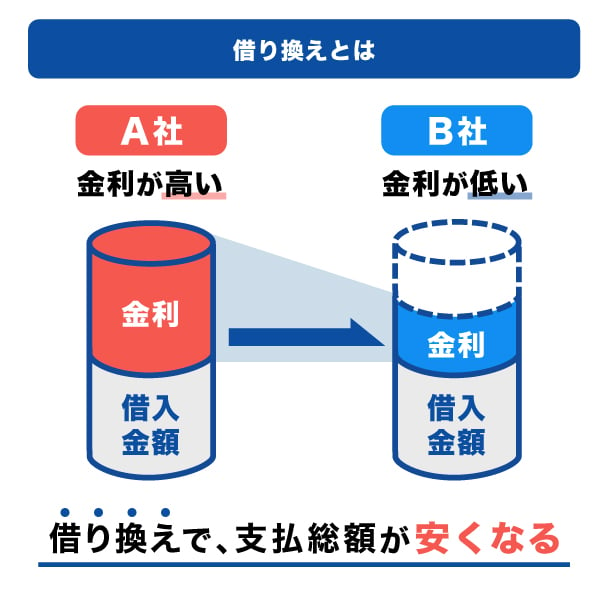

カードローンの借り換えとは、現在利用しているカードローンから、別のカードローンへ変更することです。

金利が低いカードローンに借り換えることで、同じ返済額・返済期間であれば支払総額を抑えられる場合があります。ただし、借り換え前より金利が高くなる場合や返済期間を延ばした場合など、条件によってはかえって支払総額が増えることもあります。

申し込みの前に返済シミュレーションを行い、返済総額や毎月の返済額がどの程度減るのか確認しておきましょう。

この記事でわかること

- カードローンの借り換えの仕組み

- カードローンの借り換えのメリット・デメリット

- カードローンの借り換えが向いている人・避けたほうがいい人

目次

カードローンの借り換えとは

カードローンの借り換えとは、新たにカードローンを契約し、そこから借りたお金を使って現在利用しているカードローンを清算することです。借り換え後は、新たに契約したカードローンを返済していきます。

金利が低いカードローンに借り換えることで、利息負担の軽減が期待でき、支払総額を抑えられる可能性があります。

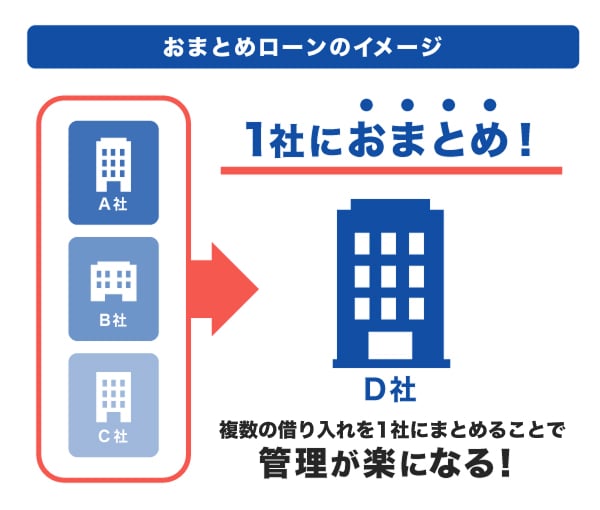

おまとめローンとの違い

おまとめローンとは、複数の借り入れを1社にまとめることです。新規でカードローンを契約する点は借り換えと同じですが、借り換えは1社のカードローンを別の会社に変更するのに対して、おまとめローンは複数あるカードローンを1社にまとめるという違いがあります。

複数のカードローンを利用していると、月に複数回の返済日が発生するため、返済日を忘れてしまう可能性があります。おまとめローンを活用することで返済日が月に一度になり、管理しやすくなるのがメリットです。

なお、借り換えと同様に、おまとめローンも契約先や借入総額によっては金利が下がることもあります。

クレジットカードのショッピングリボ払いからの借り換えも可能

クレジットカードのショッピングリボ払いとは、利用金額や件数にかかわらず、毎月の支払金額を一定にできる支払方法です。月々の負担を抑えながら、高額な買い物に利用できる点が大きなメリットといえます。

一方で、ショッピングリボ払いの金利は年15.00〜18.00%に設定されていることが多く、長期的に利用すると支払総額が大きくなることがあります。そのようなときは、カードローンへ借り換えることで利息の負担軽減が期待できるでしょう。

また、ショッピングリボ払いを利用するとショッピング利用可能枠が減るため、その分クレジットカードで買い物できる金額が減ることになります。カードローンに借り換えることでショッピング利用可能枠が空き、買い物に使える金額が増える点もメリットのひとつです。

リボ払いの借り換えは有効!返済のコツや借入前に把握したいデメリットを解説

カードローンの借り換えのメリット

カードローンを借り換えると、利息や毎月の返済額を減らせる可能性があります。カードローンの借り換えのメリットをそれぞれ詳しく見ていきましょう。

金利が下がることで利息を減らせる

金利とは、お金を借りるときに必要な対価の割合を表したものを指し、この対価を金額で表したものが「利息」です。カードローンの利息は、次の計算式のように借入金額と金利、利用日数によって計算されます。

利息=借入金額(利用残高)×金利(年利)×利用日数÷365日 (※)

- うるう年は366日で計算

金利の低いカードローンに借り換えることで、利息額が減り、最終的な支払総額を抑える効果が期待できます。ただし、支払総額を抑えられるのは、同じ借入金額と返済期間で比較した場合に限ります。

具体的にどれくらい利息が減るか知りたい人は、「[返済シミュレーション]借り換えによる返済額の差」をご覧ください。

毎月の返済額が減る可能性がある

カードローンを借り換えることで、毎月の返済額を抑えられる場合もあります。

毎月の返済額はカードローンによって異なるため、借入金額と返済期間が同じでも、毎月の返済額に差が生じることがあります。返済額を低く設定できるカードローンに借り換えることで、月々の負担を軽減できるでしょう。

カードローンの借り換えのデメリット

カードローンの借り換えにはデメリットもあります。場合によっては、借り入れができなかったり、借り換え前よりも支払総額が増えてしまったりすることもあるので、確認しておきましょう。

審査に通過しなければ借り換えられない

借り換えは、現在利用しているカードローン会社とは別の会社で新たに申し込むため、借り換え先であらためて審査を受けることになります。審査は、申込者が返済能力を有しているかを確認するために行われます。

審査の結果次第では、借り換えができないこともあるでしょう。たとえば、前回のカードローン契約後に転職や収入減少などの変化があった場合は、審査に通過しにくくなる可能性があります。

借り換える前より支払総額が増えてしまうことがある

金利の低いカードローンに借り換えても、毎月の返済額を抑えるために返済期間を延ばすと、その分利息が増え、支払総額が高くなる場合があります。

たとえば、金利が18.00%のA社で10万円を借り入れているところを、金利が15.00%のB社に借り換えて利用期間を長くした場合、利息額と支払総額は次のように変わります。

| A社 (借り換え前) | B社 (借り換え後) | |

|---|---|---|

| 借入金額 | 100,000円 | 100,000円 |

| 金利 | 18.00% | 15.00% |

| 利用日数 | 24ヵ月(730日) | 36ヵ月(1,095日) |

| 計算式 | 100,000×18.00%×730÷365 | 100,000×15.00%×1,095÷365 |

| 利息額 | 36,000円 | 45,000円 |

| 支払総額 | 136,000円 | 145,000円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

このシミュレーションでは、金利が3.00%下がりますが、毎月の返済額を抑えるために利用期間を延ばしたことで、利息額と支払総額が約9,000円増えてしまいました。

借り換えで支払総額を抑えられるのは、借入金額と返済期間が同じ場合に限られます。条件によっては、借り換えをしてもかえって損をすることもあるので注意しましょう。

カードローンの借り換えの審査で確認されること

借り換えの場合も、カードローンの新規契約と同様に「属性情報」と「信用情報」が確認されます。

属性情報とは、申込者本人や家族に関する情報のことで、次のようなものが含まれます。

属性情報の例

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸か持ち家か)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先の企業規模

- 雇用形態(正社員・非正規社員・アルバイト・無職など)

- 年収

信用情報の例

- ローンやクレジットの新規申し込みや契約内容

- 借入件数

- 借入金額

- 返済状況

- 返済遅延や債務整理などの取引事実に関する情報

なお、借り換えに限らず、カードローンの審査基準はどの金融機関でも公表されていません。

カードローンの審査の内容は?審査の必要性や影響を与える理由を解説

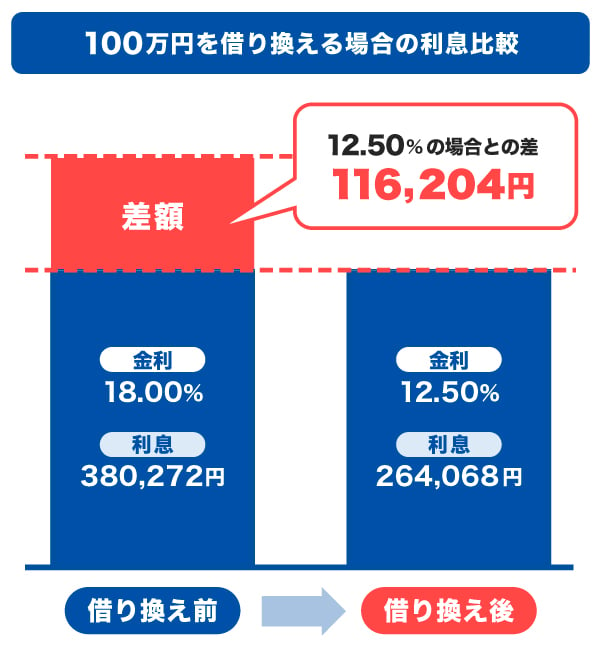

[返済シミュレーション]借り換えによる返済額の差

借り換えを行うと、具体的にどのくらい返済額を減らせるのでしょうか。

ここでは、金利18.00%のカードローンから金利12.50%のカードローンへ借り換えた場合のシミュレーションを紹介します。

100万円を借り換える場合

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 借入金額 | 1,000,000円 | 1,000,000円 |

| 金利 | 18.00% | 12.50% |

| 返済方式 | 毎月元金定額払い | 毎月元金定額払い |

| お支払い元金(月) | 20,000円 | 20,000円 |

| 支払回数 | 50回 | 50回 |

| 利息額 | 380,272円 | 264,068円 |

| 支払総額 | 1,380,272円 | 1,264,068円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

シミュレーション結果によると、借入金額100万円を金利18.00%のカードローンから金利12.50%のカードローンへ借り換えた場合、利息額は116,204円少なくなりました。

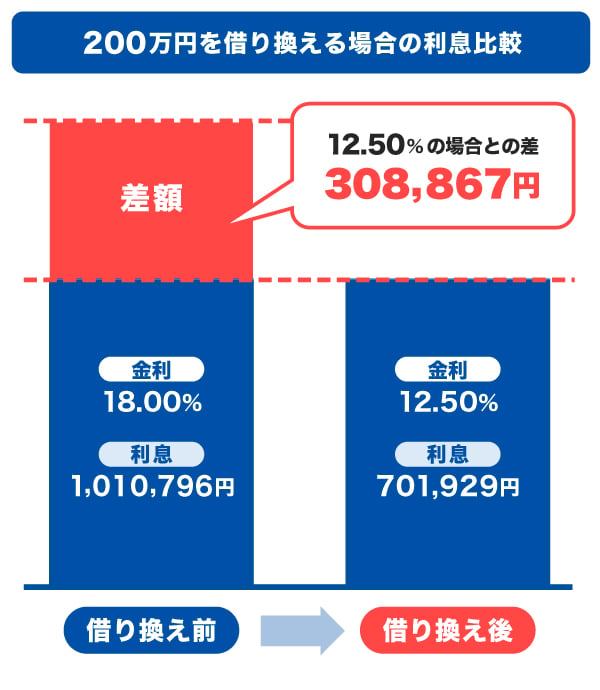

200万円を借り換える場合

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 借入金額 | 2,000,000円 | 2,000,000円 |

| 金利 | 18.00% | 12.50% |

| 返済方式 | 毎月元金定額払い | 毎月元金定額払い |

| お支払い元金(月) | 30,000円 | 30,000円 |

| 支払回数 | 67回 | 67回 |

| 利息額 | 1,010,796円 | 701,929円 |

| 支払総額 | 3,010,796円 | 2,701,929円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

借入金額200万円を金利18.00%のカードローンから、金利12.50%のカードローンへ借り換えた場合のシミュレーションでは、利息額は308,867円少なくなりました。

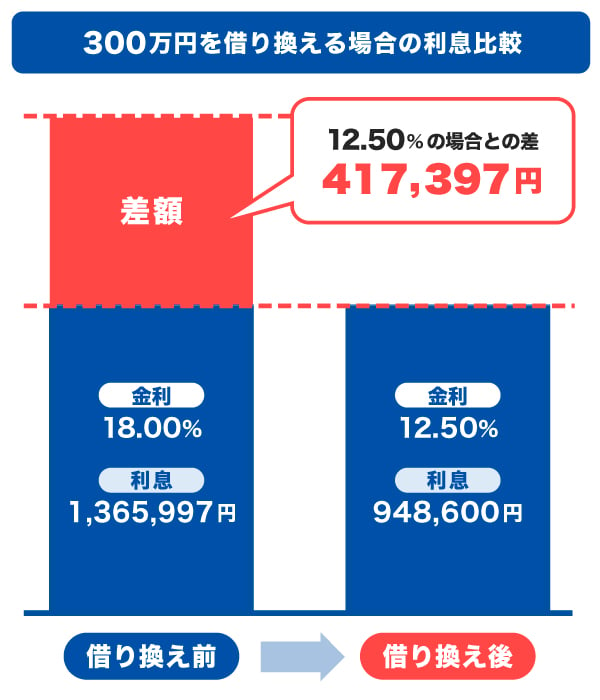

300万円を借り換える場合

| 借り換え前 | 借り換え後 | |

|---|---|---|

| 借入金額 | 3,000,000円 | 3,000,000円 |

| 金利 | 18.00% | 12.50% |

| 返済方式 | 毎月元金定額払い | 毎月元金定額払い |

| お支払い元金(月) | 50,000円 | 50,000円 |

| 支払回数 | 60回 | 60回 |

| 利息額 | 1,365,997円 | 948,600円 |

| 支払総額 | 4,365,997円 | 3,948,600円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

借入金額300万円を金利18.00%のカードローンから、金利12.50%のカードローンへ借り換えた場合のシミュレーションでは、利息額は417,397円少なくなりました。

借入金額100万円、200万円のシミュレーションと比較して、借り換えによる利息の低減効果が大きくなることがわかります。

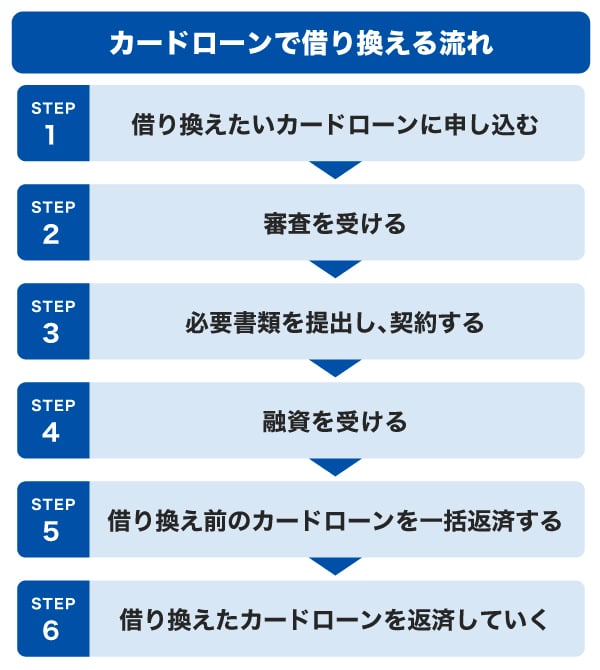

カードローンで借り換える流れ

カードローンで借り換えを行う流れは次の通りです。

まず、借り換え先のカードローンに新規申込を行います。審査に通過し、契約手続きが完了すると、融資を受けられるようになります。

借り換え先で融資を受けたら、そのお金で借り換え前のカードローンを一括で返済します。その後は借り換え先のカードローンを返済していく流れです。

カードローンの借り換えに向いている人

次のような人は、カードローンの借り換えによってメリットを得られる可能性があります。

- 契約中の借入先の金利が高いと感じている人

- 毎月の返済額を負担に感じている人

- 提携ATMが少なくて不便に感じている人

契約中の借入先の金利が高いと感じている人

契約中の借入先の金利が他社と比べて高い場合、借り換えによって支払負担を軽減できる可能性があります。

特に、借入金額が大きい場合は、金利の差が返済総額に大きく影響します。金利が1.00%変わるだけでも、長期的に見ると大きな差になるでしょう。

カードローンの金利の仕組み|利息の計算方法と選び方を解説

毎月の返済額を負担に感じている人

毎月の返済額はカードローンによって異なります。返済額を低く設定できるカードローンに借り換えることで、毎月の負担を減らせる可能性があります。

カードローンの支払いは完済まで毎月行うものなので、負担が大きいと感じる場合は、借り換えを検討するよいタイミングかもしれません。

提携ATMが少なくて不便に感じている人

カードローン会社によっては、提携コンビニATMや銀行が少なく、利用しやすい場所にないことがあります。借り入れや返済のために遠出しなければならないと、不便さを感じるかもしれません。

自宅や職場近くのATMを利用できるカードローンに借り換えれば、利便性が高まります。提携ATMによっては、ATM利用手数料を安く抑えられる場合もあるため、合わせて確認しておきましょう。

カードローンの借り換えを避けたほうがいい人

次のような人は、カードローンの借り換えをしてもメリットを得られない可能性があります。

- 現在の借入先の金利が低い人

- 信用情報に不安がある人

- 借入残高が少ない人や借入期間が短い人

現在の借入先の金利が低い人

カードローンの借り換えの効果を得るには、今よりも金利の低いカードローンへ変更することが大切です。すでに金利が低い金融機関から借り入れている場合は、借り換えを行っても利息額や支払総額が大きく変わらず、メリットを感じられない可能性があります。

信用情報に不安がある人

借り換えの審査では、属性情報と信用情報が確認されます。信用情報とは、カードローンやクレジットカードの契約や利用に関する個人情報のことです。

信用情報に不安がある人は審査通過が難しく、借り換えができない可能性があります。また、審査に通らなかった場合、その情報も信用情報に登録されるため、無理な借り換えは避けたほうがよいでしょう。

借入残高が少ない人や借入期間が短い人

借入残高が少ない人や借入期間が短い場合は、借り換えよりも早期完済を目指すほうが支払総額を抑えられる可能性があります。

借り換えを行っても返済総額がほとんど変わらないか、返済期間を延ばすことで逆に支払総額が増えることも考えられます。

借り換え先の選び方

カードローンの借り換えを成功させるには、自分に合った借り換え先を選ぶことが大切です。ここでは、借り換え先を選ぶ際のポイントを解説します。

できる限り金利が低いところを選ぶ

借り換え先は、できるだけ金利が低いところを選びましょう。借り換え前と金利があまり変わらない場合、利息軽減の効果が小さくなり、借り換えのメリットも薄くなってしまいます。

申し込み前には必ずシミュレーションを行い、借り換えによって支払総額がどの程度変わるのかを確認しておくことが大切です。

毎月無理なく返済できる金額のところを選ぶ

カードローンによって、毎月固定の返済額は異なります。返済額が高いカードローンに借り換えてしまうと、月々の返済負担が大きくなり、家計を圧迫する可能性があります。

借り換え先を選ぶ際は、毎月の返済額が無理なく支払えるかどうかも確認しましょう。

年1.30~12.50%の低金利(JCB比)カードローン「FAITH」

JCBのカードローン「FAITH」の場合、融資利率(金利)はキャッシングリボ払いでも最大で12.50%です。

JCBのクレジットカードのキャッシングリボ払い(15.00〜18.00%)と比べて低金利なので、利息の負担を軽減しやすくなります。

最短で即日融資も可能

「FAITH」の審査は最短で当日に完了します。

契約後は、最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

返済が困難なときは早めに専門家への相談を検討しよう

利用中のカードローンの返済が難しい場合、借り換えで返済負担を軽くしたくても、借り換え先の審査に通らないことがあります。借り換えができたとしても「返済額が大きく生活への影響が大きい」「返済負担がほとんど変わらない」といった状況になることもあるでしょう。

こうしたときは、さらに状況が悪化する前に、できるだけ早めに弁護士などの専門家へ相談することが大切です。

弁護士への相談に不安がある場合は、「法テラス」「全国の財務局多重債務相談窓口」「貸金業相談・紛争解決センター」といった公的な相談機関を利用するのもひとつの方法です。必要な情報やアドバイスを受けられる他、家計管理や生活再建の支援をしてもらえることもあります。

借金返済をする具体的な方法6つ|返済できない原因や注意点も紹介

よくある質問

-

カードローンで借り換えるメリットを教えてください

-

カードローンで借り換えるデメリットはありますか?

-

カードローンで借り換えるデメリットは、主に次の2つがあります。

- 審査に通過しなければ借り換えられない

- 借り換える前より支払総額が増えてしまうことがある

-

カードローンの借り換えの審査に通らない理由を教えてください

-

金融機関から具体的な理由が通知されることはありませんが、次のような要因が考えられます。

- 金融機関が定める基準を満たしていない

- 借入件数や借入金額が多い

- 過去に支払いや返済の遅延がある

- 短期間で複数のカードローンに申し込んでいる

- 申込内容や提出書類に不備があった

- 収入が不安定、または勤続年数が短い

- 在籍確認ができなかった

これらのなかで、自身に当てはまる項目がないか確認してみましょう。

-

クレジットカードの利用代金をカードローンで借り換えることはできますか?

-

クレジットカードのショッピング利用可能枠やキャッシング枠の利用代金をカードローンで借り換えることは可能です。借り換える場合は、返済シミュレーションを利用し、返済総額が減るか、毎月の返済額が減って負担を軽減できるかを事前に確認してみましょう。

-

消費者金融から銀行のカードローンに借り換えることはできますか?

-

消費者金融での借り入れを銀行のカードローンに借り換えることは可能です。消費者金融よりも金利が低いカードローンを選ぶことで、利息の負担軽減が期待できます。利用前に返済シミュレーションを行い、返済総額が減るか、月々の返済額が減るかを確認してみましょう。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

カードローンの借り換えは、低金利のカードローンに切り替えることで、同じ返済額・返済期間であれば支払総額を抑えることが可能です。ただし、借り換え後に返済期間を延ばしたり、借入額を増やしたりしてしまうと、かえって支払総額が増えてしまう場合もあるため注意が必要です。現在利用中のカードローンの金利が高いと感じる方は、借り換えを検討してみてはいかがでしょうか。