基礎知識

賢くお金を貯める方法!貯金が苦手でも実践できる習慣を紹介

更新日:2025年8月29日

賢くお金を貯めるコツは、収入から貯金額を差し引いた金額の範囲でやりくりすることです。これを「先取り貯金」や「先取り貯蓄」などといいます。

ただし、収入と支出が不透明なまま先取り貯金を始めても、貯金をやめてしまったり途中で貯金を崩してしまったりする可能性があります。貯金額を確実に積み上げるためには、土台となる貯金の仕組みづくりをすることが大切です。

そこで、お金を貯めるために大切な基本や注意点、貯金の仕組みづくりをする方法などを解説します。

この記事でわかること

- お金を貯めるための基本や考え方

- 1年で100万円を貯めるための具体的な手順や方法

- お金を貯めるうえでの注意点

目次

お金を貯めるために大切な3つの基本

まずはお金を貯めるために大切な3つの考え方を理解しておきましょう。

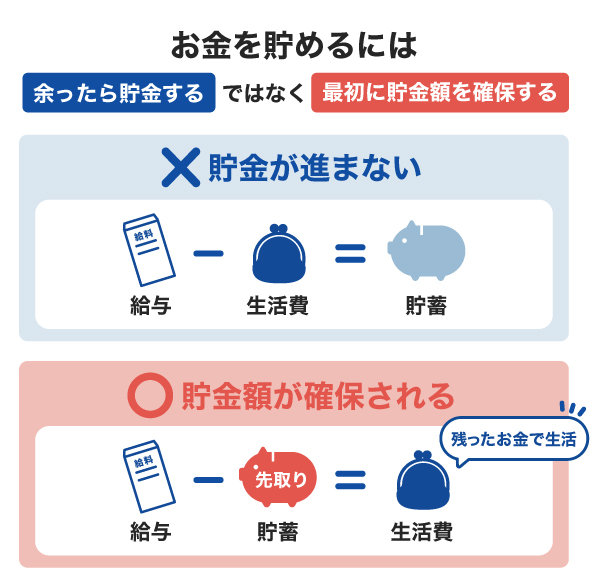

- 「余ったら貯金する」ではなく「最初に貯金額を確保する」

- 貯金目標を明確に設定する

- 収支を明確にする

「余ったら貯金する」ではなく「最初に貯金額を確保する」

貯金目標を達成するための鍵は、お金が余ったら貯金するのではなく、最初に貯金額を確保することです。「先取り貯金」や「先取り貯蓄」などともいわれています。

支出を優先して余った収入分を貯金しようとすると、計画通りに貯金が進まないことが多いです。「今月から〇〇円を毎月貯金しよう」と意気込んでも、欲しいものを優先してしまい、「貯金は来月から……」と後回しにしてしまう経験がある人もいるかもしれません。

お金を貯めるには、自分の意思に任せるだけではなく、先取り貯金の仕組みづくりを意識することがおすすめです。

先取り貯金の基本は、次の通りです。

- 収入から貯金する金額を先に差し引く

- 残った金額を「使えるお金」として予算を組む

毎月引き出して現金で確保するのもよいですが、先取り貯金用の口座を開設して、会社の財形貯蓄や銀行の積立定期預金、自動振替などの仕組みを活用することがおすすめです。毎月お金を移動する必要がなく、自動的に貯金する仕組みづくりが可能です。

貯金目標を明確に設定する

目標を設定すれば毎月の必要貯金額が明確になり、貯金計画を立てやすく、貯金へのモチベーションも維持しやすくなります。「何のために(目的)」「いつまでに(期限)」「いくら(目標金額)」の3つのポイントを軸にライフプランを考えましょう。

貯金目標の例

- 海外旅行の資金として1年後までに30万円貯めたい

- 結婚資金として3年後までに200万円貯めたい

- マイホームの頭金として5年後までに300万円貯めたい

- 子どもの大学進学費用として15年後までに200万円貯めたい

たとえば、1年間で50万円を貯めたい場合は、毎月約41,700円の貯金が必要です。目標に対して毎月の貯金額が大きく感じる場合は、「まずは3ヵ月で10万円」などと自分が達成しやすいゴールを設定するとよいでしょう。

目標を達成するために、通帳を記帳したり貯金額を表やグラフに記録したりして、目に見える形で貯金の達成感を味わうのもおすすめです。

収支を明確にする

お金を貯める第一歩は、支出を収入未満に抑えることです。家計が赤字の状態では、貯金に回せるお金がありません。たとえ先取り貯金の仕組みをつくっても、切り崩さなければならなくなってしまいます。

不要な支出を抑えるためにも、収支のなかでも特に支出を具体的に把握しましょう。具体的な支出額がわかれば、節約できる箇所の判断が可能です。

たとえば、コンビニでコーヒーや昼食代に毎日1,000円使っている場合、月間3万円、年間では36万円を費やしていることがわかります。

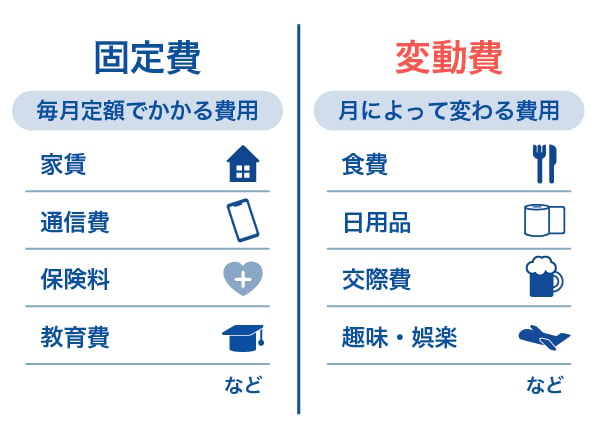

なお、支出は、固定費と変動費の2つに大きく分けられます。

支出を見直す際は、一度見直せば節約効果が続く固定費からがおすすめです。

1年で100万円のお金を貯めることは可能?

1年で100万円を貯めることは可能です。ただし、収入と支出に合った方法で、無理なく貯金をすることが大切です。

1年間で100万円を貯めるには、賞与の有無や貯金の頻度に応じて、具体的な計画を立てるとよいでしょう。1年間で100万円を貯めるための計画例は、次の通りです。

| 貯金の頻度 | 貯金額 |

|---|---|

| 毎月 | 約84,000円 |

| 毎月+賞与 | 例1.毎月3万円+賞与64万円 |

| 例2.毎月4万円+賞与52万円 | |

| 例3.毎月5万円+賞与40万円 | |

| 賞与のみ | 100万円 |

1年で100万円を貯めるために必要な月間貯金額は、約84,000円です。貯金に回せる賞与の金額によっては、毎月の貯金額が3万円でも、100万円を目指せます。

年間で100万円以上の賞与がある場合は、仮に毎月の貯金額を0円にしても、賞与を貯金に回せば、100万円の貯金を達成できます。

賞与がない場合は、無理のない範囲で毎月の貯金額を設定し、余裕がある月には普段より多めに貯金することで、目標金額に近づけるようにするとよいでしょう。

1年間で100万円を貯める方法[やること6つ]

ここからは、1年間で100万円を貯めるための具体的な手順を6つ紹介します。

実践したあとも、それぞれ継続できているかを定期的に見直すことがおすすめです。

- 固定費を見直し、削減する

- 変動費を見直し、削減する

- 口座を分けてお金を管理する

- 先取り貯金を徹底する

- 支出の上限を設定する

- 家計簿をつけて収支を管理・把握する

1.固定費を見直し、削減する

固定費は毎月必ず発生する支出です。見直しには多少の労力がかかりますが、一度削減すると生活スタイルを大きく変えることなく継続的に効果が得られます。

ここからは、見直すことで支出削減の効果を得やすい固定費を3つ紹介します。

- 通信費

- 動画や音楽配信サービスなど

- 保険料

通信費

通信費の見直しは、数ある固定費のなかでも取り組みやすく、大きな効果が期待できます。

たとえば、契約している携帯電話会社を大手キャリアから格安スマホへ切り替えることで、月々数千円削減できる可能性があります。毎月の料金が8,000円から3,000円になった場合、1ヵ月あたり5,000円、1年あたり6万円の節約が可能です。

同じ携帯電話会社であっても、プランを変更したり、使っていないオプションを解約したりすることも効果的です。

インターネット回線を契約している場合は、携帯料金同様に、プランや契約会社を見直すとよいでしょう。電気やガス、携帯料金とのセットプランを提供している場合もあります。

動画や音楽配信サービスなど

動画や音楽配信サービスなどは、ひとつのサービスが少額でも、積み重なると大きな出費になります。

動画や音楽配信サービスなどの費用を抑えるコツ

- 使っていないサービスを解約する

- 無料プランでも十分なサービスは有料プランを解約する

- 同じカテゴリで複数契約している場合はひとつに絞る

動画や音楽配信サービスなどを見直す際は、契約しているすべてのサービスを比較検討し、本当に必要なサービスを取捨選択するとよいでしょう。

保険料

保険の見直しは、ライフプランに沿った適切な内容を選ぶことで、大幅な節約が期待できます。どの保険においても、年齢や家族構成、貯金額などによって必要な保障内容や保険金額が異なるため、ライフステージが変わるごとに見直すことが大切です。

各保険の見直しポイントは、次の通りです。

| 生命保険 |

|

|---|---|

| 自動車保険 |

|

| 火災保険・地震保険 |

|

保障が厚くなるほど保険料が上がるため、自分に合った保障を把握したうえで契約しましょう。

2.変動費を見直し、削減する

変動費とは、食費や日用品費など毎月の支出額が変動する費用であり、日々の生活習慣が大きく影響する支出です。

たとえ固定費を削減できても、変動費が増えてしまうと貯金が困難になるでしょう。節約効果は固定費ほど大きくないものの、工夫次第で即座に削減できる変動費も無視してはなりません。

たとえば、毎日の昼食代に1,000円かかっている場合に、週に1回だけでもおにぎりやお弁当を持参するだけで、1ヵ月あたり4,000円を節約できます。気が乗らない飲み会を月に1回だけ断ると、約5,000円の節約が可能です。2つ組み合わせれば、1ヵ月で約9,000円の支出を抑えられます。

ここからは、見直すことで支出削減の効果を得やすい変動費を3つ紹介します。

- 食費

- 交際費

- 趣味・娯楽費

食費

食費は、さまざまな支出のなかでも大きな割合を占める支出です。お金を貯めるためには、食費の削減を無視することはできません。

食費を抑えるには、外食を減らすことがおすすめです。外食やデリバリーを控え、自炊を習慣化することで、大きな食費削減が期待できます。

まとめ買いで無駄を削減するのもよいでしょう。買い物の回数が減れば、余計なものを購入してしまう機会を削減できます。買い物リストを作り、必要なものだけを購入することで、無駄な支出を抑えることが可能です。

交際費

交際費は、上司や同僚との飲み会や親戚付き合い、冠婚葬祭などさまざまです。場合によっては、自分ひとりで判断できない付き合いもあるでしょう。

ただし、家計を優先して貯金をしたい場合は、次のように交際の仕方を変えてみるのもひとつの手段です。

交際費を賢く抑える方法の例

- 気が乗らない飲み会や食事会は参加しない

- 決めた予算の範囲で参加する

- 開催回数が多い飲み会や食事会は参加回数を少しだけ減らす

- ディナーではなくランチにする

人とのつながりを大切にしながらも、交際費を賢く抑える方法を考えるとよいでしょう。

趣味・娯楽費

趣味や娯楽費は、趣味にかかる費用や友人・恋人と過ごすための支出であり、工夫次第で大きく削減が可能です。

趣味・娯楽を抑える方法の例

- レンタルや中古を活用する

- 無料や低コストで楽しめる趣味や方法を見つける

- 自宅での持ち寄りパーティや公園ピクニックなどに内容を変える

- 無料イベントなど低コストでも楽しめる方法を見つける

たとえば、洋服やバッグなどをシーズンごとに購入している場合は、レンタルや中古で代用するのもよいでしょう。

無料や低コストで楽しめる趣味には、ジョギングやDIY、写真撮影などが挙げられます。

友人や恋人と楽しいときを過ごすなら、豪華なディナーだけでなく自宅でちょっとしたパーティを開いたり公園でピクニックをしたりするのもおすすめです。

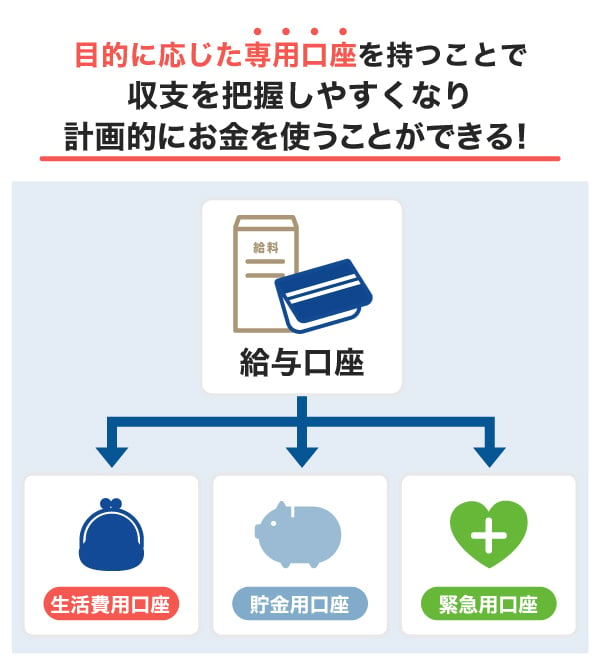

3.口座を分けて管理する

お金を貯めるためには、口座を分けてお金を効率的に管理することも有効です。生活費や貯金、趣味など、目的ごとに口座を分けると、それぞれの収支を把握しやすくなり、お金を計画的に使えるようになります。

次の図のように、給与が振り込まれたら、それぞれの予算に従って入金する仕組みにすると、予算内でのやりくりがしやすくなります。

専用口座の例は、次の通りです。

| 給与口座 | 給与が振り込まれる口座。 |

|---|---|

| 生活費用口座 | 食費や光熱費、娯楽など、日常の支出に使うための口座。 |

| 貯金用口座 | 将来の目標に向けた資金を貯めるための口座。基本的に引き出さない。 |

| 緊急用口座 | 急な医療費や修理費など、予測不能な支出に備えるための口座。 |

4.先取り貯金を徹底する

お金を着実に貯めるには、先取り貯金を徹底することが重要です。

先に貯金額を確保することで無駄遣いを防げるうえ、余ったお金でやりくりする習慣が身に付き、生活費を抑える意識が高まる効果が期待できます。

先取り貯金を徹底するには、自分に合った方法を取ることが大切です。

貯金の目的別に封筒を用意して現金で貯めていくのもよいでしょう。現金の振り分けが面倒な人や現金管理が不安な人は、口座への振り分けを仕組み化するのもおすすめです。

銀行の自動振替サービスを活用すれば、指定口座から指定口座へ、指定した日に指定金額を自動で移動でき、給与日に生活費用口座へ20万円、貯金用口座へ3万円などの指定が可能です。賞与がある特定の月には異なる設定も可能なため、年間の貯金計画を設定できます。

すでにある仕組みを上手に活用して、先取り貯金の徹底を図りましょう。

5.支出の上限を設定する

「食費は月30,000円以内」「交際費は月10,000円以内」など、支出項目ごとに予算を決めておきましょう。

支出項目ごとに金額を設定して予算内の支出を心掛けることで、無駄遣いを防げます。予算内で上手にやりくりできるようになると、予算を縮小でき貯金額を増やせる可能性もあります。

現金で支払う場合は、支出項目ごとの予算金額を封筒や財布に分けて管理することがおすすめです。

6.家計簿をつけて収支を管理・把握する

支出項目ごとに予算を設定するだけでなく、予算内でやりくりできているかを定期的に確認することが大切です。収支を管理・把握するには、家計簿をつけることが有効です。

家計簿をつける手段はさまざまのため、自分の性格や生活習慣などに合った方法を見つけるとよいでしょう。

家計簿の種類別の特徴は次の通りです。

| 市販の家計簿 |

|

|---|---|

| ノートや手帳 |

|

| 表計算ソフト |

|

| 家計簿アプリ |

|

手書きタイプの家計簿は細かく管理したい人に向いているといえます。

一方で、家計簿アプリはキャッシュレス派の人に向いているといえます。スマホですぐに入力できるだけでなく、クレジットカードや銀行口座の連携により簡単に記録ができるのがメリットです。

家計簿を続けるコツは、まずはざっくりと始めることと記録するタイミングを決めておくことです。

細かすぎる記録はストレスに繋がる可能性があるため、忙しい場合は週末にまとめて記録するなどまずはざっくりと始めるのもよいでしょう。

1年間で100万円を貯めるために大事なことは、毎月の支出の一番大きな金額から見直しをすることです。支出額の大きなものから見直しをすると、効果が出やすくなります。たとえば、家賃です。家賃を抑えることができると、毎月の支出額を数万円削減できる可能性があります。ただし柔軟に変更できる項目ではないため、更新のタイミングや引っ越しの予定がある場合に検討してみましょう。他には、通信費や保険などの取り組みやすい項目は、早めに見直しするとよいでしょう。

- CFP認定者・ファイナンシャルプランナー

- 小宮 崇之

お金が貯まらない人はチェック|お金を貯めるためにやめること

お金を貯めるためには、ついついやってしまう行動も見直す必要があります。お金がなかなか貯まらない人は、次の行動をとっていないか、確認してみましょう。

衝動買い・無計画な出費をやめる

セールや広告に惑わされて必要のないものを購入したり、新商品や限定品の飲み物、お菓子などをつい購入してしまったりしていないでしょうか。

衝動買いや計画にない出費をしている場合は、控えましょう。たとえ飲み物やお菓子など小さな出費であっても、積み重なると大きな支出になります。

買い物をするときは買い物リストを作り、必要なものだけを購入するようにしましょう。リストにないものを欲しくなったときは、本当に必要かを都度見極める習慣をつけることがおすすめです。

頻繁な外食・デリバリーをやめる

外食やデリバリーの頻度を減らし、自炊を習慣化することがおすすめです。一度に節約できる金額は小さかったとしても、積み重なれば大きな節約になり貯金につながります。

「外食は週1回まで」などとルールを決め、自炊を心がけましょう。

一度に複数日分の料理を調理する「作り置き」をすると、忙しい日でも自炊を続けられます。今まで外食が中心で自炊への急な切り替えが難しい場合は、頻度を減らしたり、スーパーやコンビニなどのお弁当やお惣菜を自宅で食べる中食に切り替えたりすることも方法のひとつです。

また、安価な食材を使ったレシピを取り入れることで、食費をさらに削減できます。

お金を貯めるうえでの注意点

お金を貯めるために今までの習慣を変える場合でも、次の点に注意することが大切です。

無理な貯金計画を立てない

無理が生じる貯金計画は長続きせず、挫折の原因となる可能性があります。継続できるかどうかを考え、収入や生活スタイルに合った貯金額を設定することが大切です。

毎月の貯金額は、収入の10~20%を目安にするとよいでしょう。

極端に節約しすぎると、ストレスが溜まってリバウンドの原因になるため、急激な生活水準の変化を避けましょう。

短期的な結果を求めすぎない

貯金は長期的な視点でコツコツと続けることが重要です。

「1ヵ月で数万円貯める」よりも「1年で〇万円」といったように、長期目標を立てて小さな積み重ねを意識するとよいでしょう。

遠い将来に向けた貯蓄を目指すなら、複利効果を活用するのもおすすめです。余裕資金の範囲内で、長期間の運用によって資産を増やす積立投資などを取り入れてみましょう。

周囲と比較しすぎない

他人の貯金額や生活スタイルを気にしすぎると、自分の計画に影響を及ぼす可能性があります。

たとえば、同じ30代であっても、年収が300万円の人と年収が500万円の人、独身の人と4人家族の人など、収入や生活スタイルが異なれば、貯金額や資産額は異なります。他人との比較を避け、あくまで自分の収入と生活にもとづいた貯金計画を立てましょう。

たとえ貯金の達成額が他人と違っても、現時点の状況や環境をしっかりと確認して、自分に合った計画や行動をすることが大切です。

余力があるなら取り組みたいこと1:収入を増やす

お金を貯めるためには、支出の見直しだけでなく、収入を増やすことも意識するとよいでしょう。支出の見直しと収入の増加の相乗効果で、貯金額をさらに増やせる可能性があります。

収入を増やす方法の例は、次の通りです。

| 給与を上げる |

|

|---|---|

| 手取りを増やす | 利用できる控除を活用する (医療費控除・ふるさと納税・iDeCoなど) |

| 副収入を増やす |

|

| 副業する |

スキルを活かせる仕事を請け負う (デザイン・翻訳・コンサルなど) |

余力があるなら取り組みたいこと2:資産運用で増やす

自分が希望するライフプランを実現するには、貯蓄と投資の方法を使い分けながら、資産を形成することが大切です。

| 貯蓄 | 投資 | |

|---|---|---|

| 特徴 | お金を蓄えること | 利益を見込んでお金を投じること |

| 例 | 銀行預金など | 株式、投資信託など |

銀行預金は、資金を預けておける金融商品です。必要なときに必要な金額を自由に引き出せるメリットがある一方で、お金を増やせる可能性が低い点はデメリットといえるでしょう。

教育資金や老後資金など、遠い将来のためにお金を育てたい場合は、貯蓄よりも投資のほうが有効な手段といえます。特に若い世代から始めれば時間を味方に付けることができ、効率的な資産形成が期待できます。

資産運用における投資の基本的な考え方

投資を活用して資産を形成したいと考えていても、投資には元本割れのリスクがあることから、なかなか踏み出せない人もいるでしょう。元本割れとは、投じたお金よりもお金の価値が低くなってしまうことを指します。

しかし、次の3点(長期・積立・分散)を意識することで、元本割れリスクを抑えて安定的な運用ができる可能性があります。

| 長期 |

長い期間、投資を続けること 複利効果(※)が得られ、安定した収益を確保できる |

|---|---|

| 積立 |

あらかじめ決めた金額を購入し続けること 高いときは少なく、安いときは多く購入でき、平均購入単価が抑えられる |

| 分散 |

投資先を分散して購入すること 値動きの異なる資産(国内/国外、株式/債券/不動産など)に分散して投資することで、価格変動リスクを抑える 積立も時間を分散させる効果がある |

- 投資や預金などで得られた収益を、当初の元本にプラスして得られる利益

長期・積立・分散を意識した投資は、一攫千金を狙うようなギャンブルではなく、投資初心者でも安定した運用を狙える可能性があります。特に20代や30代などの若い世代は、30年、40年と長期投資できる可能性があり、たとえ少額であっても資産を大きく形成できる可能性があります。

投資は当面使わないお金で行う

投資は余裕資金で行うことが重要です。

株式や投資信託などの運用商品は、市場の影響を受けて価格が上下する商品であるため、生活資金や数年後に必要なお金で運用をすると、必要な時期に価格が下がってしまう可能性があります。

投資は、病気やケガ、家電の故障など、予測不能な出費に対応するための資金を確保したうえで、余裕資金で始めるとよいでしょう。

生活費は、半年分の金額を目安に、元本が保証される普通預金で貯蓄・管理することが大切です。

初心者も始めやすいNISAを活用する

投資を始める際は、NISA(少額投資非課税制度)の活用が選択肢のひとつとなるでしょう。NISAを活用することで、運用益にかかる税金が非課税になり、効率よく資産を増やすことが可能です。

投資で得た利益には20.315%の税金がかかりますが、NISAを活用すれば税金がかからず、すべての利益を受け取れます。たとえば10万円の利益が出た場合、NISAを活用しなければ約8万円となるところ、NISAを活用すれば10万円を受け取ることが可能です。

また、少額から始められるのも魅力のひとつです。金融機関によって異なりますが、毎月100円や1,000円といった少額から始められます。特に投資初心者の場合は少額から始めるとよいでしょう。

NISAにはつみたて投資枠と成長投資枠の2つがありますが、なかでもつみたて投資枠は、長期・積立・分散を実践しやすい制度です。たとえ少額であっても、時間をかけて投資することで価格変動リスクを分散し、安定的に資産を増やせる可能性があります。

よくある質問

-

社会人がお金を貯める方法を教えてください。

-

社会人が効率的にお金を貯めるには、支出を見直し、収入の一部を「先取り貯金」することが重要です。

まずは節約効果の高い固定費(通信費など)を削減するとよいでしょう。そのうえで、変動費(食費や娯楽費など)を抑えることで、節約への意識が高まり、生活費全体の支出が見直せます。

-

1年で100万を貯めるには、どうしたらいいですか?

-

1年で100万円を貯めるには計画的な貯金が必要であり、そのために支出管理をしっかり行う必要があります。

なお、ボーナスを考えずに1年で100万円を貯めるには、毎月約84,000円の貯金が必要です。

仮にボーナス30万円を貯金に回した場合は、毎月約59,000円の貯金で達成可能です。 -

少ない収入でお金を貯める方法を教えてください。

-

少ない収入でも貯金は可能です。

まずは「先取り貯金」で収入の一部を貯金に回すようにしましょう。あわせて、固定費(通信費や家賃)の見直しや、外食を控えて自炊を増やすなど日々の節約を実行することが大切です。

-

お金が貯まる人の特徴は?

-

お金が貯まる人の特徴としては、支出をしっかり管理できていることと、貯金する習慣または仕組みづくりができていることが挙げられるでしょう。

お金を貯めるには、支出を明確に管理したうえで、先取り貯金(収入-貯金=支出)を実践することが大切です。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

お金を貯めるためには、最初に貯金額を決めることが重要です。自分の人生の目標などから、毎月いくらの金額を貯金するかを決め、残りのお金でどのように生活をするのかを考えましょう。毎月の貯金額を多く設定すれば、当然、残りの使えるお金は少なくなるため必然的に支出を削減しなければ生活ができなくなります。そうやって強制的に、貯金をする仕組みを作っていくことが大事です。