基礎知識

銀行融資とは?種類や審査の流れ、必要書類を解説

更新日:2025年7月25日

金融機関からお金を借り入れる方法のひとつとして「銀行融資」があり、銀行が事業主に対して事業用資金を貸し出すことをいいます。

銀行融資はほかの資金調達方法と比べて金利が低いことが特徴であり、法人だけでなく個人事業主でも受けることが可能です。ただし、返済能力の確認や創業融資の場合には、事業の将来性を伝えるための厳格な事業計画書などが必要となり、審査にも時間がかかります。

この記事では、銀行融資の種類や審査の流れなどを詳しく解説しています。銀行融資以外の借り入れ方法も紹介しているので、事業用資金の借り入れを検討している方は、ぜひ参考にしてください。

この記事でわかること

- 銀行融資の特徴と種類

- 銀行融資を受ける際の審査の流れ

- 銀行融資以外でお金を借り入れる方法

目次

銀行融資とは:銀行が事業用資金を貸し出す制度

銀行融資とは、銀行が法人や個人事業主に対して、事業用資金を貸し出す制度のことです。

融資を行う銀行は、都市銀行・地方銀行・信用金庫・信用組合・ネット銀行など、さまざまです。

ネット銀行や都市銀行、信用銀行の多くは、個人事業主にも対応しています。

銀行融資の特徴

銀行融資は、事業用の資金調達を行う方法のなかでも、低金利かつ大きい金額を借りられることが特徴です。ただし、低金利でお金を借り入れできる分、審査に時間がかかるうえに、原則、保証や担保を求められます。

ここでは、銀行融資の特徴を詳しく解説します。

金利が低い

銀行融資は、ほかの資金調達方法と比べて、低い金利でお金を借り入れることができます。金利が低いことで返済時の負担を抑えられるため、事業用資金の融資を受けるうえで大きなメリットといえるでしょう。

具体的な金利は、借り入れする個人や企業の信用力のほか、借入先の銀行などにより異なりますが、1.00~4.00%で設定されているのが一般的です。ただし、同じ銀行であっても、借り入れの種類により金利や返済期間の条件は異なります。

利用可能枠(限度額)が大きい

銀行融資は、ほかの資金調達方法と比較して利用可能枠(限度額)が高く設定されているため、大きな金額を借りやすいことも特徴です。

業務実績や信用力によっては、1,000万円以上の融資を受けられます。さらに、高い信用力をもつ企業が有価証券や不動産などの高額な担保を提供する場合は、数千万~数億円を借り入れることも可能です。

審査に時間を要する

銀行融資では、融資の審査に複数名が関わり信用調査や書類の確認などを行うため、融資開始までに1ヵ月以上の時間がかかる場合もあります。特に、借り入れたい金額が大きい場合や複雑な融資案件は、審査で確認する事項が増えるため、長い時間を要します。

融資取引が2回目以降になる銀行であれば、審査期間が短縮され、早ければ1~2週間程度で融資を受けられる場合があります。

保証や担保を求められることがある

銀行融資は、原則、事業に係るお金を借りる際に、銀行から保証や担保を求められます。担保とは、債務者が債務を返済できない事態に備えて、損害を補うために事業主が差し出すものです。銀行が担保を求めるのは、融資をした事業主が返済できなくなったときでも、資金回収することを目的としています。

個人事業主の場合は、有価証券や不動産などの担保、連帯保証人の準備が困難な場合があることから、保証協会を使った融資が多いです。

個人事業主にはJCBのカードローン「FAITH」が便利

銀行融資は、金利が低く、利用可能枠(限度額)が高いという特徴がありますが、審査に時間がかかるのがデメリットで、保証や担保を求められることもあります。「銀行融資は借り入れのハードルが高い」と感じている方もいるでしょう。

JCBのカードローン「FAITH」では、2023年2月21日(火)より自営業・個人事業主の方の申し込み受付がスタートします。個人事業主で事業資金の借り入れをご希望の方は、「FAITH」をぜひご検討ください。

「FAITH」の融資利率(年利)は、キャッシングリボ払いでも最大12.50%です。申し込みはWEB上で完結し、最短当日に審査が完了します。契約後は、WEBまたは電話の申し込みによって最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

銀行融資の種類

| 銀行融資の種類 | 用途 |

|---|---|

| 信用保証協会の保証付き融資 | 事業資金 |

| プロパー融資 | 事業資金 |

| ビジネスローン | 事業資金 |

| カードローン | 用途は自由(ただしサービスによっては事業資金としての借り入れは不可) |

ここでは、銀行融資の種類について詳しく解説します。

信用保証協会の保証付き融資

「信用保証協会」とは、中小企業や小規模事業者が資金調達をしやすくするためにサポートする公的機関です。「信用保証協会の保証付き融資」とは、銀行から融資を受けるときに信用保証協会が連帯保証をすることで、借りやすくなる融資制度です。

銀行から保証や担保が必要になった場合でも、信用保証協会の保証を受けることができれば、問題なく融資を受けられます。また、万が一、事業主が借り入れしたお金を返済できなくなった際には信用保証協会が代位返済を行いますが、事業主が返済を免れるわけではありません。事業主はその後、信用保証協会に対して返済を行う責任があります。

信用保証協会の保証付き融資は、一般融資よりも低金利で資金調達が可能です。ただし、保証料がかかることや、融資金額の上限があり、無担保の場合は8,000万円、担保を提出する場合は2億8,000万円と決められています。

プロパー融資

「プロパー融資」とは、信用保証協会の保証を利用せず、事業主が銀行から直接融資を受ける融資制度です。プロパー融資は、金利が低く、利用可能枠(限度額)がない点がメリットです。しかし、貸し付けたお金が将来回収不能になるかもしれないリスクを銀行側がすべて負うことになるため、審査通過が難しい傾向があります。

プロパー融資を受けるためには、高い業績を上げ続けるなど、事業の信用力が必要です。そのため、起業したばかりの法人や個人事業主など、信用力が低い場合には、プロパー融資を受けることは困難な場合が多いです。

ビジネスローン

「ビジネスローン」とは、事業資金専用のローン商品です。銀行以外のクレジットカード会社や消費者金融業者でも取り扱っており、利用可能枠(限度額)や金利は各社で異なります。

ビジネスローンで借りたお金は、新規事業の立ち上げ資金、設備投資資金、取引先への支払い資金など、事業に関わる資金であることが前提です。

また、ビジネスローンは無担保・無保証人で申し込みができることが一般的ですが、その分借り入れられる限度額は少なくなります。審査から融資までのスピードは、プロパー融資や信用保証協会の保証付き融資と比べると早い傾向があります。

カードローン

「カードローン」とは、個人向けの融資サービスです。

事業資金の調達に特化した商品ではないため、事業資金としては使用できない場合もあります。申し込み前に確認しましょう。

また、カードローンは、どの金融機関から借り入れを行うかによって金利や利用可能枠(限度額)、融資までにかかる時間などが異なります。

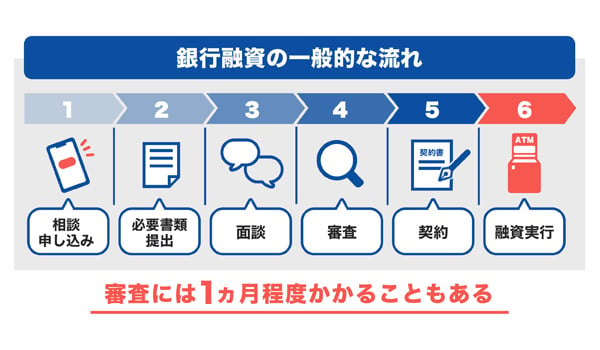

銀行融資の流れ

ここでは、銀行融資を受ける流れを説明します。

相談・申し込み

銀行融資の申し込みは、支店の窓口で直接申し込む方法と、WEB上で申し込む方法があります。

申し込みの前に担当者に相談したい場合は、まずは各支店の窓口などで相談しましょう。事前に相談しておくことによって、融資の条件や融資が承認された事業者の傾向、必要な資料などを知ることが可能です。

必要書類の提出

申し込み後、必要書類を提出します。必要書類は銀行ごとに異なりますが、主に次の書類が指定されます。

- 決算書3期分(損益計算書・貸借対照表など)

- 試算表

- 資金使途明細

- 受注明細

- 事業計画書

- 資金繰り表

- 登記簿謄本

- 印鑑証明書

- 納税証明書

- 銀行取引明細書

- 確定申告書

必要書類は銀行により異なりますが、「本人確認書類(個人事業主の場合)」「商業登記簿謄本(法人の場合)」「納税証明書類」「許認可証の写し(許認可が必要となる事業の場合)」は必ず提出が必要です。

提出書類の漏れや、書類の内容に不備があると、銀行融資の審査に通過できなくなる可能性があります。審査に通過するためにも、必要書類の準備は確実に行いましょう。

面談

カードローンやビジネスローン以外で、銀行から事業資金の融資を受ける場合は、銀行担当者との面談が必要です。面談では、「借りたお金を何に使うのか」や「どうやって返済するのか」など、書類だけで判断しにくい部分を聞かれます。

審査

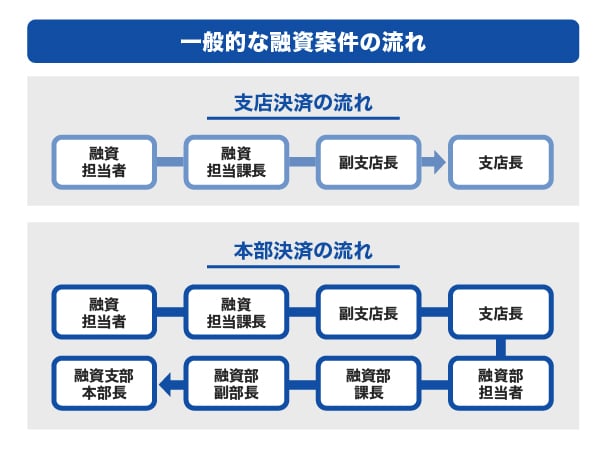

面談後、融資の可否を判断する審査が行われます。審査の内容や基準は非公開とされていますが、主に次のような流れで行われます。

銀行融資を受けるための審査には複数名が関わり書類などの確認を行うため、1ヵ月以上かかることもあります。審査中に追加で書類の提出を求められる場合もあるので、その際には迅速に対応し、審査結果を待ちましょう。

融資金額によって、支店長決済で融資が決まるケースや本部決済が必要となるケースにわかれます。各銀行によって基準は異なりますが、おおむね融資金額が億単位になった場合は本部決済が必要となるとイメージしておきましょう。

契約

審査に通過すると契約に進み、複数の契約書を提出します。契約書の内容に不備がなければ契約が締結し、指定の銀行口座へ入金されて、融資は終了です。

銀行融資の審査のポイント

銀行融資の審査内容は明確には提示されていません。一般的には、事業内容や返済能力などを念入りに確認されます。

そのため、借り入れたい金額と根拠ある使用目的、明確な返済計画を伝えることが大切です。また、どのような事業をしているか説明するための事業計画書を作成し、収益見込みと返済の見通しを明確に伝えましょう。

銀行融資以外の借入方法

銀行融資のハードルが高いと感じる人や、審査に通るか不安な人は、銀行融資以外の借入手段も選択肢として検討してみましょう。

- 日本政策金融公庫

- ノンバンクのビジネスローン

- ノンバンクのカードローン

それぞれの借入方法の概要と、どのような人に向いているかを解説します。

日本政策金融公庫

「日本政策金融公庫」とは、政府が出資する金融機関のことで「日本公庫」とも呼ばれます。日本政策金融公庫の「国民生活事業」では、個人事業主や小規模事業者、創業企業に向けて、新規開業資金などを融資する事業を行っています。

日本政策金融公庫の融資には、「新創業融資」「新事業育成支援」「海外展開支援」など、さまざまな融資制度が用意されています。利用要件や利用可能枠(限度額)、返済期間は制度により異なります。

ノンバンクのビジネスローン

銀行や信用金庫以外の貸金業を行う「ノンバンク」でも、ビジネスローンを展開しています。ビジネスローンは、カードローンとは異なり、事業資金の調達に特化した商品です。

公的機関や銀行融資に比べて金利が高い場合がありますが、審査にかかる時間は銀行と比べて短い傾向があります。

ノンバンクとは?銀行との違いや特徴とカードローンの選び方を解説

ノンバンクのカードローン

ノンバンクのカードローンは、長期的に見た金利負担は銀行融資より大きくなることがありますが、審査の時間が短く、求められる書類も簡素化されており、資金調達を急いでいるときに便利です。

ただし、ノンバンクのカードローンは一般個人向けの商品なので、ビジネスローンなどと比べて利用可能枠(限度額)が小さく、金利が高い傾向にあります。

よくある質問

-

銀行融資のメリットは何ですか?

-

銀行融資のメリットは、ほかの資金調達方法と比較して金利が低いことと、融資限度額が大きいことです。ただし、その分厳格な審査が行われるため、申し込みから融資を受けるまでに時間がかかります。

-

個人事業主ですが銀行融資は受けられますか?

-

可能です。ただし、確定申告書を見て、確実に返済が可能かどうかを判断されます。一般的には利益が出ていないと、借りるのは難しいでしょう。

-

銀行融資の審査にかかる期間はどれくらいですか?

-

銀行融資の審査期間は種類によっても異なりますが、1〜2ヵ月程度であることが多いです。すでに取引している銀行であれば、審査時間が短縮され数週間で融資を受けられる場合もあります。

-

銀行融資の審査の難易度は高いですか?

-

銀行融資は、ほかの融資方法と比べて条件や必要書類が細かく決められており、審査の難易度も高い傾向があります。審査では返済能力の有無や、事業の将来性についても念入りに確認されます。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る