基礎知識

カードローンの審査の内容は?審査の必要性や影響を与える理由を解説

更新日:2025年10月31日

急な出費でお金が足りないときや、一時的にお金が必要なときには、カードローンが便利です。カードローンには必ず審査があり、審査結果によってお金を借り入れできるかどうかと、利用可能枠(限度額)が決まります。

カードローンの審査基準は金融機関によって異なりますが、基本的には申込者の情報や利用履歴が確認されます。申し込み時に提出する書類も審査に関わるものなので、記載する内容に不備がないよう注意しましょう。

この記事でわかること

- カードローンの審査で確認される項目

- カードローンの審査の流れ

- カードローンの審査に通らない理由

- カードローンの審査に通らなかった場合の対処法

目次

カードローンに審査が必要な理由

カードローンを利用してお金を借りるためには、どの金融機関であっても審査に通過しなければなりません。審査によって、貸し付けの可否や利用可能枠(限度額)が決定します。

ここでは、なぜカードローンでは審査が行われるのか、具体的な理由を説明します。

借りたお金を返済できるかを確かめるため

カードローンは、審査を行うことで「申込者に返済能力があるか」を確かめています。誰にでもお金を貸し付けるのではなく、きちんと返済できる申込者にお金を貸すためです。

申込者に返済能力があるかどうかは、年収や家族構成などの情報や、他のローンの利用状況などから判断されます。

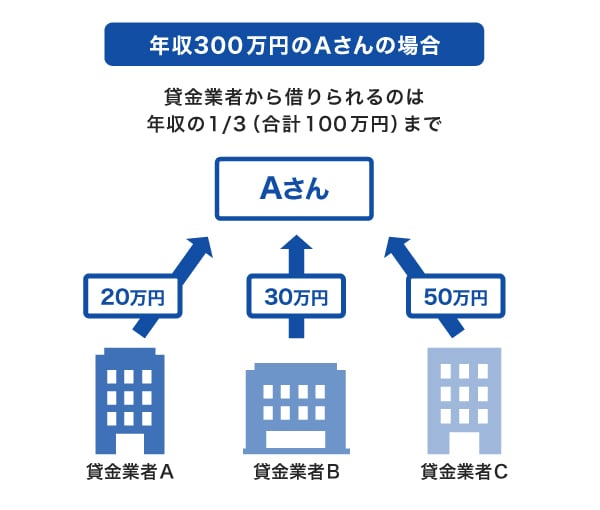

総量規制に該当しないかを確かめるため

総量規制は貸金業法により定められた法律であり「年収の3分の1を超える貸し付けはできない」というものです。申込者がお金を借り過ぎて返済に困らないためのルールであり、カードローンでは、総量規制を超える貸し付けをすることが原則できません。

たとえば、年収300万円の人の場合、借り入れできる金額は100万円までです。すでにA社で30万円借り入れていた場合、新たに申し込みをするB社で借り入れできる金額は70万円までとなります。

カードローンの審査では、貸し付けできるかどうかだけでなく、「いくらまでなら貸したお金を返済できるか」も確認しています。ただし、総量規制の範囲内であれば必ずしも借り入れできるとは限りません。審査によっては、借り入れできないことや、利用可能枠(限度額)が想定より低いこともあるので、覚えておきましょう。

総量規制とは?対象外の借り入れ・審査、貸金業者と銀行の違いを解説

カードローンの審査にかかる時間・日数はカードローン会社により異なる

カードローンの審査にかかる日数や時間は、金融機関によって異なります。各金融機関のWEBサイトには、申し込みから審査完了までの最短日数が記載されている場合があるので、確認してみるとよいでしょう。

大手の消費者金融では「最短30分で審査可能」とするところが見られ、クレジットカード会社や信販会社、銀行は、最短当日~翌日としていることもあります。

ただし、審査を通過したとしても、融資までに時間がかかる場合があり、「最短当日審査可能」と記載があっても、申し込みをしたその日のうちに融資が受けられるとは限りません。できるだけ早くお金を借りたい場合は、融資までにかかる日数も確認したうえで、申し込みを行いましょう。

カードローンの主な審査項目は「申込者の情報」と「利用履歴」

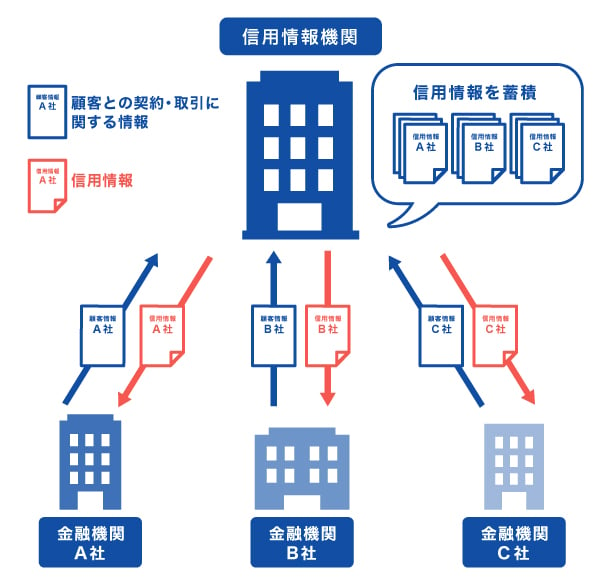

カードローンの審査では、申し込み時に提出した書類と、信用情報機関で記録されている「申込者の情報」と「利用履歴」が確認されます。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、信用情報を管理・提供しているのが信用情報機関です。過去にカードローンで借り入れをしたことがあれば、その情報も信用情報機関に一定期間記録されています。

【申込者の情報】年収・雇用形態など

申込者の情報とは、属性情報のことです。氏名、生年月日、性別、住所、電話番号などの個人情報に加えて、借入希望額、年収や職業、雇用形態、勤務先の情報などがあります。

主婦(主夫)・学生・無職でもお金は借りられる?

カードローンの審査では年収が確認されるため、主婦(主夫)、学生、無職の人は審査に通過できないと考える人もいるでしょう。主婦(主夫)、学生、無職の人がお金を借りられるかどうかは、カードローンの申込条件により異なります。

カードローンには、本人に安定した継続収入があることを条件としている場合が多いため、専業主婦(主夫)や無職の人は審査に通過するのが難しい傾向があります。ただし、主婦(主夫)の場合、申し込みの対象が「本人または『配偶者』に安定・継続した収入がある」と記載があるカードローンであれば、借り入れできる場合があります。

学生であっても、アルバイトなどで収入を得ていれば借り入れできることもあるので、カードローンの申込条件を確認してみましょう。

キャッシングは学生でも利用できる?申し込みや返済の注意点を解説

【利用履歴】クレジットカードやローンの申し込み・返済の履歴

利用履歴とは、クレジットカードや、各種ローン(カードローンやその他のローン)の申し込み、返済に関する履歴のことです。これらの情報は信用情報機関が管理しています。

利用しているクレジットカードや各種ローンの借入金額や、過去に返済に遅れた経験があるかなどが確認されます。

審査がないカードローンは存在しない

銀行や貸金業者は、財務局または都道府県からの許可を得てお金を貸す業務を行っている正規の業者であり、正規の業者が提供するカードローンでは必ず審査が行われます。

「審査なしで借り入れできる」などと謳う業者や個人は、銀行や貸金業者のような正規の業者とは異なるため、借り入れにはリスクを伴います。「審査なし」や「審査が甘い」といった表現は、誇大広告として貸金業法の第16条により禁止されているため、そのような表現をしている金融機関には注意しましょう。

審査が甘いカードローンは存在するのか

WEBサイトなどでは「審査に通過しやすい消費者金融」などと紹介されているカードローンもありますが、前述した通り、正規の銀行や貸金業者は必ず審査を実施しています。

カードローンの審査基準は金融機関によって異なるため、「A社で審査に通過せず、B社では審査に通過した」といったこともあるでしょう。この場合「B社は審査が甘い」と認識する人もいるようです。しかし、審査基準は金融機関によって異なり、審査基準は明かされていないので、審査が甘いかどうかを利用者側が判断することは難しいといえるでしょう。

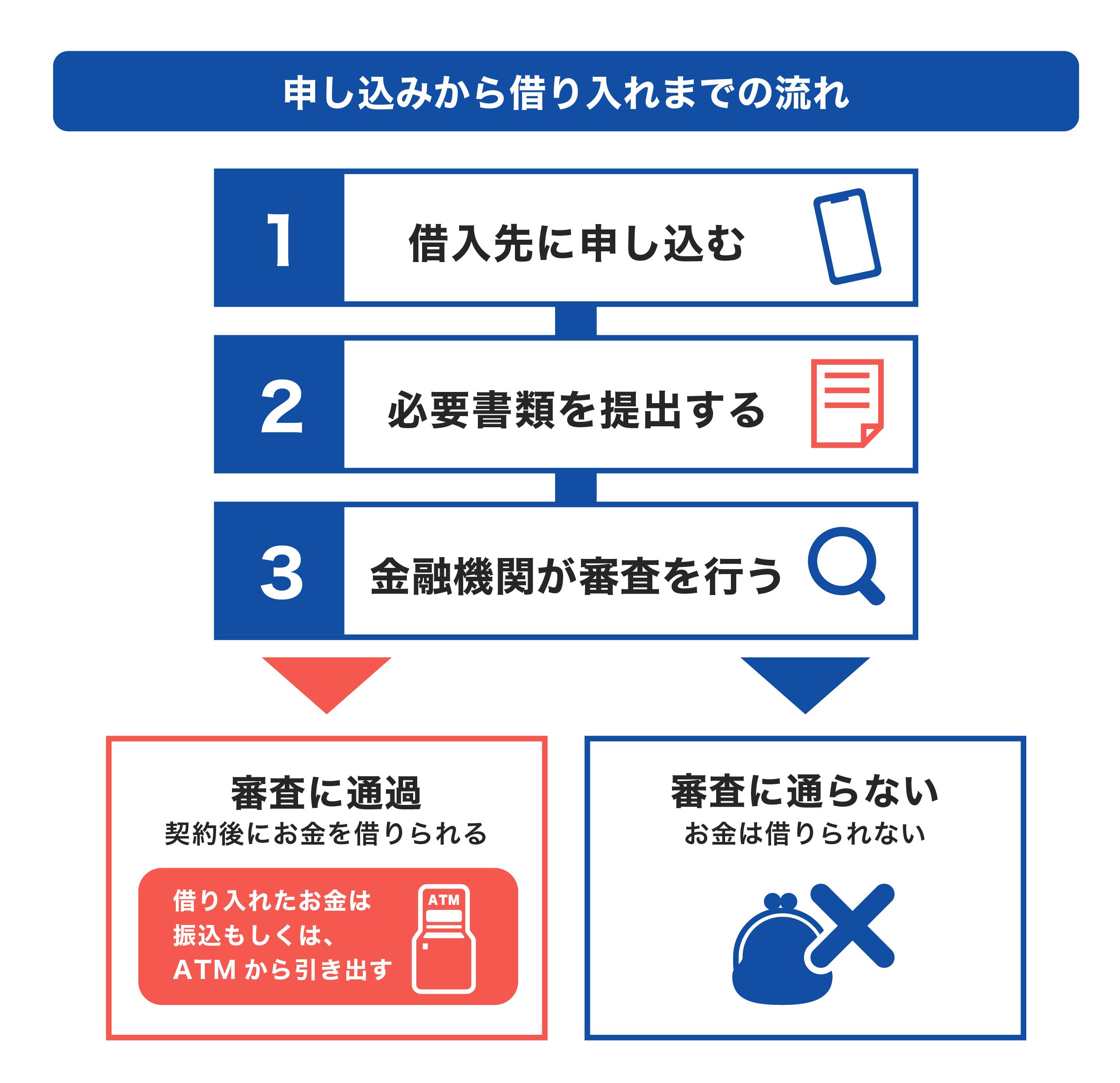

カードローンの審査の流れ

ここでは、WEBサイトから申し込みできるカードローンを例に、審査の流れを紹介します。

それぞれの項目を、詳しく見ていきましょう。

借入先に申し込む

まずは、利用したいカードローンを選び、公式WEBサイトから申し込みを行います。

カードローンに申し込む際には、本人に関する情報だけでなく、勤務先の情報も必要です。スムーズに申し込みできるように勤務先の名称や所在地、電話番号を事前に調べておきましょう。派遣社員の場合は、派遣先ではなく派遣元の所在地や電話番号を記入します。

必要書類を提出する

申し込み後は必要書類を提出します。書類の提出方法は金融機関によって異なりますが、専用アプリやWEBサイトを通して必要書類の写真をアップロードする方法、あるいは、FAX、郵送などがあります。

郵送の場合、WEB上でアップロードする方法と比較して金融機関が書類を確認して審査を行うのに時間がかかる可能性があります。急いでいるときで、WEB上での書類提出が可能であれば、WEB上でアップロードする方法を選ぶとよいでしょう。

金融機関が審査を行う

金融機関は、申込者が提出した情報と書類、信用情報などをもとに審査を行います。金融機関によっては、審査の際に勤務先に在籍確認を行う場合があります。

審査通過後、契約をしてお金を借りる

審査結果は、メールなどで連絡されます。審査に通過したら契約を行い、ATMなどでお金を借りるか、指定した口座に借入金額が振り込まれる流れです。

お金を借りたあとは、期日までに返済できるようきちんと返済計画を立てましょう。

カードローンの審査に必要な書類

カードローンを利用するには、次の2種類の書類提出が必要です。

- 【本人確認書類】運転免許証・マイナンバーカードなど

- 【収入証明書類】源泉徴収票・確定申告書など

スムーズに審査を行えるように、申し込み前に用意しておきましょう。

【本人確認書類】運転免許証・マイナンバーカードなど

本人確認書類は、運転免許証または運転経歴証明書、マイナンバーカード、住民票の写しが当てはまります。

一例として、JCBのカードローン「FAITH」に申し込む場合に必要となる本人確認書類は次の通りです。

| 本人確認書類 | 備考 |

|---|---|

| 運転免許証または運転経歴証明書 |

|

| マイナンバー(個人番号)カード |

|

| 住民票の写し |

|

- 1 通知カード(写真なし)は不可

- オンラインで口座設定する場合は本人確認書類のご提出は不要です。

書類の発行期限なども確認したうえで、不備がないように注意しましょう。

【収入証明書類】源泉徴収票・確定申告書など

収入証明書類とは、源泉徴収票や確定申告書などです。

一例として、JCBのカードローン「FAITH」に申し込む場合は、次のいずれか1点が必要です。

| 収入証明書類 | 備考 |

|---|---|

| 源泉徴収票 | 毎年12月ごろに発行される最新のもの(給与所得に限る) |

| 確定申告書 | 毎年2~3月ごろに確定申告を行った際の最新のもの |

| 課税証明書 | 給与収入または事業所得金額の記載がある最新のもの |

| 納税通知書 | 毎年5~6月ごろに発行される最新のもの(※1) |

| 給与明細書 | 直近2ヵ月間に発行された2ヵ月分(会社名入りのもの) |

- 1 横に長い書類の場合、書類の全体が判読できるか確認してください。

個人事業主の場合は、確定申告書、課税証明書、納税通知書から選びます。審査の結果、追加書類の提出が必要となる場合もあります。

カードローンの審査をスムーズにするコツ

少しでも早くお金を借りたい場合、申し込み時に必要となる必要書類を準備しておくことや、書類などの情報を正しく記載することが大切です。

ここでは、カードローンの審査をできるだけスムーズにするためのコツを紹介します。

必要書類をそろえたうえで申し込みをする

カードローンに申し込みすることを決めたら、事前に必要な書類を準備しておきましょう。申し込みを急いでも必要な書類を用意していなければ、審査がスムーズに進まなくなります。

特に、収入証明書類などは準備に時間がかかる場合があるので、早めに用意しておきましょう。

申込書の勤務先や勤務先所在地は正しく記載する

申し込み時に誤った内容を記入してしまうと、審査は通らない可能性があります。在籍確認がある場合、正しく確認がとれず審査に遅れが出ることも考えられます。

審査をスムーズに進めるために、申込書の情報は正しく記載しましょう。

在籍確認なしでカードローンは利用できる?

在籍確認の有無は、カードローン会社や審査状況により異なります。源泉徴収票など、勤務先に関する書類を提出することで在籍確認はできているので、必ず勤務先に電話が来るとは限りません。

書類の確認をもって在籍確認とすることもありますが、勤務先に電話をする場合、在籍確認ができなければ審査通過が難しい可能性もあるでしょう。

カードローンの在籍確認はいつ・どんなとき?なしにする方法はある?

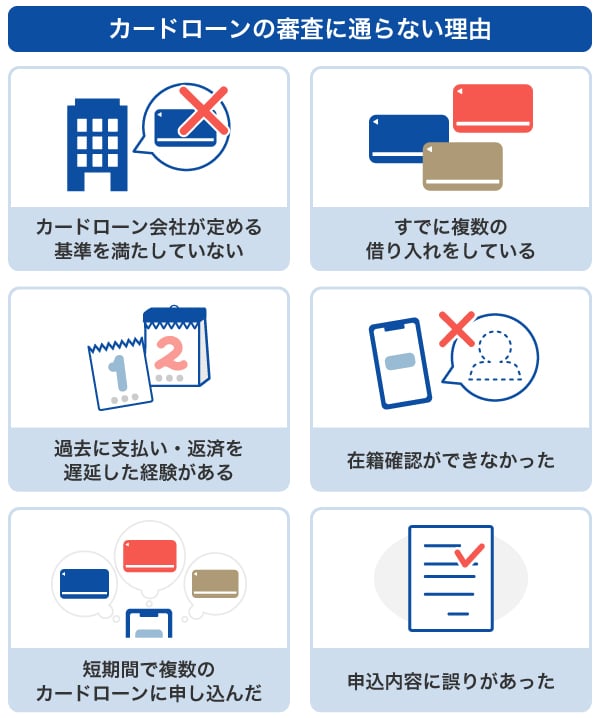

カードローンの審査に通らない理由

カードローンに申し込み後、審査に通過しなかった場合、考えられる理由は次のようなものがあります。

どの理由が当てはまりそうか考えてみましょう。

カードローン会社が定める基準を満たしていない

カードローンの公式WEBサイトには、年齢や収入に関する条件が記載されています。条件を満たしていないと審査に通らない可能性が高くなります。その他にも、カードローン会社が独自で設けている基準もあるので、申込条件に当てはまるか確認してみましょう。

すでに複数の借り入れをしている

申し込みをしたカードローン以外にも借り入れをしていたり、クレジットカードのキャッシング枠を利用していたりする場合、審査に通過しない可能性があります。特に、借り入れの金額が大きく返済が完了していない場合は、借り入れが難しくなると考えられます。

カードローンは複数申し込みできる?審査や総量規制など注意点も解説

過去に支払い・返済を遅延した経験がある

過去に、クレジットカードの支払いやカードローンの返済に遅れた経験がある場合、カードローンの審査に影響する可能性があります。自己破産や債務整理などを行った場合も、借り入れが難しくなるでしょう。

在籍確認ができなかった

申告した勤務先への在籍確認ができなかった場合も、カードローンの審査に通過できない可能性があります。たとえば、本当に勤務しているのに、電話応対した人が「そのような社員はいない」と言えば、在籍確認ができないことになってしまいます。

短期間で複数のカードローンに申し込んだ

どうしてもお金を借りたくて、A社以外に、B社、C社も続けてカードローンを申し込むなど、短期間で複数のカードローンに申し込むことは、審査に不利に働く可能性があります。

信用情報には、カードローンの申し込みをした情報があるため、短期間で複数のカードローンに申し込むと、返済能力が疑われる可能性があるからです。

知らずに申し込んでしまった場合でも、カードローン会社の判断で審査に通過しないことは考えられるので、短期間で複数のカードローンに申し込むことは避けましょう。

申込内容に誤りがあった

年収や勤務先に関する情報など、申込内容の誤りも審査に影響すると考えられます。たとえば、年収は控除される前の金額のことであり、賞与なども含みます。申し込みの際には間違えのないよう注意しましょう。

勤務先の名称や電話番号も間違えやすいポイントです。意図せずに間違えてしまったとしても、審査に影響してしまいます。

もし、間違えて申告してしまった場合は、カードローン会社に連絡して対応方法を確認してみましょう。

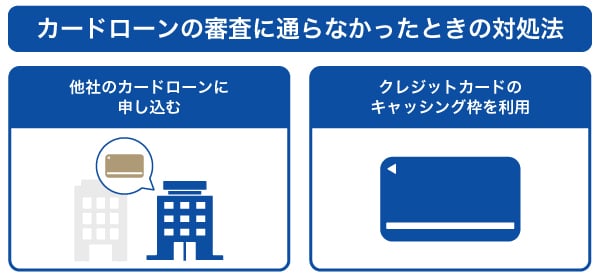

カードローンの審査に通らなかったときの対処法

どうしてもお金が必要なときにカードローンの審査に落ちてしまうと、今後の対応に困ってしまうかもしれません。ここでは、審査に通らなかったときの対処法を紹介します。

他社のカードローンに申し込む

他のカードローン会社に申し込みをするのもひとつの手段です。カードローン会社によって審査基準は異なるので、別の会社で申し込むことで審査に通過する可能性はあります。

ただし、短期間に複数のカードローンに申し込むと、信用情報にマイナスな影響となることも考えられます。他のカードローンに申し込むかどうかは、必要性を踏まえたうえで慎重に判断していきましょう。

クレジットカードのキャッシング枠を利用する

クレジットカードを所有している人であれば、「キャッシング枠」を利用する手段もあります。キャッシング枠とは、クレジットカードに設定された枠の範囲内で現金を借り入れる方法です。

新規入会時などで、すでにキャッシング枠を設定している人であれば、改めて審査を受ける必要なく、お金を借り入れできます。設定していない場合は、新たにキャッシング枠を設定するための申し込みと審査が必要です。

まずは、所有するクレジットカードの公式アプリまたはWEBサイトで、キャッシング枠が設定されているか確認してみましょう。

すでに借り入れをしているならおまとめローンや借り換えを検討する

すでに借り入れをしている人や、追加で借り入れをしようとしている人は、おまとめローンや借り換えを検討してみましょう。

おまとめローンと借り換えは、どちらも、現在契約しているカードローンの借り入れを別のカードローン会社に乗り換える方法のことです。より金利の低いカードローンに借り入れをまとめたり、借り換えたりすることで、返済負担を軽減できる場合があります。

ただし、おまとめローンと借り換えは、どちらの場合も通常のカードローンと同様で、審査に通過する必要があります。

カードローンに申し込むときの注意点

カードローンを申し込む前には、きちんと返済できるかをシミュレーションして正しく利用することが大切です。「すぐに借りたい」「審査に通りたい」といった場合でも、正規ではない業者や個人間融資は、トラブルのリスクがあるので避けましょう。

ここでは、カードローンを申し込むときに知っておきたい注意点を解説します。

カードローンに申し込む前にシミュレーションを利用する

カードローンを提供する会社のWEBサイトには、毎月の返済額や利用可能枠(限度額)を簡易的に確認できるシミュレーションツールがあります。シミュレーションをすることで、返済計画を立てたり、無理なく返済ができる金額を確かめたりすることが可能です。

カードローンで借りたお金は必ず返済が必要であり、返済は毎月決められた日に行います。期日に返済できないと、信用情報に返済が遅れたことが記録されてしまい、カードローンやクレジットカードの審査に影響が出ることが考えられます。

借りるときに審査に通過することも重要ですが、借りたあとに遅れず返済していくことも認識しておきましょう。

SNSやWEBの掲示板の個人間融資はリスクが大きい

SNSやWEBの掲示板には、「お金を貸します」「審査なしで融資します」といった気軽にお金を借りられるような投稿が見受けられます。

銀行や貸金業者ではなく、個人対個人で融資をすることを「個人間融資」といいます。どうしても早くお金が必要なとき、カードローンの審査に通過しないときは、このような投稿に連絡をしたくなるかもしれませんが、リスクが大きいので利用しないことが重要です。

借り入れできたとしても、法外な金利を設定されたり、渡した個人情報を悪用されたりするなど、犯罪に巻き込まれてしまうリスクがあります。金利とは、借り入れた金額に対する利息の割合を表したものです。金利の上限は法律で定められており、上限を超えて設定してはいけないルールになっています。

どのような状況であっても、個人間融資は利用しないことを覚えておきましょう。

個人間融資は危険?リスクを避けてお金を借りる方法を知ろう

初めてカードローンを利用するなら!JCBの「FAITH」が便利

JCBのカードローン「FAITH」は、年会費無料で利用できるカードローンです。初めての借り入れで不安がある人なら、クレジットカードの会社として有名な「JCB」を選ぶのもよいでしょう。

「FAITH」は、最短で即日に審査が実施されることや、低金利(JCB比)で借り入れできることが魅力です。

最短で即日審査を実施

「FAITH」の審査は最短即日で行われます。

契約後、キャッシング振り込みサービスを利用すれば、WEBサイトまたは電話からの申し込みで最短数十秒で登録口座へお金が振り込まれます。

JCBクレジットカードのキャッシングリボ払いより低金利

「FAITH」は、キャッシングリボ払いでも最大12.50%の低金利(JCB比)で借り入れが可能です。JCBクレジットカードのキャッシングリボ払いの融資利率(金利)は15.00~18.00%なので、FAITHのほうが低金利であることがわかります。

カードローンは、金利が低い借入先を選ぶことで、返済総額も抑えられる可能性があります。できるだけ返済の負担を減らしたい人は「FAITH」を検討してみましょう。

5万円までの借り入れならキャッシング1回払いで金利は5.00%

「FAITH」は5万円以内の借り入れでキャッシング1回払いを利用すれば、融資利率(金利)5.00%とさらに低金利で借り入れできます。

少しだけ借りたいときや、給与が振り込まれたらすぐ返せるといった状況でも、「FAITH」が便利です。

JCBのカードローン「FAITH」の簡易シミュレーション

「FAITH」の利用を検討している人は、まずは簡易審査シミュレーションを利用してみましょう。簡易審査シミュレーションでは、融資可否や総量規制に該当しないか、利用可能枠(限度額)はいくらかを簡易的に確認できます。

実際の融資では、申し込みや審査が必要ですが、借り入れをして返済するまでのイメージを持つために、シミュレーションを試してみましょう。

よくある質問

-

カードローンの審査基準にはどのようなものがありますか?

-

カードローンの審査基準は金融機関によって異なり、明確には公表されていませんが、大きく分けて「申込者の情報」と「利用履歴」の2つがあります。

申込者の情報は、年収や雇用形態、家族構成などです。利用履歴は信用情報機関で記録されている情報のことで、借り入れの状況などが確認されます。

-

審査に通りやすいカードローンはありますか?

-

「審査が甘い」「審査に通りやすい」と明確に判断できるカードローンは存在しません。しかし、カードローン会社によって審査基準は異なるので、A社に通らないけどB社に通った場合、「B社の審査が甘かったのでは」と考える人もいるようです。

-

カードローンの審査の流れを教えてください

-

カードローンの審査の流れは以下の通りです。

- 借入先に申し込む

- 必要書類を提出する

- 金融機関が審査を行う

- 審査通過後、契約をしてお金を借りる

-

カードローンの審査に落ちる理由にはどのようなものがありますか?

-

カードローンの審査に落ちた場合、以下の理由が考えられます。

- カードローン会社が定める基準を満たしていない

- すでに複数の借り入れをしている

- 過去に支払い・返済を遅延した経験がある

- 在籍確認ができなかった

- 短期間で複数のカードローンに申し込んだ

- 申込内容に誤りがあった

-

カードローンの審査に落ちたときどうすればいいですか?

-

カードローンの審査に落ちてしまったけど、お金を借りたい場合、以下の手段があります。

- 他社のカードローンに申し込む

- クレジットカードのキャッシング枠を利用する

カードローンは提供する会社によって審査基準が異なるので、別のカードローンの審査に通過する可能性があります。ただし、短期間で複数のカードローンを申し込むと、信用情報にマイナスな影響があることも考えられるので、慎重に検討しましょう。

クレジットカードのキャッシング枠がすでに設定されているのであれば、改めて審査を受けることなく、現金を借り入れることが可能です。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る