基礎知識

カードローンとは?仕組みやメリット、審査から使い方を初心者向けにわかりやすく解説

更新日:2025年11月28日

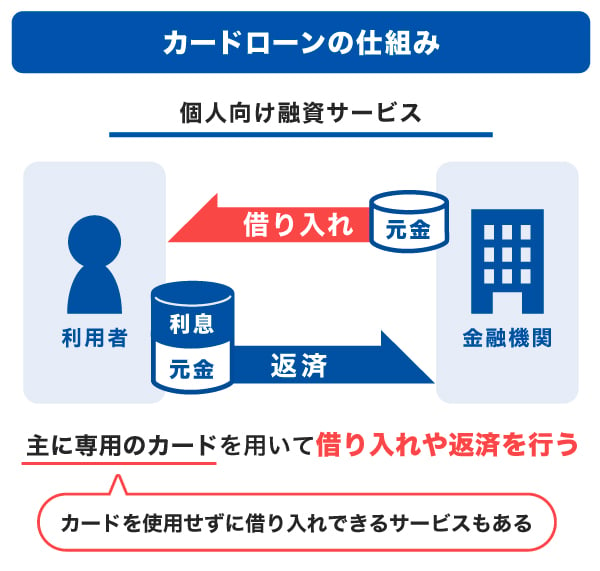

カードローンとは、クレジットカード会社や信販会社、銀行、消費者金融が提供する個人向けの融資サービスです。借りたお金の使い道に制限がなく、利用可能枠(限度額)の範囲内であれば何度でも借り入れができるといった利便性の高さが魅力です。

ただし、目的別ローンなどと比較すると金利が高い傾向があります。金利が高くなるほど利息負担が大きくなるため、借り入れ前に返済計画を立てることが大切です。

カードローンの仕組みや使い方を理解して、上手に利用していきましょう。

この記事でわかること

- カードローンのメリットや注意点

- カードローンの使い方

- カードローンを上手に利用するコツ

目次

カードローンとは個人向けの融資サービスのこと

カードローンとは、クレジットカード会社・信販会社、銀行、消費者金融が提供する個人向けの融資サービスです。申込条件は金融機関によって異なりますが、各金融機関が定める年齢制限や収入条件を満たしていれば、審査に通過のうえ利用することが可能です。

専用のカードを用いて借り入れや返済を行うことから「カードローン」と呼ばれますが、カードを使用せずに借り入れができるサービスも存在します。契約時にカードが発行されないWEB完結型のサービスであれば、カードを持ち歩くことなく借り入れが可能です。

カードローンでは、借りたお金に対して金融機関に支払う「利息」が発生します。利息とは、借り入れの対価のことです。各金融機関で設定された金利をもとに計算され、借りたお金(元金)に利息を含めた金額を返済することになります。

クレジットカード会社・信販会社、銀行、消費者金融などで提供されている

カードローンは、クレジットカード会社・信販会社、銀行、消費者金融などさまざまな金融機関で提供されています。

提供している金融機関の種類によって、金利や融資スピードなどの特徴が異なります。

| 金融機関 | カードローンの特徴 |

|---|---|

| クレジットカード会社 信販会社 |

|

| 銀行 |

|

| 消費者金融 |

|

カードローンとクレジットカードのキャッシングの違い

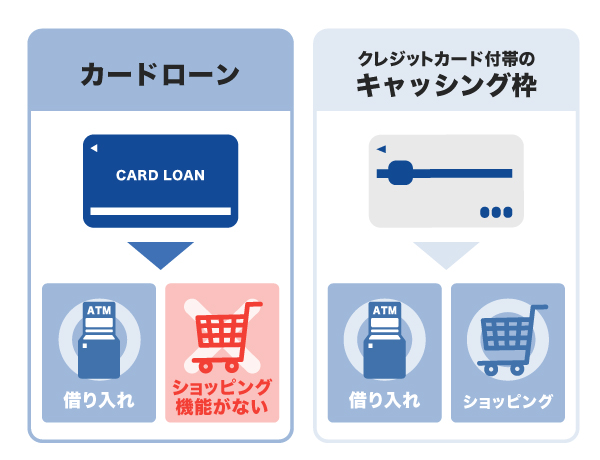

キャッシングとはお金を借り入れできるサービス全般を指します。キャッシングが利用できる主なサービスとしてカードローンとクレジットカードがあります。この2つの大きな違いは、ショッピング機能の有無です。

カードローンは借り入れに特化したサービスであり、商品の購入やサービスの支払いをカード本体で行うことはできません。一方、クレジットカードはショッピングとキャッシングの2つの機能を兼ね備えています。ショッピングがメインの機能であり、キャッシングの機能は、必要に応じて追加したり、外したりすることが可能です。

カードローンのメリット5つ

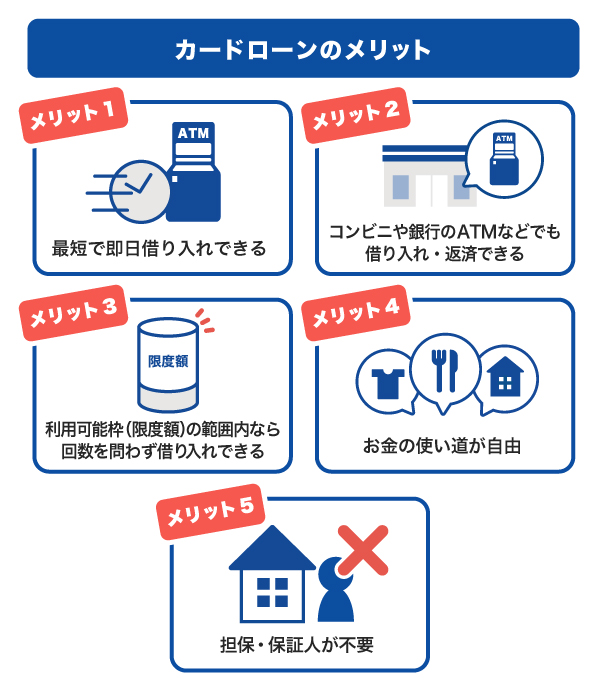

カードローンには、最短即日で借り入れできる点や、コンビニ・銀行のATMなどでも借り入れたり返済したりできる点など5つのメリットがあります。

最短で即日借り入れできる

カードローンによっては、申し込みをした当日に審査結果がわかり、その日のうちに借り入れができるものもあります。早めにお金を用意したい人にとって、即日で借り入れができることは大きなメリットになるでしょう。

「審査結果がわかる最短日数」や「即日融資の対応可否」は、カードローンの公式WEBサイトに記載されています。

ただし、あくまでも「最短」であり、申し込みのタイミングや審査状況によっては即日融資が受けられないこともあることを認識しておきましょう。

コンビニや銀行のATMなどでも借り入れ・返済できる

カードローンを利用した借り入れ・返済の手段は金融機関によって異なります。借り入れの手段としては、指定口座に振り込まれる方法の他、金融機関と提携しているコンビニや銀行のATMで現金を引き出せる方法があります。返済の手段は、指定口座から返済額が引き落とされる口座振替が一般的ですが、提携ATMから現金を入金して返済する方法も可能です。

指定口座を通じた借り入れ・返済であれば、外出することなく、パソコンやスマートフォンで操作が可能です。一方、コンビニや銀行のATMでの借り入れ・返済に対応しているカードローンであれば、外出先や仕事の帰りなど、あらゆるシーンでサービスを利用できて便利です。

利用可能枠(限度額)の範囲内なら回数を問わず借り入れできる

カードローンは、審査の際に適用された利用可能枠(限度額)の範囲内であれば、繰り返し借り入れが可能です。利用可能枠とは、金融機関が個人に貸し付けできる金額の上限を指します。

たとえば利用可能枠が30万円の場合、最初に5万円借りたあと再度お金が必要になった際には、残りの利用可能枠である25万円まで追加で借り入れが可能です。さらに、返済すれば、また借り入れができるようになります。

ローンの種類によっては、借り入れが1回に限定されているものもあるため、追加で借り入れができるのはカードローンの大きなメリットといえるでしょう。

カードローンの限度額とは?決まり方・引き上げ方・年収との関係性を紹介

お金の使い道が自由である

借りたお金の使い道が限定されていないこともカードローンのメリットです。

一部のカードローンでは、事業性資金への使用が禁止されている場合がありますが、基本的には、日常の生活費や趣味、教育費用などのさまざまな支出に利用できます。1枚のカードローンで複数の目的の費用を借り入れることも可能です。

担保・保証人が不要である

カードローンは保証人や担保が不要なサービスです。お金を借りる際に、「価値のあるものを担保にしなければならないのでは」「家族や知人に保証人を頼む必要があるのでは」といった不安を抱く人もいるでしょう。しかし、カードローンはその必要がありません。

担保・保証人が不要であれば、借り入れが家族や知人に知られる心配も少ないでしょう。

カードローンの利用実態とその理由

カードローン利用者の割合と利用した理由、借りたお金の使い道を詳しく見ていきましょう。

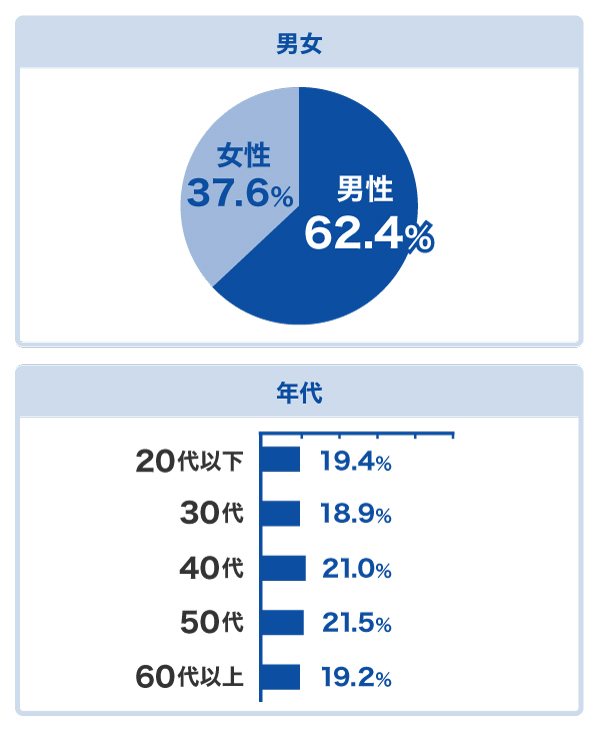

利用しているのはどんな人?年代・性別ごとの割合

借入経験がある人を対象とした調査結果によると、カードローンの利用者は男性が約6割、女性が約4割です(※)。年代別では大きな差はありませんが、40代、50代の割合がやや大きいことがわかります。

※参考:2024年度 貸金需要者等の借入意識や借入行動等に関する調査

カードローンを利用した理由・使い道の1位は「生活費の補填」

カードローンを含むキャッシングで借りたお金の使い道に関する調査によると、毎月の生活費が足りないときの補填に利用していることがわかります。その他、クレジットカードなどの清算や欲しい物の購入など、日々のやりくりのために借りている人が多くなっています。

| 1位 | 生活費の補填 | 45.9% |

|---|---|---|

| 2位 | クレジットカードなどの後払い清算 | 19.9% |

| 3位 | 欲しい物の購入(趣味・家電など) | 13.3% |

| 4位 | レジャー・遊興費 | 11.5% |

| 5位 | 医療費 | 9.5% |

| 5位 | ギャンブルなどの元手 | 9.5% |

参考:貸金業利用者に関する調査・研究(金融庁)(2025年3月31日)

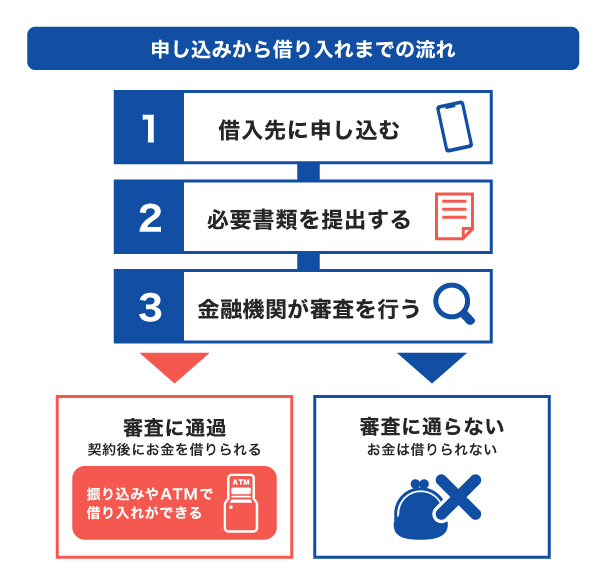

カードローンの申し込み・審査・借り入れの流れ

カードローンを利用するには、「申し込み → 審査 → 契約 → 借り入れ」という手続きを踏みます。特に初めて利用する方にとっては、どのような手続きや準備が必要かといった不安も多いでしょう。

ここからは、カードローンの申し込みから審査、借り入れまでの一般的な流れを紹介します。

1.WEB上のフォームから申し込み、必要書類を提出する

カードローンの申し込みは、パソコンやスマートフォンからWEBで完結できる場合が多くなっています。

申し込みフォームに氏名や住所、勤務先、年収、希望金額などの必要事項を入力し、本人確認書類などの必要書類をアップロードして提出することで、申し込みが完了します。

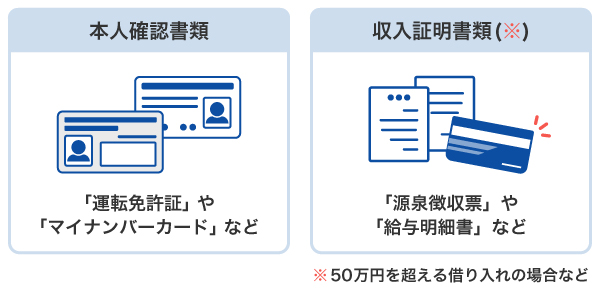

本人確認書類の例は、次の通りです。

本人確認書類の例

- 運転免許証

- 個人番号カード(マイナンバーカード)

- パスポート

- 住民基本台帳カード

- 特別永住者証明書

1社で50万円を超える借り入れを希望する場合、または複数社で100万円を超える借り入れを希望する場合は、収入証明書類の提出が必要です。

収入証明書類の例

- 給与明細書

- 源泉徴収票

- 確定申告書

- 課税証明書

- 納税通知書

収入証明書類に関しては、直近のものでない場合や、画像切れ、コピー切れの場合、スクリーンショットを複数枚送る場合は、不備となる可能性があるため、PDFデータにして送ることをおすすめします。スムーズに審査に進むためにも、不備のないよう提出しましょう。

カードローンの申込方法!手続きや審査の流れ、利用前の注意点を紹介

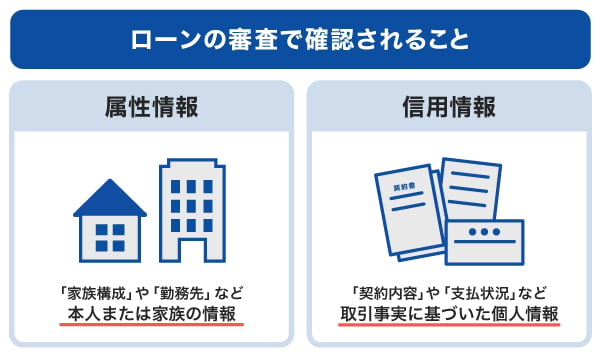

2.金融機関による審査が行われる

申し込みが完了すると、申込情報と提出書類をもとに、金融機関による審査が行われます。審査では、主に属性情報と信用情報の2つがチェックされることが一般的です。

属性情報の例

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸か持ち家か)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先の企業規模

- 雇用形態(正社員・非正規社員・アルバイト・無職など)

- 年収

信用情報の例

- ローンやクレジットの新規申し込みや契約内容

- 借入件数

- 借入金額

- 返済状況

- 返済遅延や債務整理などの取引事実に関する情報

審査日数は金融機関によって異なりますが、早ければ即日で結果が通知されます。ただし、申し込み内容や審査状況によっては、時間がかかる場合もあることを理解しておきましょう。

カードローンの審査の内容は?審査の必要性や影響を与える理由を解説

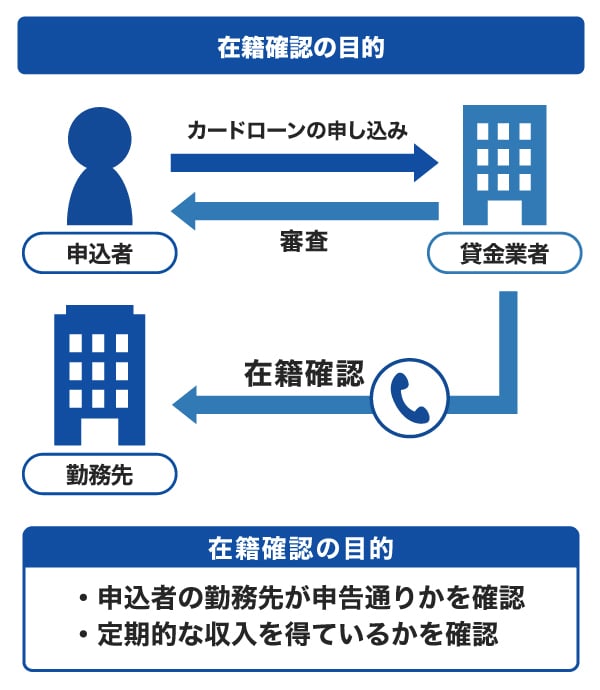

審査時には在籍確認が行われる場合がある

カードローンでは、審査の過程で、申し込みの際に記入した勤務先に在籍確認の電話が行われることがあります。在籍確認とは、申込者の返済能力を判断するために、申告された勤務先に在籍していることを確認する審査の一種です。

在籍確認の有無は、カードローンによって異なります。金融機関のWEBサイトのよくある質問などに在籍確認の有無を明記していることがあるため、気になる方は確認しておくとよいでしょう。

ただし、「在籍確認を原則行わない」と記載している場合でも、必ずしも行われないわけではありません。

なお、在籍確認があっても、カードローンに申し込みを行っている事を勤務先に知られる恐れはありません。

JCBカードローン「FAITH」の場合は、原則として在籍確認の電話を行いませんが、審査によっては行うことがあります。

カードローンの在籍確認はいつ・どんなとき?なしにする方法はある?

審査結果の通知。契約後に振り込みやATMにて借り入れ開始

審査に通過すると、契約手続きの案内が届きます。利用可能枠(限度額)や適用金利などを確認し、問題がなければ契約を締結することで、借り入れが可能です。

指定口座に振り込んでもらう方法であれば、カードが届く前でも契約後すぐに借り入れができます。カードを使う場合は、コンビニや銀行などの提携ATMから現金を引き出す形で借り入れが可能です。

提携ATMでのカードローンの一般的な使い方は、次の通りです。

- 対応しているATMでカードを挿入する

- ATMの指示に従い操作する

- お金を受け取る

- 返済期日に口座から引き落とされる(返済)

借り入れや返済の方法は、金融機関によって異なります。ATMでの借り入れ、口座引き落としでの返済以外の方法で対応できる場合もあるため、申し込みや契約の際に確認しておきましょう。

カードローンを利用するうえでの注意点

カードローンを利用する際は、次の点に注意しましょう。

- 目的別ローンと比較して金利が高い傾向がある

- 貸金業者からは年収の3分の1を超える借り入れはできない

目的別ローンと比較して金利が高い傾向がある

カードローンは、使い道が自由で必要なときにすぐ借りられる便利な金融商品です。その一方で、住宅ローンなどの「目的別ローン」と比べると、金利がやや高めに設定されている点には注意が必要です。これは、カードローンが使い道自由で無担保である代わりに、金融機関にとって貸し倒れリスクが高いためです。

同じ借入金額と返済期間の場合、金利が高くなるほど利息負担が大きくなります。借り入れ前に、返済計画を立てたうえで借りることが重要です。

カードローンの金利の仕組み|利息の計算方法と選び方を解説

貸金業者からは年収の3分の1を超える借り入れはできない

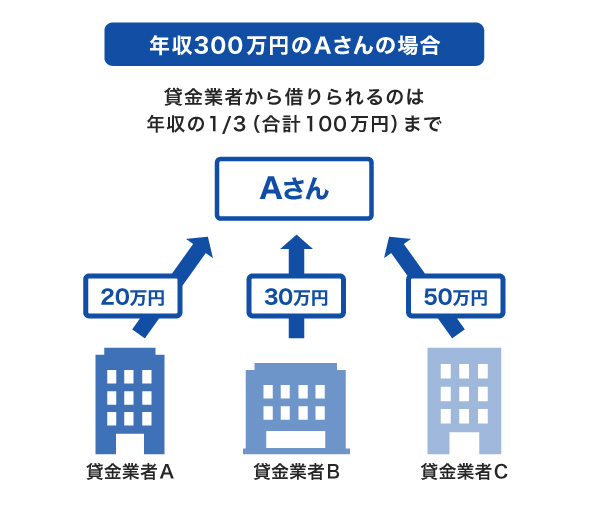

貸金業者が提供するカードローンは「貸金業法」という法律のもと、年収の3分の1を超える貸し付けが禁止されています。利用者の借りすぎを防ぐための仕組みで、これを総量規制といいます。

たとえば年収300万円の方は、すべての貸金業者からの借入総額が100万円を超えないよう制限されます。貸金業法が適用される商品では、事前に自分の年収と借入残高を確認しておくことが大切です。

なお、銀行は総量規制の対象ではありませんが、必ずしも年収の3分の1を超えて借り入れできるわけではありません。

カードローンの注意点としては、目的別ローンと比較して金利が高いことでしょう。ただ、必要な金額のみ借り入れを行い、計画的に返済をしていけば、借入期間を短くできて利息負担を抑えることもできます。利用上の注意点としては、必ず返済計画を立てたうえで必要な金額のみを借り入れするように心がけましょう。

- CFP認定者・ファイナンシャルプランナー

- 小宮 崇之

カードローンを上手に利用するコツ

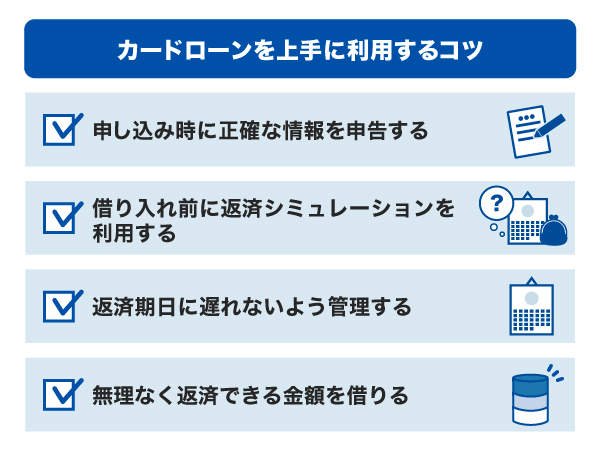

カードローンを上手に利用するためには、借り入れ前に返済シミュレーションを行い、申し込み時には正確な情報を申告しましょう。

申し込み時に正確な情報を申告する

カードローンに申し込むときは、氏名や住所、電話番号などの他にさまざまな情報を入力します。「申し込み時に入力した情報が誤っていた」「提出した書類に不備があった」などの理由で審査に落ちることもあるため、申し込みの際は慎重に情報を入力しましょう。

電話番号や勤務先の所在地など誤りやすい部分は、コピー&ペーストで入力するのがおすすめです。

借り入れ前に返済シミュレーションを利用する

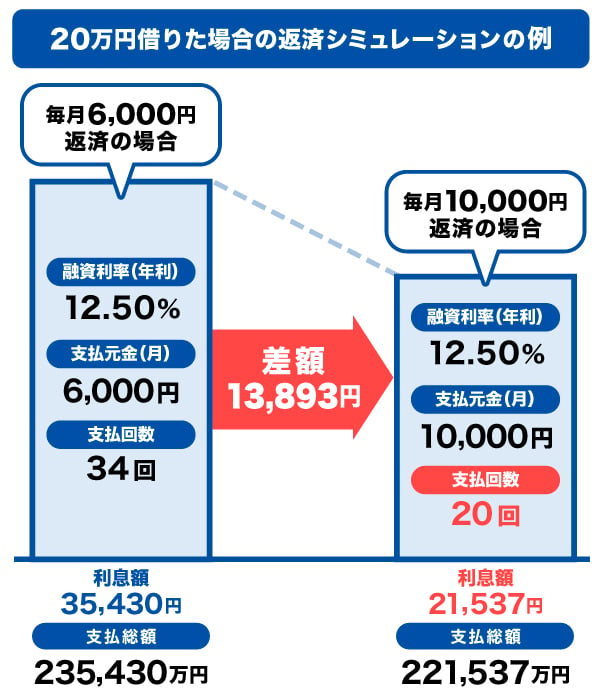

カードローンの公式WEBサイトでは、「毎月いくら返済するか」「完済までの期間はどのくらいか」などをシミュレーションできるページが提供されています。シミュレーションを利用すると、支払総額や完済時期の目安がわかるため、借り入れ前の計画を立てる際に役立ちます。

たとえばJCBのカードローン「FAITH」で20万円を借りた場合をシミュレーションしてみましょう。毎月の支払元金が10,000円の場合は、毎月の支払元金が6,000円の場合よりも、支払総額が約13,000円少なくなります。

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

返済期日に遅れないよう管理する

カードローンを契約すると、決められた毎月の返済期日に指定した口座から自動引き落としが行われます。金融機関によっては、ATMやWEBを利用して振り込むことで返済するなど、口座引き落とし以外の方法も選べます。

口座引き落としの場合、口座残高が返済額に満たないと引き落としができないため注意が必要です。スマートフォンでアラート設定をする、あるいは給与振込口座を返済口座として利用するなどの方法で対策しましょう。

なお、返済に遅れると遅延損害金が発生したり、返済が遅れたことが信用情報機関に記録されたりといった影響があります。

カードローンの返済はATMでできる?返済の仕組みや遅れた場合の対処法

無理なく返済できる金額を借りる

カードローンでは、設定された利用可能枠(限度額)の範囲内であれば、回数を問わず借り入れができます。しかし、確実に返済できる金額を把握し、計画的に利用することが大切です。

必要以上に借り入れを繰り返すと、返済期間が長期化し、利息額が増える恐れがあります。「支払いに足りないぶんだけ借り入れる」といったルールを設けるなど、自己管理が欠かせません。

初めての借り入れにも!JCBのカードローン「FAITH」が選ばれる理由

「FAITH」はクレジットカードでお馴染みのJCBが提供する年会費無料のカードローンです。初めての借り入れには、大手ブランドを選ぶとよいでしょう。

最短で即日融資!急な出費にも対応できる

「FAITH」は最短即日に審査の結果を通知し、審査完了後、最短3営業日でカードをお届けします。

契約後は、最短数十秒で登録口座に希望額が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

年1.30~12.50%の低金利(JCB比)

JCBのカードローン「FAITH」の融資利率(金利)は1.30~12.50%です。JCBのクレジットカードに付帯のキャッシングリボ払いの融資利率(金利)15.00~18.00%と比較しても低金利のため、利息の負担を軽減できる可能性があります。

| ご利用可能枠(限度額) | 金利 |

|---|---|

| 900万円 | 1.30% |

| 700万〜899万円 | 3.30% |

| 500万~699万円 | 4.40% |

| 400万~499万円 | 6.20% |

| 350万~399万円 | 6.90% |

| 250万~349万円 | 8.00% |

| 150万~249万円 | 10.50% |

| ~149万円 | 12.50% |

さらに、5万円までの借り入れならキャッシング1回払いで融資利率(金利)5.00%で利用できます。キャッシングリボ払いよりも融資利率(金利)を抑えて利用できるので、「少しだけお金が足りない」「給料日後にすぐに返済できる」といった場合に便利です。

5万円借りたいときの対処法は?審査なしでお金を借りる方法も紹介

振り込みや近くのコンビニ・銀行のATMで借り入れ・返済が可能

「FAITH」は、振り込みや提携ATMで借り入れや返済が可能です。

「キャッシング振り込みサービス」であれば、WEBやお電話からの申し込みで、最短数十秒で指定口座へ入金されます。手数料は何回利用しても無料です。

ATM利用は月3回まで手数料が無料です。コンビニATMやゆうちょ銀行ATM、全国の金融機関ATMに対応しています。

JCBのカードローン「FAITH」の簡易審査シミュレーション

「FAITH」での借り入れを検討している方は、まず簡易審査シミュレーションを活用するのが望ましいでしょう。

年収や他社借入金額を入力することで、最大でどれくらい融資されるのかを簡易的に確認できます。

実際の融資では申し込みや審査が必要ですが、簡易審査シミュレーションを利用すると、借り入れから返済までのイメージを審査前に持つことが可能です。

よくある質問

-

カードローンとはどのようなサービスですか?

-

カードローンとは、クレジットカード会社・信販会社、銀行、消費者金融が提供する個人向けの融資サービスです。お金の使い道が限定されていないため、趣味に関する出費や生活費、教育費などのさまざまな用途に利用できます。

-

カードローンとクレジットカードの違いを教えてください

-

カードローンとクレジットカードの違いは、ショッピング機能の有無です。カードローンはお金を借りることに特化したサービスです。一方クレジットカードは、買い物やサービスの支払いに利用でき、キャッシングの機能が付帯されていれば借り入れも可能です。

-

カードローンが危険といわれる理由を教えてください

-

カードローンに対して「危険」「怖い」といったイメージを持つ人もいますが、正しい知識を身につけ、適切な使い方をすれば危険はありません。危険といわれるのは、ヤミ金などの違法業者による貸し付けです。

違法業者や個人間融資を利用すると、法外な利息を要求されたり、個人情報が悪用されたりするなどのトラブルに巻き込まれるリスクがあります。

正規に登録された貸金業者が提供するカードローンは、違法な取り立てを行うことはありません。カードローンを利用する際は、正規に登録された業者を選び、無理のない範囲で計画的に借り入れ・返済をすることが重要です。 -

審査がないカードローンはありますか?

-

審査がないカードローンは存在しません。審査基準は金融機関により異なりますが、カードローンを申し込むと必ず審査が実施されます。

-

カードローンの返済に遅れるとどうなりますか?

-

カードローンの返済が遅延すると「遅延損害金」が発生します。さらに、信用情報機関に返済が遅れたことが記録されるため、ローンの審査を今後受ける際に影響する可能性があります。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

カードローンのメリットはさまざまですが、大きな特徴として、利用可能枠の範囲なら何度も借り入れできる点があります。通常借り入れを行う際には、決まった資金使途に対して、融資を受けるケースがありますが、その場合は一度借り入れを行ったら、再度借り入れをする場合は新たに審査を受ける必要があります。一方、カードローンでは利用可能枠の範囲内なら審査はなく、自由に借り入れや返済ができるといった利便性が強みと言えるでしょう。