基礎知識

教育ローンとは?審査で確認されることやローンの種類・奨学金との違いも解説

公開日:2025年11月26日

教育ローンとは、入学金や授業料、受験費用など、教育にかかるさまざまな費用をまかなうためのローンです。国や金融機関が提供しており、自己資金だけでは不足しがちな教育費を補う手段として利用されています。

奨学金と異なり、まとまった資金を一括で借りられることが特徴です。ただし、教育ローンには利息が発生するため、仕組みを理解したうえで、家計に無理のない返済計画を立てることが大切です。

この記事でわかること

- 教育ローンの種類や仕組み

- 教育ローンと奨学金の違い

- 教育ローンのメリット・デメリット

目次

- 教育ローンとは

- 高校・大学の卒業まで教育費はいくらかかる?

- 教育ローンの種類

- 国の教育ローンと金融機関の教育ローンはどちらがいい?

- 教育ローンではいくら借りられる?

- 教育ローンの審査

- 教育ローンの金利・利息

- 教育ローンと奨学金の違い

- 教育ローンを利用するメリット

- 教育ローンを利用するデメリット

- 教育ローンの利用が向いている人

- 教育ローンは学生本人が申し込める?

- 教育ローンを利用するときの注意点

- 教育ローンで融資を受ける流れ

- 教育ローン以外で教育費を借りる方法

- 教育ローンが間に合わない!カードローンをもしもの備えに

- 教育に関連する費用以外の支払いにも。JCBのカードローン「FAITH」

- よくある質問

教育ローンとは

教育ローンとは、入学金や授業料などの教育費を借りられるローンのことです。金融機関によっては「学資ローン」と呼ぶこともあります。

教育ローンは、主に大学や大学院、短期大学、専門学校、高等学校、高等専門学校などに入学予定、またはすでに在学している子どもの保護者などが利用します。教育ローンには審査があり、審査に通過すれば融資を受けられる仕組みです。

教育ローンで借りたお金の使い道

教育ローンで借り入れた資金は、入学金や授業料などの学校に支払う教育費以外にも、幅広い目的に利用できます。主な使い道は次の通りです。

教育ローンの使い道の例

- 学校納付金(入学金、授業料、施設設備費など)

- 受験費用(受験料、受験時の交通費、宿泊費など)

- 在学のための住居費用(敷金・礼金、家賃など)

- 教科書代・教材費

- 塾・予備校代

- パソコン購入費用

- 修学旅行費用

ただし、使い道の詳細や対象範囲は金融機関によって異なります。たとえば、義務教育にかかる費用は対象とならない場合がある一方で、幼稚園や私立の小・中学校の費用、予備校や宿の費用を含めて借り入れできる場合もあります。

高校・大学の卒業まで教育費はいくらかかる?

高校入学から大学卒業までにかかる子ども1人あたりの教育費(入学費用・在学費用を含む)は、約950万円が目安となります。内訳の一例として、高校3年間で約260万円、大学に入学した場合は690万円近くかかる計算です。

また、教育費は高校卒業後の進学先によっても異なります。たとえば、大学が国公立か私立かによって、必要な総額に数百万円の差が出ることがあります。一般的に、国公立大学の場合は750万円前後が目安ですが、私立大学の文系では約950万円、理系の場合は1,000万円を超えることもあります。進学する大学の種類や学部によって、必要な教育費が大きく異なることがわかります。

教育ローンの種類

教育ローンは、大きく分けて「国の教育ローン」と「金融機関の教育ローン」の2種類があります。それぞれの特徴を見てみましょう。

| 国の教育ローン | 金融機関の 教育ローン | |

|---|---|---|

| 金利 |

|

|

| 利用可能枠 (限度額) |

|

|

| 返済期間 | 最長20年 | 最長10年または15年が多い |

| 保証人・担保 | 教育資金融資保証基金の補償 または連帯保証人 | 不要 |

| 保証料 | 教育資金融資保証基金の保証を選ぶ場合は 融資金額から保証料が差し引かれる | 借入利率に含まれる |

- 2025年6月時点

国の教育ローン

「国の教育ローン」は、日本の政策金融機関である「日本政策金融公庫」が提供する教育ローンです。国の教育ローンで借りたお金は、学校納付金や受験費用、教科書代などの教育費に利用できる他、海外留学費用も対象となります。

借り入れられる金額の上限は子ども1人につき350万円までですが、一定の条件に該当する場合は450万円まで借り入れが可能です。金利は固定金利年2.85%(※)で、家庭の状況や世帯年収に応じた優遇制度が設けられています。

- 2025年6月時点

優遇対象者

- 母子家庭/父子家庭/交通遺児家庭

- 扶養する子どもが3人以上

- 世帯年収200万円以内(事業所得の場合は132万円以内)

なお、国の教育ローンの利用には、世帯で扶養している子どもの人数によって、世帯年収(所得)の上限額が決められています。

| 子どもの人数 | 世帯年収(所得)の上限額 |

|---|---|

| 1人 | 790万円(600万円) |

| 2人 | 890万円(690万円) |

| 3人 | 990万円(790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

- 括弧内の金額は事業所得者の場合の所得上限額です。

金融機関の教育ローン

銀行などの金融機関でも教育ローンが提供されています。金利は金融機関によって異なりますが、1.00〜4.50%前後に設定されていることが多いです。利用可能枠(限度額)は300万円のものから1,000万円程度までと、金融機関によって大きく異なります。

また、金融機関の教育ローンは、保証人や担保が不要であることも特徴です。

ローンの種類を徹底解説!金利・返済の違いや自分に合った選び方を知ろう

国の教育ローンと金融機関の教育ローンはどちらがいい?

国の教育ローンと金融機関の教育ローンのどちらが適しているかは、状況によって異なります。たとえば、国の教育ローンは利用可能枠(限度額)が350万円または450万円のため、これ以上の金額を借りたい場合は、金融機関の教育ローンが選択肢となるでしょう。

金利については、大きな違いはありませんが、国の教育ローンは、ひとり親や所得の少ない世帯など、家庭の状況に応じた優遇制度が設けられています。そのため、一定の条件を満たせばより低い金利で借り入れられる可能性があります。

一方で、国の教育ローンには世帯年収(所得)の上限が設けられており、上限を超えると申し込むことができません。その場合は、所得制限のない金融機関の教育ローンを検討する必要があります。

教育ローンではいくら借りられる?

国の教育ローンで借りられる金額は、子ども1人あたり350万円です。ただし、自宅外通学、修業年限5年以上の大学(昼間部)、大学院、海外留学のいずれかの資金として利用する場合 は、450万円までの借り入れることが可能です。

金融機関の教育ローンは、10万円から借りられる商品が多く、上限額は500万円や1,000万円など、金融機関によって異なります。なお、各教育ローンのWEBサイトに記載されている金額はあくまで借入可能な上限額であり、実際に借りられる金額は審査によって決まります。

教育ローンの審査

どの教育ローンを利用する場合も、必ず審査が実施されます。審査に通過しなければ、融資を受けることはできません。

審査では、申込者の収入や他のローンの借入状況、公共料金の支払状況などを総合的に見て判断されます。明確な審査基準は公表されていませんが、金融機関によっては「前年度年収◯万円以上で、安定した継続収入がある方」などの条件が記載されている場合があり、条件を満たさなければ審査通過は難しいでしょう。

審査にかかる時間は、金融機関によってさまざまです。国の教育ローンの場合、審査結果10日前後、審査通過後振り込まれるまで10日前後かかるとされています。ただし、入学シーズンになる10月~3月は、20日以上かかる場合もあるため、早めに申し込むことが大切です。

教育ローンの金利・利息

教育ローンの利息は、借入金額と金利、返済期間によって変動します。金利は金融機関によって異なりますが、1.00〜4.50%に設定されていることが多いです。

国の教育ローンは固定金利のため、借り入れ時に決定した金利が完済まで変わりません。金融機関の教育ローンでは、固定金利と変動金利のいずれかを選択できる場合があります。変動金利の場合は、金融情勢によって金利が変動するため、最終的な返済総額が予測しづらい点がデメリットです。

教育ローンと奨学金の違い

教育費をまかなう方法としては、教育ローンの他に奨学金があります。奨学金には、返済が不要な「給付型」と、返済が必要な「貸与型」の2種類があります。ここでは、貸与型の奨学金と教育ローンの違いを比較してみましょう。

| 教育ローン | 奨学金(貸与型) | |

|---|---|---|

| 融資方法 | 契約後一括で振り込み (カードローン型を選べる場合もある) | 入学後、毎月一定額振り込み |

| 返済者 | 保護者など | 学生本人 |

| 審査 | あり | あり |

| 学力基準 | なし | あり |

| 家計基準 | 国の教育ローンの場合は 年間所得の上限がある | あり |

| 返済開始時期 | 融資を受けた翌月または翌々月から | 貸与終了月の翌月から数えて7ヵ月後から |

貸与奨学金には、「第一種奨学金」と「第二種奨学金」があります。第一種奨学金は学力や家計に関する厳格な基準を満たす必要がありますが、無利子で借りられるのが特徴です。一方、第二種奨学金は金利が付くものの、学力や成績に関する基準が緩やかで、より多くの学生が利用しやすくなっています。

また、教育ローンと奨学金は併用が可能です。教育費の状況に合わせて、教育ローンと奨学金のどちらか、または両方の利用を検討してみましょう。

教育ローンでお金を借りたときのシミュレーション

教育ローンを利用すると、借入金額や金利に応じて利息が発生します。そのため、事前にシミュレーションを行い、月々の返済額や利息の総額がいくらくらいになるかを把握しておくことが大切です。

例として、金融機関の教育ローンで200万円を金利年3.00%で借り入れて、10年かけて返済した場合のシミュレーションを見てみましょう。

| 借入金額 | 2,000,000円 |

|---|---|

| 金利(年利) | 3.00% |

| 返済期間 | 10年 |

| 月々の返済額 | 19,312円 |

| 利息総額 | 317,389円 |

| 支払総額 | 2,317,389円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

シミュレーション結果によると、月々の返済額は約19,000円、最終的な利息の総額は約32万円になりました。ただし、月々の返済額や利息の総額は返済期間によっても左右されます。返済期間が長くなると、そのぶん利息の負担も大きくなるため、認識しておきましょう。

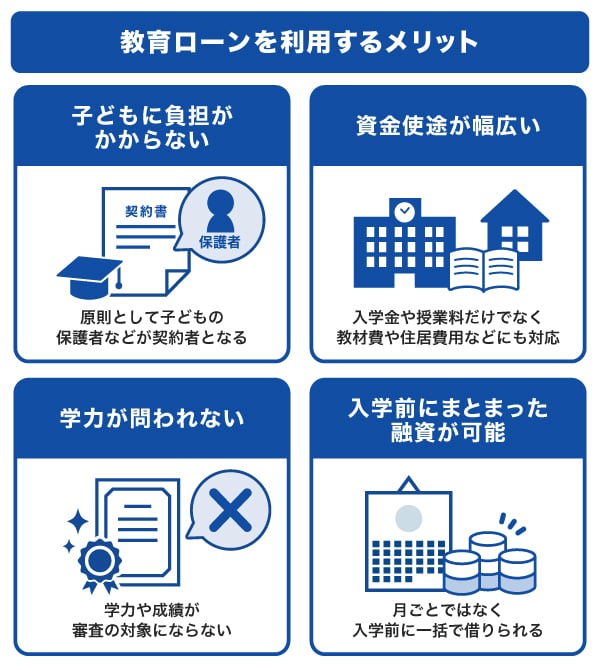

教育ローンを利用するメリット

ここでは、国や金融機関の教育ローンを利用する主なメリットを紹介します。

子どもに負担がかからない

奨学金は学生本人が返済していくことになりますが、教育ローンは原則として子どもの保護者などが契約者となり、返済を行います。そのため、奨学金と比べて子どもに金銭的な負担がかかりにくい点は、教育ローンの大きなメリットです。

資金使途が幅広い

教育ローンの使い道は金融機関によって異なりますが、入学金や授業料だけでなく、教材費や住居費用、さらに塾や予備校の費用など、幅広い用途に利用できる場合があります。このように、お金の使い道が幅広く柔軟性があることも、教育ローンのメリットといえるでしょう。

学力が問われない

奨学金のなかには、利用にあたり一定の学力(成績)が求められるものがあります。しかし、教育ローンの場合は審査があるものの、学力は審査の対象になりません。資金調達をしたい時点で子どもの学力を心配する必要がないのは、教育ローンのメリットです。

入学前に融資を受けられる

奨学金は、入学後にお金が振り込まれることが一般的ですが、教育ローンは入学前に融資を受けられます。奨学金のように毎月の振り込みではなく、入学前に一括で融資を受けられるため、入学金や授業料などまとまった金額の支払いに対応しやすいでしょう。

教育ローンを利用するデメリット

教育ローンを利用する前に、次の2つのデメリットも確認しておきましょう。

- 利息の支払いが必要

- 審査に通過しなければ利用できない

利息の支払いが必要

教育ローンに限らず、ローンを利用すると利息の支払いが必要になります。月々の返済額だけ見ると少額でも、借入金額によっては、利息の負担が想像以上に大きくなる可能性があります。

そのため、利息も含めてどれくらいの金額を返済しなければならないのかを事前に確認し、無理のない返済計画を立てることが重要です。

審査に通過しなければ利用できない

教育ローンを利用するためには、国や金融機関の審査に通過する必要があります。審査に通過するには、安定した継続収入があることや、過去に返済や支払いの遅れがないことなど、金融機関が定める条件を満たさなければなりません。

審査結果によっては利用自体できない場合があるため、人によってはデメリットと感じることがあるでしょう。

教育ローンの利用が向いている人

教育ローンは、次のような人に向いています。

- 子どもに返済の負担をかけたくない

- 住居費用なども含めてまとまった教育資金を確保したい

- 入学前の早い段階で資金を用意したい

これらに当てはまる場合は、教育ローンの利用を検討してみるとよいでしょう。

教育ローンは学生本人が申し込める?

教育ローンは、子ども本人が契約者として申し込むことは原則できません。基本的には、子どもの保護者などが契約者となり、返済も行う仕組みになっています。

ただし、一部の金融機関では、申込者自身の進学や資格取得を目的とした教育資金であれば契約可能とする商品もあります。その場合でも、年齢や収入、学校の種類などの条件が設けられていることがあるため、申込条件を確認してみましょう。

教育ローンを利用するときの注意点

教育ローンを利用する際は、次の2つの点に注意しましょう。

- 保証料・保証人が必要な場合がある

- 返済期間が長くなりやすいので計画的に返済する

保証料・保証人が必要な場合がある

教育ローンの種類によっては、保証料や保証人が求められることがあります。たとえば、国の教育ローンは、保証料または連帯保証人が必要です。保証料は、返済期間などによって異なりますが、返済期間が長い場合は10万円を超える保証料が発生することもあります。

一方で、銀行など金融機関の教育ローンでは、保証料や保証人が不要な商品が多いです。

返済期間が長くなりやすいので計画的に返済する

教育ローンはまとまった金額を借り入れるため、返済期間は10年以上など長くなることも珍しくありません。完済するまで毎月決まった金額を返済し続ける必要があるため、他の支払いや返済なども考慮し、無理のない返済計画を立てることが重要です。

特に住宅ローンや自動車ローンなど、他のローンを返済中の場合は、教育ローンの返済が加わることで家計を圧迫しないよう、毎月の収支を見直すことも必要になるでしょう。

教育ローンで融資を受ける流れ

教育ローンで融資を受ける一般的な流れは次の通りです。

- 申し込み

- 審査

- 契約手続き

- 融資(入金)

申し込みは、金融機関のWEBサイトまたは窓口で行うことができます。国の教育ローンを利用する場合は、日本政策金融公庫のWEBサイトから申し込むことが可能です。

審査は、「仮審査(事前審査)」と「本審査」の2段階に分かれている場合があり、審査にかかる時間は金融機関によって異なります。早ければ10日前後で完了することもありますが、混雑時期や審査状況によっては3週間程度かかる場合もあるため、余裕を持って申し込むことが大切です。

教育ローン以外で教育費を借りる方法

教育費用を借り入れる手段としては、教育ローン以外に次の2つの方法があります。

フリーローン

フリーローンとは、主に銀行などが提供している個人向けのローン商品です。資金の使い道が自由なため、教育に関連する費用にも利用できます。

フリーローンは、必要な資金を一度で借り入れられることが特徴で、融資を受けたあとは、月々の返済のみ行う仕組みです。追加で借り入れが必要になった場合は、あらためて申し込みをして審査を受けて、再度契約する必要があります。

フリーローンとは?カードローンとの違いや審査・金利・返済方法を解説

カードローン

カードローンとは、クレジットカード会社や信販会社、銀行、消費者金融が提供する個人向け融資サービスです。フリーローンと同様に、借りたお金の使い道が自由であるため、教育に関する費用にも利用できます。

フリーローンとの大きな違いは、利用可能枠(限度額)の範囲内であれば、繰り返し借り入れができる点です。たとえば、教材費や生活費が一時的に不足した場合など、必要なタイミングで柔軟に借り入れができるのがカードローンのメリットです。

ただし、クレジットカード会社や信販会社などの貸金業者が提供するカードローンは、「総量規制」の対象となるため、年収の3分の1を超える借り入れができません。そのため、まとまった金額の借り入れには不向きな場合があります。

教育ローンが間に合わない!カードローンをもしもの備えに

教育ローンは、申し込みから融資までに数週間かかる場合があります。申し込みのタイミングによっては、想定よりも時間がかかり、必要な支払いに間に合わないこともあるでしょう。

一方、カードローンのなかには、最短即日で審査が完了し、融資を受けられる商品もあります。教育ローンを利用する予定でも、「教育ローンの申し込みが遅れた」「塾代の支払いとタイミングが重なった」といった理由で、一時的な資金が必要になることも考えられます。そうした場合は、カードローンを活用するのもひとつの選択肢です。

カードローンは資金使途が自由なため、引っ越し費用や家具・家電の購入、交通費など、新生活にかかるさまざまな出費に対応できます。教育ローンが間に合わないときや、いざというときの備えとして、カードローンの利用も検討してみるとよいでしょう。

教育に関連する費用以外の支払いにも。JCBのカードローン「FAITH」

JCBのカードローン「FAITH」は、資金使途は自由なため、教育に関する費用はもちろん、新生活の準備にかかる費用や生活費など、さまざまな目的で借り入れが可能です。

利用可能枠(限度額)は最大で900万円で、実際の利用可能枠は審査結果によって決定します。利用可能枠の範囲内で繰り返し借り入れができるのは、カードローンの特徴です。

さらに、「FAITH」は年会費無料・保証人・担保不要といったメリットもあります。

最短で即日融資も可能

「FAITH」の審査は最短で当日に完了します。契約後は、最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

教育ローンは融資までに数週間かかる場合がありますが、カードローンがあれば急ぎの資金調達にも柔軟に対応しやすいでしょう。

よくある質問

-

国の教育ローンの審査ではどのようなことが確認されますか?

-

国の教育ローンの審査では、申込者の勤務状況、収入状況、借入状況、ローンや公共料金の返済、支払状況などが確認されます。明確な審査基準は公表されていませんが、これらの情報をもとに総合的に判断されます。

-

教育ローンにデメリットはありますか?

-

教育ローンと奨学金の違いを教えてください

-

教育ローンと奨学金(貸与型)は、融資方法や返済する人(契約者)、返済が始まる時期などに違いがあります。

教育ローンは契約後一括で振り込まれることが一般的ですが、奨学金は入学後に毎月一定額が振り込まれる仕組みです。教育ローンは原則として保護者などが契約者となり、融資を受けた翌月または翌々月から返済を行います。一方、奨学金は学生本人が契約者となり、貸与終了月の翌月から数えて7か月後から返済していきます。- 詳しくは「教育ローンと奨学金の違い」をご覧ください。

-

教育ローンの金利はどれくらいですか?

-

国の教育ローンは固定金利年2.85%(※)で、一定の条件を満たすと金利が低くなる優遇制度も設けられています。

※ 2025年6月時点

金融機関の教育ローンの金利は1.00〜4.50%が相場で、変動金利の商品が多いです。一部の金融機関では、固定金利と変動金利を選択できる教育ローンも取り扱いがあります。 -

教育ローンは学生本人が申し込むことはできますか?

-

教育ローンは、学生本人が申し込むことを不可とする商品が多いです。ただし、一部の金融機関では、学生本人が申し込める教育ローンも提供しています。その場合、「安定した継続収入があること」や「法科大学院への進学」など、条件が設けられていることがあるため、申し込み前に条件を確認しましょう。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

教育資金は、特に大学進学のための予備校費用や受験費用など、多額の出費がかかるため、早めの準備が必要です。さらに、子どもが複数いる場合は、その分だけ費用も大きく膨らみます。教育ローンは、子ども本人に将来の返済負担がかからない点で、奨学金よりも親にとって利用しやすい選択肢といえるでしょう。ただし、利用する際には無理のない返済計画を立てたうえで申し込むことが大切です。