ステータスカード

ゴールドカードのメリット7つを徹底解説!特典・付帯サービスも紹介

更新日:2026年1月13日

ゴールドカードは、充実した特典・付帯サービスやポイント・マイルの還元率の高さが魅力です。具体的には、旅行やショッピングで使える優待や、空港ラウンジの無料利用サービスなどが挙げられ、所有するメリットの多いカードといえます。

この記事を通して、ゴールドカードを持つメリットや具体的な特典・サービス内容を理解しましょう。

この記事でわかること

- ゴールドカードを持つメリット

- 自分にあったゴールドカードの選び方

- おすすめのゴールドカード

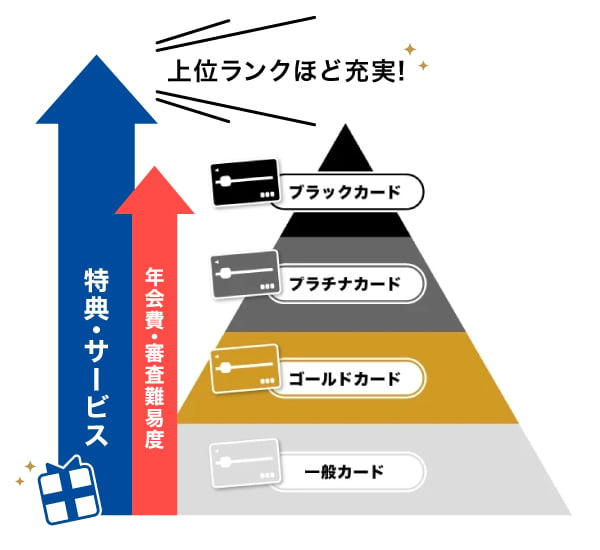

ゴールドカードの特徴とは?

ゴールドカードは、一般カードよりひとつ上のランクのクレジットカードです。ランクが上がるほどご利用可能枠(限度額)やポイント還元率が高くなり、特典・優待の充実度も上がり、空港ラウンジの無料利用サービスや手厚い保険などが付帯するのが特徴です。また、社会的なステータスを示すカードとしても位置付けられており、持っているだけでワンランク上の印象を与えます。

ゴールドカードと一般カードの特徴の違いは、次の通りです。

| ゴールドカード | 一般カード | |

|---|---|---|

| 年会費 | 数千〜数万円のものが多い | 多くが無料 |

| 特典・優待 | 内容が充実している | 内容が最低限 |

| 保険 | 補償範囲が広く 補償限度額も高額 |

補償範囲が限定的、 補償限度額も低額 |

| ポイント還元率 | ポイントアップなどの優遇あり | 普通 |

ゴールドカードや一般カードのサービス内容は、カード会社によって大きく異なります。年会費や特典の詳細は、各クレジットカードの公式ウェブサイトで確認しましょう。

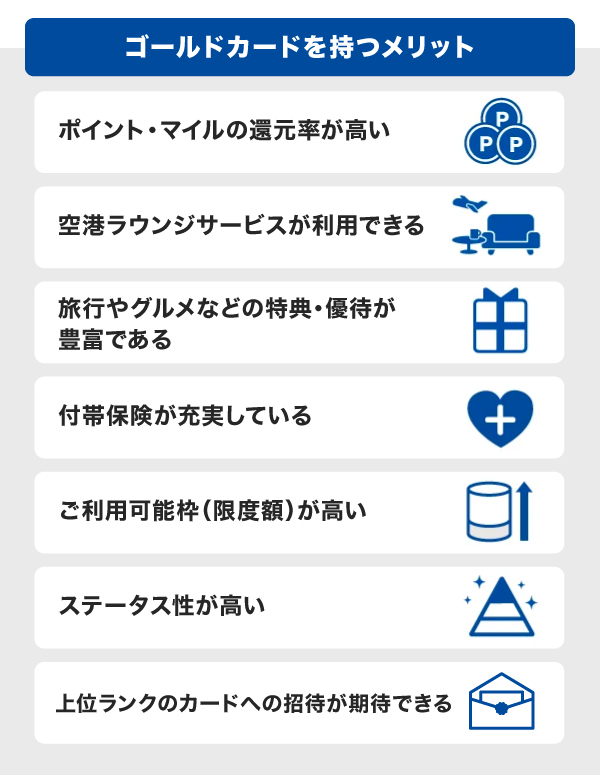

ゴールドカードを持つ7つのメリット

ゴールドカードは、一般カードと比較してサービスが充実しています。ここでは、所有するメリットを詳しく紹介します。

ポイント・マイルの還元率が高い

ゴールドカードのなかには、ポイント・マイル還元率が一般カードよりも高く設定されているものもあります。還元率が高いとカードの利用金額に対してもらえるポイントの割合が大きくなるため、より効率よくポイントをためられます。

また、カード会社と提携している店舗やサービスでゴールドカードを利用すると、さらにポイント還元率が高くなることがあります。カードを選ぶ際は、頻繁に利用する店舗やサービスで還元率が高くなるかどうかを確認してみてください。

ポイント還元率の高いクレジットカードの選び方

空港ラウンジサービスが利用できる

多くのゴールドカードでは、空港ラウンジサービスを無料または割引価格で提供しています。フライトの前後やトランジットの時間を落ち着いて過ごしたい方、旅行や出張の機会が多い方にとって魅力的なサービスでしょう。

空港ラウンジには、軽食やラウンジ専用のWi-Fi、ゆったりくつろげるソファ席、空港によってはシャワーが用意されています。通常の旅客エリアよりも快適かつ静かな環境で過ごせることは、ゴールドカードを持つ大きなメリットといえます。

空港ラウンジとは?メリットと利用するための条件や注意点

旅行やグルメなどの特典・優待が豊富である

ゴールドカードのメリットは、一般カードよりも旅行やグルメなどの特典・優待が豊富なことです。一例は次の通りです。

- 宿泊施設・ホテルの優待

- レストランの優待

- 映画館やスポーツクラブなどエンタメの優待

- ゴルフ場の手配

旅行関連では、会員限定の価格でホテルを予約できたり、予約時にポイントを多く獲得できたりするサービスがあります。そのほか、飲食関連ではミシュランガイドに掲載されているレストランやお取り寄せグルメ、フードデリバリーを優待価格で利用できる特典もあります。

また、 JCBの「JCBゴールド」の会員が利用できる「JCB GOLD Service Club Off」の場合、国内外の映画館やスポーツクラブなどを最大90%引きで利用できます。

特典・優待の内容は、ゴールドカードの種類によってさまざまです。カードごとに内容が異なるため、クレジットカード会社のウェブサイトで確認してみましょう。

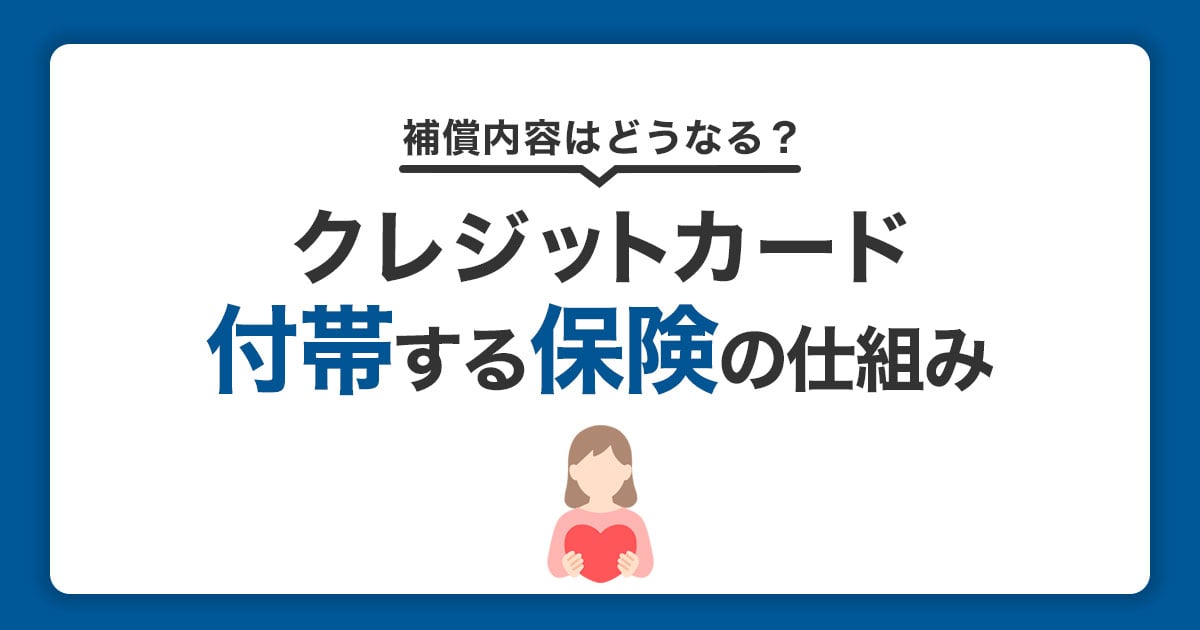

付帯保険が充実している

ゴールドカードは、一般カードに比べて付帯保険の種類が豊富で、補償額が大きい点が魅力です。

付帯保険の一例は次の通りです。

- 国内旅行傷害保険

- 海外旅行傷害保険

- 国内・海外航空機遅延保険

- ショッピングガード保険

- スマートフォン保険

旅行傷害保険は、旅行時にケガや病気をした際の治療費や入院費を補償してくれる保険です。一般カードの場合、付帯するのが海外旅行傷害保険のみだったり、補償金額がゴールドカードと比較して低かったりと、内容が十分ではないことがあります。保険が充実したゴールドカードなら、慣れない旅行先・出張先でのトラブル時も安心できるでしょう。

また、ゴールドカードによっては、会員本人だけでなく家族も補償対象となる「家族特約」を利用できる場合もあります。

クレジットカード付帯の保険を徹底解説!補償内容と使い方とは?

ご利用可能枠(限度額)が大きい

ご利用可能枠(限度額)とは、クレジットカードで支払える上限金額のことです。ゴールドカードのご利用可能枠(限度額)は、一般カードに比べて大きく設定されています。そのため、海外旅行やショッピングなどでの高額な出費でもゆとりをもって支払いができます。

ただし、各々のご利用可能枠(限度額)は審査によって決まるため、ゴールドカードだからといって必ずしも高額の設定になるわけではありません。場合によっては、一般カードと変わらない金額が設定されることもあります。

クレジットカードの限度額とは?仕組みと増枠する方法を解説

ステータス性が高い

ゴールドカードを所有しているということは、本人の支払い能力や社会的信頼性が審査によって認められていることから、一般カードよりステータスが高いとみなされます。

また、一般カードと比べて高級感のあるデザインが採用されているものが多く、ゴールドカードを所持しているだけでステータス性の高さを実感する方もいるでしょう。

将来的により高いランクのクレジットカードを持ちたい方は、ファーストステップとしてゴールドカードを使うのもひとつの選択肢です。

ステータスの高いクレジットカードの特徴とは?必要性や年会費・特典を解説

上位ランクのカードへの招待が期待できる

作ったゴールドカードの種類や利用状況によって、クレジットカード会社から上位ランクのカードへの招待を受けることがあります。ゴールドカードよりも上位ランクのカードになると、より充実した付帯サービスを利用できたり、会員限定のキャンペーンに参加できたりする特典があります。

たとえば、JCBゴールドの利用で一定条件を満たすと、より上位ランクのサービスが付帯する「JCBゴールド ザ・プレミア」へ招待されることがあります。審査に通れば、「JCBプレミアムステイプラン」を利用して人気の高い宿の各種優待付きプランを利用できたり、「プライオリティ・パス」で国内外の空港ラウンジを無料で利用できたりします。国内外の空港ラウンジを無料で利用できたりします。

より上位ランクのカードを作りたいと考えている方は、クレジットカード会社からの招待が期待できるゴールドカードを選ぶとよいでしょう。

ゴールドカードの選び方

一口にゴールドカードといっても、種類は豊富にあります。年齢条件が設定されていたり、一般カードよりも審査が厳しかったりするものもあるため、選ぶ際はよくチェックしましょう。また、ゴールドカードの年会費は一般カードよりも高いことが多いため、金額に見合うおトクさを感じられるかどうかも重要です。

自分にあったゴールドカードを選ぶために、着目したいのは以下の2点です。

自分にあった特典・優待がある

各ゴールドカードの特典・優待を比較し、自分の生活スタイルにあった、使いやすいものを選択しましょう。

まずは、自分がよく利用するお店やサービスを振り返ってみてください。たとえば、飲食店やデリバリーサービス、ホームセンター、ガソリンスタンド、家具店や家電量販店、エンターテインメントなどが挙げられます。利用頻度の高いサービスで特典・優待があれば、いつものサービスをおトクに利用できます。

外食をよくする方や自炊をする機会が少ない方は、飲食店やデリバリーサービスの優待・割引があると便利でしょう。また、旅行が好きな場合は、航空券やホテルの優待、空港ラウンジサービスの特典があると実用的です。

ポイント還元率が高い

効率よくポイントをためるために、ポイント還元率の高さにも注目しましょう。なかでも注目したいのは、通常利用時のポイント還元率と、カード会社が提携するお店やサービスにおけるポイント還元率の2つです。

ゴールドカードは、提携先のお店やサービスでクレジットカード払いをすることで、ポイント倍率が高まることがあります。よく利用する飲食店やスーパー、ドラッグストアなどで倍率がアップすると、より効率よくポイントをためられます。

充実の優待でおすすめのJCBゴールド

JCBゴールドは、JCBブランドの安心感・信頼感に加えてステータスの高さが魅力のゴールドカードです。国内外の旅行傷害保険やJCBスマートフォン保険が充実しているほか、国内の主要空港、およびハワイ ホノルルのラウンジを無料で利用できるなど、国内旅行や出張が多い方に最適です。

またJCBゴールドを保持していれば、一定条件を満たした方限定でワンランク上のサービスが受けられる「JCBゴールド ザ・プレミア」への招待が届きます。クレジットヒストリーを育てて、今後さらにステータスの高いカードを持ちたい方にもおすすめです。

JCBゴールドのメリット・特典

JCBゴールドを所有するメリットと特典は、主に次の通りです。

初年度年会費無料

JCBゴールドは、初年度年会費が無料で、2年目以降は11,000円(税込)です。昨今、年会費が安く、サービスが限定的なゴールドカードも増えていますが、特典・優待のサービスが伴うカードとしては標準的な設定となっています。

初めてゴールドカードを持つ方にとって、年会費がネックになることも多いものです。しかし、JCBゴールドは初年度の年会費がかからないため、ゴールドカードを持つハードルがぐっと下がります。

国内・ハワイの空港ラウンジ利用が無料

JCBゴールドは、国内の主要空港、およびハワイ ホノルルの国際空港内のラウンジを無料で利用できます。ラウンジでは以下のようなサービスが受けられます。なお、空港ラウンジによって提供されるサービスが異なる場合があります。

- 無線Wi-Fi

- ドリンクサービス(※1)

- 新聞や雑誌の閲覧

- お菓子・おつまみの提供(※2)

- アルコールの提供(※2)

- シャワー

- マッサージ機

- コピーやFAX

- 1 一部のラウンジではアルコール類が有料、またはソフトドリンクのみとなります。

- 2 有料で提供される場合もあります。

通常、国内およびハワイ ホノルル国際空港のラウンジを利用するには1回1,000~2,000円ほどの利用料がかかりますが、JCBゴールドなら何度でも無料で利用可能です。たとえば、利用料2,000円のラウンジを年に5回利用すれば、合計1万円ほどおトクになります。さらに、世界1,500ヵ所以上のラウンジを1回US35ドル(一部空港ラウンジはUS27ドル)で利用できる「ラウンジ・キー」も利用可能です。

空港ラウンジサービスを利用する際は、特別な手続きは必要ありません。当日の搭乗券とJCBゴールドを提示すれば入室できます。紙の搭乗券がない場合は、スマートフォンでeチケットを提示することで入室できます。

ゴールドカードで利用できる空港ラウンジ|利用方法とサービス内容を紹介

グルメ、映画、レジャーなど最大90%OFFの特典

JCBゴールドには、国内外20万ヵ所で利用できる割引優待サービス「JCB GOLD Service Club Off(クラブオフ)」も付帯しています。映画館やスポーツクラブ、ショッピング、レジャー施設、飲食店といったさまざまな施設で優待を受けられるサービスです。

JCBゴールドの会員は、無料でクラブオフ会員になることができ、幅広いジャンルの割引優待サービスを受けられます。さらに、有料のVIP会員になれば最大90%OFFの特典を利用できます。

割引優待「クラブオフ」とは?クレジットカードで登録する方法

会員限定オリジナル宿泊プランを楽しめる「東京ディズニーリゾート(R)・バケーションパッケージ」

JCBゴールド会員には、「東京ディズニーリゾート(R)・バケーションパッケージ」をおトクに楽しめる優待や限定プランが用意されています。

「東京ディズニーリゾート(R)・バケーションパッケージ」とは、ディズニーホテル宿泊やパークチケット、アトラクション利用券などがセットになった会員限定の特別なパッケージを予約・購入できるサービスです。

このサービスを利用すれば、好きなアトラクションやショー、レストランなどを事前に予約できるため、少ない待ち時間でスムーズに楽しめます。さらに、ディズニーホテルの快適な部屋で、ワンランク上の特別な時間を過ごすことも可能です。近年オープンしたファンタジースプリングスをはじめ、東京ディズニーリゾートを満喫したい方にぴったりのプランです。

東京ディズニーリゾート(R)・バケーションパッケージについての詳細はこちら

ゴルフ場の予約や有名コースでのゴルフイベント

JCBゴールドには、ゴルフ場の予約代行サービスや有名コースでのゴルフイベントのサービスがあります。詳細は次の通りです。

| サービスの種類 | 詳細 |

|---|---|

| ゴルフエントリーサービス | 全国約1,200ヵ所のゴルフ場を予約代行してくれる |

| JCBゴールドゴルフイベント | 有名コースを舞台としたコンペ形式のゴルフイベントに参加できる |

| JCBゴルファーズ倶楽部(楽天SGC会員) | 名門コースでのプレーを楽しめるサービスに、特別価格で入会できる |

家族や知人とゴルフを楽しみたい方や、ビジネスでゴルフをする方にとって便利なサービスです。

上位のゴールドカードに招待「JCBゴールド ザ・プレミア」

JCBゴールド ザ・プレミアは、JCBゴールドを利用し、条件を満たした方を対象としたインビテーション(招待制)のゴールドカードです。会員専用WEBサービス「MyJCB」に登録し、招待メールが届いた方のみ申し込めます。

JCBゴールド ザ・プレミアの特典は、JCBゴールドと比べてより豊富です。世界145の国や地域、600を超える都市にある約1,700ヵ所以上の空港ラウンジ等が追加料金なしで利用できる「プライオリティ・パス」や、人気の高い宿の各種優待付きプランを利用できる「JCBプレミアムステイプラン」などを付帯しています。

JCBゴールドの年会費11,000円(税込)に加え、JCBゴールド ザ・プレミアのサービス年会費5,500円(税込)が必要ですが、サービス年会費は年間100万円(税込)以上のショッピング利用で無料になります。

ゴールドよりもワンランク上のサービスを利用したい方は、JCBゴールドの利用実績を積み重ね、JCBゴールド ザ・プレミアのインビテーションを目指しましょう。

国内・海外の旅行傷害保険

JCBゴールドには、国内最高5,000万円、海外最高1億円の補償が受けられる旅行傷害保険(死亡・後遺障害の場合)が付帯しています。旅行代金等をJCBゴールドで支払うだけで保険が適用されるため、旅行中にケガの治療や入院が必要となった場合も安心です。

また、JCBゴールドで購入した品物に生じた損害を補償する「ショッピングガード保険」や、国内外の航空便ご利用時の乗継遅延で生じた宿泊・飲食費や出航遅延等で生じた飲食費、預けた手荷物が遅延・紛失した際の衣類購入費等の補償が受けられる「国内・海外航空機遅延保険」も付帯しています。

- 上の保険の内容は概要を説明したものであり、実際の保険金のお支払い可否は、普通保険約款および特約に基づきます。また、事故の内容によっては補償の対象とならない場合があります。

ディスプレイ破損の補償が受けられる「JCBスマートフォン保険」

JCBゴールドには、JCBスマートフォン保険が付帯しています。スマートフォンのディスプレイが破損した際に、年間最高50,000円(1事故につき自己負担額10,000円)の修理費用が補償(※)されます。

- 保険事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続してJCBゴールドでお支払いされている場合、JCBスマートフォン保険が適用されます。保険事故発生時点で、購入後24ヵ月以内のスマートフォンが補償対象です。(CL252361)

最短5分でカード番号を発行

JCBゴールドは、申し込み後最短5分でカード番号が発行されます(※)。カード番号は、「MyJCBアプリ」で閲覧可能です。

審査後すぐにカード情報がわかれば、カード本体が自宅に届く前にネットショップで買い物できたり、店頭でスマートフォン決済ができたりします。できるだけ早くゴールドカードを利用したい方にとって便利なサービスです。

- 最短5分の対象は、通常デザインのナンバーレスのみです。

クレジットカードを即時・即日発行するには?カードが届く前に使う方法も紹介

選べる3種類のデザイン

JCBゴールドは、通常のシンプルなゴールドデザインに加え、エコでクリーンなホワイトデザインを採用したバイオマスカードがあります。また、ディズニー・デザインのキャラクターを採用したゴールドカードもあり、自分の好みで選ぶことが可能です。

なお、一般カードからJCBゴールドへの切り替えも可能です。カード番号は変わりますが、たまったポイントは引き継がれます。

デザインで選ぶクレジットカード!おしゃれでおトクなJCBカード

ゴールドカードは一般的には年会費が発生します。そのため、「年会費分の価値があるのかどうか」について悩む人も多いでしょう。

損得を重視するなら、ポイント還元率や特典の利用頻度を年会費と照らし合わせて判断するのがひとつの方法です。快適さや体験の広がりを求めるなら、特典をどう活かしてどんな時間を過ごせそうか思い描いてみるとよいでしょう。ほかにも、ゴールドカードをプラチナやブラックといった上位ランクカードを見据えた第一歩として捉えることもできます。

どのような視点で選ぶにせよ、自分の暮らしや価値観に合った使い方を見つけられれば、ゴールドカードはきっと大きな価値をもたらしてくれるでしょう。

- AFP・2級ファイナンシャル・プランニング技能士

- 張替 愛

よくある質問

-

ゴールドカードのメリットを教えてください

-

カードの種類によって異なりますが、ゴールドカードのメリットは以下の通りです。

- ポイント・マイルの還元率が高い

- 空港ラウンジサービスが利用できる

- 旅行やグルメなどの特典・優待が豊富である

- 旅行やショッピングなどの保険が充実している

- ご利用可能枠(限度額)が大きい

- ステータス性が高い

- 上位ランクのカードへの招待が期待できる

-

ゴールドカードに注意点はありますか?

-

ゴールドカードの注意点は、次の通りです。

- 年齢条件が設定されていることがある

- 一般カードより審査が厳しい可能性がある

ゴールドカードには年会費の高さや審査の厳しさがある分、より充実したサービスが期待できます。

-

ゴールドカードはどのような人におすすめですか?

-

ゴールドカードは、次のような方におすすめです。

- ポイントを多く獲得したい

- 旅行や出張で航空機によく乗る

- 空港ラウンジサービスを利用したい

- 割引や優待を重視する

- ゴールドカードのステータス性に魅力を感じている

自分の生活スタイルやクレジットカードの利用シーンを踏まえ、ゴールドカードを発行するかどうかを検討しましょう。

-

ゴールドカードの年会費はどれくらいですか?

-

ゴールドカードの種類によりますが、年会費はおおよそ5,000~2万円です。なかには、条件を満たすことで無料になるゴールドカードもあります。

-

ゴールドカードは一般カードと比べておトクですか?

-

おトクさを感じられるかどうかは、クレジットカードの活用方法や使用目的により異なります。

自分の生活スタイルにあったゴールドカードを選択し、特典やサービスをうまく活用することで、年会費以上の価値を感じられるでしょう。

充実した付帯サービスならJCB

おトクな年会費でゴールドのステータスを体験

- 掲載内容は予告なく変更となる場合があります。

- 【監修者】

-

氏名:張替 愛(はりかえ あい)

資格:AFP・2級ファイナンシャル・プランニング技能士FP事務所マネセラ代表。保険や投資信託などの金融商品を販売せずに、お客様の味方となってアドバイスを行うお金の専門家。共働きや海外転勤がある家庭を中心に、年100件前後の個別相談を行う。専門分野は教育費・住宅購入・資産運用・ママのキャリアなど。コラム執筆や監修、オンライン・動画によるマネー講座などでも活躍中。2児の母でもある。

著書『~共働き800万円以下の夫婦でもハッピーライフ~プチ贅沢を楽しみながらムリなく資産を増やす』(ビジネス教育出版社)

関連記事を見る

ゴールドカードは、単にステータスを示すためのカードではありません。空港ラウンジや旅行保険、優待サービスといった具体的な特典を通じて、日常にちょっとした贅沢と余裕を添えてくれる存在です。

さまざまな特典が自動的に付帯されることで、普段ならためらう少し高額なサービスにも気軽に手を伸ばしやすくなります。わざわざ保険に加入する手間が省け、トラブルが発生したときにもストレスを抑えて対応しやすくなります。

こうした積み重ねが、出張や旅行・レジャーの際はもちろん、日常の時間もより快適で豊かなものにしてくれるでしょう。