ステータスカード

クレジットカードのランクは4段階!特徴や審査の違い、ランクを上げる方法を解説

更新日:2026年1月13日

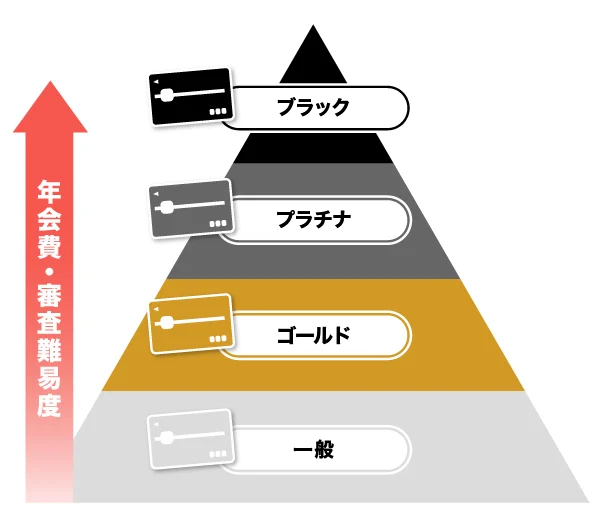

クレジットカードには、一般・ゴールド・プラチナ・ブラックの4つのランクが存在します。ランクによってご利用可能枠(限度額)や付帯サービス、年会費が異なるため、ランクの特徴を理解し、自分のニーズに合ったカードを選ぶことが大切です。

ただし、ランクの高いカードを持つには審査が必要です。将来的にランクの高いカードを持ちたい方は、所有しているクレジットカードの支払い遅延がないように注意したうえで、利用実績を積み重ねていきましょう。

この記事でわかること

- クレジットカードのランクとは

- クレジットカードのランクを上げる方法

- クレジットカードのランクを上げるメリット・デメリット

目次

クレジットカードにある4つのランク

クレジットカードのランクとは、クレジットカード自体の社会的信用や価値を示すものです。「一般カード」「ゴールドカード」「プラチナカード」「ブラックカード」の4段階に分かれており、ランクが上がるほどカードのステータス性も高まります。

ランクが高いカードほど付帯サービスが充実し、さまざまな割引や優待が受けられます。ただし、それに伴い、年会費や申し込み時の審査の難易度が上がる傾向にあります。

以下では、それぞれの特徴を簡単にご紹介します。

一般カード|年会費無料で使えるものが多い

一般カードは、年会費が無料、または1,000円前後で利用できることが一般的です。

コストをかけずに所有できるうえポイントもためられるため、コストパフォーマンスがよいカードです。そのため、クレジットカード初心者の方に向いています。

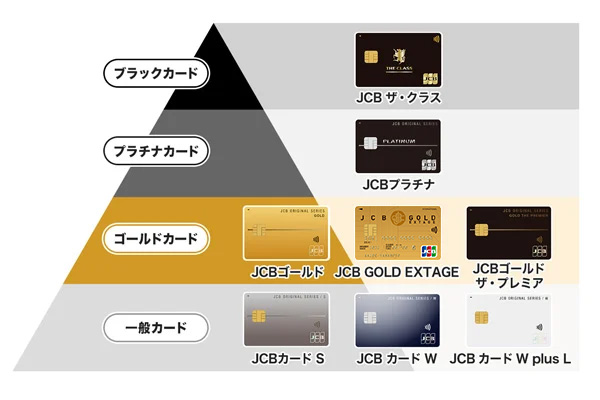

JCBでは「JCB カード S」「JCB カード W」「JCB カード W plus L」が一般カードに該当します。

ゴールドカード|旅行やグルメ、生活に関するサービスが充実

ゴールドカードは、空港ラウンジサービスや国内外の旅行傷害保険、グルメ関連の優待サービスなどが付帯したカードです。カードの種類にもよりますが、年会費は5,000~1万円台が多くなっています。

出張が多いビジネスパーソンや旅行が好きな方、ステータスの高いカードを持ちたい方におすすめです。

ゴールドカードには、自分で申し込みできるものと、招待(インビテーション)制のものが存在します。

JCBでは「JCBゴールド」「JCB GOLD EXTAGE」「JCBゴールド ザ・プレミア」がゴールドカードに該当します。なお、「JCBゴールド ザ・プレミア」は招待制のゴールドカードです。

プラチナカード|ハイクラスな優待サービスが豊富

プラチナカードは、空港ラウンジサービスや国内外の旅行傷害保険に加えて、レストラン、ホテルの優待やコンシェルジュサービスなどが付帯しています。

カードによっては、世界各国にある1,700ヵ所以上の空港ラウンジ等を利用できる「プライオリティ・パス」が付帯しているのも特徴のひとつです。

年会費は3万〜5万円台であることが多く、自ら申し込みできるものと、招待制のものがあります。優待サービスの内容はカード会社によって異なるので、どのカード会社のプラチナカードを発行するか選ぶ際は重要なポイントになるでしょう。

JCBでは「JCBプラチナ」が該当します。

ブラックカード|招待制であることが多く最高位のステータスを持つ

ブラックカードは、クレジットカードのなかで最もランクが高いカードです。プラチナカードの特典に加え、ブラックカード独自の質の高いサービスが付帯しています。

たとえば、JCBのブラックカード「JCB ザ・クラス」の場合、年に一度、特別なプレゼントが受け取れたり、ミシュランガイド星付き店舗等の予約チャンスが広がる便利な機能や、会員を対象としたイベントにも参加できます。

宿泊施設ではスイートルームを特別価格で利用できるだけでなく、部屋のアップグレードができる場合もあります。ブラックカードを持ち、これらのサービスを利用することで、非日常の贅沢な時間を過ごせるでしょう。

ブラックカードの年会費は5万〜10万円台、なかには20万円以上のものも存在しますが、ブラックカードのサービスを利用することで年会費に見合う価値を体験できます。

ブラックカードの多くは招待制ですが、すべてのカード会社がブラックカードを取り扱っているわけではありません。ブラックカードを持ちたい場合は、JCBなどの「ブラックカードを提供しているカード会社」のクレジットカードを利用しましょう。

ブラックカードとは?年収など持つための条件と年会費・招待の受け方を解説

クレジットカードのランクを上げるメリット

クレジットカードのランクを上げると、次の3つのメリットを得られます。

- ステータス性をアピールできる

- 充実したサービスを利用できる

- ご利用可能枠(限度額)が大きい

ステータス性をアピールできる

ランクが高いクレジットカードは、一般カードと比較して社会的な地位と信頼度の高さを示せます。特に招待制のカードは持っている人が少なく、より高いステータスを感じられるでしょう。

また、ランクの高いカードの多くは高級感のあるデザインを採用しています。会食やビジネスシーンで利用することで、そのステータス性を効果的にアピールできるでしょう。

充実したサービスを利用できる

クレジットカードは、ランクが高いほど付帯サービスが充実している傾向にあります。サービスの例を見てみましょう。

- 年に1度、豪華なプレゼントがもらえる

- 人気レストランのグルメが1名分無料になる

- 厳選されたグルメを割引価格で購入できる

- プライオリティ・パスで世界中の空港ラウンジが使える

- コンシェルジュサービスで宿泊施設や各種チケットの手配や予約・相談ができる

カード会社やクレジットカードの種類により異なりますが、宿泊施設やグルメ関連のサービスが多い傾向です。これらのサービスを活用すれば、クレジットカードの年会費以上のメリットを得られるでしょう。

ランクだけでなく、自分のライフスタイルやニーズに合った特典、サービスの提供があるカードを選ぶことが大切です。

ご利用可能枠(限度額)が大きい

ご利用可能枠(限度額)とは、クレジットカードで利用できる利用可能上限を指します。ランクが高いクレジットカードは、一般カードよりもご利用可能枠(限度額)が高く設定される傾向にあるので、高額な出費にも対応でき、利用が多い分ポイントもたまります。

ただし、実際に適用されるご利用可能枠(限度額)は審査に基づいて決定されます。そのため、同じクレジットカードを持っていても、人によっては金額が異なることもあります。

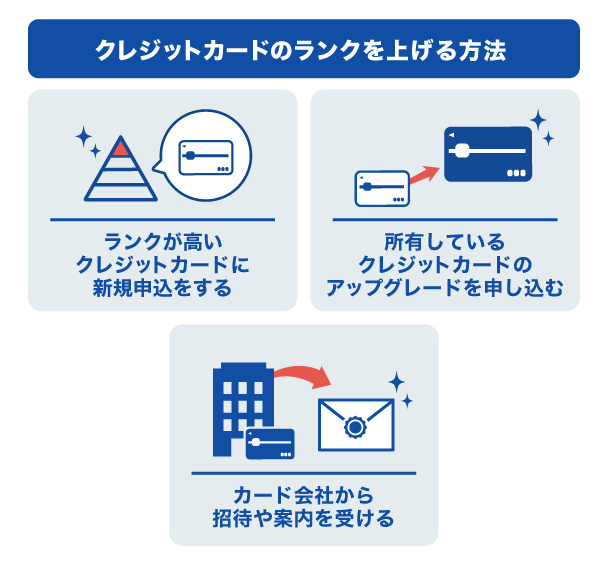

クレジットカードのランクを上げる方法

所有しているクレジットカードのランクを上げたい場合、次の3つの方法があります。

ランクが高いクレジットカードに新規申込をする

ゴールドカードやプラチナカードのような、ランクが高いクレジットカードに新規で申し込み、審査に通過すればカードが発行されます。

ただし、ゴールドカードやプラチナカードの申し込みには、20歳、25歳以上といった年齢制限が設けられている場合もあります。条件を確認のうえ申し込みましょう。

所有しているクレジットカードのアップグレードを申し込む

現在所有しているクレジットカードに、ゴールドやプラチナなどの上位ランクが存在する場合、アップグレードを申し込めば、ランクの高いカードへ変更できます。

ただし、申し込みをしてもアップグレードができるとは限りません。アップグレードを申し込み後、審査に通過すればランクの高いカードが発行されます。

JCBの場合、「JCBオリジナルシリーズ」のカードであれば、「JCBゴールド」や「JCBプラチナ」へのアップグレードが可能です。

カード会社から招待や案内を受ける

カード会社が定める一定の条件を満たすと、カード会社から「ゴールドカード」や「プラチナカード」へのアップグレードの案内が届くことがあります。

しかし、招待を受けたからといって必ず上位ランクのカードを持てるとは限りません。必要に応じて申し込みを行い、審査に通過する必要があります。

なお、JCBの場合「JCBゴールド ザ・プレミア」や「JCBザ・クラス」が招待制のカードです。

クレジットカードのランクを上げるコツ

クレジットカードのランクを上げるには、審査のポイントを押さえておくことが大切です。審査基準は公開されていませんが、申込者の個人情報や信用情報(クレジットカードやローンの契約・申し込みに関わる履歴)が確認されるといわれています。

その点を踏まえたうえで、ランクを上げるコツについて詳しく見ていきましょう。

支払い・返済に遅れない

利用代金やキャッシングサービス、各種ローンの利用時は、期日までに確実に返済することが重要です。

支払いや返済の遅延があると、信用情報に記録され、クレジットカードの審査結果にマイナスの影響を与える可能性があります。使用しているクレジットカードの締め日や引き落とし日を確認して、預金口座に十分な現金を入金しておきましょう。

利用実績を積み重ねる

クレジットカードの利用期間や利用金額が一定以上だと、審査にプラスの影響をもたらすことが考えられます。

普段の買い物や各種料金の支払いなどで積極的にカードを使用し、支払いや返済に無理のない範囲で利用実績を積み重ねていきましょう。

【ランク別】おすすめのJCBカード一覧

JCBカードは、どのランクのカードも共通して「J-POINT」がたまります。毎月のご利用合計金額200円(税込)ごとに1ポイント獲得でき、1ポイントは最大1円分(※1)として利用できます。

ランク別で、おすすめのJCBカードを見ていきましょう。

- 1 交換商品により異なります。

- ポイント移行商品などの申込可能ポイントは商品によって異なります。

一般カード「JCB カード S」「JCB カード W」「JCB カード W plus L」

将来的にゴールドやプラチナ、ブラックといったランクの高いカードを保持したいなら、まずは一般カードを持つのがおすすめです。

JCBの一般カードには、以下の3種類があります。

| カード |

JCB カード S |

JCB カード W |

JCB カード W plus L |

|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 |

| 特徴 |

|

|

|

- 交換商品により還元率は異なります。

年会費無料で優待も充実「JCB カード S」

年会費無料で優待も充実している「JCB カード S」

JCB カード Sは、18歳以上で本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上の方が申し込みできます。

年会費は永年無料なので、初めてのクレジットカードや2枚目のクレジットカードにおすすめです。

JCB カード Sは年会費が無料なうえに、充実した優待サービスがついています。「JCB カード S 優待 クラブオフ」は、国内外20万ヵ所以上で利用できる割引優待サービスです。グルメ、レジャー、映画館やカラオケなどのエンタメ、ホテル、テーマパークなどで割引を受けることができます。

ほかにも、パートナー店での最大20倍のポイントアップ、旅行傷害保険やJCBスマートフォン保険をはじめとした各種保険も付帯しています。

新規入会限定のおトクなキャンペーンも実施中!

JCB カード W|JCBカードのなかでもポイント高還元

JCB カード Wは高校生を除く18~39歳限定で申し込める、年会費が永年無料のクレジットカードです。39歳までに入会しておけば、40歳以降も年会費が永年無料で利用できます。コストを抑えておトクにクレジットカードを利用したい方にぴったりです。

JCB カード Wは、JCBカードのなかでも特にポイント還元率が高いのが特徴です。国内・海外のどこで利用しても、J-POINTが2倍たまります。J-POINTパートナーで利用すればさらにポイントが高還元になり、おトクに買い物ができます。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- 3 セブン‐イレブンでは、⼀部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- 4 JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2026年1月時点の情報です。

事前にポイントアップ登録が必要です。ショップにより特典・条件等が異なるため、最新情報は下のサイトよりご確認ください。

たまったポイントは1ポイントあたり最大1円分で利用できます。

- ポイント移行商品などの申し込み可能ポイントは商品により異なります。

JCB カード W plus L|「JCB カード W」に女性向けの特典が付帯

JCB カード W plus Lは、「JCB カード W」の特典に加え、ホテルやコスメなどの優待・特典を受けられる「LINDAリーグ」サービスがついています。さらに「女性疾病保険」にリーズナブルな料金で加入可能です。

「女性疾病保険」は、通常の疾病に加えて女性特有の疾病による入院・手術費用がサポートされます。

申し込みは18~39歳限定で、性別は問いません。40歳以上になっても年会費無料で利用できます。

LINDAリーグの優待情報は毎月変わります。ホテルやグルメ、エンタメ施設を優待価格で利用できるほか、キレイを応援するアイテムのプレゼントなどさまざまです。こまめにチェックして、積極的に活用しましょう。

詳しくは、JCB公式のInstagramやウェブサイトを確認してください。※SJ24-11349(2025/02/25)

【JCB公式】LINDAサービスのInstagramはこちら

ゴールドカード「JCBゴールド」「JCB GOLD EXTAGE」「JCBゴールド ザ・プレミア」

JCBのゴールドカードには「JCBゴールド」「JCB GOLD EXTAGE」「JCBゴールド ザ・プレミア」の3種類があります。いずれもゴールドカードではありますが、年会費や申し込み対象が異なります。

| カード |

JCBゴールド |

JCB GOLD EXTAGE |

JCBゴールド ザ・プレミア |

|---|---|---|---|

| 年会費 | 11,000円(税込) 初年度無料(※1) |

3,300円(税込) 初年度無料 |

JCBゴールドのカード年会費11,000円/税込と別に、JCBゴールド ザ・プレミアのサービス年会費が5,500円かかります。(※2) サービス年会費は初年度無料 |

| 特徴 |

|

|

|

- 1 お切り替えの方は初年度年会費無料の対象となりません。

- 2 年間100万円(税込)以上のショッピング利用でサービス年会費5,500円(税込)が無料。

JCBゴールド|空港ラウンジサービス・旅行傷害保険が付帯

JCBゴールドは、JCBブランドの安心感・信頼感に加えてステータスの高さが魅力のゴールドカードです。国内外の旅行傷害保険やJCBスマートフォン保険が充実しているほか、国内の主要空港、およびハワイ ホノルルのラウンジを無料で利用できるなど、国内旅行や出張が多い方に最適です。

またJCBゴールドを保持していれば、一定条件を満たした方限定でワンランク上のサービスが受けられる「JCBゴールド ザ・プレミア」への招待が届きます。クレジットヒストリーを育てて、今後さらにステータスの高いカードを持ちたい方にもおすすめです。

JCB GOLD EXTAGE|20代限定のゴールドカード

JCB GOLD EXTAGEは、20代限定で発行できるJCBのゴールドカードです。年会費は3,300円(税込)と、JCBゴールドよりもリーズナブルですが、国内外の旅行傷害保険、ショッピングガード保険などの充実した保険が付帯しています。

国内の主要空港、およびハワイ ホノルルの国際空港内のラウンジサービスも付帯しており、「JCBゴールド」と比較するとコストパフォーマンスが高い点が魅力です。

20代でゴールドカードを持ちたい方は、JCB GOLD EXTAGEを検討してみましょう。

JCBゴールド ザ・プレミア|ワンランク上のゴールドカード

JCBゴールド ザ・プレミアは、JCBゴールド利用者のうち条件を満たした方だけを対象とした招待(インビテーション)制のゴールドカードです。JCBゴールドのサービスに、さらに充実した優待サービスがプラスされます。

招待を受けるための主な条件は、次のいずれかに該当することです。

- 利用合計金額が2年連続100万円(税込)以上

- 1年間で200万円(税込)以上ご利用の方

- 2025年の招待条件です。

JCBゴールドの年会費11,000円(税込)に加えて、JCBゴールド ザ・プレミアのサービス年会費5,500円(税込)がかかりますが、年間100万円(税込)以上のショッピング利用でサービス年会費5,500円(税込)が無料になります。

JCBゴールド ザ・プレミアは、JCBゴールドよりも特典が豊富です。世界145国や地域、600を超える都市にある約1,700ヵ所以上の空港ラウンジ等が追加料金なしで利用できる「プライオリティ・パス」や、全国にある上質なホテルの特別プランが利用できる「JCBプレミアムステイプラン」などが付帯しています。

ワンランク上のサービスを利用できるゴールドカードが欲しい方は、JCBゴールドの利用実績を積み重ね、JCBゴールド ザ・プレミアの招待条件の達成を目指しましょう。

プラチナカード「JCBプラチナ」

JCBプラチナは、20歳以上(学生を除く)が申し込みできる年会費27,500円(税込)のカードです。

レストランのコースメニューが1名様分無料になる「グルメ・ベネフィット」や、世界の空港ラウンジ等を無料で利用可能な「プライオリティ・パス」、24時間・365日利用可能な「プラチナ・コンシェルジュデスク」など、プラチナカードならではのサービスが付帯しています。

JCBプラチナを利用して一定の条件を満たすと、JCB最高峰のブラックカード「JCB ザ・クラス」の招待が届く可能性があります。将来的にブラックカードを持ちたい方は、JCBプラチナを検討してみましょう。

ブラックカード「JCB ザ・クラス」

JCB ザ・クラスは、JCBのなかで最もステータスの高いクレジットカードです。JCBゴールド、JCBゴールド ザ・プレミア、JCBプラチナを利用している方のなかから、一定の条件を満たした方が招待を受けられます。しかし、明確な招待基準は非公開です。限られた方だけが持てる、憧れのクレジットカードだといえるでしょう。

JCB ザ・クラスの年会費は55,000円(税込)で、さまざまなサービスや特典がついています。たとえば、旅の手配や予約、レストランを探す際などに、最高級の提案を受けられるコンシェルジュデスクの利用などがあります。

また、以下はJCB ザ・クラス限定のサービスです。

| サービス名 | サービス内容 |

|---|---|

| ザ・クラス メンバーズ・セレクション | 年に1度、厳選された商品をプレゼント |

| ゴルファー保険 | ゴルフクラブの破損やケガ、ホールインワン・アルバトロス達成時の慣習として負担する費用の補償 |

| JCB スター・ダイニング byOMAKASE | ミシュランガイド掲載店舗の予約、名店貸切ダイニング・イベント招待 |

- 2025年4月時点の情報です。

これらのサービスのほか、ゴールドカードやプラチナカードに付帯しているサービスも利用できます。ブラックカードを持つことで、さまざまなシーンで特別なサービスを体験できるでしょう。

JCBカードをアップグレードする方法

すでにJCBオリジナルシリーズのカードを所有している方は、会員専用WEBサービス「MyJCB」から以下の手順で「JCBゴールド」「JCBプラチナ」へのアップグレードを申し込めます。

- MyJCBにログイン

- トップ画面より「カードのグレード変更」を選択

- 必要事項を選択して「申込確認画面へ」ボタンを押す

- 申込内容を確認して「申し込むボタン」を押す

- MyJCBから申し込みできない場合は、カード裏面に記載のカード発行会社までお問い合わせください。

よくある質問

-

クレジットカードのランクと年収に関係はありますか?

-

ランクと年収は関係があると予想できます。クレジットカードの申込条件には「安定継続収入のある方」といった記載があり、審査でも年収を確認されるためです。

特に、ランクが高いクレジットカードほどご利用可能枠(限度額)は大きく、年収も重要な審査のポイントです。ただし、「年収◯万円でなければゴールドカードの審査に通過しない」といった明確な基準は公開されていません。

-

クレジットカードのランクの順番を教えてください

-

一般・ゴールド・プラチナ・ブラックの順で、クレジットカードのランクが高くなります。

-

クレジットカードの最高ランクはどんなカードですか?

-

最高ランクのクレジットカードは、ブラックカードです。一定の条件を満たした方への招待制であることが多く、年会費は5万~10万円台、なかにはさらに高額なものも存在します。

旅行傷害保険はもちろん、プライオリティ・パスやコンシェルジュサービスが付帯していることも魅力です。そのほか、ブラックカード会員限定の特典もあります。

-

上位ランクのJCBカードの申し込み方法

-

JCBオリジナルシリーズをご利用の方は、アップグレードのお申し込みが可能です。「MyJCB」から次の手順で申し込みできます。

- MyJCBにログイン

- トップ画面より「カードのグレード変更」を選択

- 必要事項を選択して「申込確認画面へ」ボタンを押す

- 申込内容を確認して「申し込むボタン」を押す

-

JCBカードのランクを教えてください

-

JCBカードのランクは「一般カード」「ゴールドカード」「プラチナカード」「ブラックカード」の4段階です。

一般カードは「JCB カード S」「JCB カード W」「JCB カード W plus L」、ゴールドカードは「JCBゴールド」「JCB GOLD EXTAGE」「JCBゴールド ザ・プレミア」、プラチナカードは「JCBプラチナ」、ブラックカードは「JCB ザ・クラス」が該当します。

ハイステータスな1枚を

持ちたい方におすすめのカード

サービスも充実のJCBのスタンダードカード

プラチナカードならではのサービスが充実

- 掲載内容は予告なく変更となる場合があります。

- 【監修者】

-

氏名:高柳政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。

関連記事を見る

クレジットカードは日常のショッピングや仕事での接待の会計時に、意外と周囲から見られているものです。年齢に見合うステータス性を示すなら、ゴールドやプラチナランクのクレジットカードに申し込んでみてはいかがでしょうか。一般的にランクが高いほど年会費が高くなる傾向にありますが、特典をフル活用すれば、むしろおトクに利用できるケースもあります。