クレジットカードの基本

クレジットカードの審査基準とは?発行までの時間や必要書類を解説

更新日:2024年10月25日

クレジットカードを申し込むと、必ずカード会社による審査が実施されます。審査は申込者の支払能力などを判断する重要な過程であり、審査の必要がないクレジットカードは存在しません。

クレジットカードの審査で確認されるポイントは、本人の年収や家族構成、ローンの契約状況など、さまざまです。審査をスムーズに通過してクレジットカードを発行するためにも、審査の流れや必要書類、審査に落ちる理由などを把握しておきましょう。

この記事でわかること

- クレジットカードの審査でチェックされる項目

- 審査の流れと必要書類

- 審査に落ちる理由や審査に通過するポイント

目次

審査なしのクレジットカードは存在しない

クレジットカードの審査は、カード会社やクレジットカードの種類を問わず、必ず実施されます。審査を通過しなければクレジットカードは発行されません。

クレジットカードの審査は、利用者の支払能力を判断する重要な過程です。クレジットカードは「後払い」のシステムが採用されており、利用者がカード決済を利用したら、カード会社が利用代金を店舗に支払い、立て替えています。このシステムはカード会社とカード所有者の信用により成り立っているので、審査によって「申込者の支払能力に不安がある」と判断された場合、クレジットカードが発行されない恐れがあります。

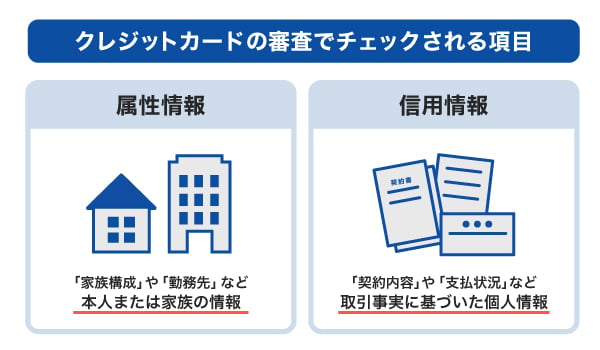

クレジットカードの審査でチェックされる項目

クレジットカードの審査では、主に次の2つの情報が重視されます。

ここでは、属性情報と信用情報について詳しく見ていきましょう。

属性情報

属性情報とは、勤務先や家族構成など、申込者本人や家族に関する情報のことです。属性情報は申込者の支払能力を推測するための重要な参考資料として使用されます。

属性情報の一例は次の通りです。

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸・持ち家)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先企業の規模

- 雇用形態(正社員・非正規社員・アルバイト・無職など)

- 年収

信用情報

信用情報とは、クレジットカードや、カードローン・住宅ローンなどのローンの過去から現在までの取引事実を表す契約・申し込みに関する個人情報のことで、クレヒス(クレジットヒストリー)と呼ばれることもあります。審査の際には、クレジットカード会社が信用情報機関に照会を行い、申込者の信用情報を確認します。信用情報に問題がなければ、返済能力にも問題がないと判断する材料になります。

信用情報の一例は次の通りです。

- 新規申し込みや契約の内容

- 支払状況

- 借入金額

- 借入件数

- 過去のトラブル(支払いの遅れなど)

これらの信用情報は、信用情報機関によって厳密に管理されています。クレジットカードを新規で申し込むにあたって自分の信用情報を確かめたい場合は、手数料を支払って信用情報機関に情報を開示してもらうことが可能です。

クレジットカードの審査に必要な書類

クレジットカードの審査では、本人確認書類と収入証明書類の提出が求められる場合があります。職業やキャッシングサービス(融資)の利用希望によって提出書類が異なるので、指示に従って提出しましょう。

本人確認書類

本人確認書類とは、申込者と本人が一致していることを確認するための書類です。対応している本人確認書類の種類はカード会社によって異なりますが、代表的な本人確認書類は次の通りです。

- 運転免許証または運転経歴証明書

- マイナンバー(個人番号)カード

- 住民票の写し

- 公共料金の領収証書

- 国税等の領収証書

- 国税等の納税証明書

- 社会保険料の領収証書

本人確認書類を提出する際は、書類に記載された氏名や住所、生年月日と、申し込み時に提出した内容に相違がないことを必ず確かめましょう。また、有効期限が設けられた本人確認書類を提出する場合は、有効期限内のものを提出してください。

JCBカード発行にあたって必要な書類は、次のページをご覧ください。

なお、カード会社によっては、ウェブサイトからオンライン銀行の口座設定を行うと本人確認書類の提出が不要となるケースがあります。また、郵送でクレジットカードを受け取る場合は、配達員へ本人確認書類を提示することで本人確認を行うこともできます。

収入証明書類

クレジットカードの申し込みをする際に「キャッシング枠」を設定する場合は、本人の収入状況が記載された収入証明書類の提出が求められるケースがあります。キャッシング枠とは、クレジットカードで現金を借り入れる際の限度額です。キャッシング枠は、通常の買い物で利用するショッピング枠とは別で設定されています。

JCBカードでは、次の収入証明書類のうち、いずれか1点のコピーの提出が求められる場合があります。

| 収入証明書類 | 備考 |

|---|---|

| 源泉徴収票 |

|

| 課税通知書 |

|

| 確定申告書 |

|

| 給与明細書 |

|

JCBカード発行にあたって必要な収入証明書類の詳細は、次のページをご覧ください。

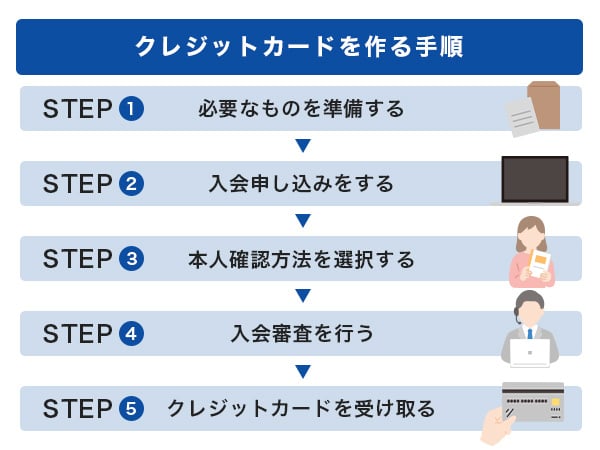

クレジットカードの審査の流れ

クレジットカードの申し込みから審査の流れは次の通りです。

必要な情報を入力して書類を提出した後に、審査が行われます。誤った情報や虚偽の情報を入力すると、審査に時間がかかったり、審査に通過できなかったりする恐れがあります。本人情報の入力では、正しい情報をミスなく入力しましょう。

クレジットカードの審査期間と結果の案内方法

審査にかかる時間は、カード会社やカードの種類により異なります。最短5分程度で審査が完了するものもあれば、審査結果がわかるまで1~2週間を要するものもあります。なお、クレジットカードのウェブサイトに「最短5分」と記載があっても、審査状況によっては時間がかかることもあるので注意しましょう。

審査に通過したら、メールや電話などで審査に通過した旨の連絡が届きます。その後、クレジットカードが発行され、指定した住所へ所定の日数で届きます。クレジットカードによっては店頭受取を利用すると、最短で当日にカードを受け取ることも可能です。

「少しでも早く審査結果が知りたい」「早くクレジットカードが欲しい」という場合は、審査結果が早くわかるクレジットカードに申し込むのがよいでしょう。一部のカード会社では、カード本体が指定の住所に届く前に、カード番号をスマホなどで閲覧できるサービスもあります。カード本体が届く前にオンライン決済を利用できるため便利です。

クレジットカードの審査の難易度は何で決まる?

クレジットカードの審査は、以下の2つの項目によって難易度が異なります。

- カード会社

- カードのグレード

カード会社

クレジットカードの審査基準はカード会社によって異なります。そのため「A社では審査に落ちたものの、B社では審査に通った」といった状況も起こり得ます。また、同じ年収でも審査に通過する方もいれば、通過できない方もいます。

ただし、どのクレジットカードも審査基準は公開されていないため、「このクレジットカードの審査は甘い・厳しい」といったことは明言できません。

カードのグレード

クレジットカードには、一般カード・ゴールドカード・プラチナカード・ブラックカードといったグレードが存在します。一般的には、クレジットカードのグレードが高くなるにつれて審査の基準が厳しくなる傾向があります。

理由は、カードのご利用可能枠(限度額)が高くなるからです。ご利用可能枠とは、クレジットカードで使える金額の上限を指します。実際に一般カードのご利用可能枠は10万〜100万円ほどですが、ゴールドカードでは100万〜300万円ほどと高額に設定されていることが一般的です。高額なご利用可能枠が設定されるグレードの高いカードを持つには、相応の支払能力と信用が必要になります。

初めてクレジットカードを持つ方や信用情報に不安がある方は、ご利用可能枠が低めに設定される一般カードから申し込むとよいでしょう。

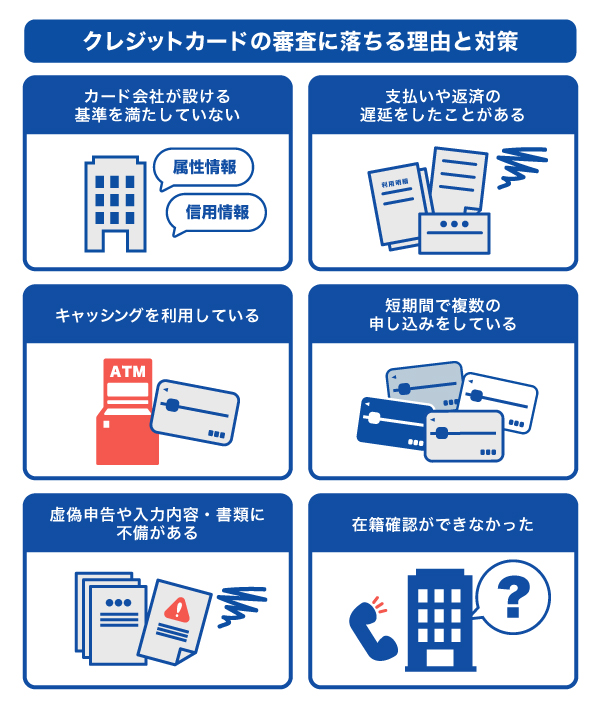

クレジットカードの審査に落ちる理由と対策

クレジットカードの審査基準は明かされておらず、「必ず審査に通過する方法」はありません。また、カード会社からクレジットカードの審査に落ちた理由を告げられることもないため、もし審査に落ちてしまった場合には、自分自身で原因を探る必要があります。

次の項目に当てはまる場合、クレジットカードの審査に通過できない可能性が高いと考えられるでしょう。

カード会社が設ける基準を満たしていない

クレジットカードの審査では、属性情報や信用情報などが参考として確認されます。カード会社が設ける基準に、それらの情報が満たない場合、審査に通過できない恐れがあるでしょう。

各カード会社の審査基準は明かされていないため、基準を満たすための事前対策は難しいのですが、カードによっては「年齢制限」や「本人の収入」などの条件が記載されている場合があります。今一度、申し込みたいクレジットカードの申込対象者や条件を確認してみましょう。

支払いや返済の遅延をしたことがある

「過去にクレジットカードの支払いやローンの返済を遅延した経験がある」あるいは「現在、支払いや返済が遅れている」という場合は、必ず信用情報に登録されるため、クレジットカードの審査に通らないことがあります。

クレジットカードやローンの遅延情報は、5年間にわたって保存されるといわれています。5年以内に返済の遅れがある場合は、審査で不利に働く恐れがあるため注意しましょう。

今後クレジットカードを発行したりローンを契約したりする際に、審査が通らないということがないよう、日ごろから返済が遅れないよう心がけることが大切です。

カードローンの返済を延滞・滞納するのは危険!考えられるリスクとは

キャッシングサービスを利用している

キャッシングサービスには、主にクレジットカードのキャッシング枠の利用と、カードローンでの借り入れの2種類があります。これらのキャッシングサービスでの借り入れや返済状況が、クレジットカードの審査に影響を与えるので注意しましょう。

ただし、キャッシングサービスを利用している全員が、クレジットカードの審査に通過できないわけではありません。多額の借り入れがある場合や借入件数が多い場合は、「返済時に問題が起きる恐れがある」と判断され、審査に影響を及ぼす場合があります。

現在、カードローンなどで借り入れをしているのであれば、まずは返済してからクレジットカードに申し込むなどの工夫が必要です。

キャッシングを利用すると信用情報に傷がつくのは本当?カードローンの注意点

短期間で複数のクレジットカードに申し込みをしている

短期間で複数のクレジットカードに申し込むと、審査に通過しにくくなる恐れがあります。

クレジットカードの審査では、他社のクレジットカードの申込状況もチェックしているため、短期間に複数の申込履歴があると、「資金調達に困っているのではないか」と判断されてしまうのです。

「早くクレジットカードが欲しい」「ほかのクレジットカードで審査に落ちた」という場合でも、短期間で複数のクレジットカードに申し込むのは避けましょう。複数枚のクレジットカードが欲しい場合は、1枚あたり6ヵ月以上の期間を空けてから、別のクレジットカードに申し込むようにしてください。

虚偽申告や入力内容・書類に不備がある

審査に通過したいがために年収や勤務先について虚偽の内容を記載すると、それが原因で審査に通過できないことがあります。たとえ記載ミスであっても、正しい情報を提示しないと審査に影響があるので注意が必要です。

よくある誤りとして、入力内容と本人確認書類に書かれた住所や氏名の相違があります。申し込み直前に引っ越しをした方は、申し込み時に入力する内容と送付する本人確認書類の内容に相違がないことを必ず確認しましょう。

また、申し込みにあたって本人確認書類や収入証明書類を画像で送付する、あるいは郵送する際には、必要書類に漏れがないか、見えにくい部分がないかの確認も重要です。書類の不備は審査に落ちる原因になり得るだけでなく、カード会社とのやりとりが増える原因にもなります。

在籍確認ができなかった

クレジットカードの在籍確認とは、申込者が申告した勤務先に間違いなく在籍していることを確認するものです。確認の方法は勤務先への電話連絡が一般的であり、申し込みから審査結果の通知の間に行われます。

多くの場合、在籍確認は申込者のプライバシー保護に配慮され、クレジットカード会社名義ではなく担当者名で行われます。問い合わせ内容も勤務先にはわからないため、クレジットカードを作ることを周囲に知られたくない方も不安なく申し込めるでしょう。

在籍確認は、必ずしも本人が電話に出る必要はありません。たとえば、申込者以外の担当者が応対し、「○○(申込者)はただいま外出しております」と説明するなど、勤務先に在籍していることがわかれば在籍確認は完了します。

在籍確認ができないと、クレジットカードの審査に悪影響を及ぼす恐れがあるため、申し込みの際は、勤務先の名称や電話番号を正しく申告しましょう。

なお、入会審査は必ず行われますが、申込者の収入や信用情報によっては、在籍確認が行われることなくクレジットカードが発行される場合もあります。

クレジットカードの審査は学生でも通る?

2022年4月に施行された民法の一部改正により、成年年齢が20歳から18歳に引き下げられました。これにより、18歳以上の大学生や専門学校生が親の同意を得なくてもクレジットカードを申し込めるようになりました。ただし、高校生は18歳を超えていても申し込み不可とされているケースがほとんどであるため、注意が必要です。また、クレジットカードの利用金額の引き落としには、申込者本人名義の銀行口座が必要なので、本人名義の口座がない場合には、クレジットカードの申し込み前に準備しておきましょう。

このように学生もクレジットカードを申し込むことができますが、何らかの理由で審査に落ちてしまった場合には、家族カードやデビットカードを発行するといった方法も検討するとよいでしょう。

家族カードとは、クレジットカード契約者(本会員)の家族に発行できるクレジットカードのことを指します。利用金額は本会員の口座から引き落とされるので、家計管理がしやすくなるほか、家族全員でポイントをためられるといったメリットがあります。ただし、家族カード発行の場合も、高校性を除いた18歳以上が対象であることに注意が必要です。一方デビットカードとは、支払いと同時に利用料金が銀行口座から引き落とされるカードのことです。発行には審査が不要な場合が一般的であるため、通常のクレジットカードよりも取得しやすいといえます。

学生がクレジットカードの審査で知っておきたいこと!注意点や申込条件を紹介

審査前にチェック!JCBのクレジットカード比較

JCBのクレジットカードは、即時入会が可能です。審査結果が最短5分でわかり、カード本体が届く前にネットからカード情報を確認できます。「審査に無事通過できるか不安」「審査結果をできるだけ早く知りたい」という方におすすめです。

ここでは、数あるJCBカードのなかから、最短5分で即時入会ができるカード年会費無料の2つのカードを紹介します。

ポイント還元率が高い「JCB カード W」

JCB カード Wは高校生を除く18~39歳限定で申し込める、年会費が永年無料のクレジットカードです。39歳までに入会しておけば、40歳以降も年会費が永年無料で利用できます。コストを抑えておトクにクレジットカードを利用したい方にぴったりです。

JCB カード Wは、JCBカードのなかでも特にポイント還元率が高いのが特徴です。国内・海外のどこで利用しても、J-POINTが2倍たまります。J-POINTパートナーで利用すればさらにポイントが高還元になり、おトクに買い物ができます。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- 3 セブン‐イレブンでは、⼀部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- 4 JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2026年1月時点の情報です。

事前にポイントアップ登録が必要です。ショップにより特典・条件等が異なるため、最新情報は下のサイトよりご確認ください。

たまったポイントは1ポイントあたり最大1円分で利用できます。

- ポイント移行商品などの申し込み可能ポイントは商品により異なります。

充実した優待が魅力な「JCB カード S」

年会費無料で優待も充実している「JCB カード S」

JCB カード Sは、18歳以上で本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上の方が申し込みできます。

年会費は永年無料なので、初めてのクレジットカードや2枚目のクレジットカードにおすすめです。

JCB カード Sは年会費が無料なうえに、充実した優待サービスがついています。「JCB カード S 優待 クラブオフ」は、国内外20万ヵ所以上で利用できる割引優待サービスです。グルメ、レジャー、映画館やカラオケなどのエンタメ、ホテル、テーマパークなどで割引を受けることができます。

ほかにも、パートナー店での最大20倍のポイントアップ、旅行傷害保険やJCBスマートフォン保険をはじめとした各種保険も付帯しています。

新規入会限定のおトクなキャンペーンも実施中!

よくある質問

-

クレジットカードの審査ではどのような項目が確認されますか?

-

クレジットカードの審査では、主に属性情報と信用情報の2点が確認されます。属性情報とは「家族構成」や「勤務先」など本人または家族の情報のことです。属性情報は、申込者の支払能力を推測するための重要な情報となります。属性情報の一例は、次の通りです。

- 家族構成

- 住まいの状況(賃貸・持ち家)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先企業の規模

- 雇用形態

- 年収

信用情報とは、クレジットカードやローンの契約・申し込みに関する、過去から現在までの取引事実を表す情報のことです。信用情報の一例は、次の通りです。

- 新規申し込みの件数

- 契約の内容や支払状況

- 借入金額

- 借入件数

- 過去のトラブル(支払いの遅れなど)

-

クレジットカードの審査に通過する方法はありますか?

-

クレジットカードの審査基準は非公開であるため、審査に必ず通過できる方法は存在しません。しかし、審査にマイナスな影響を与えやすい要因はある程度予測できます。次のような場合は審査に悪い影響を及ぼす恐れが高いので注意しましょう。

- クレジットカードの支払いやローンの返済に遅れたことがある

- キャッシングで多額の借り入れをしている

- 短期間で複数のクレジットカードに申し込みをしている

- 申告内容に虚偽や不備がある

-

クレジットカードの審査にはどれくらい時間がかかりますか?

-

クレジットカードの審査にかかる時間は、カード会社やカードの種類によって異なります。最短5分程度で審査が完了するものもあれば、1~2週間程度かかるものもあります。各カードの申し込みページを確認し、おおよその審査時間を想定しておきましょう。

-

即日発行できるクレジットカードは審査が甘いのですか?

-

クレジットカードのなかには、申し込み後すぐに審査結果が出て、発行手続きが進められるタイプのものもあります。しかし、即日発行のカードだからといって審査が甘いわけではありません。すべてのクレジットカードにおいて、カード会社が定めた審査基準に基づき、厳格な審査が行われます。「即日発行できる=審査が甘い」という認識は誤りなので、注意しましょう。

なお、「即日発行」は、あくまで最短での発行スピードです。「即日発行」と書かれていても、すべてのクレジットカードがその日のうちに審査が終わるとは限りません。審査状況によっては時間がかかることもあるので、覚えておくとよいでしょう。

-

無職や主婦(主夫)もクレジットカードを作れますか?

-

クレジットカードによっては、本人ではなく配偶者に安定した収入があれば作れる場合があります。JCB カード SやJCB カード Wでは申込対象者に専業主婦・主夫も含まれているので、審査に通過すればクレジットカードの作成が可能です。

一方で、本人に安定継続収入がなければ申し込みができないクレジットカードもあります。あらかじめ発行したいと思うクレジットカードの申込対象者を確認しておきましょう。

初めての1枚を選ぶなら

JCBカードがおすすめ!

39歳以下の方限定カード

J-POINTは常に2倍

サービスも充実のJCBのスタンダードカード

- 掲載内容は予告なく変更となる場合があります。

- 【監修者】

-

氏名:楠本学(くすもとまなぶ)

資格:1級ファイナンシャル・プランニング技能士 AFP 証券外務員一種資格金融商品を販売しない独立系ファイナンシャルプランナーとして、資産運用・家計管理・住宅購入・保険見直しなど、次々と押し寄せる不安の波を、お客様の立場に立って将来にわたり安心できるアドバイスを行っている。

FP志望者の育成・教育にも携わっており、FP試験対策本も出版。日本FP協会主催「CFP30周年記念プロモーション動画コンテスト 最優秀賞受賞」

関連記事を見る

クレジットカードの審査では、申込者の信用情報や収入、勤務状況などが重視されます。特に、過去の支払い履歴や現在の借入状況が重要なポイントです。安定した収入や勤続年数が長い場合、審査に通りやすくなる傾向があります。また、カード会社ごとに審査基準は異なるため、事前に確認しておくことも大切です。