クレジットカードを上手に使う

海外旅行でクレジットカードを使うメリットと注意点、手数料の計算方法

更新日:2026年1月13日

海外旅行の際は、クレジットカードを持っていきましょう。支払いが便利になるのはもちろん、カードによっては旅先での病気やケガの際に補償を受けられるほか、空港ラウンジ利用などの特典があります。

ただし、海外でお買い物をすると「海外事務手数料」がかかるため、クレジットカード払いと現金払いで手数料が異なる場合もあります。海外で使いやすいクレジットカードを検討したい方は、付帯する保険や特典のほか、手数料についても詳しく理解しておくとよいでしょう。

この記事でわかること

- 海外旅行でクレジットカードを利用するメリットや注意点、計算方法

- 海外旅行でクレジットカードと現金、どちらがおトクかを判断するポイント

- 海外旅行におすすめのクレジットカード

目次

海外旅行でクレジットカードを利用するメリット

海外旅行でクレジットカードを利用すると、さまざまなメリットがあります。どのようなメリットがあるか、詳しく見ていきましょう。

現金の持ち歩きが少なくて済む

海外旅行での支払いをクレジットカードにすることで、現金の持ち歩きが少なく済みます。

海外旅行での現金の持ち歩きは、両替コストの発生や、盗難のリスクという点でも望ましくありません。

クレジットカードであれば、万が一、海外で紛失・盗難があった場合は、カード会社に連絡することでカードの利用を停止できます。

海外旅行傷害保険を利用できる

多くのクレジットカードには「海外旅行傷害保険」が付帯しています。海外旅行傷害保険とは、海外旅行中にケガや病気をした際に、補償を受けられる保険です。

海外でケガや病気にかかり病院を受診すると、日本の健康保険が適用されないため高額な医療費がかかります。クレジットカードに付帯している海外旅行傷害保険があれば、万が一の場合に備えることが可能です。

クレジットカード付帯の保険を徹底解説!補償内容と使い方とは?

付帯サービスを利用できる

クレジットカードは、旅行に関するサービスが付帯しているものも多くあります。前述の海外旅行傷害保険以外にも、空港ラウンジを利用できたり、乗り物の乗車賃が割引・無料になったりするサービスがあります。

付帯サービスを賢く活用することで、おトクで充実した海外旅行を楽しめるでしょう。

支払い能力の証明になることがある

海外では、クレジットカードを所有していることが支払い能力の証明になることがあります。

たとえば、宿泊施設を利用する際やレンタカーを借りる際に、デポジットとして一定額の現金を求められることがあります。デポジットとは「保証金」や「預り金」のことです。

このときに、クレジットカードを提示すると「支払い能力がある」と判断され、現金が不要になることがあります。

デポジットとは?支払い・返金の方法とクレジットカード利用時の注意点

カード会社のサポートを受けられる

クレジットカードを所有していると、カードを紛失したり、盗難に遭ったりしたときだけでなく、パスポートの紛失・盗難や、事故などのトラブルが起きたときにもサポートを受けられることがあります。

トラブルに遭ったときは、カード会社のコールセンターに問い合わせれば、日本語で相談が可能です。初めて海外旅行をする方にとっても心強いでしょう。

ATMで海外キャッシングサービスを利用できる

旅行中の支払いをクレジットカードで行っていても、現金が必要な場面は出てくるものです。持ち合わせの現地通貨が足りなくなったときは、海外のATMまたは現地提携金融機関の窓口でクレジットカードのキャッシングサービスを利用し、現地通貨を引き出せます。

キャッシングサービスでは現地通貨をそのまま引き出せるので、両替の必要がなく便利です。キャッシングサービスには手数料がかかりますが、日本円を両替する手数料よりも安く抑えられる場合があります。

なお、キャッシングサービスで引き出したお金は、ほかの買い物の利用代金などと同様に、翌月、口座引き落としで返済できます。

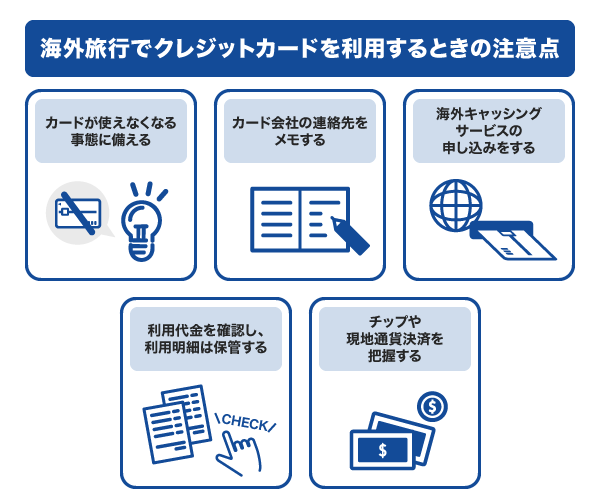

海外旅行でクレジットカードを利用するときの注意点

ここでは、海外旅行でクレジットカードを利用するときに注意したいことを解説します。

カードが使えなくなる事態に備える

海外旅行では、クレジットカードの紛失・盗難だけでなく、磁気不良で使えなくなるケースがあるため注意が必要です。また、有効期限切れ、ご利用可能枠(限度額)の超過により、クレジットカードを利用できなくなる可能性もあります。そのため、海外旅行の前はカードで利用できる額の上限や有効期限などを確認しておくことが大切です。

海外旅行中にご利用可能枠(限度額)が上限を超えてしまいそうな場合、増枠が可能なカードであれば、増枠の申し込みをしておくのがおすすめです。ただし、ご利用可能枠(限度額)の増枠は審査に数日かかる場合があるため、申し込みは余裕を持って行いましょう。

なお、海外におけるカードの紛失や盗難への備えとしては、「カード会社に連絡ができる」状態にしておくことが大切です。

クレジットカードの限度額とは?仕組みと増枠する方法を解説

カード会社の連絡先をメモしておく

クレジットカードやパスポートなどの貴重品の紛失・盗難などのトラブルがあった際は、カード会社のコールセンターに問い合わせることで対処可能な場合があります。

滞在先では日本語で相談できないことも考えられるので、日本語に対応してもらえる問い合わせ先を控えておきましょう。スマホの連絡先にカード会社のコールセンターの番号を登録しておくと、すぐに連絡できて便利です。

JCBでは、海外でカードを紛失・盗難した場合も緊急再発行が可能です。JCB紛失盗難受付デスク(24時間・年中無休)へ連絡し、海外専用緊急再発行カードを発行したい旨を伝えれば、海外の主要都市に設置されているサービス窓口「JCBプラザ」の窓口で受け取ることができます。

また、クレジットカードを2枚以上用意しておくこともおすすめです。カードを1枚しか持っていないと、カードが使えなくなったときに備えて、現地通貨を多めに用意しておく必要があります。しかし、クレジットカードが2枚あれば、カードの使い分けをするだけなのでトラブル時の対応にも安心です。

2枚目のクレジットカードは持つべき?作るメリットと選び方・注意点を紹介

海外キャッシングサービスの申し込みをしておく

海外キャッシングサービスは、現地の主要空港や駅などに設置されたATMのほか、海外提携金融機関の窓口などで利用できます。あらかじめATMがどこにあるか、どのように操作するのかを調べておくとスムーズです。

海外キャッシングサービスは、事前に申し込みをしなければならないケースがあるので、出発する前に手続きをしておきましょう。

利用代金を確認し、利用明細は保管しておく

海外旅行でクレジットカードを利用したときは、利用代金に間違いがないか、金額をしっかり確認しましょう。利用代金に加えて、チップがある際はチップ代も確認したうえでサインすることが大切です。

また、利用明細は帰国するまで保管しておくのがおすすめです。身に覚えがない請求がないか、実際に利用した代金と相違がないかを確認しましょう。

万が一、身に覚えのない請求があったときは、カード会社に問い合わせをして不正利用の有無を確認してもらいます。不正利用と判明した分については、全額が補償される場合があります。

チップや現地通貨決済を知っておく

海外でのクレジットカードの使い方は、基本的に日本と変わりません。タッチ決済や暗証番号の入力、レシートへの署名で支払えますが、日本と大きく異なるのはチップ文化がある国での支払いです。

海外では、飲食店などで支払いする際に、チップ代金や合計金額を自分で記入することがあります。その際は、レシートの所定の欄に金額を記入してチップを含めた代金をクレジットカードで支払います。金額を記入せずに空白のままにしてしまうと、店側に勝手に金額を記載されてしまう可能性があるので、必ず記入しましょう。

利用代金にチップ代金が含まれている場合は、金額を確認して、問題がなければそのままサインします。

また、海外でクレジットカードを利用する際、事務処理コストとして海外利用手数料がかかります。クレジットカード会社が定める為替レートで換算した利用額に加えて、海外利用手数料が上乗せされます。

店によって「現地通貨」「日本円」のどちらで支払うか選べる場合もありますが、日本円での支払いは、手数料を店側で決めていて、現地通貨よりも高くなる可能性があるため現地通貨での支払いをおすすめします。

海外旅行ではクレジットカードと現金のどっちがおトク?

海外旅行では、現金よりクレジットカードを使ったほうが、おトクに買い物ができる場合があります。クレジットカードのほうがおトクかどうかを判断するポイントは、以下の3つです。

- 手数料

- レート

- ポイント

それぞれを順番に解説します。

クレジットカードでも現金でも手数料はかかる

海外旅行でお金を使う際、クレジットカード、現金ともに手数料がかかります。クレジットカードは買い物した代金と合わせて海外利用手数料として、海外事務手数料が引かれ、現金の場合、海外通貨を両替する際に手数料がかかります。

さらに、現金で支払うときは、お金をピッタリ使い切らない限り、余ったお金を再度日本円に両替する必要があります。現金は両替のたびに手数料が引かれますが、クレジットカードの場合は、使った分の手数料しか引かれないため、おトクであるといえます。

為替レートによって手数料が変わる

日本円を海外通貨に両替するときや海外で買い物するときに、最も大きくかかわってくるのが為替レートです。為替レートとは、外国為替市場にて通貨が交換される際の交換比率で、クレジットカードの場合、為替レートをもとにして、国際ブランドが定めた基準レートに、事務手数料が上乗せされた換算レートが適用されます。

一般的には、計算式は以下の通りです。

- 利用金額 × 基準レート × 事務手数料 = 海外利用手数料

なお、JCBカードは、海外の加盟店などにお客さまのご利用代金を支払うなどの売上処理を行った日を換算日とし、換算日の基準レートに海外でのご利用にかかわる事務処理コスト1.60%(非課税)をプラスした換算レートを適用しています。

海外事務手数料はクレジットカード会社によって異なるため、カードの還元率や保険の付帯条件などを総合的に見て、自分にあったカードを選ぶようにしましょう。

一方、現金支払いに適用される為替レートは、両替所でわかりやすく掲示していることが多く、確認しやすいでしょう。現金は自分が好きなタイミングで両替できるため、為替レートが低いときにまとめて両替しておけば、おトクになる可能性があります。

しかし、現金で両替をする際も手数料は発生します。そのため、為替レートに手数料が上乗せされる現金に比べて、クレジットカードの換算レートのほうがおトクになることがあります。

海外でもカード払いだとポイントがたまる

一般的に、クレジットカードのポイントは支払いに応じてたまります。海外に限らず、日本での支払いでも同じですが、ついついお金を使ってしまいがちな海外旅行は、クレジットカードで買い物をしたほうがポイントがたまっておトクでしょう。

JCBカードは、毎月200円(税込)の利用ごとに、J-POINTが1ポイント付与されます。たまったポイントは提携先のポイントへ交換が可能です。

海外でも国内と同じポイントが付与されるため、JCB カード Wのようなポイントが2倍付くカードの場合、海外でもポイントが2倍になります。

JCBカードは海外でも使える!旅行をおトクで便利に楽しむ方法を紹介

海外旅行で使うクレジットカードの選び方

ここでは、海外旅行で使うクレジットカードの選び方や選ぶポイントを解説します。

海外旅行傷害保険が付帯している

万が一のトラブルに備えたい方は、海外旅行傷害保険が付帯しているかを重視して選ぶのがおすすめです。

海外旅行傷害保険は多くのクレジットカードに付帯していますが、カードの種類やランクなどによって、保険金額や補償対象が異なります。特に、ランクの高いゴールドカードやプラチナカードなどは補償が充実しています。

なかには、航空機が遅延した際に航空機代やホテル代の補償、携行品が紛失・破損した場合の補償を受けられるクレジットカードもあります。

クレジットカード付帯の海外旅行保険とは。補償内容・適用条件・使い方を解説

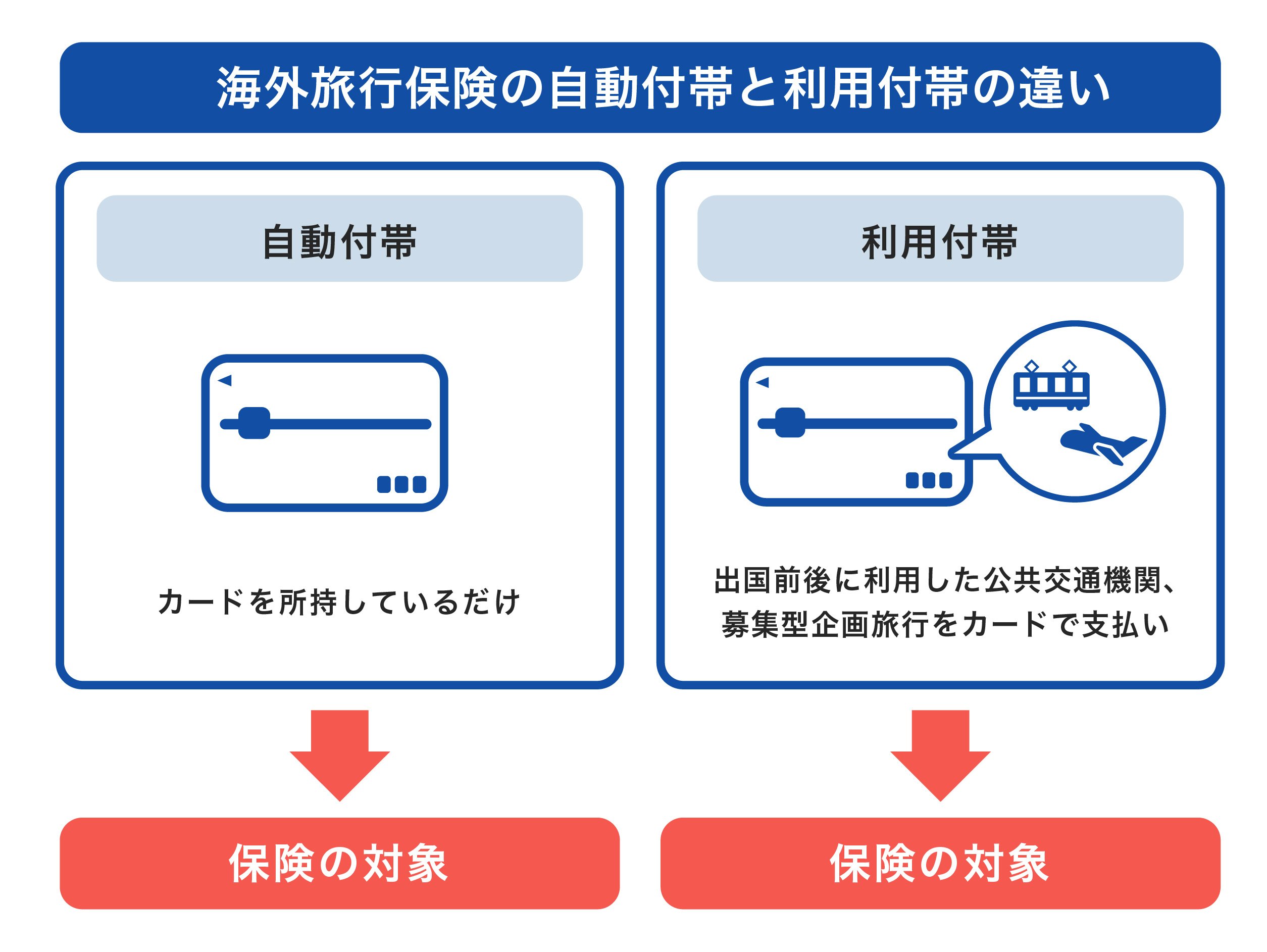

「自動付帯」と「利用付帯」の違い

クレジットカードの保険には、「自動付帯」と「利用付帯」の2種類があります。

自動付帯は、クレジットカードを所有していると自動で付帯する保険です。一方、利用付帯は、クレジットカード会社が指定する条件を満たした場合に利用できる保険です。条件の一例には、航空機のチケット代やツアー代金を支払うことなどがあります。

利用条件の有無が異なるので、持っているカードや申し込み予定のカードが、自動付帯か利用付帯かを確認しておきましょう。

旅行関連サービスが充実している

クレジットカードには、旅行に関するさまざまな付帯サービスがあります。どのようなサービスがあるか、一例を見てみましょう。

- 空港ラウンジの利用

- 滞在先での割引・無料特典

- プライオリティ・パス

- コンシェルジュサービス

プライオリティ・パスとは、国内・海外の主要空港のラウンジが利用できるサービスです。ラウンジ内で快適に過ごせるだけではなく、ドリンクや軽食のサービスもあります。なおプライオリティ・パスを利用するためには、クレジットカードの発行手続きのほかに、別途会員登録が必要です。

コンシェルジュサービスは、海外旅行中のトラブルの相談だけでなく、公共交通機関のチケット手配、宿泊施設の手配や相談などのサポートを受けられます。自分で調べる時間がないときや、海外旅行に慣れていない方が、いつでも相談ができる便利なサービスです。

滞在先で利用できる国際ブランドである

国際ブランドとは、JCBやVisa、Mastercardなどクレジットカードの支払いシステムを持つブランドを指します。国や地域によって、利用できる国際ブランドが異なることもあるので、滞在先で利用できる国際ブランドを確認しておきましょう。

すでにクレジットカードを持っていて、新たにカードの発行を検討しているのであれば、既存のカードとは異なる国際ブランドを選ぶのがおすすめです。それによって、国際ブランドが限られている店舗でも対応しやすくなります。

クレジットカードの国際ブランドの特徴や種類とは|5大ブランドの違い

海外旅行にもおすすめ!JCBのクレジットカード

JCBには海外旅行に適したクレジットカードがあります。まずは、ハイレベルなサービスを望む方に向けて、海外で便利に使えるカードをご紹介します。プライオリティ・パスの充実を求めるなら、JCBプラチナがおすすめです。

世界の空港ラウンジを無料で利用できる JCBプラチナ

JCBプラチナは、20歳以上(学生を除く)が申し込みできる年会費27,500円(税込)のカードです。

レストランのコースメニューが1名様分無料になる「グルメ・ベネフィット」や、世界の空港ラウンジ等を無料で利用可能な「プライオリティ・パス」、24時間・365日利用可能な「プラチナ・コンシェルジュデスク」など、プラチナカードならではのサービスが付帯しています。

JCBプラチナに付帯する保険については、以下の通りです。

| 旅行傷害保険(死亡・後遺障害の場合)(※1) | 海外 | 最高1億円 |

|---|---|---|

| 国内 | 最高1億円 | |

| ショッピングガード保険 | 海外 | 年間最高500万円(1事故につき自己負担額3,000円) |

| 国内 | 年間最高500万円(1事故につき自己負担額3,000円) | |

| JCBスマートフォン保険 | ディスプレイ破損 年間最高50,000円(1事故につき自己負担額10,000円)(※2) |

|

- 1 保険の適用には条件があります。

詳しくは、旅行傷害保険の適用条件をご確認ください。

- 2 JCBスマートフォン保険の詳細は、下のページをご覧ください。

(CL252052)

JCBプラチナを利用して一定の条件を満たすと、最高クラスのサービスを受けられるブラックカード「JCB ザ・クラス」の招待が届く可能性があります。将来的にブラックカードを持ちたい方は、JCBプラチナを検討してみましょう。

プラチナカードとは?年会費やメリット、作り方から入会・審査の条件まで解説

最高1億円の海外旅行傷害保険が付帯した JCBゴールド

JCBゴールドは、JCBブランドの安心感・信頼感に加えてステータスの高さが魅力のゴールドカードです。

国内外の旅行傷害保険、ショッピングガード保険、JCBスマートフォン保険が付帯しており、補償内容や補償限度額が一般カードよりも充実している点が特徴です。

| 旅行傷害保険(死亡・後遺障害の場合)(※1) | 海外 | 最高1億円 |

|---|---|---|

| 国内 | 最高5,000万円 | |

| ショッピングガード保険 | 海外 | 年間最高500万円(1事故につき自己負担額3,000円) |

| 国内 | 年間最高500万円(1事故につき自己負担額3,000円) | |

| JCBスマートフォン保険 | ディスプレイ破損 年間最高50,000円(1事故につき自己負担額10,000円)(※2) |

|

- 1 保険の適用には条件があります。

詳しくは、旅行傷害保険の適用条件をご確認ください。

- 2 JCBスマートフォン保険の詳細は、下のページをご覧ください。(CL252352)

また、国内の主要空港、およびハワイ ホノルルの国際空港内にあるカードラウンジも利用可能で、航空機に乗る機会が多い方にも向いています。

JCBゴールドを保持していれば、一定条件を満たした方限定でワンランク上のサービスが受けられる「JCBゴールド ザ・プレミア」への招待が届きます。クレジットカードを育てて、今後さらにステータスの高いカードを持ちたい方にもおすすめです。

海外でもポイント2倍! JCB カード W

JCB カード Wは、18~39歳の方が申し込みできる年会費永年無料のクレジットカードです。JCB カード Wを所有して40歳を迎えた場合でも、年会費無料のまま使用し続けられます。

JCB カード Wに付帯する保険については、以下の通りです。

| 旅行傷害保険(死亡・後遺障害の場合)(※1) | 海外 | 最高2,000万円 |

|---|---|---|

| 国内 | - | |

| ショッピングガード保険 | 海外 | 最高100万円(1事故につき自己負担額10,000円) |

| 国内 | - |

- 1 保険の適用には条件があります。

詳しくは、旅行傷害保険の適用条件をご確認ください。

JCB カード Wの魅力は、国内外問わずいつでもポイントを2倍獲得できる高いポイント還元率です。

JCBカードは、毎月のご利用合計金額200円(税込)ごとに1ポイント獲得できますが、JCB カード Wでは2倍の2ポイント獲得できます。

JCBと提携する「J-POINTパートナー」の店舗でJCB カード Wを利用してお買い物やサービスの利用をすると、さらにポイントが高還元になるため、国内での利用もおすすめです。たとえば、スターバックスやAmazon.co.jpといったサービスでポイントがたまりやすいことが特徴です。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- 3 セブン‐イレブンでは、⼀部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- 4 JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2026年1月時点の情報です。

事前にポイントアップ登録が必要です。ショップにより特典・条件等が異なるため、最新情報は下のサイトよりご確認ください。

獲得したJ-POINTは、店頭やネットショッピングでそのまま利用できるほか、提携先ポイントや航空系マイルなどに交換できます。交換先により異なりますが、1ポイントあたり最大1円分として利用できます(※)。

- ポイント移行商品などの申込可能ポイントは商品によって異なります。

よくある質問

-

海外旅行ではどのようなクレジットカードがおすすめですか?

-

海外旅行傷害保険や、海外旅行に関連するサービス、特典が付帯、充実しているクレジットカードがおすすめです。旅行傷害保険とは、旅先でケガや病気になってしまったときに、医療費を保障してくれる保険です。

海外では日本よりも医療費が高額になる傾向があるため、海外に対応している海外旅行傷害保険が付帯しているカードを選ぶことがポイントです。

カードによっては、空港ラウンジが利用できたり、滞在先のサービスが割引になったりするものもあります。海外旅行で使えるサービス、特典があるかどうかをチェックしておきましょう。

また、海外の場合、カードの紛失・盗難のリスクも考えておく必要があります。

JCBのカードでは、最寄りの「JCBプラザ」もしくは「JCB紛失盗難受付デスク(24時間・年中無休)」で緊急再発行に対応しています。スタッフが日本語でサポートするため、慣れない海外でも安心してお問い合わせください。

-

海外旅行でクレジットカードを使うとき、どのようなことに注意するとよいですか?

-

海外旅行をする前に、クレジットカードのご利用可能枠(限度額)が上限に達しそうになっていないかを確認しましょう。また、旅先でご利用可能枠(限度額)に達してしまったり、何らかの理由で支払いができなかったりした場合に備えて、2枚以上のクレジットカードを用意しておきましょう。

海外でカードを使ったら、サインするときにチップを含めた利用代金を確認すること、帰国するまで利用明細を捨てないことが大切です。

-

海外でクレジットカードを使うと手数料がかかりますか?

-

海外でクレジットカードを使って支払いを行った場合、現地通貨を日本円に換算するときに手数料が必要です。

JCBカードは、海外の加盟店などにお客さまのご利用代金を支払うなどの売上処理を行った日を換算日とし、換算日の基準レートに海外でのご利用にかかわる事務処理コスト1.60%(非課税)をプラスした換算レートを適用しています。

ハイステータスな1枚を

持ちたい方におすすめのカード

プラチナカードならではのサービスが充実

- 掲載内容は予告なく変更となる場合があります。

- 【監修者】

-

氏名:張替 愛(はりかえ あい)

資格:AFP・2級ファイナンシャル・プランニング技能士FP事務所マネセラ代表。保険や投資信託などの金融商品を販売せずに、お客様の味方となってアドバイスを行うお金の専門家。共働きや海外転勤がある家庭を中心に、年100件前後の個別相談を行う。専門分野は教育費・住宅購入・資産運用・ママのキャリアなど。コラム執筆や監修、オンライン・動画によるマネー講座などでも活躍中。2児の母でもある。

著書『~共働き800万円以下の夫婦でもハッピーライフ~プチ贅沢を楽しみながらムリなく資産を増やす』(ビジネス教育出版社)

関連記事を見る

海外旅行には、クレジットカードを持っていくのが基本的にはおすすめです。なぜなら、大金を持ち歩いたり、現地で両替所や海外ATMを探し出したりするのは大変だからです。仮に手数料が1%高かったとしても、1万円の買い物をした際の差額は100円です。海外旅行を快適に楽しむためには、手数料だけにこだわらず、利便性を重視するのもひとつの正解といえるのではないでしょうか。

ただ、海外で高額な買い物を予定している場合は、安く両替できる方法や場所を事前に調べておくと安心です。例えば、通貨の種類によって、どこで両替すると割安なのかは変わります。また、クレジットカードの海外事務手数料は、1.6%程のこともあれば3%以上のこともあります。海外旅行前に、海外事務手数料が安いクレジットカードを作成しておくのも、賢い行動といえるでしょう。