基礎知識

おまとめローンとは?デメリットや利用の流れ、カードローンで一本化するメリットを解説

更新日:2026年2月17日

おまとめローンとは、複数の金融機関からの借り入れをひとつの借入先にまとめる仕組みです。低金利の金融機関に借り入れをまとめることで利息や支払総額を減らせる可能性があります。また、借入先を一本化すると返済管理がしやすくなるメリットもあります。

この記事では、おまとめローンのメリット・デメリットや利用する流れ、失敗しないおまとめローンの選び方などを解説します。

この記事でわかること

- おまとめローンは一般的に返済に特化した商品であり、追加の借り入れはできないことが多い

- おまとめローン専用商品だけでなく、通常のカードローンをおまとめに利用することも可能

- おまとめローンの効果を得るためには、現在の借り入れよりも金利の低い商品を選ぶことが大切

目次

おまとめローンは複数の借り入れをひとつにまとめること

「おまとめローン」は、複数のカードローンやキャッシングを利用している人が返済を整理する際に役立つサービスです。

おまとめローンの「おまとめ」とは、異なる金融機関からの複数の借り入れを1社にまとめることを意味します。おまとめローンを利用して借り入れを一本化することで、利息負担の軽減につながり、支払総額を減らす効果が期待できます。

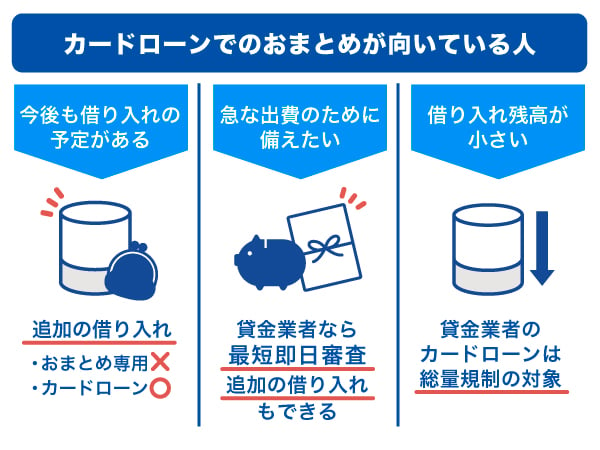

なお、おまとめローン専用の商品だけでなく、通常のカードローンで複数の借り入れをまとめることも可能です。現在の借り入れをより低金利のカードローンに切り替えることで、おまとめローンと同様の効果を得られる場合があります。

おまとめローンは基本的に返済専用の商品ですが、カードローンは利用可能枠(限度額)内であれば、追加の借り入れも可能です。将来的に追加の借り入れをする予定があるなら、カードローンによるおまとめも便利な選択肢となるでしょう。

おまとめローンのメリット

おまとめローンで複数の借り入れをまとめるメリットは次の通りです。

金利が低くなることで利息を減らせる可能性がある

複数の借り入れがある場合、それぞれの借り入れに個別の金利が適用されており、その金利と借入期間に応じて利息が計算されます。

現在よりも低い金利のおまとめローンに一本化すると、これまで高い金利で返済していた部分にも、おまとめ後の低い金利が適用されます。金利が低くなることで支払う利息が減り、結果的に支払総額も減少する仕組みです。

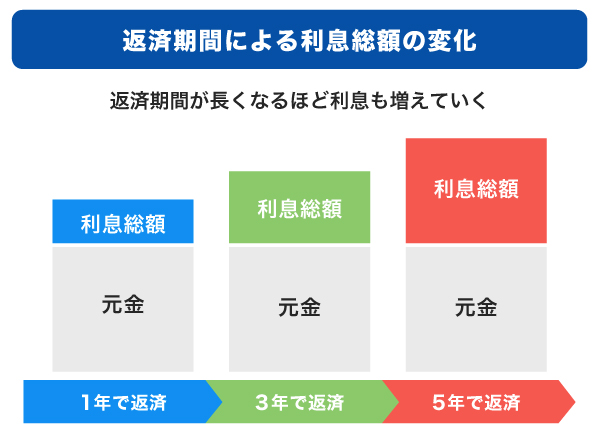

ただし、おまとめ後の借入期間が現在より長くなる場合は、かえって利息が増えることもあります。

毎月の返済額を減らせる可能性がある

各金融機関では、毎月の返済額や最低返済額が設定されています。複数の金融機関から借り入れがある場合は、それぞれの最低返済額を合計すると、毎月の返済額が大きくなる場合があります。たとえば、A社とB社に月1万円ずつ、C社に月2万円を返済する場合、合計で毎月4万円の返済が必要です。

現在の毎月の返済額よりも、おまとめローンの最低返済額のほうが低い場合、1社に集約することで月々の負担を減らせることがあります。ただし、おまとめローン実施後の毎月の返済額や最低返済額は金融機関によって異なるため、具体的な返済額については事前に確認することが重要です。

返済額や返済日の管理がしやすくなる

複数の借り入れがあると、金融機関ごとに返済日が異なるため、支払いを見落とすリスクが高まります。

しかし、おまとめローンで借入先を1社にまとめれば、返済額も返済日も1つになり、管理がしやすくなります。

これにより、「引き落とし日を忘れていて返済できなかった」といったトラブルを避けられるでしょう。

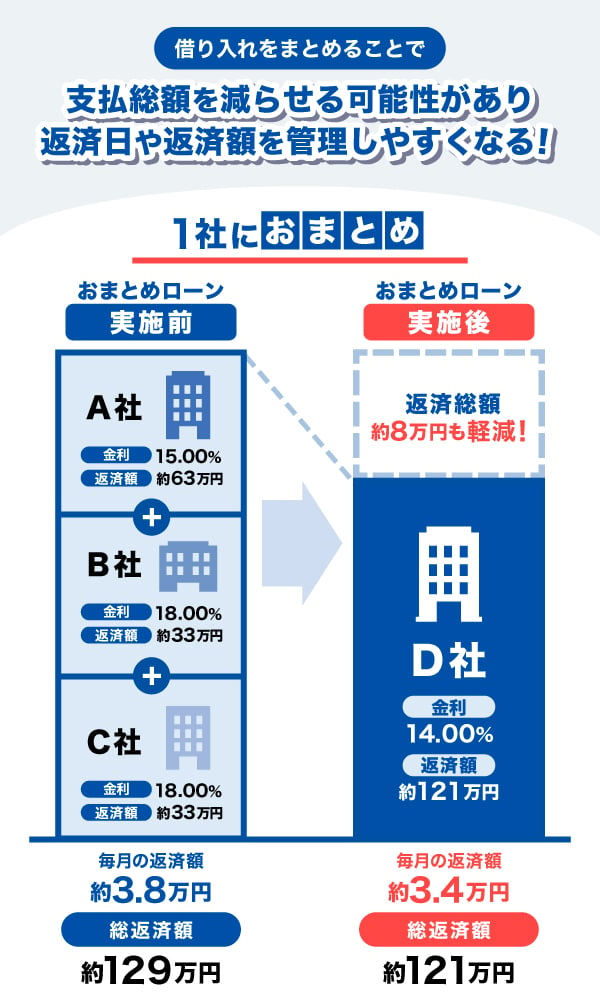

おまとめローンにまとめた場合の返済シミュレーション

おまとめローンを利用した場合、どの程度の負担が軽減できるかをシミュレーションで紹介します。

A社、B社、C社で合計100万円を借り入れて3年で返済する場合と、3社の借り入れを金利年14.00%のD社にまとめた場合の返済例を比較してみましょう。

[おまとめローン実施前]

| 借入金額 | 金利 | 返済期間 | 利息総額 | 支払総額 | |

|---|---|---|---|---|---|

| A社 | 50万円 | 15.00% | 36ヵ月 | 約13万円 | 約63万円 |

| B社 | 25万円 | 18.00% | 36ヵ月 | 約8万円 | 約33万円 |

| C社 | 25万円 | 18.00% | 36ヵ月 | 約8万円 | 約33万円 |

| 合計 | 100万円 | - | - | 約29万円 | 約129万円 |

[おまとめローン実施後]

| 借入金額 | 金利 | 返済期間 | 利息総額 | 支払総額 | |

|---|---|---|---|---|---|

| D社 | 100万円 | 14.00% | 36ヵ月 | 約24万円 | 約124万円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

3社それぞれから借り入れた場合の支払総額は約129万円ですが、1社にまとめることで支払総額は約124万円となり、約5万円少なくなることがわかります。

ただし、実際の効果は適用される金利や返済期間によっても異なります。借り入れをまとめる際はシミュレーションを行い、支払総額がどのくらい変わるか比較することが大切です。

おまとめローンのデメリット・注意点

おまとめローンを利用するにあたって、デメリットも押さえておきましょう。

追加で借り入れできない

おまとめローンは返済に特化した商品であり、追加の借り入れに対応していないことが一般的です。追加の借り入れが必要となった場合は、新規でカードローンの申し込みを行い、審査を受ける必要があります。

追加の借り入れが必要となる可能性が少しでもあるなら、カードローンなどの追加融資に対応したサービスの利用を検討してみましょう。現在よりも低金利のカードローンに借り入れを一本化することで、おまとめローンと同様の効果を得られるだけでなく、将来的な出費にも対応しやすくなります。

借入希望額が高いほど審査に通りにくい

おまとめローンは便利なサービスですが、利用するには審査を通過する必要があるため、審査結果によっては利用できない場合もあります。特に、収入に対して借入希望額が大きいと、返済能力が不十分と判断され、審査に通りにくい可能性があります。

返済の長期化により利息が増える

おまとめローンは、現在よりも低い金利で借り入れをまとめることで、支払総額を抑えやすいことがメリットです。

しかし、返済期間が長引くと、最終的な支払総額がおまとめ前と変わらない、あるいは増えてしまうこともあります。利息は日割りで計算され、返済期間が長くなるほど利息も増えていくためです。

[おまとめローン実施前]

| 借入金額 | 金利 | 返済期間 | 毎月の返済額 (元金+利息) | 利息総額 | 支払総額 | |

|---|---|---|---|---|---|---|

| A社 | 50万円 | 15.00% | 36ヵ月 | 18,000円 | 約13万円 | 約63万円 |

| B社 | 25万円 | 18.00% | 36ヵ月 | 1万円 | 約8万円 | 約33万円 |

| C社 | 25万円 | 18.00% | 36ヵ月 | 1万円 | 約8万円 | 約33万円 |

| 合計 | 100万円 | - | - | 38,000円 | 約29万円 | 約129万円 |

[おまとめローン実施後]

| 借入金額 | 金利 | 返済期間 | 毎月の返済額 (元金+利息) | 利息総額 | 支払総額 | |

|---|---|---|---|---|---|---|

| D社 | 100万円 | 14.00% | 45ヵ月 | 29,000円 | 30万円 | 約130万円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

このシミュレーションでは、おまとめローン実施前よりも金利は低くなりましたが、毎月の返済額を以前より抑えたことで返済期間が長くなり、おまとめローン実施前よりも支払総額が増えてしまいました。

おまとめローンを利用する際は、金利の低さにだけ注目せず、返済期間や支払総額も意識して計画的に返済を進めることが大切です。

おまとめローンの気になる疑問

ここでは、おまとめローンを利用するうえでの気になる疑問にお答えします。実際に申し込みを行う前に、疑問点を解決させておきましょう。

おまとめローンではいくら借りられる?多めに借りることはできる?

おまとめローンで借りられる金額は、金融機関の審査によって決まります。ただし、おまとめローン専用商品の場合、実際にまとめる借入残高の合計が上限です。たとえば、A社・B社・C社に合計で130万円の借り入れがある場合、おまとめローンで借りられる金額も130万円までとなり、それを超える金額を借りることはできません。

一方、通常のカードローンにはそのような制限はなく、利用可能枠(限度額)の範囲内で追加の借り入れが可能です。

おまとめローンとカードローンで借りられる金額の上限について、下の表にまとめました。

| 借入残高の合計を超える金額 | 年収の3分の1を超える金額 (総量規制) | |

|---|---|---|

| おまとめローン | △ 借り入れ不可 | ◯ 借り入れ可能 |

| カードローン | ◯ 利用可能枠の範囲内で借り入れ可能 | △ 借り入れ不可(※1) |

- 1 クレジットカード会社や信販会社、消費者金融のカードローン

なお、借り入れの上限には、借入残高の合計のほかに「総量規制」という基準も関わります。総量規制については次の章で解説します。

おまとめローンは総量規制の対象とならない

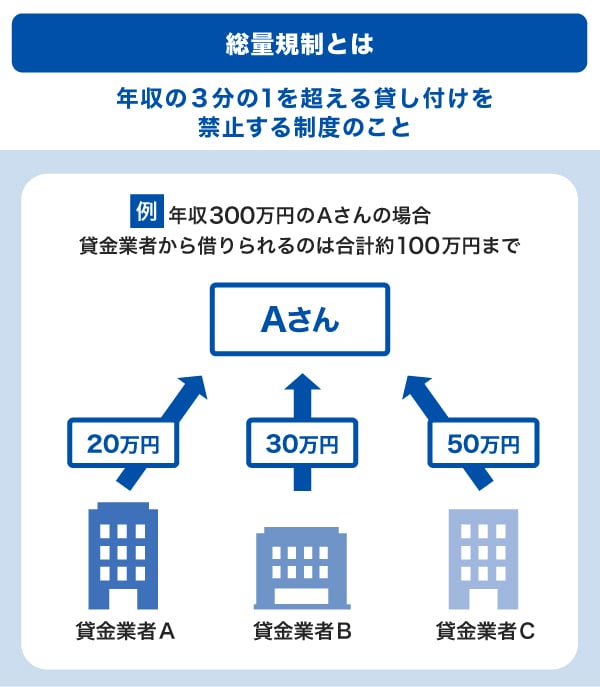

総量規制とは、クレジットカード会社・信販会社・消費者金融などの貸金業者に適用されるルールで、借入総額を年収の3分の1に制限する仕組みです。

たとえば、年収が300万円の場合、貸金業者で借り入れができるのは、その3分の1の100万円までとなります。

カードローンは総量規制の対象であるため、年収の3分の1を超える借り入れはできません。一方、おまとめローンは、顧客保護に支障がないと認められる貸し付けとして「例外貸付」に該当し、総量規制の適用とならない場合があります。その場合、年収の3分の1を超える借り入れが可能です。

おまとめローンを利用するとクレジットカードが使えなくなる?

クレジットカードのキャッシング枠をおまとめローンに含める際、関連するクレジットカードの解約が必要になることがあります。解約したクレジットカードは利用できなくなるため、不便に感じるかもしれません。

おまとめローン専用商品を利用する際にクレジットカードが解約されるかどうかは、各おまとめローンの利用規約によります。利用を検討しているおまとめローンの契約内容は、申し込み前にしっかりと確認しておきましょう。

おまとめローンの審査は厳しい?

審査基準は一般に公開されていないため、審査が厳しいかどうかを事前に判断することはできません。

金融機関によって審査基準には違いがありますが、おまとめローンも一般的なカードローンと同じく、年収や借入状況などが審査の際に考慮されます。

おまとめローンと借り換えの違いは?

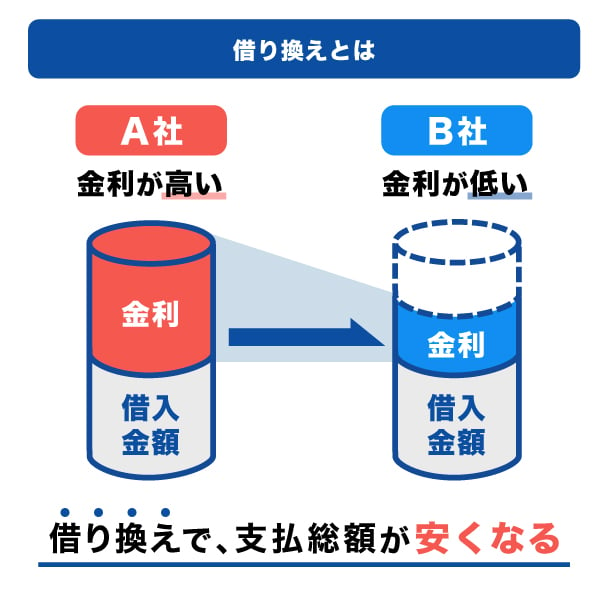

借り換えとは、ある金融機関から新たに借り入れた資金で他社からの既存の借り入れを一括返済し、その後は新たな借入先へ返済していくことです。

おまとめローンと借り換えは、他社から資金を借りて既存の借り入れを返済する点で共通していますが、現在の借入先の数に違いがあります。おまとめローンは複数の借り入れを1社にまとめるのに対し、借り換えでは1社の借入先を別の1社に変更します。

どちらの方法も、金利や毎月の返済額を軽減できるのがメリットです。さらに、おまとめローンは複数の借り入れを1社に集約することで、返済の管理が以前よりシンプルになることも特徴です。

カードローンを「おまとめ」として利用することも可能!

おまとめローン専用商品ではないものの、通常のカードローンも「おまとめ」として利用できます。ここでは、カードローンで複数の借り入れをまとめるメリットや、カードローンの特徴や種類ごとの違いを紹介します。

カードローンで一本化するメリット

現在の借入先よりも金利の低いカードローンに借り入れをまとめることで、おまとめローンと同様に利息や支払総額の負担軽減が期待できます。さらにカードローンの場合、利用可能枠(限度額)の範囲内で追加の借り入れができるのも大きなメリットです。

おまとめローンにするか、通常のカードローンにまとめるかは、借入残高や状況に応じて検討することが大切です。

カードローンの特徴や種類

カードローンは、クレジットカード会社、信販会社、銀行、消費者金融など、さまざまな金融機関で提供されています。それぞれの特徴を見てみましょう。

| 金融機関 | 特徴 |

|---|---|

| クレジットカード・信販会社 |

|

| 銀行 |

|

| 消費者金融 |

|

クレジットカード会社・信販会社のカードローンは、消費者金融よりも金利が低い傾向があり、融資スピードが早いことが特徴です。

銀行のカードローンは、金利は低めに設定されている 傾向がありますが、審査に時間がかかる場合があります。消費者金融は金利がやや高めに設定されており、その分、審査や融資のスピードが早いことが特徴です。

カードローンを申し込む際は、これらの特徴を踏まえ、自身の状況に合った金融機関を選ぶことが大切です。

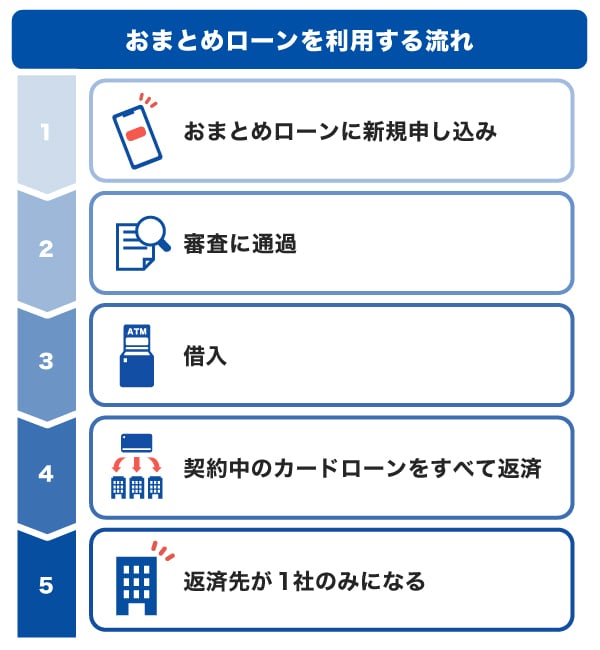

おまとめローンを利用する流れ

おまとめローンを利用する場合、まずはおまとめローンを提供する金融機関に新規申し込みを行いましょう。審査に通過すると契約が成立し、借り入れが可能となります。その後、おまとめローンで借り入れたお金を使って、契約中のローンをすべて返済します。

おまとめローン専用商品の場合、金融機関が既存の借入先へ直接返済する方法が一般的です。おまとめローンは資金使途が「他社借入の返済」に限定されており、提供する金融機関が既存の借入先へ直接資金を振り込むことで、資金使途が管理されています。

一方、通常のカードローンでおまとめをする場合は、既存の借入先への返済を自分で行う必要があります。

その後は、契約したおまとめローン1社のみの返済を進めていく流れです。

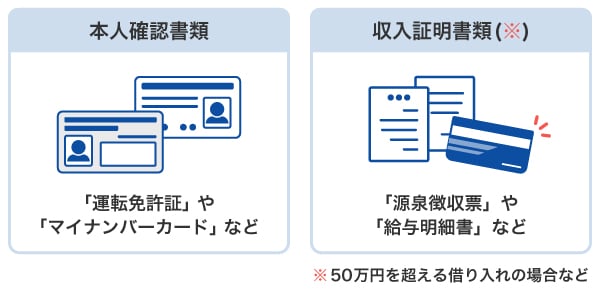

おまとめローン申し込み時に必要な書類

おまとめローンを申し込む際は、「本人確認書類」と「収入証明書類」が必要です。

提出するタイミングは、申し込み時や契約時など、金融機関によって異なります。借り入れを行う場合は、事前に用意しておくとよいでしょう。

本人確認書類

本人確認書類の例

- 運転免許証

- 個人番号カード(マイナンバーカード)

- パスポート

- 住民基本台帳カード

- 特別永住者証明書

本人確認書類はWEBまたは郵送で提出します。金融機関によっては、オンラインでの口座開設を行えば本人確認書類が不要となる場合があります。

収入証明書類

収入証明書類の例

- 給与明細書

- 源泉徴収票

- 確定申告書

- 課税証明書

- 納税通知書

収入証明書類が直近のものでない場合や、画像切れ・コピー切れの場合、スクリーンショットを複数枚送る場合は不備となる可能性があります。各金融機関の指示内容も確認したうえで、適切な書類を提出しましょう。

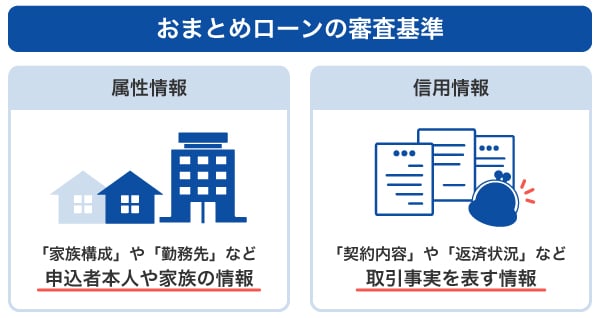

おまとめローンの審査で確認される項目とは?

カードローンと同様に、おまとめローンも利用にあたって審査が実施されます。金融機関が審査を行う目的は「借りたお金を滞りなく返済できるか」を確認するためです。

審査では「属性情報」や「信用情報」が確認されます。それぞれどのような情報を指すか、詳しく見ていきましょう。

属性情報|氏名や住所の個人情報・年収・勤務先など

属性情報とは、勤務先や家族情報などの申込者本人や家族に関する情報を指します。

属性情報の例

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸か持ち家か)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先の企業規模

- 雇用形態(正社員・非正規社員・アルバイト・無職など)

- 年収

これらの情報はローンを申し込む際に申告し、その内容をもとに審査が行われます。本人確認書類と一致しているかどうかも確認されるため、正しい内容を申告しましょう。

信用情報|他社からの借り入れ・カードの申し込みなど

信用情報とは、ローンやクレジットカードなどの取引事実を表す情報です。カードローンやクレジットカードの申込履歴などが含まれ、どのような金融機関からいくら借りているのかを確認されます。

信用情報の例

- ローンやクレジットの新規申し込みや契約内容

- 借入件数

- 借入金額

- 返済状況

- 返済遅延や債務整理などの取引事実に関する情報

信用情報は信用情報機関によって管理されています。おまとめローンの審査では、金融機関が信用情報機関を通して申込者の信用情報を確認し、その内容から返済能力を判断しています。

- 本記事の審査・申込条件の情報は一般的な解説です。金融機関により異なるため、実際の適用条件は各金融機関の公式WEBサイトでご確認ください。

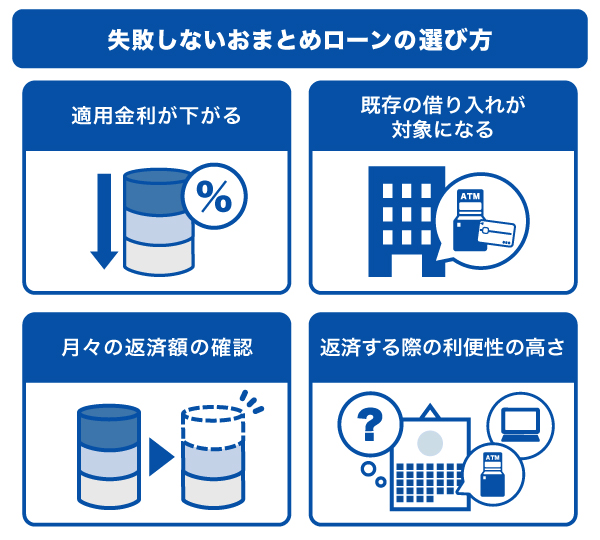

失敗しないおまとめローンの選び方

利用するおまとめローンによっては、期待していたほど負担が軽減されない場合もあります。ここでは、失敗しないおまとめローンを選ぶために押さえておくべきポイントを紹介します。

適用金利が現在の借り入れよりも低くなる

おまとめローンの主な目的は、複数の借り入れを一本化し、より低い金利のローンへ借り換えることで利息負担を減らすことです。

各金融機関の公式WEBサイトには、借入金額に応じた適用金利が掲載されています。おまとめローンを検討する際は、現在の借入先の金利を確認したうえで、おまとめ後に金利が下がるかどうかを確認することが重要です。

ただし、現在の金利との差が小さい場合は、おまとめによる効果を感じにくいこともあります。金利がどの程度下がると利息や支払総額を抑えられるかは、返済シミュレーションで確認してみましょう。

既存の借り入れがおまとめの対象になる

既存の借り入れが、おまとめローンの対象かどうかを確認することも大切です。たとえば、一部の金融機関では、銀行のカードローンがおまとめの対象とならない場合もあります。

現在利用しているカードローンやクレジットカードのキャッシングが対象に含まれるか、事前に確認しておきましょう。

月々の返済額に無理がない

おまとめローンを利用した場合の月々の返済額は、新たなローンの金利や返済期間に応じて変わります。

おまとめローンの返済期間は「最長◯年」という基準が設けられていることが多く、申込者の希望をもとに、審査結果により決定することが一般的です。返済期間が短いほど利息が減り、支払総額は抑えられる場合がありますが、そのぶん月々の返済額は増加します。

月々の返済額に無理があると、生活費が不足したり、追加の借り入れが必要になったりするかもしれません。

おまとめローンは借入金額が通常より大きくなることが多いため、長期間無理なく続けられる返済計画であるかどうかを検討することが大切です。

返済の利便性が高い

おまとめローンの利用のしやすさは金融機関によって異なります。特に、返済の利便性が高い金融機関を選ぶことで、手続きの負担を軽減できます。

使いやすさを確認する際にチェックしたいポイントは次の3つです。

- 返済方法の柔軟性:近くのATMで返済できるか、自動引き落としを選択できるか

- 返済期間の柔軟性:返済期間が柔軟に設定でき、自分の返済計画に合わせて調整可能か

- オンラインサービスの充実度:オンラインでの残高確認や返済が可能か

これらのポイントを考慮して、自分にとって使いやすいおまとめローンを選択しましょう。

おまとめローンの選び方は、はじめに既存の借入先よりも金利が低くなるかどうかを確認します。また、既存の借り入れが、おまとめローンの対象になるかどうかも事前に確認しておきましょう。そして、おまとめローンの毎月の返済額を確認し、月々の返済額が無理なく返済できるのかどうか家計収支を見ながら確認してください。最後に、返済の利便性も確認しておくとよいでしょう。

- CFP認定者・ファイナンシャルプランナー

- 小宮 崇之

低金利(JCB比)で借りるならJCBのカードローン「FAITH」

「FAITH」はJCBが提供する年会費無料のカードローンです。

最短即日に審査の結果がわかり、審査完了後、最短3営業日でカードをお届けします。

契約後は、最短数十秒で登録口座に希望額が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

JCBクレジットカードのキャッシングリボ払いより低金利

「FAITH」なら、キャッシングリボ払いでも最大12.50%の低金利(JCB比)です。JCBクレジットカードのキャッシングリボ払いの融資利率(金利)は15.00〜18.00%なので、「FAITH」のほうが低金利であることがわかります。

5万円以内の借り入れならキャッシング1回払いで金利は5.00%

「FAITH」は、5万円以内の借り入れであれば、キャッシング1回払いを融資利率(金利)5.00%で利用できます。

借り入れたお金を1回で返済する必要はありますが、キャッシングリボ払いやクレジットカードのキャッシングよりも低い融資利率(金利)で借り入れできます(JCB比)。

「取り急ぎ5万円を借りたい」「給料が入ればすぐに返済できる」といった方にとって便利です。

JCBのカードローン「FAITH」の簡易審査シミュレーション

「FAITH」の利用を検討している方は、申し込み前にシミュレーションを行いましょう。「FAITH」の簡易審査シミュレーションでは、融資可否や利用可能枠(限度額)を簡易的に確認できます。

ただし、あくまでも簡易的なシミュレーションであるため、実際の融資では、申し込みや審査が必要です。

よくある質問

-

おまとめローンとはなんですか?

-

おまとめローンとは、複数の借り入れをひとつにまとめるローンのことです。すでに複数のカードローンや、クレジットカードのキャッシングで借り入れをしている人向けのサービスです。

-

おまとめローンを利用するメリットはありますか?

-

おまとめローンを利用するメリットは次の通りです。

- 金利が低くなることで利息を減らせる可能性がある

- 毎月の返済額を減らせる可能性がある

- 返済額や返済日の管理がしやすくなる

-

おまとめローンにデメリットはありますか?

-

おまとめローンには次のようなデメリットがあります。

- 追加で借り入れできない

- 借入希望額が高いほど審査に通りにくい

- 返済の長期化により利息が増える

-

おまとめローンは多めに借りることはできますか?

-

おまとめローン専用商品の場合は、おまとめ対象となる既存の借入残高よりも多めに借りることはできません。カードローンを利用しておまとめする場合は、利用可能枠(限度額)の範囲内であれば、追加の借り入れが可能です。

-

銀行や消費者金融などのおまとめローンに違いはありますか?

-

おまとめローンを提供する金融機関によって、融資を受けるまでにかかる時間や金利などが異なります。たとえば銀行は金利が低い傾向ですが、審査に時間がかかる場合があります。消費者金融は金利がやや高めに設定されており、その分、審査・融資のスピードが早いことが特徴です。

また、通常のカードローンも、おまとめローンとして利用できます。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

複数の借入先があると、それぞれの返済日に合わせて口座残高を用意しなければならず、管理が非常に煩雑になります。その分、資金管理に余計な時間がかかってしまいます。

一方で、借入をひとつにまとめれば、毎月決まった日に1回だけ返済すればよいので管理の負担が軽減します。さらに金利が下がれば、その分の支払利息も減らせるため効果的です。