基礎知識

リボ払いの借り換えは有効!返済のコツや借入前に把握したいデメリットを解説

更新日:2025年9月3日

リボ払いを借り換えれば、利息が減り支払総額を抑えられる可能性があります。ただし、返済の仕方によっては支払総額が増えるデメリットもあるため、返済を長期化させないなどの点に注意する必要があります。安易に借り換えると損をすることもあるので、リボ払いの借り換えの知識を押さえておきましょう。

本記事では、ショッピングリボ払いを例に解説していきます。

この記事でわかること

- リボ払いの主な借り換え先

- リボ払いを借り換えるメリット・デメリット

- リボ払いの借り換えがおすすめな人・おすすめできない人

目次

- リボ払いの借り換えとは新たに借りたお金でリボ払いを清算し、返済を軽減する方法

- リボ払いの支払いが終わらない原因

- リボ払いの主な借り換え先

- リボ払いを借り換えるメリット

- リボ払いを借り換えるデメリット

- 過去に支払いの遅延・延滞をしていると借り換え審査に通りにくい

- リボ払いの借り換えで支払総額がどれくらい減るかをシミュレーションしよう

- リボ払いの借り換えが効果的なケース

- リボ払いの借り換えがおすすめできない人

- リボ払いの借り換えをする流れ

- リボ払いの借り換えならJCBのカードローン「FAITH」

- 「FAITH」へ借り換えする前に簡易審査シミュレーションをしよう

- 借り換え後の返済をスムーズに進めるコツ

- リボ払いの支払いが困難な場合は「任意整理」を検討する

- よくある質問

リボ払いの借り換えとは新たに借りたお金でリボ払いを清算し、返済を軽減する方法

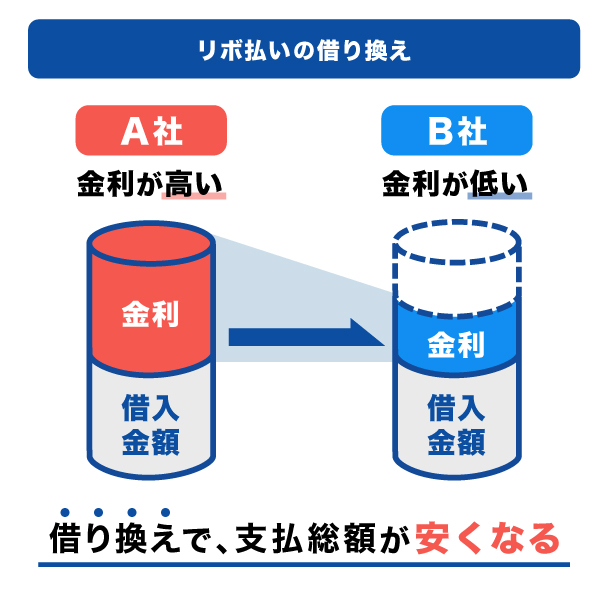

リボ払いの借り換えとは、新たな借入先と契約し、そこから借りたお金を使って現在利用しているリボ払いを清算することです。借り換えたあとは、新規契約した借入先に返済をしていきます。

現在利用しているリボ払いよりも金利が低い金融機関から借り入れることで、利息負担の軽減が期待でき、支払総額が抑えられる可能性があります。

リボ払いとローンの違い

リボ払いとローンは、金利の幅が大きく異なります。ローンは、リボ払いに比べると金利の幅が大きく設定されており、借りる金額が大きくなるほど金利が低くなることが一般的です。

また、利用方法や利用するカードも異なります。リボ払いとローンの特徴は金融機関によっても異なりますが、一般的な違いは、下表の通りです。

| サービス | ショッピングリボ払い | ローン |

|---|---|---|

| 金利または 手数料率 |

15.00%程度(※1) | 1.30~18.00% |

| 利用方法 | 商品代金やサービス料金の支払い | 現金の借り入れ |

| 利用する カード |

クレジットカード | ローンカード |

| 用途 | 自由 | 自由 |

| 審査 | あり(※2) | あり |

| 利用回数 | 利用可能枠(限度額)内であれば 繰り返し利用可能 |

|

| 支払方法 (返済方法) |

口座振替、銀行振込 | 口座振替、ATM、銀行振込、WEBなど |

- 1 クレジットカード会社やクレジットカードの種類によって異なります。

- 2 利用可能枠の申し込み時に審査が必要です。

リボ払いの支払いが終わらない原因

リボ払いの支払いが終わらない場合は、手数料や支払総額を把握できていない可能性があります。

毎月の支払金額を少額に設定し支払期間が長期化している場合は、毎月の支払金額のほとんどが手数料の支払いに充てられ、支払残高が減っていない可能性も考えられます。手数料は支払残高に応じてかかるため、支払残高が減らなければ手数料の支払いが増えていくばかりです。

また、リボ払いは毎月一定金額を支払う仕組みであるため、手数料を含めた支払総額や支払期間を把握しづらい点も、リボ払いが終わらない原因といえるでしょう。

リボ払いがやばい・怖いといわれるのはなぜ?リスクを抑えた使い方も解説

リボ払いの主な借り換え先

リボ払いの借り換えに利用できる主なローン商品は、次の通りです。

- カードローン

- フリーローン

- おまとめローン

それぞれの商品内容を確認していきましょう。

カードローン:銀行や消費者金融が提供する個人向け融資サービス

カードローンとは、クレジットカード会社や銀行・信販会社、消費者金融が提供する個人向け融資サービスです。ローン専用のカードを使用すると、銀行やコンビニのATMから現金を引き出せます。

借り入れした現金の利用目的は原則自由なため、申し込みの際に設定された利用可能枠(限度額)の範囲内であれば繰り返し借り入れが可能で、担保や保証人も必要ありません。

リボ払いの金利が15.00%程度であるのに対し、カードローンの金利は一般的に15.00%以下であることが多いため、借り換えできれば、利息を削減できる可能性があります。

フリーローン:銀行が取り扱っている個人向けローン

フリーローンとは、主に銀行が提供する個人向けローンです。借り入れした現金は、事業用や投資用以外の目的であれば、自由に使えます。

フリーローンは、必要な金額を一度の申し込みによって一括で借り入れます。カードローンとは異なり、あらかじめ設定された利用可能枠(限度額)の範囲内であっても繰り返し借り入れはできません。

リボ払いの金利が15.00%程度であるのに対し、フリーローンの金利は一般的に10.00%以下であることが多いため、借り換えできれば、利息を削減できる可能性があります。

ただし、カードローンに比べて審査が厳しい傾向があるため、審査に通らず借り入れができない可能性があることを留意しておきましょう。

フリーローンとは?カードローンとの違いや審査・金利・返済方法を解説

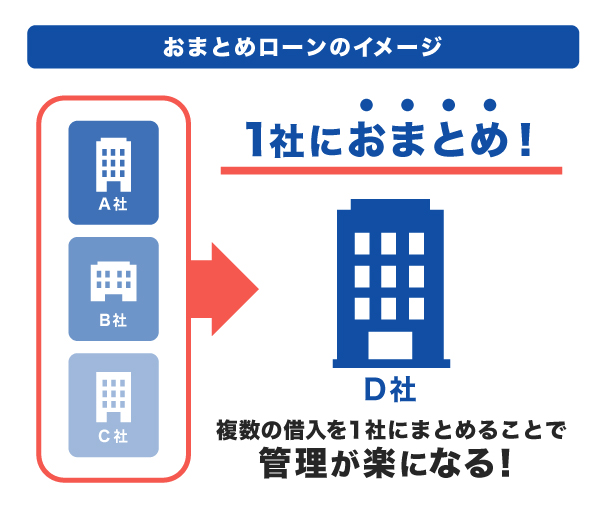

おまとめローン:複数の借り入れをひとつにまとめるローン

おまとめローンとは、複数の借り入れをひとつにまとめるローンで、クレジットカード会社や銀行・信販会社、消費者金融が提供しています。

複数の返済先を金利の低いひとつの金融機関にまとめることができれば、返済の負担を大きく軽減できる可能性があります。

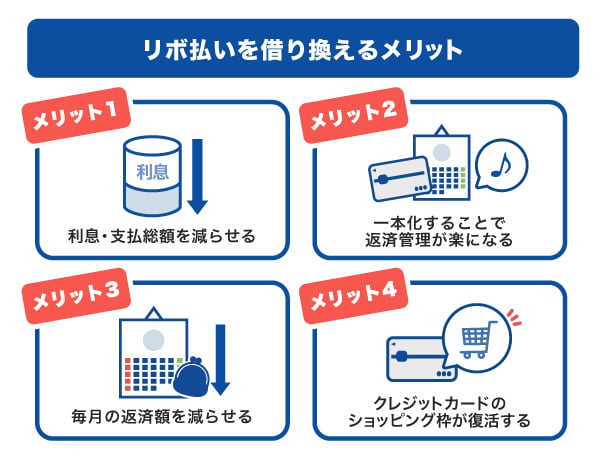

リボ払いを借り換えるメリット

ここまで説明したように、現在のリボ払いを金利の低い商品に借り換えることで利息が減り、支払総額を減らせる可能性があります。

それぞれ詳しく解説します。

利息・支払総額を減らせる

現在のリボ払いよりも金利の低い商品に借り換えれば、利息額が減り、支払総額を減らせる可能性があります。

支払総額が減れば、毎月の支払金額はそのままに支払期間が短くなることが期待できます。

また、支払金額の負担が軽くなれば、焦らずに無理のない返済計画を立てやすくなります。

一本化することで返済管理が楽になる

金融機関によって支払期日や利用口座が異なるため、複数のリボ払いを利用している場合、毎月の支払日や支払金額などが把握できなくなる場合があります。支払総額までしっかり把握しきれなくなることも多いでしょう。

支払先が複数ある場合は、一本化すれば、返済管理が楽になります。

合わせていつまでに完済できるかの目処もつきやすいため、支払いのストレスを軽減できる可能性があります。

毎月の返済額を減らせる

リボ払いの借り換えは、最終的な支払総額を抑えるためだけでなく、毎月の支払金額を抑える目的で行われることもあります。

設定できる毎月の最低返済額は、金融機関によって異なります。そのため、現在のリボ払いの最低支払金額よりも、少額の最低返済額を設定している金融機関に借り換えれば、総額は同じであっても、毎月の支払金額を減らすことが可能です。

たとえば、最低支払金額が1万円のリボ払いから、最低返済額が5,000円の商品に借り換えるだけで、毎月の支払金額をひと月あたり5,000円抑えられます。

返済額が低く設定できる商品に借り換えれば、毎月の支払金額が減り、支払いの負担を軽くできる可能性があるため、返済計画が立てやすくなります。

ただし、毎月の返済額を減らしすぎると返済期間が延びるため、結果的に利息が増えて支払総額が増える可能性があります。借り換えの際は、毎月の返済額を減らせるメリットだけでなく支払総額が増えてしまうリスクも考慮するようにしましょう。

クレジットカードのショッピング枠が復活する

クレジットカードには利用可能枠(限度額)が設けられており、買い物に使用されるショッピング枠と、借り入れに使われるキャッシング枠の2つで構成されます。

ショッピング枠を上限まで利用してリボ払いをしている場合は、店舗やWEBなどで買い物しようとしても、クレジットカードでの支払いができません。しかし、リボ払いを借り換えればショッピング枠が再び利用可能になるため、クレジットカードで支払いができるようになります。

| 監修者:小宮 崇之氏のコメント |

|---|

| 借り換えによる最大のメリットは、利息が減り、支払総額も削減できる点です。リボ払いは、カードローンよりも金利が高めに設定されていることが多いため、カードローンへの借り換えにより、支払総額を削減できる可能性があるでしょう。さらに、リボ払いを使用しない場合、クレジットカードのショッピング枠を利用可能枠の上限まで活用できるという利点もあります。 |

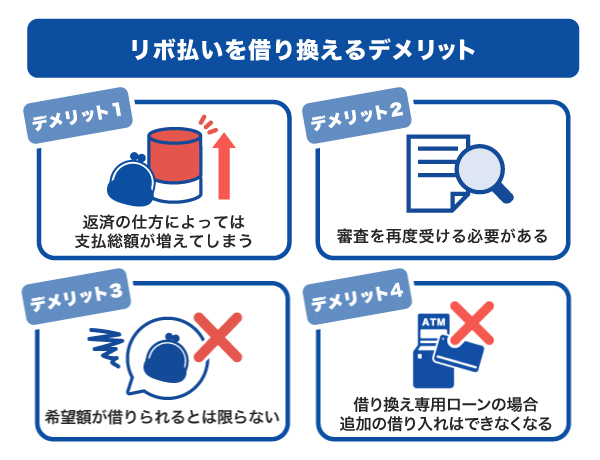

リボ払いを借り換えるデメリット

リボ払いの借り換えには、次のデメリットがあります。

それぞれ詳しく解説します。

返済の仕方によっては支払総額が増えてしまう

毎月の支払金額を抑えるために支払回数を増やす場合は、利息が増えて支払総額が高くなることもあります。利息は利用残高(借入残高)と金利、支払期間によって計算されるため、たとえ借入金額と金利が同じでも、支払期間が伸びるほどほど支払う利息が大きくなるからです。

たとえば、金利15.00%のA社から金利12.00%のB社に借り換えたにも関わらず、月々の支払金額を減らした場合、結果的に支払総額が増えてしまうことがわかります。

| リボ払い | 借り換え後 | |

|---|---|---|

| 借入額 | 10万円 | 10万円 |

| 金利 | 15.00% | 12.00% |

| 支払元金(月) | 1万円 | 5,000円 |

| 支払回数 | 10回 | 20回 |

| 利息額 | 5,593円 | 1万678円 |

| 支払総額 | 10万5,593円 | 11万678円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

借り換えによって支払総額を抑える効果が期待できるのは、借入額と支払回数が借り換え前後で近い場合に金利を低くできるかどうかです。条件によっては、借り換えによって損をすることがあるので注意しましょう。

カードローンの返済期間はどう決まる?長期化を防ぐ方法を紹介

審査を再度受ける必要がある

借り換えするときは、ほとんどの場合、現在リボ払いしている金融機関とは異なる金融機関と新しく契約を結びます。そのため、借り換えの際は審査に再度通過しなければなりません。

審査の結果次第では、借り換えができないこともあります。

希望額を借りられるとは限らない

年収や借入状況などの申込内容によっては、審査の結果、希望額を借り入れできない場合があります。

全額借り換えできない場合は、借り換えするメリットがあまりありません。支払総額を減らすためには、繰上返済するなどの他の手段を検討する必要があります。

借り換え専用ローンの場合、追加の借り入れはできなくなる

おまとめローンは返済に特化しているため、商品によっては、追加で借り入れることができない場合があります。そのため、もし急な出費が必要になった場合に新たなカードローンやキャッシングを使ってしまうと、返済すべき金融機関が増えてしまいます。

今後、追加の借り入れが発生する可能性がある人は、追加融資にも対応できる商品を検討しましょう。

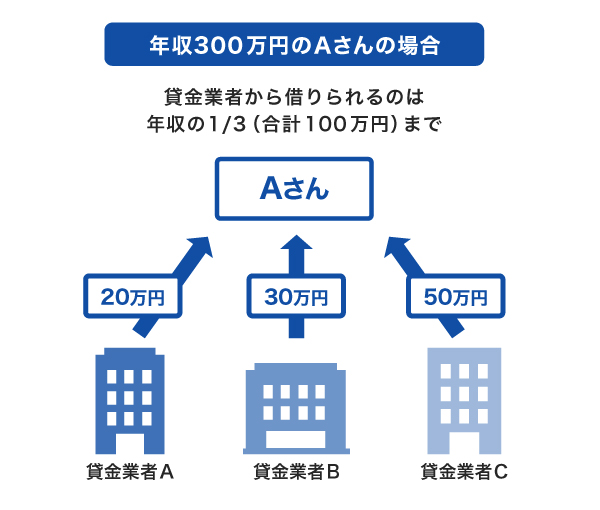

過去に支払いの遅延・延滞をしていると借り換え審査に通りにくい

借り換えの申し込みに関わらず、借り入れにはすべて審査があり、信用情報がチェックされます。過去に支払遅延や延滞などをして信用情報に傷が付ついていると、返済能力がないと判断され、借り換えできない可能性があります。

また、クレジットカード会社や消費者金融などのカードローンへ借り換えする場合は、年収の3分の1を超える借り入れはできないことにも注意が必要です。もし、リボ払い以外に既に借り入れがある場合は「現在の借入額+借り換え目的で申し込む新規ローンの希望額」が年収の3分の1を超えると、審査に通らない可能性もあります。

総量規制とは?対象外の借り入れ・審査、貸金業者と銀行の違いを解説

リボ払いの借り換えで支払総額がどれくらい減るかをシミュレーションしよう

ここからは、実際にリボ払いの借り換えで支払総額がどのくらい減るかを2つのパターンでシミュレーションしてみます。

50万円のリボ払いを金利12.00%の借入先に借り換える場合

50万円のリボ払いを、毎月の支払金額や支払回数は変えずに12.00%の借入先に借り換えると、支払総額がおよそ2万円減ります。

| リボ払い | 借り換え後 | |

|---|---|---|

| 利用金額 | 50万円 | 50万円 |

| 金利 | 15.00% | 12.00% |

| 支払元金(月) | 1万円 | 1万円 |

| 支払回数 | 50回 | 50回 |

| 手数料・利息額 | 15万2,977円 | 12万8,445円 |

| 支払総額 | 65万2,977円 | 62万8,445円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

複数のリボ払い(計100万円)を金利12.00%の借入先に借り換える場合

複数のリボ払いを、毎月の支払金額や支払回数は変えずに金利12.00%の借入先に一本化することで、支払総額がおよそ6万円減ります。

| 2社でリボ払い | 借り換え後 | ||

|---|---|---|---|

| 利用金額 | 60万円 | 40万円 | 100万円 |

| 金利 | 15.00% | 15.00% | 12.00% |

| 支払元金(月) | 1万円 | 1万円 | 2万円 |

| 支払回数 | 60回 | 40回 | 50回 |

| 手数料・利息額 | 22万1,068円 | 9万7,390円 | 25万6,915円 |

| 支払総額 | 82万1,068円 | 49万7,390円 | 125万6,915円 |

- あくまでも簡易シミュレーションの結果であり、実際の支払金額は条件によって異なります。

リボ払いの借り換えが効果的なケース

リボ払いを借り換えることによって得られる効果が高い人の特徴は、次の通りです。

- リボ払いの金利が15.00~18.00%以上の人

- リボ払いが複数ある人

- リボ払いの残高が100万円以上の人

リボ払いの金利が15.00~18.00%以上の人

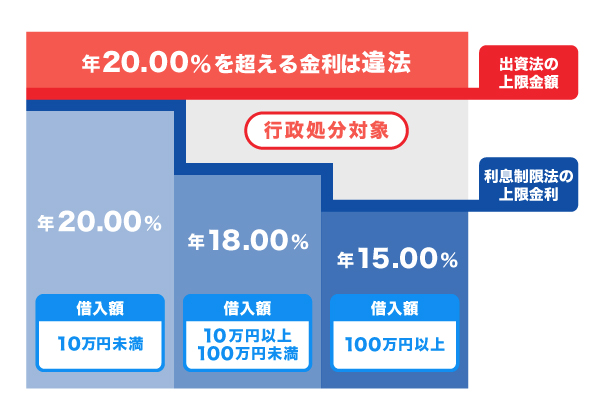

借入金額に応じて上限金利が決まっているため、現在利用しているリボ払いの金利が15.00~18.00%以上の人は、借り換えによって支払総額を減らせる可能性があります。

上限金利とは、貸付額に応じて設定される金利の上限で、貸金業法という法律に定められています。

たとえば、JCBクレジットカードのショッピングリボ払いを利用している場合は、同じJCBが提供しているカードローン「FAITH」に借り換えれば、利息を大幅に減らせる可能性があります。

| JCBクレジットカード ショッピングリボ払いの手数料率 |

JCBカードローン 「FAITH」の金利 |

|---|---|

| 8.04~18.00% | 1.30~12.50% |

- JCBの場合の比較

ただし、金利が低い金融機関に借り換えても、支払回数が増えて完済までの期間が延びてしまうと、支払総額がかえって増えてしまう恐れがあります。返済期間が長期化しないよう、毎月の返済額は極力変えないようにしましょう。

リボ払いが複数ある人

支払先が複数ある場合は、借り換えてひとつの金融機関にまとめることで、金利が低くなることや管理が楽になることが期待できます。

借入額が大きくなるほど金利が下がる金融機関が多いため、複数の借入先から少額ずつ借り入れするよりも、借入先をひとつにまとめるほうが金利は下がり、返済総額を抑えられる可能性があります。

また、支払先を一本化できれば、返済日や返済額の管理が楽になり、返済計画が立てやすくなるのもメリットです。

リボ払いの残高が100万円以上の人

借入額が100万円以上の場合の上限金利は、15.00%であることが貸金業法で定められています。

貸金業法が適用されるカードローンでは、借入額100万円以上の借り換えは15.00%以下の金利が適用されるため、現在のリボ払いが15.00%よりも高い金利である場合は、借り換えすると支払総額を抑えられる可能性があります。

リボ払いの借り換えがおすすめできない人

リボ払いの借り換えは、必ずしもメリットが得られるとは限りません。

特に次の特徴がある人は、借り換えてもメリットが得られる可能性が低いため、おすすめできません。

- 借り換え先の金利が既存のリボ払いよりも高い人

- リボ払いの残高が少額の人

- リボ払いの支払い計画が明確に立てられている人

借り換え先の金利が既存のリボ払いよりも高い人

借り換えは、現在よりも金利の低い金融機関から新たに借り入れることで、支払いの負担を減らすなどの目的で行います。

借り換え先の適用金利が現在のリボ払いよりも高い場合は、借り換えする意味がないため、借り換え前に適用金利をよく確認するようにしましょう。

リボ払いの残高が少額の人

リボ払いの残高が少額の場合、借り換えても少ししかおトクにならない場合が多く、支払回数にもそれほど差が出ません。

借り換えには新たに審査に通る必要もあり、申し込みや書類準備の手間がかかります。残高が少ない場合は、借り換えではなく、月々の支払金額を増やしたり、ボーナスが入ったときに一括で支払ったりして、効率的な完済を目指しましょう。

リボ払いの支払い計画が明確に立てられている人

借り換えすると、申し込みや書類準備の手間がかかり、1から返済計画を立てなければなりません。

かかる手間や時間を考えると、すでに綿密な返済計画を立てて実行できている場合は、無理に借り換えをしないほうがよい場合もあります。

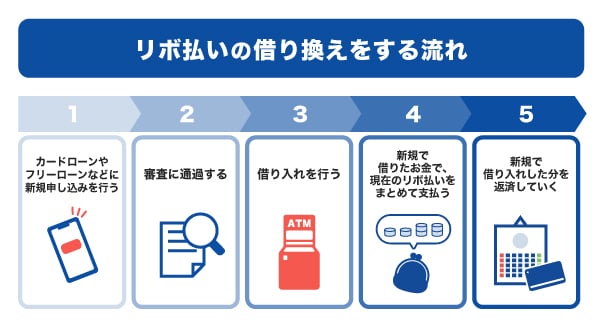

リボ払いの借り換えをする流れ

リボ払いを借り換える際の流れは、次の通りです。

- カードローンやフリーローンなどに新規申し込みを行う

- 審査に通過する

- 借り入れを行う

- 新規で借りたお金で、現在のリボ払いをまとめて支払う

- 新規で借り入れした分を返済していく

無事審査に通過したら、借り入れたお金でリボ払いを一括返済する必要があります。一括返済の手続きをしないと、今までのリボ払いと新しく借り入れた借り換え分の返済が重複してしまうため、早めに行動しましょう。

リボ払いの借り換えならJCBのカードローン「FAITH」

「FAITH」は、クレジット会社のJCBが提供するカードローンです。

はじめて借り入れする場合、借入先の選び方に迷うこともあるでしょう。そのような場合は、名前がよく知られている大手ブランドを選ぶのも選択肢のひとつです。

金利1.30~12.50%でキャッシングリボ払いより低金利(JCB比)

FAITHの融資利率(金利)は、キャッシングリボ払いでも最大12.50%。JCBのクレジットカードのキャッシングリボ払い(金利15.00~18.00%)と比べても低金利で借り入れできます。

「カードローンを少しでもおトクに利用したい」「利息を少なくしたい」人に適したサービスです。

最短即日で審査完了。借り入れ・返済の流れもスムーズ

「FAITH」は、入会申し込み手続きと必要書類の提出から、最短即日で審査が行われます。

契約後は、WEBまたは電話での申し込みによって最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」も利用でき、急ぎの借り入れにも便利です。

「FAITH」へ借り換えする前に簡易審査シミュレーションをしよう

簡易審査シミュレーションでは、融資可否や総量規制に該当しないか、利用可能枠(限度額)はいくらかを簡易的に確認できます。

実際の融資では申し込みや審査が必要ですが、借り入れから返済までのイメージを持つために、まずは簡易審査シミュレーションを試してみましょう。

借り換え後の返済をスムーズに進めるコツ

最後に、借り換え後の返済をスムーズに進めるコツを紹介します。

- 毎月の返済額を減らし過ぎない

- 繰上返済や一括返済を利用して返済期間を短くする

- リボ払いを繰り返さない

毎月の返済額を減らしすぎない

毎月の返済額を減らし過ぎてしまうと、経済的な負担は軽く済みますが、完済までの期間が長くなってしまいます。

せっかく金利が低い商品に借り換えても、返済期間が長引くと、支払総額があまり変わらない場合や、増えてしまう場合があります。

リボ払いを借り換えする際に家計の支出を見直して、無理のないように毎月の返済額を決め、なるべく短期間での完済を目指しましょう。

繰上返済や一括返済を利用する

繰上返済とは、毎月の返済額とは別に、借入額の一部を前倒しで返済することです。繰上返済することにより、返済期間が短くなり、利息総額を抑えられます。

一括返済とは、その時点で借り入れしている残高をすべて返済することです。利息総額を繰上返済よりもさらに抑えることが可能です。

ボーナスなどで資金に余裕ができた際に積極的に利用すれば、より効率的に返済額を減らせます。

カードローンの繰上返済を行うメリット|返済方法や注意点を解説

リボ払いを繰り返さない

リボ払いの借り換えが完了すると、リボ払いの利用可能枠(限度額)が復活します。しかし、せっかく借り換えで利息が減らせても、リボ払いを繰り返してしまうと、支払総額は増え続け、さらに状況が悪化してしまいます。

リボ払いの借り換えを機に、自身のリボ払いやキャッシングの利用の仕方を見直すことが大切です。リボ払いやキャッシングを本当に利用すべきかをよく考え、極力利用せずに済むよう心がけましょう。

リボ払いの支払いが困難な場合は「任意整理」を検討する

任意整理とは、借金の返済方法や金利の引き下げなどを交渉すべく、債務者と債権者が話し合いを行うことです。

任意整理をするメリット

うまく交渉が進めば、利息を払わずに元本のみの返済に切り替えられる可能性があります。

多額の借金を抱えると、返済のために生活費を切り詰めなければならず、家計を圧迫することがあります。任意整理により返済総額が減らせれば、家計負担のみならず、精神的なストレスも軽減できるでしょう。

任意整理をする場合の注意点

任意整理をすると、契約額や支払回数などの契約情報の変更が信用情報として記録されます。

これらの情報は事故情報として扱われ、将来的に新たな借り入れやクレジットカードの発行が困難になるリスクがある点に注意が必要です。

また、任意整理を行うには、弁護士や司法書士などの専門家の支援を受けるための費用がかかることがあります。

よくある質問

-

リボ払いを借り換えるデメリットは何ですか?

-

返済の仕方によっては支払総額が増えてしまうことと、再度借り入れの審査を受ける必要があることです。無事審査を通過しても、希望額が借りられない可能性がある点も念頭に置いておく必要があります。

-

リボ払いを借り換えるとき、審査はありますか?

-

カードローンやフリーローン、おまとめローンなど、新しい借り入れには必ず審査があります。

-

リボ払いの借り換えで失敗しないための注意点を教えてください。

-

リボ払いの金利よりも低金利の借入先を選ぶことと、毎月の返済額を少なくし過ぎないことです。借入先の金利が高かったり、毎月の返済額を少なくし過ぎたりしてしまうと、かえって支払総額が増え、負担が増えてしまう恐れがあります。

-

リボ払いの借り換えをすると、信用情報に傷がつきますか?

-

新たに借り入れをしたというデータは残ります。それにより傷が付くかどうかの明確な基準はありません。

なお、過去に支払遅延や多重申し込み、自己破産や債務整理などの金融事故があった場合は、借り換えの審査に影響が出る可能性があります。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る