基礎知識

消費者金融とは?特徴や銀行・サラ金との違い、安全な利用方法を解説

更新日:2025年10月31日

消費者金融とは、主に個人に対して融資を行う貸金業者のことです。財務局長または都道府県知事の登録を受けた正規の貸金業者であるため、ヤミ金のように高い利息を請求されたり、脅迫のような取り立てが行われたりすることはありません。

消費者金融が提供するサービスとしてよく知られているカードローンは、数あるカードローンのなかでも審査や借り入れまでのスピードが早いことや、借り入れや返済の利便性が高いことが特徴です。ただし、金利が高めであるといったデメリットもあります。

借り入れの際は、消費者金融の特徴をよく理解し、返済計画を立てたうえで利用することが大切です。

この記事でわかること

- 消費者金融の定義、クレジットカード会社・信販会社・銀行、サラ金・ヤミ金・街金との違い

- 消費者金融を利用するメリットとデメリット

- 消費者金融を利用するときのポイント

目次

消費者金融とは:主に個人に対して融資を行う貸金業者

消費者金融は、主に個人を対象に融資を行う貸金業者です。

消費者金融では主に次の3つのサービスを提供しています。

- キャッシング(カードローン)

- おまとめ・借り換えローン

- 個人事業主・法人向け事業サポート

特に、消費者金融が提供するカードローンはよく知られているサービスといえるでしょう。

カードローンとは、消費者金融だけでなくクレジットカード会社や信販会社、銀行も提供する個人向け融資サービスです。

申し込み後の審査に通過すれば、利用可能枠(限度額)の範囲内で繰り返し利用できるため、急な出費や生活費の補填に便利です。たとえば、利用可能枠(限度額)が50万円の場合は、1回目に10万円を借り入れたとしても追加で40万円まで借り入れることが可能です。50万円借り入れた場合も、返済すれば利用可能枠(限度額)が復活し、繰り返し借り入れができます。

ただし、返済の際には借り入れの対価として利息を支払わなければならない点を理解しておく必要があります。

クレジットカード会社・信販会社・銀行との違い

クレジットカード会社・信販会社、銀行、そして消費者金融は、いずれも「金融機関」に含まれます。金融機関とは、財務局や都道府県に貸金業をすることを届け出ている正規の貸金業者のことです。

金融機関は、さらに「貸金業者」と「銀行」に分類でき、適用される法律と業務内容が異なります。

消費者金融は、業務内容を貸金に特化した金融機関であることが特徴です。

| 金融機関 | 適用される法律 | 業務内容 |

|---|---|---|

| 消費者金融 | 貸金業法 | カードローン |

| クレジットカード会社 信販会社 |

貸金業法 |

|

| 銀行 | 銀行法 |

|

消費者金融は危険なサービスではない

消費者金融に対して「違法な貸し付けをしている」「取り立てがある」といったよくないイメージを持つ人は少なくありません。その理由のひとつに、正規の消費者金融と「ヤミ金」などの違法業者が混同されていることが考えられます。

違法業者は財務局や都道府県に登録しておらず、法律を守らずに貸し付けを行っている業者を指します。違法業者から借り入れると、法外に高い利息を要求されたり、脅迫のような方法で返済を迫られたりすることがあるため注意が必要です。

一方で貸金業者として登録されている正規の消費者金融は、さまざまな法律によって厳しいルールが設けられているため、ヤミ金のような危険性はありません。

そのルールのひとつとして、上限金利が設定されていることが挙げられます。

上限金利とは、利息制限法で定められた利息の割合(金利)の上限を表したものです。融資サービスの利用者を守るために設定されているもので、借入金額に応じて設定され、15.00~20.00%が上限となっています。

消費者金融とサラ金・街金・ヤミ金との違い

消費者金融と混同されることが多い業者に、「サラ金」「街金」「ヤミ金」などが挙げられます。

| サラ金 | 会社員を対象とする金融業者(消費者金融とほぼ同義) |

|---|---|

| 街金 | 中小規模の消費者金融 |

| ヤミ金 | 無登録の違法業者 |

「サラ金」はサラリーマン金融の略称であり、主にサラリーマン(会社員)を対象に融資する金融業者を意味します。昨今では「消費者金融」と呼ばれることがほとんどです。

「街金」とは、貸金業者のなかでも中小規模の消費者金融を指します。テレビCMなどで名前が知られている大手消費者金融と違い、特定の地域のみに店舗を構えていることが特徴です。

「ヤミ金(闇金)」は、貸金業として財務局や都道府県に登録していない違法な業者のことです。SNSやWEB上の掲示板で「誰でも貸します」「審査なし」と謳っていることがありますが、リスクが大きいため利用してはいけません。

このように、サラ金と街金は貸金業者として登録している正規の貸金業者である一方で、ヤミ金は登録せずに融資を行う違法業者のため、注意が必要です。

貸金業者として登録しているか正規な業者は、金融庁のWEBサイトで調べられます。利用しようとしている業者が違法な業者かどうかの判断が難しい場合は、利用前に確認してみましょう。

消費者金融を利用するメリット

消費者金融のキャッシングサービスには、最短即日で借りられることや、借りたお金の使い道が自由といったメリットがあります。

最短即日で借りられる

消費者金融は、銀行などと比較して審査や借り入れまでのスピードが早いことが特徴であり、最短即日や最短30分で融資を受けられます。そのため、急な出費があったときや、少しでも早くお金を準備したいときに便利です。

ただし、審査の内容や申し込むタイミングによっては、申し込み当日に審査結果がわからないこともあるので覚えておきましょう。

急な出費への対処法!出費の例やお金が必要なときの注意点

スマホやATMで借り入れ・返済ができる

消費者金融が提供するキャッシングサービスは、WEBやスマホアプリを活用して借り入れや返済ができます。土日や夜間でもスマホで借り入れや返済ができるため、平日は遅くまで働いていて時間をとれない方にも便利です。

金融機関やコンビニの提携ATMを利用することで、現金での借り入れも可能です。

消費者金融の返済方法を解説。利息の決まり方や計画的な返済のコツ

借りたお金の使い道が自由

消費者金融が提供するカードローンは、借りたお金の使い道が自由なことが大きな特徴のひとつです。

住宅ローンや教育ローンとは異なり使い道が制限されていないため、「生活費の補填」「旅行費」「冠婚葬祭の費用」など、どのような目的にも利用できます。

ただし、事業資金には利用できないことが多くなっています。

条件によっては追加でお金を借りられる

カードローンは、申込者ごとに定められた利用可能枠(限度額)の範囲内であれば、WEBからの申し込みやATMの操作によって追加でお金を借り入れることができます。審査を受け直す必要はありません。

家族や友人からお金を借りていた場合、追加での借り入れは依頼しづらいこともあるでしょう。そんなときに、消費者金融をはじめとするカードローンであれば、借りているお金を返済しながら追加での借り入れも可能です。

消費者金融の限度額はいくらまで?上限や引き上げ方法を解説

無利息(金利0円)キャンペーンを行っている場合がある

消費者金融は、初回利用者向けに「30日間無利息」などのキャンペーンを実施している場合があります。このキャンペーンを活用して短期間で完済すれば、利息ゼロで借り入れが可能です。

ただし、無利息だからといって必要以上に借り入れたり、使う予定がない金額を借り入れたりしないようにしましょう。

消費者金融を利用するデメリット

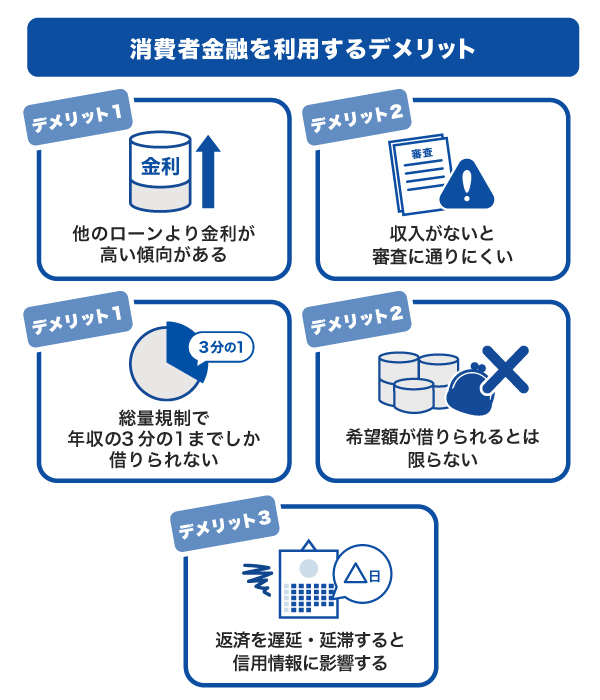

消費者金融には、金利が高い傾向や総量規制による借入額の制限といったデメリットもあるため、あらかじめ理解しておくことが大切です。

他のローンより金利が高い傾向がある

お金を借りる場合は、借りたお金だけでなく利息を支払う必要があります。消費者金融のキャッシングサービスは、他の金融機関が提供するキャッシングサービスよりも金利が高い傾向です。

金利とは、借りたお金の返済において、利息をどのくらい支払う必要があるかを示したものです。

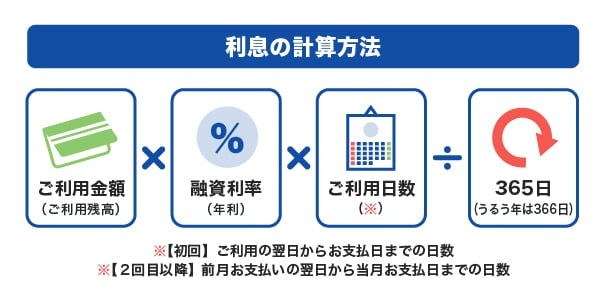

利息は、次の図のように「ご利用金額(ご利用残高)× 融資利率(年利)× ご利用日数 ÷ 365日(うるう年は366日)」で計算できます。

たとえば、年18.00%の金利で10万円を借り入れた場合、30日で返済すれば利息は約1,500円となり、支払総額は約10万1,500円となります。

返済するまでの日数が長かったり、毎月の返済額が少なかったりした場合は、その分、利息が大きくなる仕組みです。また、借りるお金に対して一定の割合で金利が発生するため、借り入れる金額が大きいほど支払う利息は大きくなります。

消費者金融の金利相場は?上限や利息計算、仕組みを解説

収入がないと審査に通りにくい

消費者金融が提供するカードローンは、収入がなければ審査に通過することは難しい傾向です。

多くの消費者金融では、年齢条件の他に「一定の収入がある人」などの申込条件が設けられています。

アルバイトやパート、派遣社員、学生でも、一定の収入があれば申し込めることもある一方で、専業主婦(主夫)など、本人に収入がない場合は申込対象とならないことが多いです。

消費者金融の審査基準とは?審査に通らない理由や在籍確認も解説

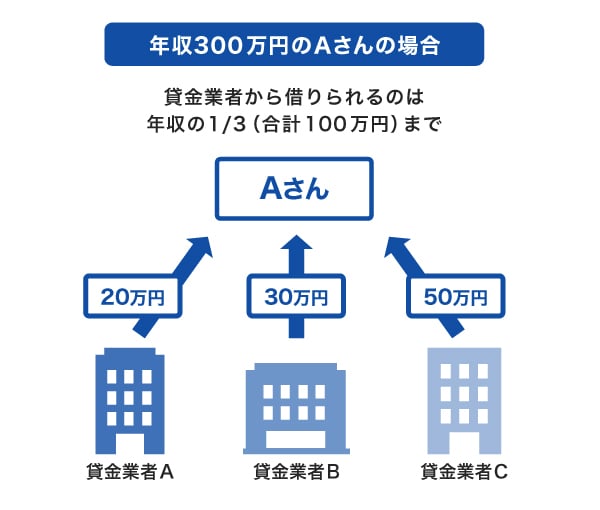

総量規制で年収の3分の1までしか借りられない

総量規制とは、貸金業法によって定められた法律です。借り入れができる金額を年収の3分の1に制限することで、消費者の無理な借り入れによって返済できなくなることを防ぐ仕組みです。

これにより、消費者金融が提供するキャッシングサービスでは、年収の3分の1までしか借り入れができません。

たとえば、年収300万円の人なら、借り入れができる上限額は100万円までとなります。

総量規制とは?対象外の借り入れ・審査、貸金業者と銀行の違いを解説

希望額が借りられるとは限らない

申し込み時に希望する金額が年収の3分の1であっても、必ず年収の3分の1が借り入れられるわけではなく、希望額よりも低い利用可能枠(限度額)が適用されることもあります。

消費者金融が提供するキャッシングサービスでは、申し込み時に必ず審査が行われ、申込者本人の属性情報と信用情報をもとに返済能力が判断されます。

属性情報とは、家族構成や勤務先、年収といった個人に関する情報です。

属性情報の例

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸か持ち家か)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先の企業規模

- 雇用形態(正社員・非正規社員・アルバイト・無職など)

- 年収

信用情報とは、ローンやクレジットの新規申し込みや契約内容といった客観的な取引事実を登録した個人の情報です。

信用情報の例

- ローンやクレジットの新規申し込みや契約内容

- 借入件数

- 借入金額

- 返済状況

- 返済遅延や債務整理などの過去のトラブル

特に、収入が不安定な場合や他社からの借り入れが多い場合、延滞履歴がある場合は、利用可能枠(限度額)が希望額より大幅に低く設定される可能性があります。

返済を遅延・延滞すると信用情報に影響する

消費者金融で借りたお金の返済に遅れると、追加の支払いとして遅延損害金が発生するだけでなく、延滞や未払いの情報が信用情報として記録されます。

信用情報機関に延滞や未払いの記録があると、クレジットカードが作れなくなったり、住宅ローン・自動車ローンなどの審査に通りにくくなったりするなど、今後の審査に影響を及ぼす可能性があります。

金融機関は、クレジットカードやローンの申し込みがあった際に、申込者の支払能力を判断するために、信用情報機関に申込者の信用情報を照会しているためです。

借り入れの際は必要金額のみを計画的に借り入れ、返済が遅れないよう注意しましょう。

消費者金融でお金を借りる方法

ここでは、消費者金融でお金を借りるために必要なものと、借り入れの手順を解説します。

お金を借りるために必要なもの

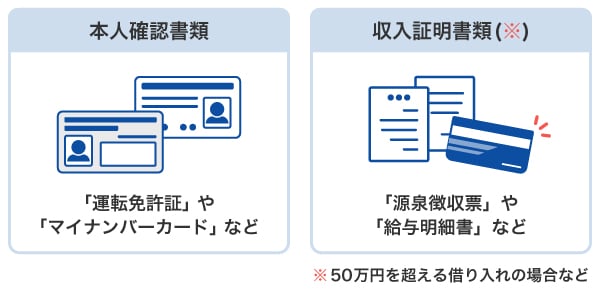

お金を借りるためには本人確認書類が必要で、場合によっては収入証明書類の提出も求められます。

本人確認書類の例

- 運転免許証

- 個人番号カード(マイナンバーカード)

- パスポート

- 住民基本台帳カード

- 特別永住者証明書

収入証明書類は、1社50万円を超える借り入れをする場合、もしくは他社を含めて合計で100万円以上を超える場合に提出が必要です。

収入証明書類の例

- 給与明細書

- 源泉徴収票

- 確定申告書

- 課税証明書

- 納税通知書

金融機関によって認められる書類や発行期限などが異なるため、確認が必要です。また、役所や勤務先に発行してもらう書類は、発行までに時間がかかることも考えられます。早めに準備しておきましょう。

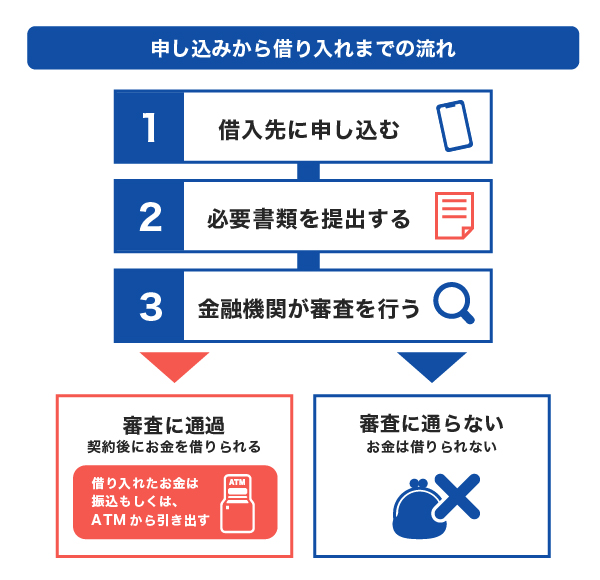

消費者金融で借り入れする手順

お金を借り入れる手順は金融機関によって異なりますが、主に次のような流れが一般的です。

消費者金融のカードローン申し込みは、電話やWEB上、あるいは店舗の無人契約機(自動契約機)で行えます。WEB上であれば24時間いつでも手続き可能ですが、時間帯によっては審査結果が翌日以降になる場合があります。なるべく早くお金を借り入れたい場合は、審査受付時間も確認しておきましょう。

申し込み後、審査に通過するとコンビニのATMなどで使用できるキャッシング専用のカードが届きます。カードを受け取るまでは数日かかりますが、多くの消費者金融では、スマホアプリやWEBを利用してカードを使わずに指定口座へ振り込む方法で借り入れができます。

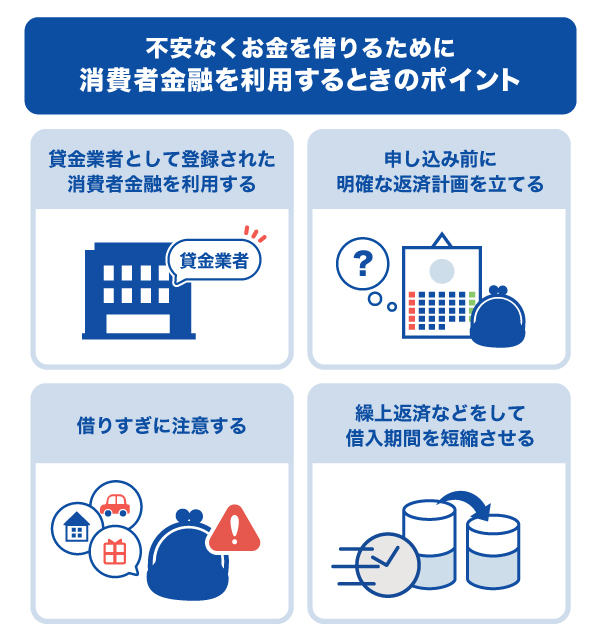

【不安なくお金を借りるために】消費者金融を利用するときのポイント

消費者金融は便利なサービスですが、必要性や返済計画をしっかり考えたうえで利用することが大切です。

貸金業者として登録された消費者金融を利用する

消費者金融を利用するときは、貸金業者として財務局や都道府県に登録している業者を利用しましょう。

SNSやWEBの掲示板では、「審査なし」「誰でも融資」「すぐ融資」などの謳い文句でお金を貸そうとする人がいます。こういった個人でお金を融資している人は、貸金業者として登録していない違法業者である可能性が高いです。法外な利息を取られたり、個人情報が悪用されたりするなど、大きなトラブルにつながる恐れがあります。

貸金業者として登録された消費者金融なら、適切に利用する分には危険性はありません。登録のない違法業者や、ヤミ金の利用は避けてください。

貸金業者として登録しているかどうかは、金融庁のWEBサイトで調べられます。

申し込み前に明確な返済計画を立てる

毎月遅延なく返済し、日々の生活に負担をかけないためにも、申し込み前にシミュレーションを行って返済計画を立てることが重要です。

早く返済したいからといって繰上返済をすると、返済によって生活が苦しくなることも考えられます。だからこそ、毎月負担なく返済できる金額はいくらか、返済回数はどれくらいになるかなどをシミュレーションすることが大切です。

借りすぎに注意する

消費者金融のキャッシングサービスを利用する際は、借りすぎに注意することが重要です。

カードローンは、正しく利用すれば便利なサービスです。しかし、利用可能枠(限度額)内で繰り返し借り入れられる特徴から、お金を借りることが癖になってしまうことも考えられます。

借りすぎを防ぐためには、本当に借り入れる必要があるか、本当にその金額が必要かの2点を、借り入れる前にじっくり考えることが大切です。

生活費や冠婚葬祭、車の修理など、どうしても支払いが必要な場面であれば、カードローンを利用することもひとつの方法です。しかし、ギャンブルや遊びが目的であれば、今一度考え直してみましょう。日雇いのアルバイトをしたり、不用品を売ってお金を工面したりする選択肢もあります。

カードローンで借りたお金は、期日までに返済する必要があるだけでなく、利息も発生します。借り入れが癖にならないよう、借りすぎに注意しましょう。

繰上返済などをして借入期間を短縮させる

消費者金融の借り入れをできるだけ早く完済するためには、「繰上返済」を活用するのが有効です。

繰上返済とは、毎月支払っている返済額とは別に、借入金額の一部を前倒しで返済することです。

繰上返済を行うことで、利息の負担を減らし、トータルの支払総額を抑えられます。消費者金融の利息は日割りで計算されるため、借入期間が短くなるほど利息が少なくなる仕組みです。

ボーナスや副業収入などの臨時収入を利用して、繰上返済を積極的に活用するとよいでしょう。

ただし、利息負担が減らせるからといって、日常生活に必要なお金まで返済に回す必要はありません。かえってお金が不足してしまい、借り入れを繰り返してしまう可能性があります。

借り入れの際だけでなく、繰上返済の際にも返済シミュレーションを活用しながら、返済計画を都度立て直していくことも大切です。

カードローンの繰上返済を行うメリット|返済方法や注意点を解説

消費者金融以外でお金を借りる方法

カードローンは、消費者金融だけでなく、クレジットカード会社や信販会社、銀行などの金融機関が提供しているサービスです。お金を借りるという点では同じですが、借り入れるまでの時間や適用される金利が異なります。

それぞれの特徴を理解したうえで、自分に合った借入先を検討しましょう。

消費者金融系カードローンの特徴

消費者金融系カードローンは、テレビCMを行っているような貸し付けに特化した大手の金融機関が提供しているのが特徴です。審査は即日、最短30分など、融資までのスピードを売りにしていることが多いです。

銀行カードローンと比較して金利は高めですが、審査結果・融資スピードが早いため、すぐに借り入れたい人にとって便利なサービスです。

WEBやアプリ、電話の他、街中にある無人契約機で申し込むことができます。

銀行カードローンの特徴

銀行カードローンは、消費者金融と比較して金利が低く、審査に時間がかかることが特徴です。翌日までに審査結果がわかる銀行も増えていますが、消費者金融と比較すると遅い傾向があります。

金利は消費者金融より低いことが多いので、返済総額を少なくしたい方、お金が必要になるまで日数に余裕がある方に向いています。

クレジットカード会社・信販会社系カードローンの特徴

クレジットカード会社や信販会社は、クレジットカードの他にカードローンなどの各種ローンサービスも提供しています。

クレジットカード会社・信販会社系のカードローンは、銀行カードローンよりも審査が早く、消費者金融よりも金利が低い傾向があります。

カードローンとクレジットカードの違いとは?審査・金利・利用目的を比較

借り入れするならJCBのカードローン「FAITH」

「FAITH」は、クレジットカード会社のJCBが提供するカードローンです。

カードローンによる借り入れを検討している場合は、クレジットカード会社・信販会社系のカードローンを検討してみましょう。銀行カードローンよりも審査が早く、消費者金融よりも金利が低い傾向があります。

クレジットカード会社のJCBが提供するカードローン

「FAITH」は、クレジットカード会社のJCBが提供するカードローンです。初めての借り入れであれば名前がよく知られている大手のサービスを選ぶこともひとつの方法です。

また、カードローンのご利用代金明細や融資ご利用内容のお知らせを、郵送に代わってJCBの会員専用WEBサービス「MyJCB」で確認できて便利です。

JCBクレジットカードのキャッシングサービスよりも低金利

「FAITH」の融資利率(金利)はキャッシングリボ払いでも最大で12.50%。JCBのクレジットカードでキャッシングリボ払いを利用したときの金利15.00~18.00%と比べて低金利で借り入れができます。

さらに、翌月に返済できる場合は、5万円までであればキャッシング1回払いで金利5.00%となり、「FAITH」のキャッシングリボ払いよりも、さらに低金利です。

また、「FAITH」は入会金・年会費も無料なので、借り入れが必要になった場合に対してコストをかけずに備えられます。

審査は最短で当日完了

「FAITH」の審査は最短で当日完了します。

契約後は、WEBまたは電話の申し込みによって最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」も利用でき、急ぎの借り入れにも便利です。

JCBカードローン「FAITH」の簡易審査シミュレーション

「FAITH」で借り入れを検討している方は、まず簡易審査シミュレーションを利用しておきましょう。年収や他社借入金額を入力することで、最大でどれくらい融資されるのかを簡易的に確認できます。

なお、JCBは「返済シミュレーション」も提供しており、借り入れを希望する金額と融資利率(金利)、毎月の返済額を入力することで、利息や支払総額をシミュレーションできます。

よくある質問

-

消費者金融とは?わかりやすく教えてください。

-

消費者金融は、個人に対して融資(お金を貸すこと)を行う金融機関のひとつです。財務局や都道府県に登録した正規の貸金業者であり、法律を遵守したうえで貸し付けを行っています。

-

消費者金融でお金を借りて返済が遅れるとどうなりますか?

-

消費者金融で借りたお金は毎月決められた期日に返済する必要があり、返済が遅れると遅延損害金が発生します。遅延損害金とは、返済が遅れたことに対する利息のことで、返済期日の翌日から1日単位で発生します。

また、返済が遅れた事実は信用情報に記録されます。信用情報にマイナスな記録が残ると、今後新たにクレジットカードを発行するときや、ローンに申し込むときに、審査に通過できない可能性があります。利用しているカードローンにおいても新たに借り入れができなくなることがあるため、返済日にきちんと返済していくことが大切です。

-

消費者金融を利用すると、職場や家族に知られてしまいますか?

-

消費者金融を利用しても職場や家族に知られる心配は少ないといえるでしょう。

審査時に行われることがある「在籍確認」では、業者が個人名で職場に電話をかけるため、同僚に知られにくくなっています。また、郵送物や電話連絡がない業者を選んだり、WEB通知サービスを利用したりすれば、家族に知られるリスクも軽減できます。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

消費者金融のメリットは、最短即日で借り入れができるスピード感です。デメリットは、他のローンよりも金利が高いことでしょう。ただし、金利が高くても返済期間を短くすれば、利息の負担を抑えることもできます。金利の高さが気になる場合は、カードローンと比較してみてもいいでしょう。より金利の低いサービスを利用することで利息の負担を軽減できます。