基礎知識

ローンの種類を徹底解説!金利・返済の違いや自分に合った選び方を知ろう

更新日:2025年7月16日

ローンの種類は、借りたお金の使い道が決まっているか否かの2種類で分けられます。使い道が決まっているローンを目的別ローンといい、住宅ローンや自動車ローンなどが代表的なローンとして挙げられます。一方、カードローンやフリーローンは使い道が自由です。

また、ローンは金利の決まり方や担保の有無、返済方式などによっても分類できます。ローンを活用して資金調達したい場合は、それぞれのローンの特徴を押さえたうえで自分に合ったローンを選択することが大切です。

この記事でわかること

- ローンの分類の仕方

- 主なローンの種類

- ローンを選ぶときのポイント

目次

ローンの種類は主に2つ

ローンは、主に「使い道が決まっているもの」と「使い道が決まっていないもの」の2種類に大別されます。

1.借りたお金の使い道が決まっている目的別ローン

借りたお金を特定の目的に使用することを条件として借り入れができるローンを「目的別ローン」といい、住宅ローンや自動車ローン、ブライダルローンなどが挙げられます。

金融機関にとって目的別ローンは、資金の使い道が明確であり、その用途を把握しやすいことから貸し倒れリスクが他の金融商品より低いといえます。そのため、目的別ローンは他のローンと比べて、低い金利で借り入れが可能です。

なお、大きな金額を借りる際には、担保または保証人が求められることもあります。たとえば、住宅ローンの場合は、住宅ローンを利用して購入・借り換えする土地や物件を担保とする必要があり、仮に返済ができなくなった場合に差し出さなければなりません。

2.借りたお金の使い道が決まっていないローン

借りたお金をどのように使うかを自由に決められるローンでは、借りたお金を旅行や生活費、趣味、医療費など幅広い用途で利用できます。

ただし、使い道が決まっているローンに比べて、金利が高く設定されることが一般的です。

目的別ローンの種類[一覧]

まずは、代表的な目的別ローンを紹介します。

| ローンの種類 | 特徴 |

|---|---|

| 住宅ローン | マイホーム購入や新築の際に長期借入が可能 |

| リフォームローン | 増改築・キッチンの購入・省エネ工事 |

| 自動車ローン | 新車・中古車の購入代金に利用できる |

| 教育ローン | 学費や受験費用などの教育資金をカバーできる |

| 医療ローン | 入院・治療・通院に利用できる |

| ブライダルローン | 結婚式や新婚旅行に利用できる |

| ペットローン | ペットの購入や治療・健康管理に利用できる |

| ビジネスローン | 法人や個人事業主の資金調達に適している |

| ショッピングローン | クレジットカード不要で分割払いが可能 |

住宅ローン|マイホーム購入や新築に最適な長期ローン

住宅ローンとは、主に住宅を購入するためのローンです。中古を含む戸建て住宅やマンションの購入費用だけでなく、仲介手数料や登記費用、車庫や庭の工事、住宅の取り壊しにかかる費用にも利用できます。他の金融機関から借りていた住宅ローンを借り換える目的で利用することも可能です。

住宅ローンは、基本的には住宅を対象としたローンであり、金融機関によっては土地のみの購入ができないことがあります。ただし、その土地に家を建てることを前提としていれば利用できるなど、条件によっては融資を受けられることがあるため、気になる場合は金融機関で相談してみましょう。

住宅ローンの特徴

- 銀行だけでなく、住宅ローン専門の金融機関などでもサービスを提供している

- 夫婦や親子など同居する親族2人でローンを契約する「ペアローン」もある

- 購入する住宅の土地や建物が担保となる

リフォームローン|増改築・キッチンの購入・省エネ工事のローン

住宅ローンと似たものに、住宅のリフォームに利用できる「リフォームローン」があります。住宅の増改築や修繕の他、水回りの修理やシステムキッチンなどの設備・機器の購入に利用できます。

リフォームローンはあくまでも住宅をリフォームするためのローンであり、借り入れた資金は住宅の購入にあてることはできません。

リフォームローンの特徴

- 住宅ローンと比較して金利は高く、変動金利であることが多い

- 住宅ローンと比較して借入可能額が少なく、借入期間も短い傾向がある

自動車ローン|新車・中古車の購入代金に利用できるローン

自動車ローンは、車を購入するためのローンです。信販会社や銀行、ディーラーなどで申し込めるローンで、「マイカーローン」「オートローン」と呼ばれることもあります。

車両の購入以外にも、運転免許の取得資金や修理、車検費用の借り入れなど、車に関する費用を賄えることが特徴です。なかには、バイクの購入に利用できる自動車ローンもありますが、バイクの購入を目的とした「バイクローン」も存在します。

自動車ローンは、カードローンと比較して金利が低い傾向があります。車の購入に関する借り入れであれば、自動車ローンを利用することで支払総額を減らせるでしょう。

自動車ローンの特徴

- 新車・中古車問わず利用できる

- 車両の購入費用の他、運転免許の取得や車検費用としても利用できる

- 担保が必要な場合は、購入する車が担保になる

教育ローン|学費や受験費用などの教育資金をカバーするローン

教育ローンとは、学校や塾、予備校への進学など、教育に関連する資金を工面するためのローンです。

教育ローンには「国の教育ローン」と「民間の教育ローン」の2種類があります。国の教育ローン(教育一般貸付)は日本政策金融公庫が提供するもので、ひとり親や所得の少ない世帯への優遇措置があります。民間の教育ローンは、銀行などの金融機関が提供するものです。

教育資金の準備には「奨学金」と呼ばれる制度がありますが、借りる人や資金の受取方、金利などが異なります。奨学金は子ども本人が借り入れと返済を行いますが、教育ローンは基本的に親が借り入れと返済を行います。

教育ローンの特徴

- 受験料や受験のための交通費や宿泊費も対象となる

- 運営元が国か民間かで申込条件や金利などが異なる

- 奨学金とは異なり、親が債務者となる

医療ローン|入院・治療・通院に利用できるローン

医療ローンとは、医療に関する費用を借り入れられるローンで、金融機関によっては、「メディカルローン」とも呼ばれます。

医療ローンは、保険適用とならない自由治療が対象で、入院や治療に関する費用をはじめ、インプラントやホワイトニング、不妊治療、医療脱毛などに利用可能です。なかには、「美容ローン」と呼ばれる、美容整形に利用できるローンも存在します。

医療ローンの特徴

- 医療を営む方向け、個人向けのローンによって融資条件が異なる

- 美容関連費用を対象にしている商品もある

ブライダルローン|結婚式や新婚旅行に利用できるローン

ブライダルローンとは、主に結婚式に関する費用を借り入れるためのローンです。挙式や披露宴以外に、新婚旅行をするための費用も借り入れられる場合があります。

結婚式や新婚旅行は、プランによっては高額な資金が必要になるため、資金の用意が難しいときに役立ちます。式場やドレスを妥協したくない人や、新婚旅行を思い切り楽しみたい人向けのローンです。

ブライダルローンの特徴

- 結婚式の費用だけでなく、結婚・婚約指輪や費用にも活用できる場合がある

- 返済期間が長めに設定されている傾向にある

- 担保・保証人が不要

ペットローン|ペットの治療・健康管理に利用できるローン

ペットローンとは、ペットの関連費用を借り入れできるローンです。ペットの購入だけでなく、治療・健康管理に関する費用を借り入れられます。

特にペットの治療や健康管理に関する費用は、保険に加入していなければ全額自己負担となります。先進医療などの高度な治療を行った場合は、治療費として大きなお金が必要になることもあるでしょう。

ペット保険に加入していない場合や、高額な治療が必要となった際に便利なローンです。

ペットローンの特徴

- ペットの購入や治療・健康管理費用など幅広く活用できる

- 担保・保証人が不要

ビジネスローン|法人や個人事業主の資金調達に最適なローン

ビジネスローンとは、法人や個人事業主向けに、事業資金を融資するローンのことです。法人か個人かによって借り入れの条件が異なる場合があります。

使い道が決まっていないカードローンやフリーローンであっても、事業用としては使用できない場合が多いため、事業用の資金を借り入れる場合は、ビジネスローンを検討してみましょう。

ビジネスローンの特徴

- 法人・個人で借り入れの条件が異なる場合がある

- 総量規制の対象とならない

- 担保・保証人が不要

ビジネスローンとは?メリットやデメリット・初めて利用する際の注意点

ショッピングローン|クレジットカード不要で分割払いが可能なローン

ショッピングローンは買い物に利用できるローンです。信販会社などに代金を立て替えてもらい、後から分割で返済していきます。

支払い時にショッピングローンを選択し、審査に通過すると商品が自分のものになり、指定した金融機関の口座から分割料金が毎月引き落とされる仕組みです。

買い物時の分割払いといえば、クレジットカードの分割払いやリボ払いなどを想像する人もいるかもしれませんが、ショッピングローンなら、クレジットカードがなくても申し込みが可能です。

ショッピングローンは、商品やサービス、分割回数によっては、分割手数料が無料になることもあります。そのため、ショッピングローンを利用したほうがクレジットカードよりも支払総額を抑えられることもあるでしょう。

ショッピングローンの特徴

- クレジットカードを持っていない人でも分割払いができる

- 商品やサービスによっては、分割手数料が無料になることもある

- 担保・保証人が不要

ショッピングローンとは?メリット・デメリットや審査、支払方法を解説

借りたお金の使い道が決まっていないローンの種類

次に、借りたお金の使い道が決まっていないローンを紹介します。

| ローンの種類 | 特徴 |

|---|---|

| カードローン | 急な出費にも対応!自由に使える借り入れサービス |

| フリーローン | 使い道自由!一度きりの借り入れに便利なローン |

カードローン|急な出費にも対応!自由に使える借り入れサービス

カードローンとは、クレジットカード会社や信販会社、銀行、消費者金融が提供する個人向け融資サービスです。

借入専用のカードを使って借り入れを行うことから「カードローン」と呼ばれていますが、昨今では、カードを発行せずに申し込みから借り入れまでWEBで完結できるサービスも増えています。

カードローンは、審査により設定された利用可能枠(限度額)の範囲内で繰り返し借り入れられることが特徴です。急な出費にも備えられます。

カードローンの特徴

- 利用可能枠(限度額)の範囲内で追加の借り入れが可能

- お金の使い道に制限がない

- 事業用・投資用としては利用できない場合が多い

- 担保・保証人が不要

フリーローン|使い道自由!一度きりの借り入れに便利なローン

フリーローンとは、お金の使い道が限定されていないローンのことです。

使い道に制限がない点ではカードローンと似ていますが、フリーローンは借り入れができる回数が1回のみであり、追加の借り入れができません。フリーローンで借り入れたあとに新たに借り入れる場合は、カードローンや別のフリーローンなどのローンに申し込み、審査に通過する必要があります。

フリーローンの特徴

- 主に銀行で提供しているサービス

- 借り入れができる回数が1回のみで、再度借り入れる場合は審査通過が必要

- カードローンより低金利で借り入れられる場合がある

フリーローンとは?カードローンとの違いや審査・金利・返済方法を解説

クレジットカードの「キャッシング枠」でも借り入れサービスを利用できる

クレジットカードに「キャッシング枠」が設定されていれば、クレジットカードを使ってお金を借り入れることが可能です。キャッシング枠を設定するためには、別途審査が必要となり、審査には1~2週間かかることもあります。

クレジットカードを新規発行する際に、キャッシング枠を設定している場合もあるため、まずは会員専用WEBサイトやアプリなどで、キャッシング枠があるか確認してみましょう。

クレジットカードのキャッシング枠の特徴

- 利用可能枠(限度額)の範囲内であれば追加で借り入れられる

- 担保・保証人が不要

- お金の使い道に制限がない

クレジットカードのキャッシング枠とは?限度額の確認と変更方法を解説

[ローンの種類]金利の違い

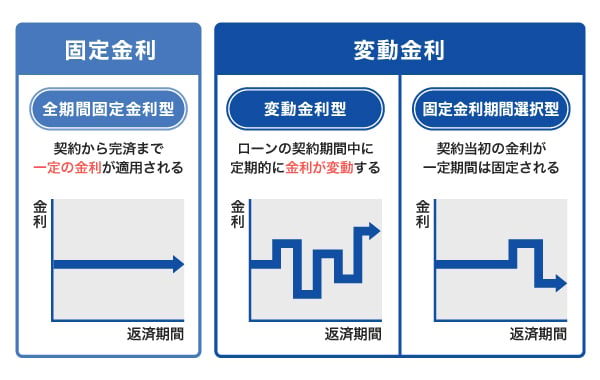

ローンの種類は金利の違いでも分類できます。

金利とは、借り入れた金額に対して発生する利息の割合のことです。金融機関ごとに定められた金利に応じて支払うお金が「利息」であり、ローンでお金を借りたら、利用金額に利息を足した金額を支払うことになります。

金利には「固定金利」と「変動金利」の2種類があり、ローンの種類によって指定されていることもあれば、利用者が選べることもあります。住宅ローンのような高額なローンを組む場合、固定金利と変動金利のどちらを選ぶかによって、支払総額が大きく変わります。

固定金利と変動金利の違いを詳しく見ていきましょう。

固定金利|契約から完済まで一定の金利が適用

固定金利とは、契約から完済まで一定の金利が適用されるローンです。金利の変動がないため返済計画を立てやすいことがメリットです。

ただし、契約期間中に金利が下がった場合でも、適用される金利が変わらないので、変動金利よりも金利が高くなる可能性があります。

変動金利|ローン契約中に金利が変動

変動金利とは、契約期間中に金利の見直しが行われるローンです。金融情勢により金利が変動することがありますが、将来的に金利が低くなるか高くなるかを事前に見極めるのは難しいといえます。

変動金利は金利の上昇がなければ、低金利で払い続けられる点がメリットですが、金利が上昇するリスクもあります。金利がどう変動するかがわからないため、返済総額が予測しづらい点はデメリットといえるでしょう。

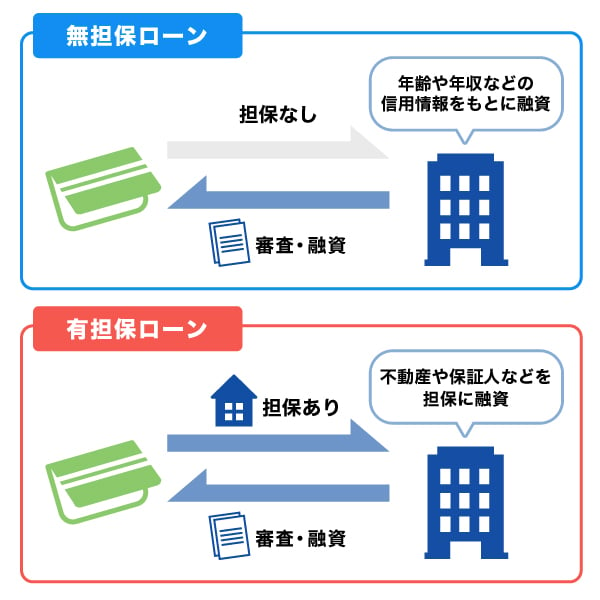

[ローンの種類]担保の有無の違い

ローンの種類は、担保の違いでも分類できます。

担保とは、ローン契約中に返済できなくなったときに、返済を保証するために差し出すもののことです。土地や建物の不動産などが担保になることがあります。

ローンには、担保が不要な「無担保ローン」と担保が必要な「有担保ローン」があります。

無担保ローンと有担保ローンの違いを詳しく見ていきましょう。

無担保ローン|担保が不要なローン

無担保ローンとは、借り入れに担保を必要としないローンのことです。さらに、保証人も必要ないことがあります。

無担保ローンは、担保に関する手続きが不要なために審査時間が短い傾向がある一方で、有担保ローンよりも金利が高くなることもあります。

無担保の代表例としては、カードローンやクレジットカードのキャッシング枠などがあります。これらを契約する場合、担保・保証人は不要です。

無担保ローンとは?メリット・デメリットや自分に合った選び方を解説

有担保ローン|不動産などを担保にして借り入れをするローン

有担保ローンとは、所有する不動産などを担保にして借り入れるローンのことです。無担保ローンより金利が低いことに加えて、審査の結果次第では、1億円を超える高額な借り入れができることが特徴です。

有担保ローンの代表例としては「住宅ローン」があります。住宅ローンでは、購入する住宅が担保となります。

また、フリーローンの場合、無担保・有担保どちらもあるので、契約時に確認しておきましょう。

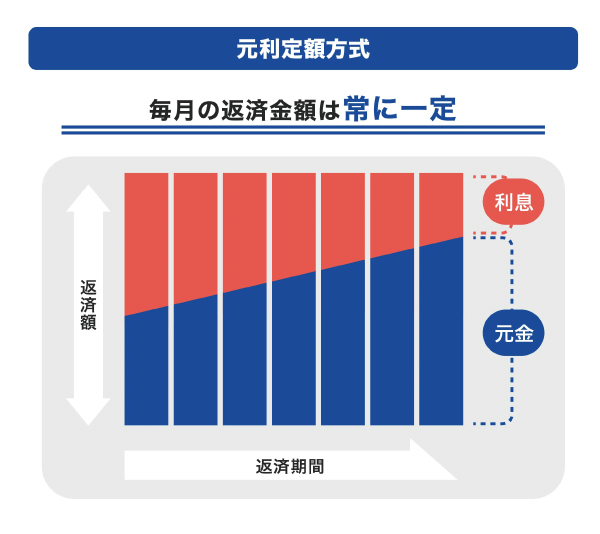

[ローンの種類]返済方式の違い

ローンの種類は返済方式の違いでも分類できます。

ローンの返済方式とは、元金(借りたお金)と利息(元金に対する対価)を「どのような割合で返済していくものか」を表したものです。

返済方式は、ローンの種類によって「元利定額方式」か「元金定額方式」が適用されます。それぞれ特徴やメリット、デメリットが異なるため、違いを押さえておきましょう。

元利定額方式|毎月の返済額が一定

元利定額方式とは、毎月の返済額が同じになる返済方法です。返済期間中は、ずっと返済する金額が変わらないため、長期間の契約になっても返済計画が立てやすい点がメリットです。

元利定額方式は、返済当初は利息の支払いの割合が多いため、元金定額方式と比べて元金の減りが遅くなります。

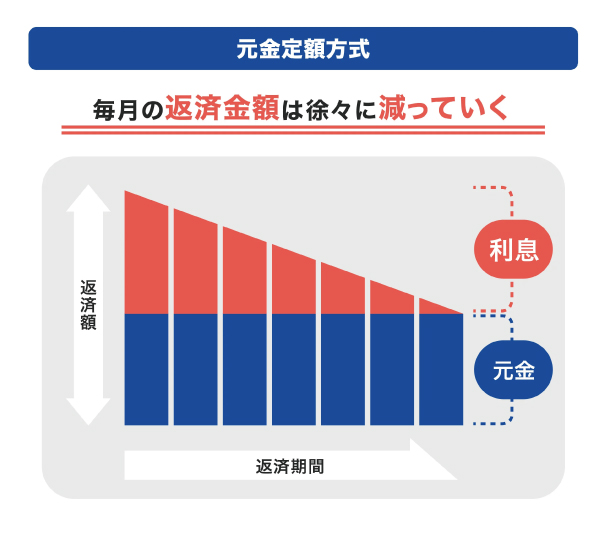

元金定額方式|返済額が徐々に減る

元金定額方式とは、返済時の元金は毎月一定額で、元金の残高に応じて利息が変わる返済方式です。毎月返済額が変わることが特徴で、返済期間が後半になるほど利息と返済総額が減っていきます。

元金定額方式は、元利定額方式と比較して支払総額を抑えられるのが特徴です。

ローンを選ぶ際のポイント|失敗しないための5つの確認項目

利用するローンを選ぶ際は、次のポイントを押さえて選ぶとよいでしょう。

- 借入目的を明確にし、用途に合ったローンを選ぶ

- 金利を比較する

- 審査条件や必要な書類を確認する

- 返済期間と月々の返済額を確認する

- 契約内容に目を通し、不明点をなくす

借入目的を明確にし、用途に合ったローンを選ぶ

ローンにはさまざまな種類があり、それぞれ利用できる用途が異なるため、ご自身の目的に合わせて利用することが大切です。

借入目的を明確にすることは、必要以上の借り入れを防ぐことにもつながります。

借入金額が増えるほど支払う利息が増える可能性があるため、借り入れる際は、目的達成のために必要な金額に留めるとよいでしょう。

金利を比較する

ローンを選ぶ際は、金利を比較することも重要です。

たとえば、10万円を借り入れて毎月1万円を返済する場合、金利15.00%と金利18.00%とでは、1,000円以上の利息額の差が生じます。

| 借入金額 | 100,000円 | 100,000円 |

|---|---|---|

| お支払い元金 (月) |

10,000円 | 10,000円 |

| 金利 (年利) |

15.00% | 18.00% |

| お支払い利息 (合計) |

6,598円 | 7,919円 |

| お支払い合計金額(合計) | 106,598円 | 107,919円 |

- あくまでも簡易シミュレーションの結果であり、実際の返済総額は条件によって異なります。

特にまとまった金額を借り入れる場合は、金利の差が支払総額に大きな影響を与えます。複数の金融機関で金利を比較するだけでなく、手数料や保証料を含めた支払総額を確認するようにしましょう。

カードローンの金利の仕組み|利息の計算方法と選び方を解説

審査条件や必要な書類を確認する

ローンの審査は、金融機関が借入希望者の返済能力を評価するために行います。

主な審査条件は次の通りです。

| 収入 | 安定した収入があることが重視される ローンによっては年収基準を設けている金融機関も多い |

|---|---|

| 信用情報 | ローンやクレジットカードの利用履歴、過去の延滞記録が審査に影響する |

なお、申し込み時には運転免許証などの本人確認書類が必要で、申込内容によっては収入証明書類も提出する必要があります。事前に揃えておくと、スムーズに手続きできます。

カードローンの審査の内容は?審査の必要性や影響を与える理由を解説

返済期間と月々の返済額を確認する

契約前には、返済期間と月々の返済額を確認することが大切です。

ローンの返済期間は、月々の返済額と支払総額に大きく影響します。長期の返済は月々の負担は軽減されますが、金利がかかる期間が長いため支払総額が増える傾向です。一方、短期の返済では支払総額が減りますが、毎月の返済額が高くなるため負担が大きくなります。

たとえば、10万円を借り入れて10ヵ月で返済する場合の利息額は、20ヵ月で返済する場合のおよそ半額になります。しかし、10ヵ月で返済する場合の毎月の返済額は、20ヵ月で返済する場合の約2倍の金額が必要です。

| 借入金額 | 100,000円 | 100,000円 |

|---|---|---|

| 返済期間 | 10ヵ月 | 20ヵ月 |

| お支払い元金 (月) |

10,000円 | 5,000円 |

| 金利 (年利) |

18.00% | 18.00% |

| お支払い利息 (合計) |

7,919円 | 15,418円 |

| お支払い合計金額(合計) | 107,919円 | 115,418円 |

- あくまでも簡易シミュレーションの結果であり、実際の返済総額は条件によって異なります。

返済期間と月々の返済額を把握するには、各金融機関が公式WEBサイトで提供しているシミュレーションを活用するのが効果的です。

契約内容に目を通し、不明点をなくす

ローン契約内容の詳細を把握することは、借り入れ後のトラブルを防ぐために重要です。

ローンの契約書は、申し込みから契約までの最終段階で提示されるため、ローンを選ぶ段階では確認できないことが多いです。そのため、金融機関の公式WEBサイトの「約款・規定」「ローン契約内容」などをチェックし、疑問点を解消しておきましょう。

事前に確認したいポイント

- 金利の詳細

- 繰上返済の条件

- 返済遅延時に発生する遅延損害金の金利

- 手数料 など

ローンを利用するなら最短即日審査のJCBカードローン「FAITH」

JCBのカードローン「FAITH」は、生活費や趣味に関する費用などに利用できる、年会費無料のカードローンです。利用可能枠(限度額)は最大900万円となります。

最短で即日融資も可能

「FAITH」は最短即日に審査の結果がわかり、審査完了後、最短3営業日でカードをお届けします。

契約後は、最短数十秒で登録口座に希望額が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

金利は年1.30~12.50%

「FAITH」の融資利率(金利)は、1.30~12.50%の低金利(JCB比)です。

最大でも12.50%であるため、融資利率(金利)が15.00~18.00%のクレジットカードのキャッシングリボ払いで借り入れるよりも利息負担を軽減できる可能性があります。

さらに、5万円までの借り入れでキャッシング1回払いであれば、融資利率(金利)5.00%で借り入れができます。「少しだけお金が足りない」といったときに便利です。

近くのコンビニや銀行のATMで借り入れ・返済が可能

「FAITH」は、コンビニや全国の金融機関のCD・ATMでカードローンの借り入れや返済が可能です。

さらに、ATMの利用手数料は月3回まで無料です。ATM手数料を気にすることなく借り入れや返済ができます。

指定口座にお金を振り込む「キャッシング振り込みサービス」なら、手数料が何回でも無料で利用できます。

JCBカードローン「FAITH」の簡易審査シミュレーション

「FAITH」で借り入れを検討している方は、まず簡易審査シミュレーションを利用しておきましょう。年収や他社借入金額を入力することで、最大でどれくらい融資されるのかを簡易的に確認できます。

なお、JCBは「返済シミュレーション」も提供しており、借り入れを希望する金額と融資利率(金利)、毎月の返済額を入力することで、利息や支払総額をシミュレーションできます。

よくある質問

-

ローンとはどのような意味ですか?

-

ローンとは、金融機関からお金を借り入れて、返済していく融資サービスです。返済には、借り入れた翌月に一括で返済する「キャッシング1回払い」と借り入れた翌月から分割で返済する「キャッシングリボ払い」といった方法があります。

ローンは、借りたお金に対する対価を「利息」として支払う必要があります。どれくらいの利息を支払うかは、金融機関が定める金利によって異なります。

-

ローンの種類にはどのようなものがありますか?

-

ローンの種類は大きく分けて「借りたお金の使い道が決まっているもの」と「借りたお金の使い道が決まっていないもの」の2種類です。

使い道が決まっているローンは目的別ローンを指し、住宅ローンや自動車ローンなどが挙げられます。一方、使い道が決まっていないローンは、カードローンやフリーローンが代表的です。

他にも、金利の決まり方や担保の有無、返済方式などによって分類することも可能です。

-

目的別ローンにはどのような種類がありますか?

-

目的別ローンには、住宅ローンや自動車ローン、教育ローンといった代表的なローンの他、医療ローン、ブライダルローン、ペットローンなどがあります。

なかには、カメラやロードバイク、楽器を買うためなど、趣味に関するローンを提供する金融機関もあります。

-

銀行ローンにはどのような種類がありますか?

-

銀行が提供するローンには、次のような種類があります。

- カードローン

- 住宅ローン

- リフォームローン

- 自動車ローン

- 教育ローン

- フリーローン

- 多目的ローン

- 医療ローン

- ビジネスローン

-

ローンの使い道は何がありますか?

-

ローンの使い道は、住宅購入や自動車購入の費用、進学費用、医療費、生活費などさまざまです。

なお、金融庁の公表によると、3年以内に消費者金融で借り入れを経験している人の利用目的の上位は「生活費の不足を補うため」が43.60%、「クレジットカード、ネットショッピングにおける後払い決済等の利用代金を支払う資金の不足を補うため」が27.40%、「欲しいものがあったが手元のお金が足りなかったため」が14.90%です。

参照元:金融庁「貸金業利用者に関する調査・研究」調査結果の公表について

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

ローンにはさまざまな種類があります。資金使途が明確に決まっているのであれば、目的別のローンの利用を検討しましょう。理由としては、金利が低い傾向にあるからです。生活費の不足を補うためや資金使途が決まっていない場合などに利用する際には、カードローンやフリーローンを活用しましょう。資金使途に合わせて各種ローンを適切に選択することで、利息の負担を抑えることにもつながります。