基礎知識

借り入れとは?融資の仕組みやお金を借りる方法、銀行と消費者金融の違いも解説

更新日:2025年10月31日

借り入れとは、お金を借りることを意味する言葉です。金融機関が提供するローンをはじめ、クレジットカードのキャッシングや公的機関からの融資も「借り入れ」に含まれます。「借入」と表記することもありますが、この場合も読み方は同じ「かりいれ」です。

大きな買い物をする際や、一時的に資金が不足した際の対処法として、借り入れを行うことは一般的です。借入方法によって金利や融資までの時間などの特徴が異なるため、それぞれの違いを理解したうえで、自分にあった方法を選びましょう。

この記事でわかること

- 借り入れや借り入れと似た言葉の意味と違い

- お金を借りられる金融機関の種類

- 借入先を選ぶポイント

目次

- 借り入れとは銀行などの金融機関からお金を借りること

- 「借り入れ」と似た言葉の意味と違い

- 借り入れで発生する「利息」とは

- 借り入れ前に行われる「審査」について

- 借り入れられる金額の上限「利用可能枠(限度額)」の決まり方

- お金を借りられる金融機関

- 個人がお金を借りる方法・サービス

- 法人・個人事業主がお金を借りる方法

- 借り入れの申し込み手続きや必要なもの

- 借り入れの審査にかかる時間

- 借り入れたお金を出金する方法・返済する方法

- 借入先の選び方

- 借り入れの際に気を付けること

- 初めての借り入れにも。JCBのカードローン「FAITH」

- JCBカードローン「FAITH」の簡易審査シミュレーション

- よくある質問

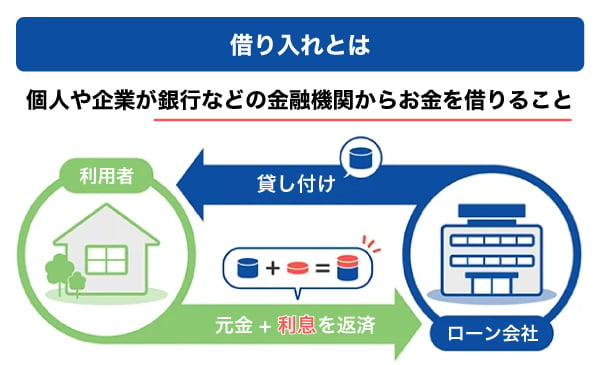

借り入れとは銀行などの金融機関からお金を借りること

借り入れとは、個人や企業が銀行などの金融機関からお金を借りることです。「借り入れ」は「借金」と同様の意味を持ち、大きな買い物をする際や、予期せぬ出費や一時的な資金不足に対応するために活用できます。

借り入れをすると、借りた金額に利息を加えて返済する必要があります。

カードローンをはじめ、クレジットカードのキャッシング、住宅ローン、自動車ローンなどの目的別ローンも、借り入れの一種です。

ローンと借金の違いは?上手に活用するための注意点や返済のコツを解説

「借り入れ」と似た言葉の意味と違い

ここでは、「借り入れ」に関連する5つの言葉の意味と違いを解説します。

ローンの意味

ローンとは、金融機関が提供する融資サービスのことです。「お金を借りること」の意味では借り入れと同じですが、「借り入れ」はお金を借りる側の言葉であるのに対し、「ローン」はお金を貸す側が提供する金融商品を指す点で異なります。

また、「借り入れ」には、クレジットカードのキャッシングサービスや公的機関の融資なども含まれますが、ローンは通常これらを含みません。

ローンとは?意味や仕組み、クレジットとの違いや利用のポイントを解説

融資の意味

融資とは、個人や企業が銀行などの金融機関からお金を借りることを意味する言葉です。主に、金融機関から事業用資金を借り入れる際や、公的機関や政府系金融機関の融資制度を利用する際などに「融資を受ける」といった表現が用いられます。

「借り入れ」はお金を借りる側が使う言葉ですが、「融資」は借りる側・貸す側の双方で使われることも特徴です。たとえば、金融機関が個人や企業へ資金を貸し出す際に「融資する」と表現することがあります。

また、融資を受けた場合は、借り入れと同様、借りた金額に利息を加えて返済する必要があります。

貸し付けの意味

「貸し付け」は、お金を貸す側の視点で使われる言葉です。金融機関などが個人や企業に対して、金利や期間などの条件を定めてお金を貸すことを意味します。

たとえば銀行などの金融機関が個人や企業に資金を提供する際、「お金を貸し付ける」と表現することがあります。公的機関からの融資も貸し付けの一種です。

リボ払いの意味

リボ払いはカードローンやクレジットカードを利用する際の「返済方法」のひとつです。具体的には、利用する金額や件数にかかわらず毎月の返済金額を一定にする返済方法を「リボ払い」といいます。

クレジットカードのキャッシングでお金を借りてリボ払いで返済することは、借り入れに該当します。ただし、クレジットカードの「ショッピングリボ払い」は借り入れに該当しません。

リボ払いとは?仕組みや手数料の計算方法とデメリットをわかりやすく解説

借入先・借入金額の意味

借り入れに関する用語に「借入先」と「借入金額」があります。これらの用語はローンの説明などに出てくるため、意味を把握しておきましょう。

借入先とは、お金を借りる機関(金融機関や公的機関)を指します。たとえば、A銀行からお金を借りる場合、A銀行が借入先となります。

借入金額は借り入れをする金額のことで、利息は含まれません。借り入れをすると返済時に利息が加算されるため、借入金額と最終的な返済金額は異なります。返済金額は、元本に利息を加えた金額であり、実際に返済する金額を意味します。

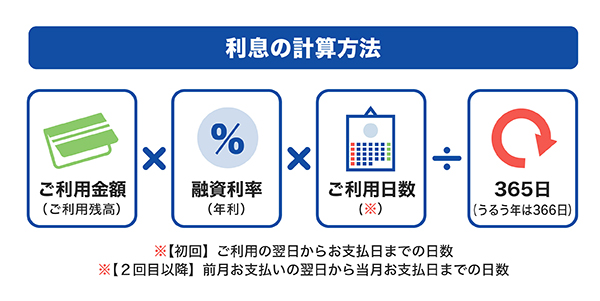

借り入れで発生する「利息」とは

金融機関でお金を借りると、借りた金額に対して利息が発生します。利息の金額は、利用するローン商品の説明欄などに記載されている「金利(年利)」から計算できます。金利(年利)とは、お金を借りるときに発生する対価(利子・利息)の割合を示すものです。

50万円を金利(年利)18.00%で借りた場合の利息がいくらになるのか、シミュレーションで確認してみましょう。

[シミュレーション条件]

借入金額:500,000円

融資利率(年利):18.00%

返済方式:毎月元金定額払い

お支払い元金(月):15,000円

| 借入金額 | 500,000円 |

|---|---|

| お支払い元金(月) | 15,000円 |

| 融資利率(年利) | 18.00% |

| 支払期間 | 2年10ヵ月 |

| お支払い元金(月) | 15,000円 |

| お支払い利息(合計) | 127,167円 |

| お支払い合計金額 | 627,167円 |

- あくまでも簡易シミュレーションの結果であり、実際の返済総額は条件によって異なります。

シミュレーション結果を見ると、50万円借りて毎月15,000円ずつ返済した場合の利息は127,167円です。なお、利息は借入期間によっても異なるため、毎月の支払金額が増えて借入期間が短くなれば、利息の金額も少なくなります。

カードローンの金利の仕組み|利息の計算方法と選び方を解説

借り入れ前に行われる「審査」について

ローンの種類に関係なく、どのような借り入れでも、契約時には必ず審査が実施されます。審査をする目的は、「借りたお金を返済できる能力があるのか」を確かめるためです。

審査にかかる時間はローンの種類や金融機関により異なります。たとえばカードローンの場合、申し込みをしたその日に審査結果が通知されて融資を受けられる「即日融資」に対応しているものもあります。なかには、申し込みから融資までに数週間を要するものもあるので、急いでいる場合は即日融資に対応しているかを確認してみましょう。

審査基準も金融機関によって異なりますが、一般的には「属性情報」と「信用情報」を確認されます。

属性情報の例

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸か持ち家か)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先の企業規模

- 雇用形態(正社員・非正規社員・アルバイト・無職など)

- 年収

信用情報の例

- ローンやクレジットの新規申し込みや契約内容

- 借入件数

- 借入金額

- 返済状況

- 返済遅延や債務整理などの過去のトラブル

カードローンの審査の内容は?審査の必要性や影響を与える理由を解説

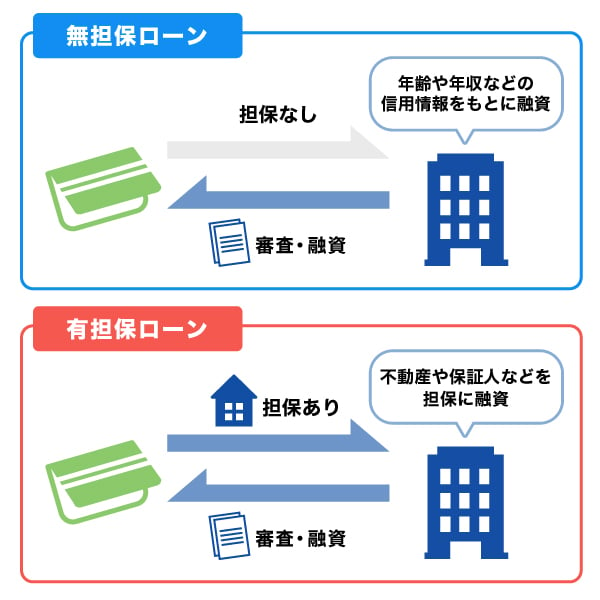

借り入れには担保が必要?

担保とは、お金を借りた側が何らかの理由で返済不可能となった場合に、貸した側の損害を補うために渡す保証を指します。

ローンの種類によっては、担保が必要となる場合があります。たとえば住宅ローンの場合、ローンを利用して購入する建物や土地が担保となります。

カードローンやクレジットカードのキャッシングは、無担保であることが多いです。

無担保ローンとは?メリット・デメリットや自分に合った選び方を解説

借り入れられる金額の上限「利用可能枠(限度額)」の決まり方

借り入れできる金額の上限は、金融機関やローンの種類、商品によって大きく異なります。

たとえば住宅ローンの場合、土地や建物を担保として借り入れを行うため、数千万円や1億円などの大きな金額を借りることができます。一方で、カードローンは数十万円~数百万円、クレジットカードのキャッシングは数十万円が上限であることが多いです。

なお、各種ローンのWEBサイトには最大の利用可能枠(限度額)がいくらか記載されていますが、あくまで「最大」の場合であり、実際の金額は審査により決定します。

カードローンの限度額とは?決まり方・引き上げ方・年収との関係性を紹介

お金を借りられる金融機関

お金を借り入れできる金融機関は、大きく分けて、「預金業務を行う銀行」と、「クレジットカード会社・信販会社、消費者金融などのノンバンク」の2つがあります。

銀行とノンバンクでは、どのような違いがあるのか確認してみましょう。

銀行・信用金庫・信用組合・労働金庫など

銀行などの金融機関は、幅広い種類の融資サービスを提供していることが特徴です。カードローンをはじめ、住宅ローンや自動車ローンなどの目的別ローン、フリーローンなどがあります。

銀行が提供するカードローンやその他のローンは、ノンバンクのカードローンと比較して金利が抑えられていることが特徴です。ただし、即日の借り入れは難しいことが多いため、利用する場合は日数に余裕を持って申し込みを行うことが大切です。

銀行融資とは?種類や審査の流れ、必要書類を解説

クレジットカード会社・信販会社・消費者金融(ノンバンク)

ノンバンクとは、お金を貸す業務に特化した銀行以外の金融機関のことです。

ノンバンクが提供する主なサービスは「カードローン」であり、銀行と比較して融資までのスピードが早いことが特徴です。融資までにかかる時間はカードローンによって異なりますが、最短で申し込みをしたその日に借り入れできるものもあります。

少しでも早くお金を借りたい人は、ノンバンクのカードローンから選ぶことを検討してみましょう。

個人がお金を借りる方法・サービス

個人が借り入れをする方法としては、次の5つが選択肢になります。

カードローン

カードローンとは、クレジットカード会社・信販会社、銀行、消費者金融が提供する個人向け融資サービスです。カードローンで借りたお金は生活費や趣味に関するお金などに利用でき、使い道が自由であることが特徴です。

カードローンを申し込むと審査が行われ、利用可能枠(限度額)が設定されます。カードローンは利用可能枠(限度額)の範囲内であれば繰り返し借り入れができるので、急な出費にも対応できて便利です。

申し込みから借り入れまでの日数は金融機関や商品によって異なりますが、最短で即日融資が可能なものもあります。

カードローンは一般的に20歳以上が申し込みできますが、細かな条件は金融機関によって異なります。学生は申込対象とならないものが多いですが、一部のサービスでは学生も申し込むことが可能です。

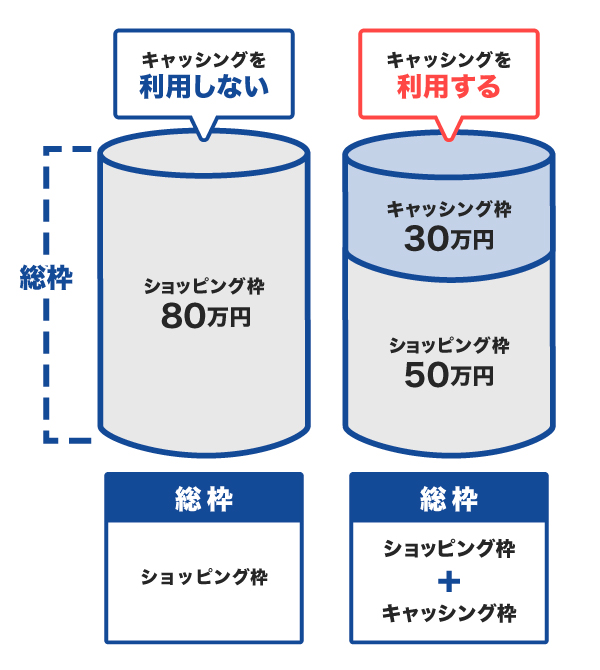

クレジットカードのキャッシングサービス

クレジットカードのキャッシングとは、クレジットカードを利用してお金を借りることができるサービスです。キャッシングサービスは、クレジットカードの発行時、または発行後に申し込むことで付帯させることが可能です。

キャッシングサービスを付帯したクレジットカードがあれば、コンビニなどのATMやWEBサイトからの申し込みですぐに借り入れができます。

1枚のカードで買い物と借り入れの両方を利用できる点は便利ですが、他の借入方法と比較すると金利が高めであることも知っておくべきポイントです。

また、クレジットカードのキャッシングサービスを利用すると、ショッピング利用可能額(限度額)が減少します。そのため、キャッシングの利用金額がショッピング利用可能額を圧迫し、クレジットカードでの支払いができなくなる可能性があります。特に、毎月の固定費をクレジットカード払いに設定している方は注意が必要です。

目的別ローン

目的別ローンとは、さまざまな目的に合わせて利用可能なローンです。たとえば、住宅ローン、自動車ローン、医療ローン、リフォームローンなどが該当します。取り扱っているローンの種類は、金融機関によって異なります。

カードローンと目的別ローンの主な違いは、借りたお金の使い道です。目的別ローンで借りたお金は、特定の支払いに限定されます。

たとえば、自動車ローンで借りたお金は、自動車に関する費用の支払いにのみ利用できる仕組みです。そのため、目的ローンを利用する際は、目的通りにお金を使ったことを示すための書類(領収証書や振込明細など)の提出を求められます。

デンタルローンとは?利用するメリット・デメリットと審査の条件や金利も紹介

フリーローン

フリーローンとは、借りたお金の使い道を問わないローンです。使い道が自由な点はカードローンと同じですが、フリーローンは一度の契約で借り入れをできる回数が1回のみであることが大きな違いです。

フリーローンで借り入れをした後は、定められた期間と条件で返済していくのみで、追加の借り入れはできません。追加で借り入れをしたい場合は、新たに申し込みと契約が必要です。

フリーローンとは?カードローンとの違いや審査・金利・返済方法を解説

国・自治体の公的融資

国や自治体の公的融資を利用することも、借り入れの方法のひとつです。各自治体では、生活に困窮している方を対象に貸し付けを行っており、自治体の役場や社会福祉協議会などの窓口で相談・申請をすることで、融資を受けられる場合があります。

国や自治体が提供している支援制度には、次のようなものがあります。

| 生活保護制度 | 生活に困窮する方に対し、困窮の程度に応じて必要な保護を行い、健康で文化的な最低限度の生活の保障と自立の促進を目的とした制度 |

|---|---|

| 生活困窮者自立支援制度 | 経済的に困窮し、最低限度の生活を維持することが難しい方に対して個々の状況に応じた支援を行い、自立の促進を図ることを目的とした制度 |

また、政策金融機関である「日本政策金融公庫」では、奨学金と併用可能な教育ローンを提供しています。

公的融資はカードローンのように最短即日で融資を受けることは難しい場合が多いですが、金利が低めに設定されていることが特徴です。

ローンの種類を徹底解説!金利・返済の違いや自分に合った選び方を知ろう

法人・個人事業主がお金を借りる方法

ここまで個人向け融資を紹介しましたが、事業資金を借りる場合はビジネスローンも選択肢のひとつです。ビジネスローンを利用すれば、運転資金や設備投資資金、仕入資金、つなぎ資金など、さまざまな用途での借り入れが可能です。

ビジネスローンとは?メリットやデメリット・初めて利用する際の注意点

借り入れの申し込み手続きや必要なもの

ここでは、実際に借り入れを申し込む際に必要なものや、申し込みから借り入れまでの手続きの流れを解説します。

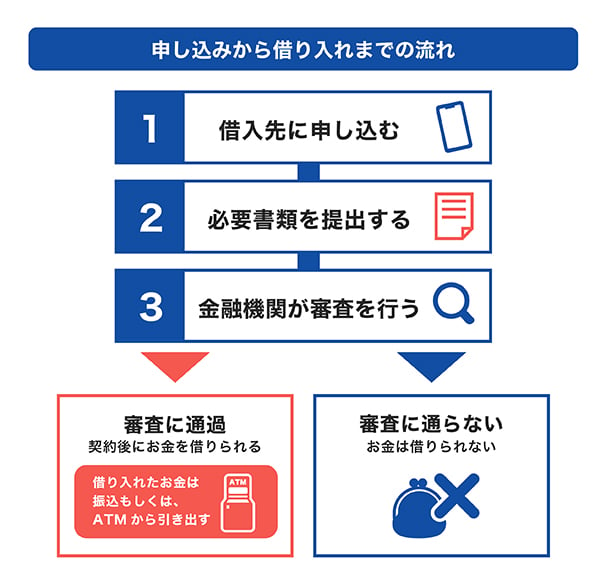

申し込みから借り入れまでの流れ

ここで、カードローンの申し込みから借り入れまでの流れを紹介します。

多くのカードローンは、スマートフォンやパソコンなどを通じてオンラインでの申し込みに対応しています。オンラインの場合、必要書類はスマートフォンで撮影した画像をアップロードして提出することが一般的です。

申し込みと必要書類の提出が完了したら、金融機関による審査が実施され、通過した場合は契約・融資が行われます。借り入れの方法は金融機関により異なりますが、振り込みもしくは提携ATMからの引き出しが一般的です。

申し込み時に必要な書類

借り入れの申し込みには、「本人確認書類」の提出が必要です。

本人確認書類の例

- 運転免許証

- 個人番号カード(マイナンバーカード)

- パスポート

- 住民基本台帳カード

- 特別永住者証明書

借り入れをする金額によっては、「収入証明書類」の提出も求められます。

収入証明書類の例

- 給与明細書

- 源泉徴収票

- 確定申告書

- 課税証明書

- 納税通知書

収入証明書類が直近のものでない場合や、画像切れ・コピー切れの場合、スクリーンショットを複数枚送る場合は不備となる可能性があるため、PDFデータにして送ることをおすすめします。各金融機関の指示内容も確認したうえで、適切な書類を提出しましょう。

キャッシングの申込方法の流れ!必要なものや審査の流れも紹介

借り入れの審査にかかる時間

審査結果がわかり融資されるまでの時間は、金融機関、申し込みをした時間、審査状況などにより異なります。

クレジットカード会社・信販会社、消費者金融といったノンバンクの場合、最短で即日融資が可能なカードローンもありますが、あくまで「最短」であり、審査状況などによっては、翌日以降に審査結果が通知されることもあります。

借り入れまでにかかる時間の目安を知りたい場合は、各カードローンの公式WEBサイトを確認してみましょう。

借り入れたお金を出金する方法・返済する方法

カードローンの借入方法や返済方法は金融機関によって異なりますが、一般的には次のような方法があります。

借入方法の例

- 提携するコンビニや銀行のATMで出金

- 指定口座への振り込み

- インターネットバンキング

返済方法の例

- 口座振替(引き落とし)

- ATMでの返済

- 銀行振込

- カードローン会社のWEBサイト上での返済

返済日は毎月特定の日に固定されていることが多いです。金融機関によっては、借入金額の一部または全額を前倒しで支払う「繰上返済」や「一括返済」が可能な場合もあるので、確認してみましょう。

カードローンの返済方法は?仕組みや上手な返済のコツを解説

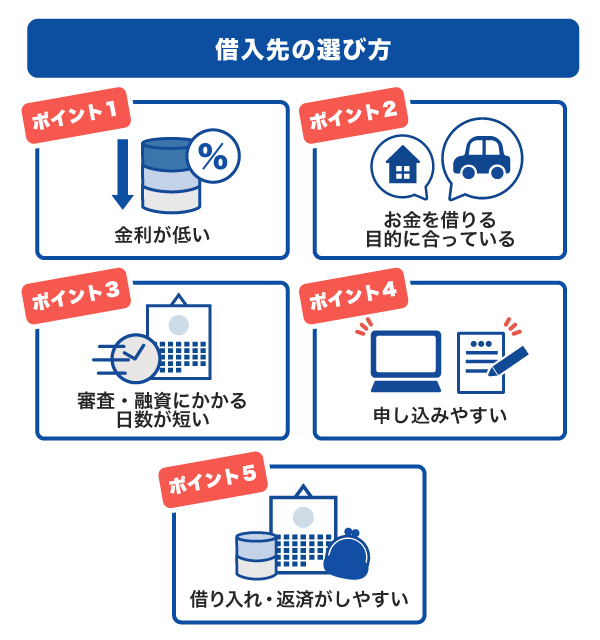

借入先の選び方

借入先の選択肢はさまざまであるため、選び方のポイントを押さえておくことが大切です。具体的には、次の5つのポイントに注目して選びましょう。

金利が低い

借入先を選ぶ際は、金利を確認することが重要です。金利が低いと利息も少なくなり、結果的に支払総額の負担を軽減できます。

金利は借入金額に応じて異なるため、各金融機関の公式WEBサイトに記載されている金利は「◯(下限金利)~◯%(上限金利)」のように、幅を持たせた表記がされています。

各社の金利を比較する際は「上限金利」を確認してみると選びやすいでしょう。

お金を借りる目的に合っている

お金を借りる際は、目的に合った商品を選ぶことが重要です。たとえば、できるだけ早く借り入れたい場合は、銀行と比較して融資までの時間が短い貸金業者のカードローンが便利です。一方で、融資までの時間よりも金利を優先したい場合は、銀行のカードローンが適しています。

また、自動車の購入や車検など、自動車関連の支払いが目的であれば、自動車ローンを利用することで金利を抑えられます。このように、お金を借りる目的を踏まえたうえで、適したローンを選ぶことが大切です。

審査・融資にかかる日数が短い

「急な出費があり生活費が足りなくなった」「数日以内に支払いが必要だけどお金が足りない」など、急いでいる場合は、審査・融資にかかる日数が短い融資サービスを選びましょう。

融資までの最短時間は金融機関のWEBサイトに記載されているので、申し込み前の確認が必要です。カードローンは最短即日融資可能なものもあるため、急ぎの場合に向いています。ただし、審査状況によっては数日程度かかる場合もあるので、「いつまでにお金が必要か」を考えて、できるだけ早めに申し込みを行いましょう。

キャッシングで即日融資はできる?早くお金を借りる方法と審査のポイント

申し込みやすい

借り入れの申込方法は金融機関により異なり、窓口やWEBサイト、無人契約機などさまざまです。WEBサイトからの申し込みは、スマートフォンやパソコンで24時間365日申し込みできるため、場所を問わず好きなタイミングで申し込める点が便利でしょう。

カードローンなど、一部の金融商品は無人契約機での申し込みが可能です。無人契約機は、審査からカード発行まで一度に行えるため、速やかに手続きしたい人にとって便利な方法です。

各サービスで対応している申込方法を確認し、自分に合う方法を提供する借入先を選びましょう。

借り入れ・返済がしやすい

お金を借りたあとは、返済していくことになります。返済に遅れないためにも、返済方法の確認をしておくことが大切です。

たとえばカードローンの場合、口座振替(引き落とし)だけでなく、コンビニや金融機関の提携ATMでの振り込み、または指定した口座への振り込みで返済を行えます。自宅や勤務先から近いコンビニなどのATMを利用できれば、借り入れや返済がスムーズに行えて便利です。

自分にとって利便性の高い返済方式や返済方法であるか、確認しておきましょう。

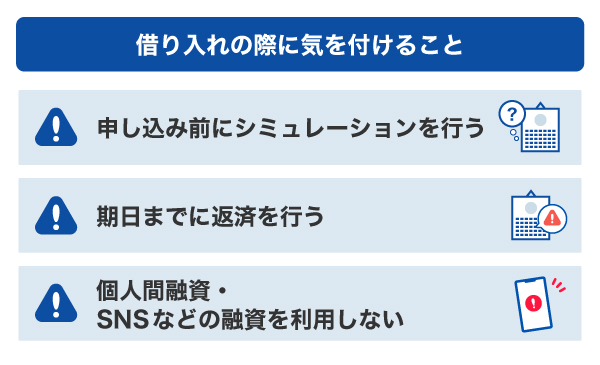

借り入れの際に気を付けること

借り入れをする前に、次の3つの注意点を押さえておきましょう。

申し込み前にシミュレーションを行う

計画的に返済を進めるためには、申し込み前にシミュレーションを行うことが重要です。返済シミュレーションを活用すれば、月々の返済額や利息、完済までの期間を把握できます。

収入と支出のバランスを考慮し、無理のない金額を借りることが大切です。適切な借入金額を設定することで、返済の遅延や滞納のリスクを軽減できます。

期日までに返済を行う

どのようなローンでも、毎月の返済日が決められています。返済期日に遅れると、翌日から「遅延損害金」が発生します。遅延損害金とは、カードローンの返済が遅れた際に支払いが必要になるお金のこと。

1日程度の遅延なら負担は少ないですが、長期間遅れると遅延損害金が積み重なり、負担が大きくなります。万が一、返済が遅れそうな場合は、事前に借入先の金融機関に連絡し、返済方法や期日について相談しましょう。

個人間融資・SNSなどの融資を利用しない

個人間融資とは、SNSやWEB上の掲示板を通じて、面識のない相手からお金を借りることです。SNS上では、「審査なし」「誰でも借りられる」などの謳い文句で借り入れを勧める投稿が見られます。

こうした個人間融資を利用すると、違法な高金利を課されたり、個人情報を悪用されたりするリスクがあり、トラブルに巻き込まれる可能性が高いです。

貸金業者の審査に通らなかった場合でも、個人間融資などリスクの高い手段に頼るべきではありません。借り入れをする際は、銀行や貸金業者などの正規の金融機関を利用しましょう。

個人間融資は危険?リスクを避けてお金を借りる方法を知ろう

借り入れをする際に気を付けるポイントは、借り入れできる最大の金額いっぱいまで利用するのではなく、必要な金額を借り入れるようにすることです。必要な金額以上の借り入れをしてしまうと、返済が大変になってしまいます。返済のことまで考えて、無理のない範囲で借入金額を設定するようにしましょう。借入金額は、必ず返済をしなければいけないお金であることを忘れずに、大事に使うことも心がけましょう。

- CFP認定者・ファイナンシャルプランナー

- 小宮 崇之

初めての借り入れにも。JCBのカードローン「FAITH」

「FAITH」はクレジットカード会社のJCBが提供するカードローンです。

年会費無料で利用できるため、借り入れをしていない間は特別な費用はかかりません。たとえば家賃が支払えないときは、「FAITH」で必要な金額を借り入れて支払いにあてることが可能です。

最短即日融資も可能

「FAITH」は最短即日に審査の結果がわかり、審査完了後、最短3営業日でカードをお届けします。

契約後は、最短数十秒で登録口座に希望額が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

コンビニや銀行ATMで借り入れ・返済が可能

「FAITH」はコンビニATM、全国の金融機関のCD(キャッシュディスペンサー)・ATMで借り入れや返済が可能です。

カードローンによっては、ATMでの借り入れや返済には利用手数料がかかる場合がありますが、「FAITH」なら月3回まで手数料が無料で利用できます。

指定口座にお金が振り込まれる「キャッシング振り込みサービス」なら何回でも手数料が無料です。

年1.30~12.50%の低金利(JCB比)

「FAITH」の融資利率(金利)は、キャッシングリボ払いでも最大12.50%の低金利(JCB比)です。JCBクレジットカードのキャッシングリボ払いの融資利率(金利)は15.00~18.00%なので、比較すると「FAITH」が低金利であることがわかります。

さらに「FAITH」は、5万円以内の借り入れであれば、キャッシング1回払いを融資利率(金利)5.00%で利用できます。借り入れたお金を1回で返済する必要はありますが、キャッシングリボ払いよりさらに低い融資利率(金利)で借り入れできます。

「とりあえず5万円を借りたい」「給料が入ればすぐ返済できる」といった方にとって便利です。

JCBカードローン「FAITH」の簡易審査シミュレーション

「FAITH」での借り入れを検討している方は、まず簡易審査シミュレーションで借り入れできるかどうかをチェックしてみましょう。

シミュレーションで年収や他社借入を入力することで、最大でどれくらい融資されるのかを確認できます。借り入れをする前に利用しておきましょう。

- あくまでも簡易シミュレーションの結果であり、実際の融資可否や利用可能枠(限度額)は本審査により決定されます。

よくある質問

-

借り入れとはどのような意味ですか?

-

「借り入れ」とは、銀行などの金融機関からお金を借りることの総称です。カードローンやクレジットカードのキャッシングサービスだけでなく、住宅ローン、自動車ローンなどの各種ローン、公的機関の融資制度の利用も借り入れに含まれます。

-

即日借り入れできる方法はありますか?

-

カードローンであれば、サービスによっては申し込みをしたその日にお金を借りられます。即日融資が可能かどうかは、カードローンの公式WEBサイトのサービスページまたはQ&Aなどで確認してみましょう。

-

借り入れとローンの違いを教えてください

-

「借り入れ」と「ローン」はどちらもお金を借りることを意味する言葉ですが、使い方に違いがあります。「借り入れ」はお金を借り入れる行為全般を指すため、ローンの他、キャッシングや公的機関の融資なども含まれます。ローンは「金融機関が提供する商品やサービスの名称」として使われます。

-

リボ払いは借り入れに含まれますか?

-

クレジットカードの「キャッシングサービスのリボ払い」は、借り入れに含まれます。キャッシング自体が借り入れに該当するためです。一方、クレジットカードの「ショッピング枠を利用したリボ払い」は、借り入れに含まれません。

-

審査なしで借り入れする方法はありますか?

-

審査なしで借り入れをする方法はありません。金融機関などからお金を借りる際、どのようなサービスであっても必ず審査が実施されます。

-

クレジットカードでお金を借りる方法はありますか?

-

キャッシングサービスが付帯しているクレジットカードでは、お金を借りることが可能です。クレジットカードの新規申し込み時または契約の途中でキャッシングサービスの申し込みをし、審査に通過すれば借り入れができるようになります。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

借り入れは将来の返済を約束したうえで、一括してお金を受け取ることができます。たとえば、車が欲しいと思っても、その車を買うお金の用意ができていなければ、購入資金を貯蓄するまで買うことはできません。ところが、借り入れを利用すると、借入金額ですぐに車を購入できます。借り入れする目的や使途を明確にして、月々無理なく返済できるように計画を立てたうえで、有効に活用していきましょう。