クレジットカードの基本

クレジットカードの仕組みとは?支払い方法や便利な使い方を初心者にもわかりやすく説明

更新日:2026年1月13日

クレジットカードは、現金を持ち歩かなくても買い物ができる便利な「後払い」の決済手段です。ただし、仕組みや使い方を理解しないまま利用すると、思わぬトラブルにつながることもあります。

初めてカードを持つ方は、クレジットカードの仕組みや種類、選び方、支払い方法など、基本的なポイントをしっかり押さえておきましょう。正しい知識を持って使えば、家計管理やポイント活用にも役立つ心強い味方になります。ぜひ本記事を参考にしてください。

この記事でわかること

- クレジットカードの支払いの仕組み

- クレジットカード選びのポイント

- 初めての方におすすめのクレジットカード

目次

クレジットカードの仕組み

クレジットカードの仕組みは「後払い」です。決済はその場で行われますが、実際の支払いは後日となり、カード会社から請求される利用料金が指定の銀行口座から引き落とされます。

JCBが公表している「キャッシュレスに関する総合調査」の2024年版レポートによると、何らかのキャッシュレスを利用している人の割合は95%で、クレジットカードの保有率は87%と、ほとんどの方が持っていることがわかりました。また、クレジットカードの平均保有枚数は2.8枚であり、複数枚のクレジットカードを持つ方が多いといえます。

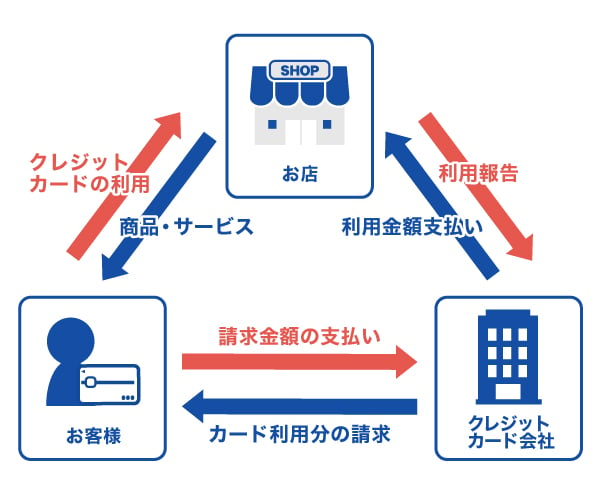

後払いの流れ

まず、カード会員がクレジットカードを利用して買い物をすると、購入した商品やサービスの支払いをクレジットカード会社が立て替えます。そして後日、クレジットカード会社からカード会員にご利用代金明細が届きます。この請求にもとづき、カード会員はクレジットカード会社に1ヵ月分の利用合計金額をまとめて支払います。

お店でクレジットカードを利用するためには、お店がクレジットカード会社と契約(加盟店契約)を結んでいる必要があります。クレジットカード会社と契約しているお店を「加盟店」と呼びます。

この契約によって、加盟店はより柔軟な支払いに対応できるようになり、クレジットカード会社は決済手段を提供する代わりに手数料で利益を得ます。このようにクレジットカードは、加盟店とクレジットカード会社が相互にメリットを享受できる仕組みなのです。

利用金額を支払うタイミング

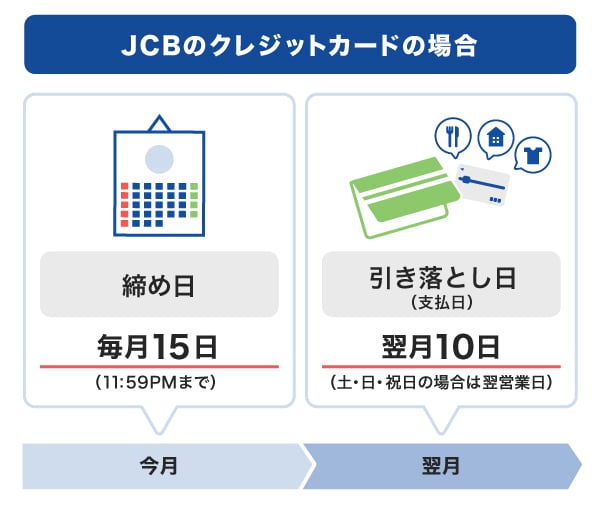

クレジットカードで利用金額を支払うタイミングは、「締め日」と「引き落とし日」によって決まります。

締め日とは、クレジットカードの利用代金を集計する日です。締め日を含むそれ以前の1ヵ月間にクレジットカードを利用した合計金額が算出され、カード会員に請求されます。引き落とし日とは、カード会員が登録している口座から請求金額が引き落とされる日のことです。

JCBカードの場合、締め日は毎月15日、引き落とし日は翌月10日(土・日・祝の場合は翌営業日)となり、前月16日から当月15日までの利用合計金額を翌月10日に支払うことになります。

締め日や引き落とし日のスケジュールはクレジットカード会社によって異なります。「5日」「10日」「15日」「月末」などさまざまなので、クレジットカードを利用する前に自分の収入が入ってくるタイミングと照らし合わせてよく確認しましょう。

クレジットカードの種類を分ける3つの要素

クレジットカードの種類は、「国際ブランド」「発行会社」「ランク(グレード)」の3点で分けられます。

国際ブランド|世界中で利用できるクレジットカードのブランド

国際ブランドとは、JCBやVisa、Mastercardなどクレジットカードの支払いシステムを持ち、世界で利用できるブランドのことです。次の7ブランドが各国・地域で主流であり、「7大国際ブランド」と呼ばれています。

- JCB

- Visa

- Mastercard

- American Express

- Diners Club

- 銀聯(ぎんれん)

- Discover

クレジットカードはいずれかの国際ブランドの支払いシステムを利用しており、カードの券面には対応する国際ブランドのマークが記載されています。なお、クレジットカードによって、国際ブランドを選べる場合と選べない場合があります。

発行元|クレジットカードを発行する会社

発行元とは、クレジットカードを発行し、審査やポイント還元といったサービスを提供する会社のことです。次のような企業がクレジットカードを発行しています。

- 銀行系

- 流通系(スーパーや百貨店など)

- 交通系(鉄道・航空など)

いずれの発行元も支払機能を提供している点は共通していますが、年会費や付帯サービスは各社によって異なります。たとえば、スーパーや百貨店などの流通系の会社が発行しているクレジットカードは、年会費が無料のものが多い傾向です。また、鉄道会社や航空会社が発行している交通系のクレジットカードは、カード本体にIC乗車券がついていたり、利用に応じてポイントをためられるサービスがあったりするのが一般的です。

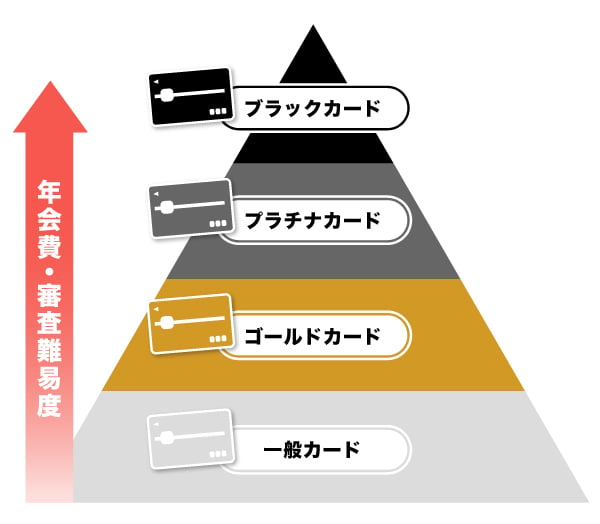

ランク|ステータス性の高さを示す

クレジットカードにはステータス性の高さを示すランクがあり、主に次の4つに分けられます。

ランクが高いほどサービスが充実し、ステータス性も高くなりますが、一方で年会費が高額になる傾向があります。サービス内容と年会費を照らし合わせて、自分に合ったランクのカードを選ぶようにしましょう。

JCBのクレジットカードには、ステータス性が高いものだけでなく、年会費永年無料で、ポイント還元率が高い「JCB カード W」というカードがあります。ステータスよりもポイントのおトク度を重視したい、という方におすすめです。

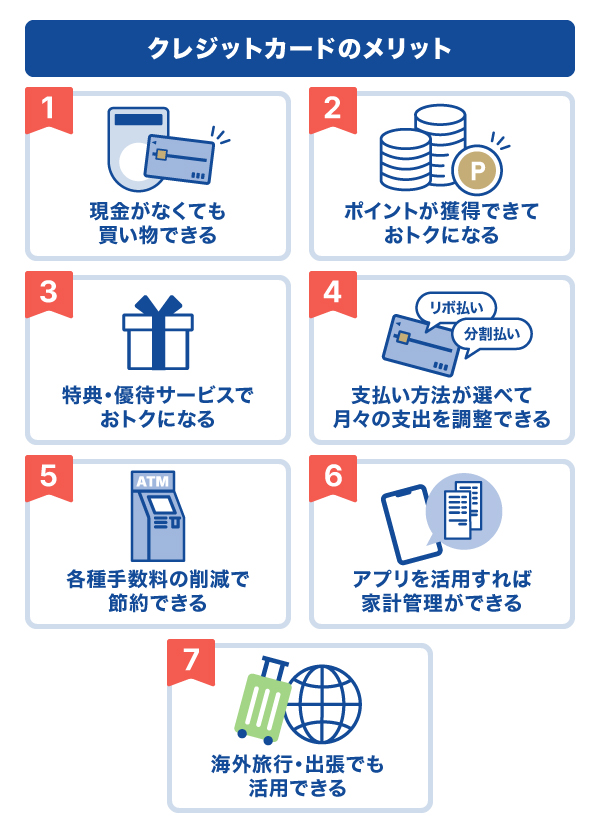

クレジットカードのメリット

クレジットカードのメリットは、次の7点です。

現金がなくても買い物できる

クレジットカードがあれば、急に支払いが必要になった場面でも対応できます。持ち合わせている現金が足りなくても支払いができ、銀行やコンビニのATMで現金を引き出す必要がありません。

また、日々持ち歩く現金を減らせるのもメリットです。多額の現金を持ち歩く不安を解消でき、小銭やお札で財布がかさばりません。

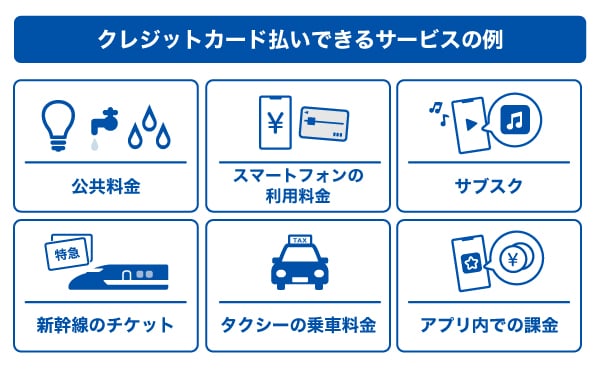

買い物以外でクレジットカード払いできるサービス

クレジットカードが使えるのは、店頭での支払いやネットショッピングだけではありません。以下の支払いでもクレジットカードを利用できます。

たとえばタクシーに乗る際も、クレジットカードを持っていれば現金の持ち合わせを気にする必要はありません。また、仕事で急な出張や会食が入っても、支払いを心配しないで済むでしょう。さらに、クレジットカード払いならご利用代金明細の確認ができるため、支出の把握・家計管理もしやすくなります。

ポイントが獲得できておトクになる

クレジットカードで支払いをすると、利用合計金額に応じてポイントを獲得できます。現金で支払うよりクレジットカードで支払った方がポイントがたまる分おトクです。年会費無料のカードであれば、コストがかからないのは魅力です。

カードによって異なりますが、ためたポイントはクレジットカードの利用金額の支払いに充てたり、電子マネーやマイルなどの提携ポイントに交換できたりと、使い道もさまざまです。

特典・優待サービスでおトクになる

クレジットカードの魅力はポイントがたまるだけではありません。カード会員が利用できる特典・優待サービスにも注目しましょう。

代表的なものとして、旅行中のケガや病気などの際に補償が受けられる「旅行傷害保険」があります。ほかにも、国内外の空港ラウンジの利用、会員限定のチケット優待、ホテルや飲食店の割引などがあります。サービスをうまく活用することで、年会費以上の恩恵を受けられるでしょう。

なお、特典・優待サービスはクレジットカードの種類やランクによって異なるため、申し込み前によく確認しましょう。

支払い方法が選べて月々の支出を調整できる

クレジットカードの支払い方法はショッピング1回払い(一括払い)だけではありません。分割払いやリボ払いなどを利用することで、月々の支払いを分散できます。

たとえば、イベント・行事などで出費がかさむときや大きな買い物をするときに、支払い方法を分割払いやリボ払いにすれば、月々の支払い負担を減らせるでしょう。

各種手数料の削減で節約できる

クレジットカードを使うことで、各種手数料を節約できる点もメリットです。

たとえば、現金払いの場合はATMでお金を引き出す際に手数料が100~200円ほどかかることがあります。さらに、ネットショッピング利用時の現金払いは代引手数料や振込手数料が発生し、1回の買い物で300円前後の負担になることもあります。

クレジットカードを利用すれば、これらの手数料はかかりません。1回の買い物ではわずかな手数料でも、毎月・毎年と重ねることで大きな金額になります。

アプリを活用すれば家計管理ができる

クレジットカードを発行すると、スマートフォンやパソコンで会員専用のウェブページが閲覧できるようになります。

ウェブページでは利用明細が確認でき、「クレジットカードをいつ・どこで・いくら使ったのか」を把握することが可能です。日々の出費を確認できるので、家計簿の代わりに活用できるでしょう。

また、「今月は〇〇で買い物をし過ぎた」「先月より交際費がかさんだ」といった、お金の使い過ぎの発見にも役立てられます。クレジットカードを使う際は、定期的にご利用代金明細を確認するとよいでしょう。

JCBカードで利用金額にあわせて通知・制限を行う「使いすぎアラート・ブロック」と、カードの利用を一時的に制限する「カードご利用制限」のサービスが利用できます。これらのサービスを利用することで使いすぎのリスクを抑えながら、より安心して家計管理がしやすくなります。

海外旅行・出張でも活用できる

クレジットカードは日本だけではなく海外でも利用できるため、旅行や出張へ行く方は持っておくと便利でしょう。海外でクレジットカードを持っていると、持ち歩く現地紙幣(現金)が少なくて済みます。さらに、海外ATMでキャッシングサービスを利用して現地紙幣を引き出すことも可能です。

また、海外旅行傷害保険や海外店舗での優待サービス、空港ラウンジを利用できるクレジットカードを選べば、旅先でも安心・快適に過ごせるでしょう。

海外でのクレジットカードの使い方は日本と同様です。支払いの際にクレジットカードで支払う旨を伝えて、決済端末にかざす、または差し込みます。

クレジットカード付帯の海外旅行保険とは。補償内容・適用条件・使い方を解説

クレジットカードで選べる支払い方法・回数

クレジットカードの利用代金は、一括だけでなく分割して支払うこともできます。ここでは、いくつかあるクレジットカードの支払い方法を解説します。

- ショッピング1回払い(一括払い)

- ショッピング2回払い

- ショッピング分割払い

- ショッピングリボ払い

- ボーナス1回払い

- ショッピングスキップ払い

なかには手数料がかかる支払い方法もあるため、仕組みを理解し、手数料がいくらかかるのかをシミュレーションしたうえで活用しましょう。

ショッピング1回払い(一括払い)

ショッピング1回払い(一括払い)では、締め日に集計された1ヵ月分の利用合計金額が、支払日に一括で引き落とされます。最も一般的な支払い方法であり、手数料がかかりません。支払い方法を指定しなければ、自動的に一括払いとなるクレジットカード会社も多くあります。

ショッピング2回払い

ショッピング2回払いは、翌月と翌々月のように2回に分けて支払う方法です。

一般的に分割払いの場合は手数料がかかりますが、2回までは手数料が無料というクレジットカード会社も多くあります。JCBカードでも「JCBショッピング2回払い」の手数料は無料です。

ショッピング分割払い|指定した回数で分割して支払い

ショッピング分割払いは、支払回数を指定して支払う方法です。3・5・6・10・12・15・18・20・24回のように、自分で支払回数を指定できます。「高額な商品を買いたいけど、1回・2回払いは難しい」といったときには、分割払いが役立つでしょう。

ただし、分割払いには手数料がかかり、クレジットカードの利用金額と手数料の合計を指定回数に等分して支払います。支払回数が多くなるほど手数料が増えるので、注意が必要です。

クレジットカードの分割払いとは?手数料や利用方法、メリットを解説

ショッピングリボ払い|毎月の支払金額を一定にする

リボ払いは「リボルビング払い」の略で、利用金額や利用回数にかかわらず、毎月一定の支払金額を手数料とともに支払う方法です。

リボ払いに設定すると、毎月同じ金額を支払い続けることになります。たとえば、毎月3万円のリボ払いに設定した場合、その月に5万円分の買い物をしたとしても支払いは3万円です。

リボ払いを利用すると、毎月の支出を管理しやすくなる点がメリットです。一方で、手数料がかかることや、設定した支払金額によっては支払期間が長期化することがデメリットです。

ショッピングリボ払いとは?仕組みやメリット・デメリット、支払い方法を解説

ボーナス1回払い|夏・冬のボーナス時に一括で支払う

ボーナス1回払いは、夏または冬のボーナス月にクレジットカードの利用金額を一括で支払う方法です。

たとえば、3月に商品を購入し、次のボーナス月は8月だったとします。通常のショッピング1回払い(一括払い)の場合は5月に引き落とされますが、ボーナス1回払いなら夏のボーナス月である8月に利用金額が引き落とされます。

「高額な商品が今必要だが、次の引き落とし日での返済は余裕がない」といった状況でも、クレジットカードを安心して使えるでしょう。

ショッピングスキップ払い|支払うタイミングを先延ばしできる

JCBには「ショッピングスキップ払い」という支払い方法があります。ショッピング1回払いの支払い月を、後から最長6ヵ月先に変更できるというものです。

毎月の「変更締切日」までに変更すれば、支払い月をスキップし、翌月以降に変更できます。ただし、利用には手数料がかかり、またショッピング1回払いにのみ対応可能です。

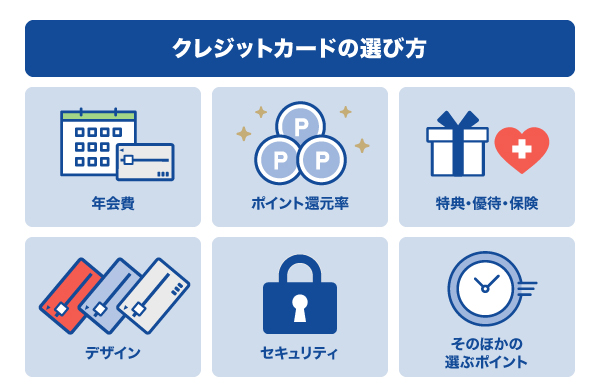

初心者向けクレジットカードの選び方

初心者がクレジットカードを作る際に注目したいポイントを紹介します。

年会費|コストとサービスのバランスを確認する

クレジットカードには年会費無料と有料のものがあり、「年会費無料」には次の3パターンが存在します。

- 永年無料(条件なしでずっと無料)

- 条件付き無料(年間◯万円以上使用すれば翌年度も無料)

- 初年度のみ無料(翌年度からは有料)

クレジットカードの利用が初めての方には、年会費が永年無料のクレジットカードがおすすめです。

利用したい優待や保険が付帯されたクレジットカードが年会費有料の場合は、年会費を支払うことも検討しましょう。年会費と利用したいサービスを照らしあわせて、自分に合うクレジットカードを選んでみてください。

ポイント還元率|高還元率であるほどポイントがたまりやすい

ポイント還元率が高いクレジットカードであれば、初心者でも手軽かつさまざまな使い道を検討できるポイントをためられます。

ポイント還元率とは、利用合計金額に対してもらえるポイントの割合のことです。ポイント還元率が高いほど、より多くのポイントがためられます。

また、特定の店舗やサービスでクレジットカード払いをすると、より多くのポイントが獲得できるサービスもあります。効率よくポイントをためるためにも、自分がよく利用する店舗はどの会社が発行しているカードがおトクか確認しておくとよいでしょう。

ポイント還元率の高いクレジットカードの選び方

特典・優待・保険|サービス内容を確認する

クレジットカードの種類によって、特典・優待・保険の内容はさまざまです。クレジットカードのサービスをはじめから上手に活用するためにも、各クレジットカードの特典・優待・保険を比較しましょう。

たとえば、旅行好きの方なら「旅行傷害保険は充実しているか」「空港ラウンジを利用できるか」などに注目するとよいでしょう。一般的にランクが高くなるほどサービスの幅は広がりますが、旅行に関する特典に力を入れているカードであれば、年会費無料でも十分に活用できる特典を用意しているカードもあります。

デザイン|好みで選ぶ

クレジットカードは買い物のたびに目に触れるからこそ、お気に入りのデザインであることも重要なポイントです。実際に、カードをデザインで選ぶという方も多くいます。クレジットカードには、シンプルでスタイリッシュなものから、かわいいもの、キャラクターデザインまでさまざまなデザインが存在します。

自分の好みや財布に合うデザイン・カラーを選ぶと統一感が感じられ、生活のなかで違和感なくクレジットカードを使用できるでしょう。

また、格式の高い飲食店やブランドショップなどで支払う際にクレジットカードを利用したいと考えているのであれば、フォーマルなデザインのカードを選ぶのもよいかもしれません。

セキュリティ|ナンバーレスカードの選択・アプリを活用する

クレジットカードを使いはじめて間もない初心者にとって、セキュリティ面は心配の種かもしれません。クレジットカードを安心して使用するためにも、セキュリティ対策に注目して選ぶのもおすすめです。

昨今では、カードの表裏にカード番号などが記載されていないナンバーレスカードが増えています。カード本体に情報が記載されていなければ、店頭で使うときに第三者にのぞき見される心配がありません。

また、クレジットカード会員専用アプリには、利用されたタイミングでプッシュ通知が届く機能を備えているものがあります。さらに、会員以外によるカードの利用が確認されると、自動的にカード機能を一時停止する不正検知システムが備わっている場合があります。

JCBでは「3Dセキュア(J/Secure)™」という本人認証サービスを導入しており、インターネットショッピングなどで必要な場合に追加情報を確認しています。

また、カード番号の悪用や第三者による不正利用を防ぐため、必要に応じてパスワード認証を行います。

そのほかの選ぶポイント

そのほかにも、ランクや発行スピード、使える電子マネーに注目して選ぶのもおすすめです。

クレジットカードは、ランクの高さによって年会費や特典などが異なります。初めてクレジットカードを発行するなら、年会費無料の一般カードがおすすめです。

また、できるだけ早くクレジットカードが欲しいなら、即時発行できるクレジットカードを選びましょう。

さらに、QUICPay(クイックペイ)TMをはじめとする電子マネーを使う方は「どの電子マネーが使えるか」を確認するとよいでしょう。

クレジットカードを即時・即日発行するには?カードが届く前に使う方法も紹介

初めてのクレジットカードにもおすすめ!JCBカード

初めてクレジットカードを発行するなら、JCBカードがおすすめです。

JCBカードを利用すれば、毎月の利用合計金額200円(税込)ごとにJ-POINTが1ポイント付与されます(※)。

- ポイント移行商品などの申込可能ポイントは商品によって異なります。

また、即時発行に対応しているため、できるだけ早くクレジットカードが欲しい方にもおすすめです。

ここでは、年会費がかからない、初心者にもおすすめのJCBカードを紹介します。サービス内容やデザインなどを比較し、自分にあった1枚を選びましょう。

ポイント高還元が魅力「JCB カード W」

JCB カード Wは高校生を除く18~39歳限定で申し込める、年会費が永年無料のクレジットカードです。39歳までに入会しておけば、40歳以降も年会費が永年無料で利用できます。コストを抑えておトクにクレジットカードを利用したい方にぴったりです。

JCB カード Wは、JCBカードのなかでも特にポイント還元率が高いのが特徴です。国内・海外のどこで利用しても、J-POINTが2倍たまります。J-POINTパートナーで利用すればさらにポイントが高還元になり、おトクに買い物ができます。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- 3 セブン‐イレブンでは、⼀部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- 4 JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2026年1月時点の情報です。

事前にポイントアップ登録が必要です。ショップにより特典・条件等が異なるため、最新情報は下のサイトよりご確認ください。

たまったポイントは1ポイントあたり最大1円分で利用できます。

- ポイント移行商品などの申し込み可能ポイントは商品により異なります。

Wに女性向けの特典が付帯「JCB カード W plus L」

JCB カード W plus Lは、「JCB カード W」の特典に加え、ホテルやコスメなどの優待・特典を受けられる「LINDAリーグ」サービスがついています。さらに「女性疾病保険」にリーズナブルな料金で加入可能です。

「女性疾病保険」は、通常の疾病に加えて女性特有の疾病による入院・手術費用がサポートされます。

申し込みは18~39歳限定で、性別は問いません。40歳以上になっても年会費無料で利用できます。

LINDAリーグの優待情報は毎月変わります。ホテルやグルメ、エンタメ施設を優待価格で利用できるほか、キレイを応援するアイテムのプレゼントなどさまざまです。こまめにチェックして、積極的に活用しましょう。

詳しくは、JCB公式のInstagramやウェブサイトを確認してください。※SJ24-11349(2025/02/25)

【JCB公式】LINDAサービスのInstagramはこちら

年会費無料で優待が豊富「JCB カード S」

年会費無料で優待も充実している「JCB カード S」

JCB カード Sは、18歳以上で本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上の方が申し込みできます。

年会費は永年無料なので、初めてのクレジットカードや2枚目のクレジットカードにおすすめです。

JCB カード Sは年会費が無料なうえに、充実した優待サービスがついています。「JCB カード S 優待 クラブオフ」は、国内外20万ヵ所以上で利用できる割引優待サービスです。グルメ、レジャー、映画館やカラオケなどのエンタメ、ホテル、テーマパークなどで割引を受けることができます。

ほかにも、パートナー店での最大20倍のポイントアップ、旅行傷害保険やJCBスマートフォン保険をはじめとした各種保険も付帯しています。

新規入会限定のおトクなキャンペーンも実施中!

クレジットカードの作り方

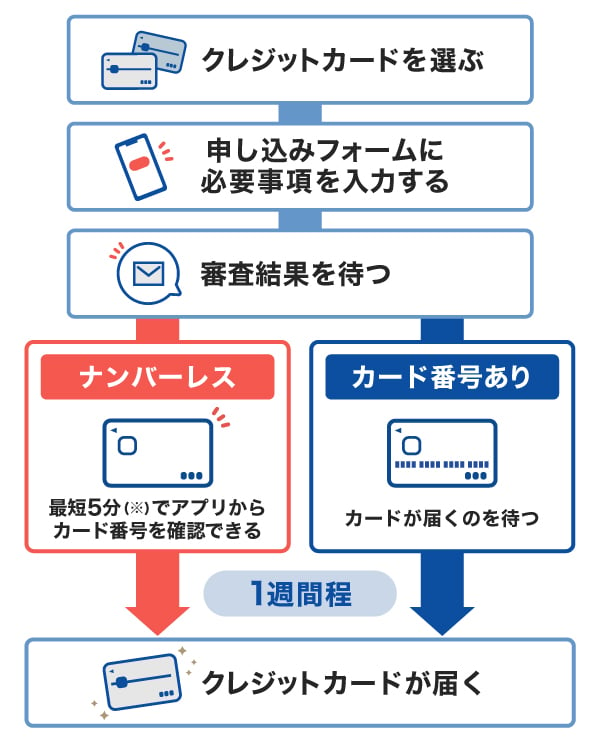

クレジットカードを作るときの流れは、次の通りです。

クレジットカードに申し込むと審査が行われ、審査を通過しなければクレジットカードは発行されません。

なお、審査結果がわかるまで数日間かかるケースもあります。クレジットカード会社によっては、スマートフォンやパソコンで審査状況がわかるサービスもあるため、オンラインで入会判定の状況を確認するとよいでしょう。

- カード会社により異なります。

クレジットカードを作るために必要なもの

クレジットカードを作るためには、本人確認書類と金融機関の口座情報がわかるものが必要です。

本人確認書類とは、申請人と本人が一致していることを確認する書類です。代表的な本人確認書類は次の通りです。

- 運転免許証(運転経歴証明書)

- マイナンバーカード(写真なしの通知カードは不可)

- 在留カード・特別永住者証明書等

- 住民票の写し

本人確認書類を提出する際は、書類に記載された氏名や住所、生年月日と、申し込み時に提出した内容に相違がないことを必ず確かめましょう。また、有効期限が設けられた本人確認書類を提出する場合は、有効期限内のものを提出してください。

クレジットカードの作り方とは?発行までの流れと注意点を解説

クレジットカードの使い方

店舗で支払う際は、まず店員にクレジットカードで支払う旨を伝えます。レジにクレジットカードを読み込む決済端末があるので、端末の方式にあわせて、カードを差し込んだりタッチしたりしてください。

ネットショッピングでクレジットカードを使用するときは、クレジットカード情報の登録が必要です。具体的には、次の情報を入力します。

- カード番号

- 有効期限

- 名義(ローマ字)

- セキュリティコード

セキュリティコードとは、クレジットカードの不正利用防止を目的としたもので、クレジットカードに記載されている3~4桁の数字です。クレジットカードに記載がない場合は、会員専用サービスのアプリなどで確認できます。

クレジットカードはキャッシングサービスの利用も可能

キャッシングサービスとは、クレジットカードを使ってATMなどから現金を借り入れできるサービスです。クレジットカードには、現金を借り入れる際の限度額である「キャッシング枠」を付けられます。キャッシング枠は、クレジットカードの申し込み時、あるいは発行後に付けることが可能です。

クレジットカード発行後にキャッシング機能を付帯する場合は、申し込み後に審査が行われます。クレジットカードによって異なりますが、審査結果がわかるまでの期間は数日〜1週間程度です。キャッシングはあくまでも借り入れであるため、計画性を持って利用することが大切です。

クレジットカードのデメリット・注意点

クレジットカードのデメリット・注意点は、次の通りです。

- つい使い過ぎてしまう

- 不正利用されるリスクがある

- 分割払い・リボ払いは計画的に利用する

- 貸し借りをしてはいけない

- 暗証番号は誰にも教えない

- 利用金額の引き落としに遅れない

つい使い過ぎてしまう

クレジットカードは後払い方式であり、適正な支払金額を超えて利用してしまう可能性があります。「つい衝動買いをしてしまう」「給料日前には前月の給料を使い果たしている」という方は、クレジットカードの使い過ぎに注意が必要です。

クレジットカードは「現金がなくても買い物ができる」というメリットがある一方で、ご利用代金明細を見ないまま買い物をし続けるとつい使い過ぎてしまう傾向があります。定期的にご利用代金明細を確認して自分の利用状況を把握し、調整するようにしましょう。

不正利用されるリスクがある

クレジットカードには、不正利用のリスクがあります。会員やクレジットカード会社に落ち度がなくても、さまざまな手口で不正利用される可能性があるのです。

たとえば、買い物をしたECサイトが不正アクセスされ、気付かないうちにカード番号を盗まれてしまう被害が過去に報告されています。また、クレジットカードの紛失や盗難によって不正利用されることもあるので、クレジットカードの管理には会員本人が十分に注意しなくてはなりません。

近年は、クレジットカード会社各社で、不正利用を防ぐさまざまなセキュリティ対策を講じています。カード会員自身も、安全性の低いECサイトで買い物をしない、ご利用代金明細をこまめにチェックするなどに取り組み、不正利用を防ぎましょう。

分割払い・リボ払いは計画的に利用する

月々の支払い負担を軽減できる分割払いやリボ払いは、大変便利な支払い方法です。しかし、手数料がかかるため、常に分割払い・リボ払いを選んでいると、支払総額が予想以上にかさんでしまう可能性があります。

分割回数が多いほど手数料が増すので、「どれだけ支払総額が増えるのか」を理解したうえで利用することが重要です。また「通常は一括払いで購入し、どうしても必要なときだけ分割払いを選ぶ」のように、自身でルールを決めるのも効果的です。

リボ払いと分割払いの違いとは|シミュレーションでわかりやすく解説

貸し借りをしてはいけない

クレジットカードは会員本人しか利用できません。クレジットカードに記載された名義人のみが利用できるサービスなので、家族や友人であっても貸し借りを行ってはいけません。

暗証番号は誰にも教えない

家族や友人といった親しい間でも、暗証番号を教えてはいけません。暗証番号は「本人が支払いをした」という趣旨を示すものであり、支払いの際に暗証番号の入力が求められることもあります。

なお、暗証番号はクレジットカードを申し込むときに設定します。不正利用対策のためにも、「0000」「1234」などの推測しやすい番号は設定しないことも重要です。

万が一、暗証番号を忘れてしまったときは、クレジットカード会社に問い合わせて再設定をします。

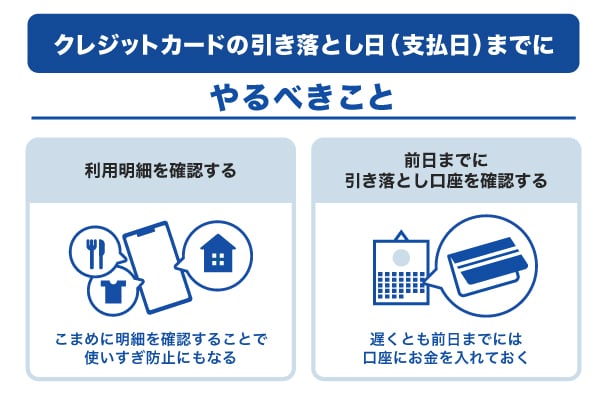

利用金額の引き落としに遅れない

クレジットカードは、毎月決まった引き落とし日(支払日)に利用合計金額が引き落とされます。引き落とし日時点で口座に必要な金額が入金されていないと、支払いに遅れてしまいます。

万が一支払いが遅れると、クレジットカード会社が入金を確認するまで利用停止され、クレジットカードを使った買い物ができなくなります。

引き落とし日までには、次の2点を必ずやっておきましょう。

- 利用明細を確認する

- 前日までに引き落とし口座を確認する

また、給料が入る口座と引き落とし口座を一緒にしたり、引き落としの前日にメールやプッシュ通知が届くように設定したりするのも効果的です。

クレジットカードのポイントのため方・使い方

JCBカードの場合、毎月の利用合計金額200円(税込)ごとにJ-POINTが1ポイント付与されます。これは通常時の倍率ですが、ポイント還元率が高い店舗やサービスにてJCBカードを使うと、最大で21倍のポイントを獲得できます。

「どの店舗、サービスで倍率がアップするか」は、クレジットカード会社やカードの種類によって異なります。自分がよく利用する店舗やサービスにおけるポイント倍率に注目してみましょう。

JCBカード(オリジナルシリーズ)でポイント倍率がアップする店舗はこちら

ポイントの使い道もさまざまで、クレジットカード会社によって異なります。たとえば、ポイントの使い道には次のようなものがあります。

- 他社ポイントやデジタルギフトに交換する

- 航空会社のマイルに移行する

- 電子マネーやプリペイドカードにチャージする

- 商品やギフト券に交換する

- キャッシュバック

- 投資や寄付などに利用する

よくある質問

-

クレジットカードを使うメリットを教えてください

-

クレジットカードのメリットは、次の7点です。

- 現金がなくても買い物できる

- ポイントが獲得できておトクになる

- 特典・優待サービスでおトクになる

- 支払い方法が選べて月々の支出を調整できる

- 各種手数料の削減で節約できる

- アプリを活用すれば家計管理ができる

- 海外旅行・出張でも活用できる

-

クレジットカードにデメリットはありますか?

-

クレジットカードのデメリットは、次の通りです。

- つい使い過ぎてしまう

- 不正利用されるリスクがある

- 分割払い・リボ払いは手数料がかかるため、計画的に利用する

正しい使い方をすることで、クレジットカードのデメリットを解消できます。

-

クレジットカードと現金はどちらがおトクですか?

-

クレジットカードで支払いをすればポイントがたまりますが、現金の支払いではたまりません。そのため、同じ金額のものを購入する場合は、クレジットカードのほうがおトクになります。

-

クレジットカードを使うときの注意点を教えてください

-

クレジットカードを使うときは、次の点に注意しましょう。

- 分割払い・リボ払いは計画的に利用する

- カードの貸し借りをしてはいけない

- 暗証番号は誰にも教えない

- 利用金額の引き落としに遅れない

-

銀行口座にお金がなくてもクレジットカード払いできますか?

-

利用時点で銀行口座にお金が入っていなくても、クレジットカードでの支払いは可能です。ただし、クレジットカードの利用合計金額が引き落とされる日までには、必要なお金を口座に入金しておく必要があります。

-

クレジットカードの審査ではどのような項目が確認されますか?

-

クレジットカードの審査では、主に属性情報と信用情報の2点が確認されます。属性情報とは、勤務先や年収、家族の状況など、申込者の支払い能力を判断するための情報のことです。また、信用情報とは、これまでのローンやクレジットカードの利用履歴のことです。

初めての1枚を選ぶなら

JCBカードがおすすめ!

39歳以下の方限定カード

J-POINTは常に2倍

女性にうれしい特典満載!

入院手術も手厚くサポート

年会費永年無料のうえに

充実した優待サービスが満載

- 掲載内容は予告なく変更となる場合があります。

- 【監修者】

-

氏名:張替 愛(はりかえ あい)

資格:AFP・2級ファイナンシャル・プランニング技能士FP事務所マネセラ代表。保険や投資信託などの金融商品を販売せずに、お客様の味方となってアドバイスを行うお金の専門家。共働きや海外転勤がある家庭を中心に、年100件前後の個別相談を行う。専門分野は教育費・住宅購入・資産運用・ママのキャリアなど。コラム執筆や監修、オンライン・動画によるマネー講座などでも活躍中。2児の母でもある。

著書『~共働き800万円以下の夫婦でもハッピーライフ~プチ贅沢を楽しみながらムリなく資産を増やす』(ビジネス教育出版社)

関連記事を見る

「クレジットカードは使い過ぎが心配」という声をよく聞きますが、実は上手に使えば、家計を“見える化”できる、優れたツールにもなります。

近年では、ほとんどのカードにウェブ明細やアプリ連携機能があり、「何にいくら使ったか」を視覚的に把握することができます。そのため、わざわざ家計簿をつけなくても、明細やアプリをチェックするだけで自身の支出の傾向が見え、月ごとの予算管理にも役立てることができます。

現金とは異なり記録が自動的に残る分、むしろ初心者の方にこそ活用してほしい仕組みです。ご自身のライフスタイルに合った1枚を選び、無理のない範囲で利用金額を管理しながら、計画的に活用していきましょう。